美联储会祭出第十八般武艺吗?

本文来自 云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

战火中的收益率曲线控制

1935年,大萧条之后,二战前夕。

当时,美联储和美国财政部合作紧密。联邦政府负债累累,希望能够降低国债收益率,方便进行债务管理。美联储主要通过操作短期国库券收益率来影响市场利率,正好是财政部亟需的好帮手。于是,一向只干预短期利率的美联储开始购买长期国债,推高价格,降低长期利率,开启了收益率曲线控制的前奏。

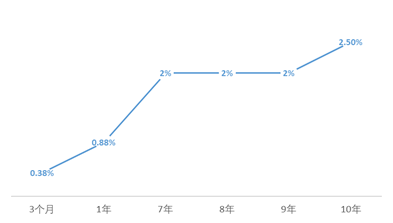

联邦债务占GDP比重

资料来源:Brookings, CBO

在这几年财政部和美联储的合作中,财政部对美联储的影响力渐甚,并逐渐占主导地位。1942年,美国加入第二次世界大战,资金需求暴涨。为控制政府的战时融资成本,财政部和美联储设立了收益率曲线控制政策——钉住短期利率,并给长期利率设上限。

1942年3月设定的收益率曲线控制政策

资料来源:美联储,云锋金融

一般来说,如何能够保证收益率曲线稳定呢?主要有三种方法:公信力、短期利率引导长期预期、大量资产购买。

第一,靠公信力。美联储可以动动嘴皮,宣布我给长期利率定上限了,谁也不能超过这个顶。市场相信美联储说到做到,便自发会在上限以下进行交易。例如今年3月美联储扬言买信用债,市场迅速反应,利差迅速缩窄,足以见得高信用分的重要性。不过,这并不是当年的主要方式,美联储在其回忆录中提及,当年财政部和美联储从未正式公开长期利率上限。

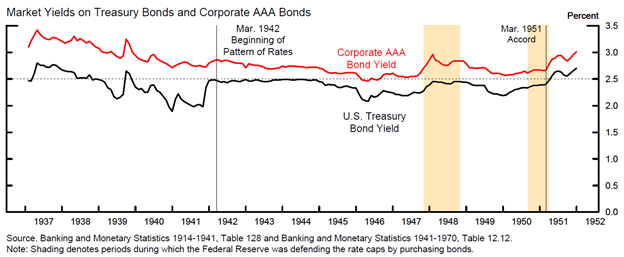

第二,靠影响短期利率来引导市场的长期利率预期。1942-1947年,美联储承诺无限期钉住3个月的国库券收益率,期间在短期收益率承受上行压力时更是购买大量国库券以稳住市场预期,从而使长期收益率维持在设定的2.5%上限之下。 美国国债市场收益率和AAA级企业债

资料来源:Banking and MonetaryStatistics 1914-1941, Table 128 and Banking and Monetary Statistics 1941-1970,Table 12.12

注释:红色-AAA级企业债收益率,黑色-美国国债收益率,黄色阴影-美联储通过购债来捍卫利率上限的时期

不过,长期低利率的身后常会尾随通胀梦魇,1947年,12%的通货膨胀率和不断上涨的通胀压力令屈服于财政部的美联储开始奋起反抗,重新考虑加息。经过几轮battle后,美联储以将自己90%的盈利支付给财政部为代价,说服了财政部同意上调短期利率。

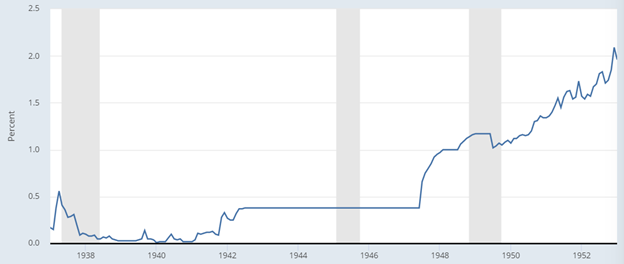

1937-1952年3个月国库券收益率-市场利率

资料来源:FRED

注释:灰色阴影-衰退时期

尽管抚平了通胀顾虑,但是收益率曲线控制政策却岌岌可危。

一方面,提高的短期收益率让投资者发现2.5%的长期收益率水平吸引力不再了; 另一方面,短期收益率的钉住承诺失效了,那么长期利率的稳定承诺还值得相信吗?

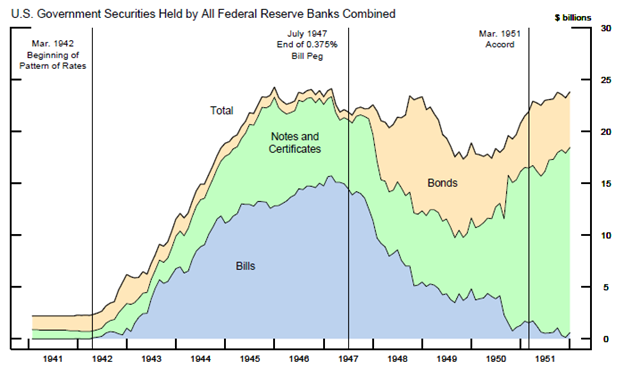

一下子,陡升的短期收益率令大量投资者从长债转移到短债,长期收益率面临巨大的上行压力。为了捍卫收益率曲线控制政策,美联储开始动用第三种方法——大量的资产购买。1947-1948年,美联储持有的长期国债从不到10亿美元飙升至约110亿美元,但最后成功将长期利率推回了2.5%的水平。这段时间内,由于美联储大部分时候都是卖短买长,因此资产负债表规模并未膨胀太多。

美联储持有的美国政府债券(十亿美元)

资料来源:Banking and MonetaryStatistics 1941-1970, Table 9.5(a)

注释:蓝色-短期国库券,绿色-中期国债,黄色-长期国债

不过,加息意味着紧缩,大量资产购买意味着宽松,两相结合使当时的金融环境陷入了混乱的境地,弱复苏的经济也经不起这番折腾,再次陷入衰退。之后的两年里,美联储也深陷通胀上涨和捍卫政策的轮番轰炸里。

最终,焦头烂额的美联储公开表示,支持政府债券收益率的承诺对货币政策形成了桎梏,并敦促结束这个收益率曲线控制政策。

1951年,钉住利率政策结束,并且经历了艰难的退出过程。为了防止国债大幅贬值而引发金融稳定性问题,财政部设定了债券转换计划(bond conversion program),将旧的2.5%的债券转化为不可市场流通的29年期的2.75%的新债券,并且新债券的持有者有权将其转换为1.5%票息的5年票据,由财政部吸收大部分由于利率上升而产生的价格损失。

今天的美联储有能力做好YCC吗?

尽管上一次的收益率曲线控制政策已经过去了近70年,但对于今天来说,其成功经验和失败教训仍旧值得借鉴。总结起来,其实只有一个关键词:

信用。

当美联储拥有足够的公信力,市场相信其钉住的利率水平,收益率曲线控制政策就像一个升级版的前瞻指引(Forward Guidance),这才是收益率曲线控制政策最成功的形态。而失去信用的收益率曲线控制政策,就需要大量的资产购买来捍卫,就像是一个无限量的QE,这无疑是糟糕的收益率曲线控制政策。

维持信用的关键,就是保证利率钉住政策和短期政策利率相一致。

上一次收益率曲线控制政策分为两个实施阶段,一个是1947年之前,美联储主要靠坚定的短期政策利率来控制收益率曲线的形状,并建立了良好的公信力,即使在战后财政部的利率控制需求减弱时,市场仍旧自发地遵从先前定好的利率预期。另一个是1947年之后,美联储为了抑制通胀,上调短期利率目标,违背了钉住短期利率的承诺,动摇了市场信心,以致于不得不大量购买长期债券来守住长期利率上限。

如今,美联储独立于财政部,政策出台也从充分就业和物价稳定的方向出发,维护着金融市场的稳定。公共卫生事件冲击下,美联储接连出手兜底经济。最新的美联储议息会议提及零利率下限下的新政策工具——收益率曲线控制(yield curve control),并表明美联储将在接下来的几次议息会议中讨论这一被鲍威尔青睐有加的潜在选手。

那么,当今的美联储具不具备成功实施收益率曲线控制的条件呢?

具备。

美联储在各个场合提及经济压力和持续宽松,成功打出了自己优秀的“公信力”招牌。在宣布了多项政策之后,即使美联储并未立即付诸行动,市场都对其承诺相当买账。

同时,当下的通胀压力也远远小于二战时期,长期萎靡的低通胀成了央行的心头病,甚至不惜探讨新的货币政策框架来抬高通胀水平,相信美联储会在达成通胀目标之前不会贸然抬高短期利率,保持短期政策利率和利率上限的一致性。

这么说来,美联储有能力成功实现收益率曲线控制政策。那另一个问题,美联储有没有意愿去开展这个新工具呢?如今除了传统的货币政策以外,美联储已经引入了层出不穷的新工具,他有必要再纳入新成员吗?

今天的美联储有意愿实施YCC吗?

分析意愿,我们需要看看收益率曲线控制的优缺点,尤其是对比美联储当前已有的政策工具。

首先,收益率曲线控制的最大好处,就是可以减少美联储原先维持低利率所需要购买的资产量。远有1947年之前的美联储,维持信用的它鲜少涉及大量的资产购买却仍旧钉住了利率目标;近有2016年开始钉住10年国债收益率(0%)的日本央行和2020年开始钉住3年国债收益率(0.25%)的澳联储,它们都用有限的资产购买量维持着低利率。

目前美联储资产负债表愈加臃肿,YCC的这一优点对于美联储来说确实有着吸引力。上次议息会议中,美联储也强调之后将会强化前瞻指引政策,而进阶版的“前瞻指引”——收益率曲线控制政策不失为一个选择。

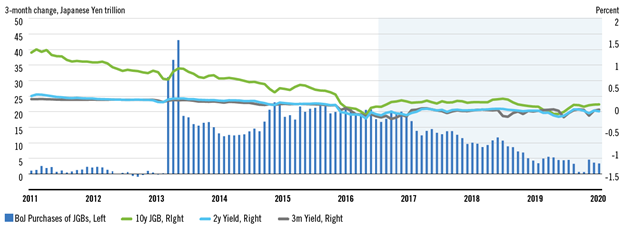

在YCC政策开始后日本央行资产购买量大大减少

资料来源:Franklin Templeton FixedIncome Research, Macrobond, BoJ

注释:蓝色条形图-日本央行的国债购买量(左轴),绿线-10年期日本国债收益率(右轴),蓝线-2年期日本国债收益率(右轴),紫线-3个月日本国债收益率(右轴)

另外,由于收益率曲线控制政策的一般操作目标是国债收益率,最直接的受益人往往是政府。抛开利益冲突和美联储独立性问题不谈,在货币政策边际效用降低、财政政策发力备受期待的今天,收益率曲线控制能够为大规模财政刺激提供支持。

不过,这一政策仍旧有一些弊端。

第一,收益率曲线控制政策可以减少资产购买量,但却让美联储失去了对资产负债表的控制权。拿QE来说,美联储每一项政策都会事先设定好资产购买上限,但是收益率曲线控制却是设定好资产价格,这样一来,为了守护这个设定的价格水平,央行无法控制可能需要购买的资产量。

第二,实施困难,难以确定控制短期、中期和长期哪一段收益率曲线。

美联储前主席本·伯南克认为,钉住10年利率是非常困难的,因为这10年期限中的任何一段期限的利率波动都会影响这根“钉”的牢固性。

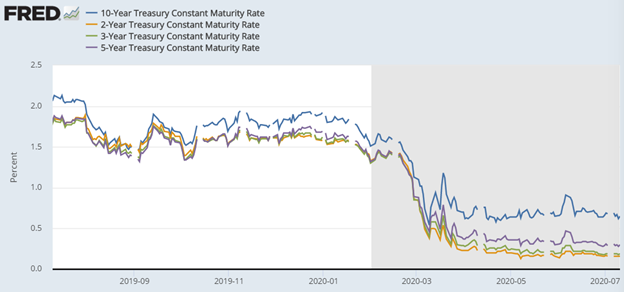

相比之下控制中短期利率要更容易,可以通过钉住中短期利率来引导较低的长期利率预期。但是我们发现,近期美联储多次强调会维持低利率,美国中短期的国债收益率水平相对平稳,尤其是2年期似乎自带控制系统。

当然了,自控和规定还是有区别的,美联储可以通过YCC来给中短期低利率的稳定加上一道保险,不过要冒着未来可能需要大量资产购买的风险。在美联储公信力较佳的今天,这可能还不如美联储动动嘴皮来得值当。纽约联储行长也提到,收益率曲线控制相较于前瞻指引只是次要选项。

美国国债收益率

资料来源:FRED注释:蓝色-10年国债收益率,橙色-2年国债收益率,绿色-3年国债收益率,紫色-5年国债收益率

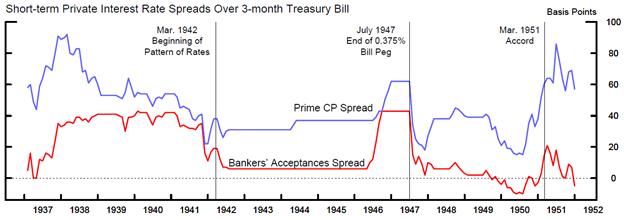

第三,用收益率曲线控制的方法可以降低国债收益率,却不一定能够降低私人部门的融资成本。从1942-1951年的经验来看,银行承兑汇票和公司债券的利差在利率钉住期间并不稳定,甚至走阔。这样一来,其对于全面金融环境的宽松作用有限,还不如今年新引入的公司债券购买政策——一级市场企业信贷融资工具(PMCCF)和二级市场企业信贷融资工具(SMCCF)。

1937-1952年短期私人部门对3个月国库券收益率的利差

资料来源:Banking and MonetaryStatistics, 1914-1941, Tables 120 and 122, Banking and Monetary Statistics,1941-1970, Tables 12.5 and 12.7注释:蓝色-主要商业票据利差,红色-银行承兑汇票利差

第四,退出难。伯南克提过收益率曲线控制政策可以实现“自动退出(automatic exit)”,但是回想二战时期退出政策时的种种顾虑,可知实践中要想自动退出还是比较难的。

伯南克的“自动退出”设想:

假设美联储选择钉住2年期利率水平,设定上限为1%。假定美联储在2020年5月1日宣布准备好购买任何在2022年5月1日或更早到期的国债,其固定价格对应的收益率为1%。请注意,随着时间的流逝,2022年5月1日的到期日不会改变(除非明确展期)。

因此,美联储承诺购买的证券将逐渐接近到期日,在指定的终止日期自动终止。此外,美联储在该计划下购买的任何证券都将在截止日期前到期,对美联储的资产负债表没有持久影响。但是这种自动退出的实现只能在收益率曲线控制政策持续短期的情况下实现。

总结

综合来看,结合当前压力渐缓的资本市场和有所起色的经济数据,尽管美联储坦白会持续评估收益率曲线控制政策,但在目前已公布的货币政策还没有开足马力的情况下,短期内实施该政策的几率不大。不过,下半年仍旧有诸多风险事件,例如11月大选和公共卫生事件的发展,若经济受到压力进一步恶化,也不排除美联储考虑该政策的可能。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP