迎来黄金时代?金价再突破2000美元关口

智通财经APP获悉,随着世界各国央行通过量化宽松政策和零利率向市场注入大量廉价资金,黄金价格和金矿股继续飙升。公共卫生事件大流行下,处于历史低位的债券收益率促使新投资者将黄金作为另一种价值储存手段。

目前,金价再次突破2000美元关口,这一上涨势头是否仍有动力?

黄金供给下降而需求上升

短期来看,卫生事件的确影响了一些金矿的开采,许多金矿被迫暂停或减少开采,从而导致供应减少。据悉,近90亿美元的采矿收入因卫生事件被列为风险收入。

不过,大多数矿业亿恢复运营,对矿业股票的影响有限。

更重要的是,我们可能已经看到了“黄金峰值”,这意味着全球黄金年供应量可能已经达到最高水平。世界黄金协会(World gold Council)的数据显示,2019年黄金总产量为3463.7吨,这是自2008年以来黄金年产量出现首次下滑。

据悉,2020年前两个季度的黄金产量为1602吨,相当于全年生产3240吨,比2019年下降6-7%。尽管如此,卫生事件前的供给量仍有可能较2019年下降约1-2%。

到第三季度,黄金产量可能会反弹,不过今年还没有新的大型金矿投产。目前,Seabridge的KSM金铜矿项目是最大的黄金项目,产量为3880万盎司,但还需要很多年才能投产。预计未来,供应量会到每季度850吨到900吨之间。

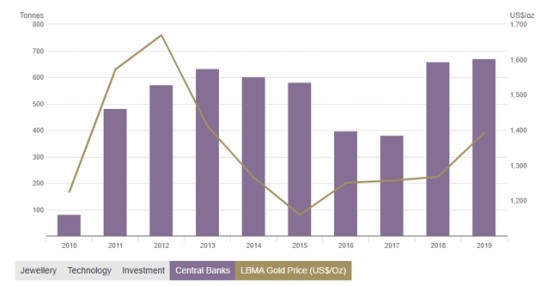

另一方面,黄金需求非常强劲。第二季度投资者购买了582.9吨黄金,比2019年一季度的300吨有所增加。各国央行减少了黄金储备的增加(114.7吨),不过一旦卫生事件过去,情况可能会发生变化。

据调查,20%的央行打算在未来12个月内增加黄金储备,而在2019年调查中只有8%的受访者这样做。自2018年初以来,各国央行已向其金库增加了1200多吨黄金。

黄金生产需要相当长的时间才能跟上投资者和央行不断增加的需求,因为开发和融资一个金矿业务需要数年时间,而许多黄金公司才刚刚开始对增长型项目进行再投资。

黄金生产商的利润率越发强劲

在新一轮金价上涨行情中,油价和能源价格自4月以来并没有大幅上涨,以及因卫生事件导致暂停营业而导致的成本上升也只是暂时的。

目前,金油比为48.96倍,在4月份达到峰值91倍。这意味着与石油相比,黄金的价值狂飙。

黄金的开采和加工需要消耗石油,尤其是需要运输卡车和自卸卡车的露天金矿。这是金矿商每盎司黄金的“全部维持成本”(AISC)的主要组成部分,包括所有资本支出在内的真实成本。大多数公司的AISC都保持稳定。自4月以来,金价每盎司上涨了400多美元,矿商的成本得到了控制,其营业利润率也因此有了相当大的增长:

1)埃氏金业(EGO.US)营收同比增长47%,达到2.56亿美元,二季度经调整后EBITDA翻了一番,由上季度的6680万美元增至1.35亿美元;

2)黄金生产商Kirkland Lake Gold(KL.US)二季度利润较去年翻了一倍增长至2.193亿美元;

3)金矿开采公司AngloGold Ashanti (AU.US)预计其二季度每股收益较去年增长两倍以上。

据悉,多数金矿商公布的AISC在1000美元/盎司或低于这个水平。假设金价继续高于二季度平均水平的1700美元/盎司,预计未来两个季度的利润率、现金流和收益都会创下记录。

与股票相比,黄金仍被低估

金价虽上涨了不少,但与股市相比,金价有可能仍被低估了。

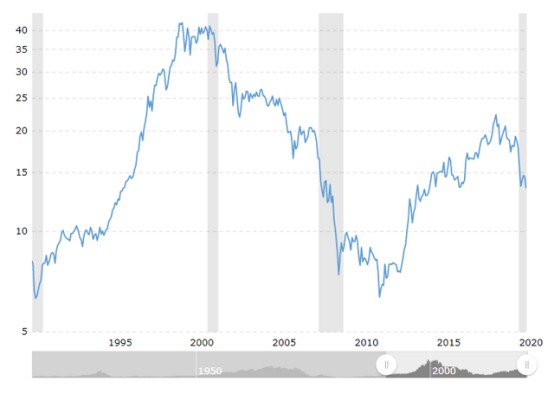

道指黄金比目前已降至13.46倍,并有概率继续走低。历史上来看,这一比率在黄金牛市期间最高达到41倍,最低在1980年下降至1.29倍。

与股票相比,黄金一直在大幅上涨,但从下图中看到趋势是向下的。在2011年黄金反弹期间,该比率曾触及6.36倍的低点,在未来1-2年的某个时候,可能会达到5倍的水平。

如果采用同样的6.36倍比率,并假设道琼斯指数在26600点交易,那么黄金价格将是每盎司4182美元。如果道琼斯指数跌至20000点,黄金价格将达到每盎司3144美元;如果道琼斯指数达到15000点,黄金价格将达到每盎司2358美元。

扫码下载智通APP

扫码下载智通APP