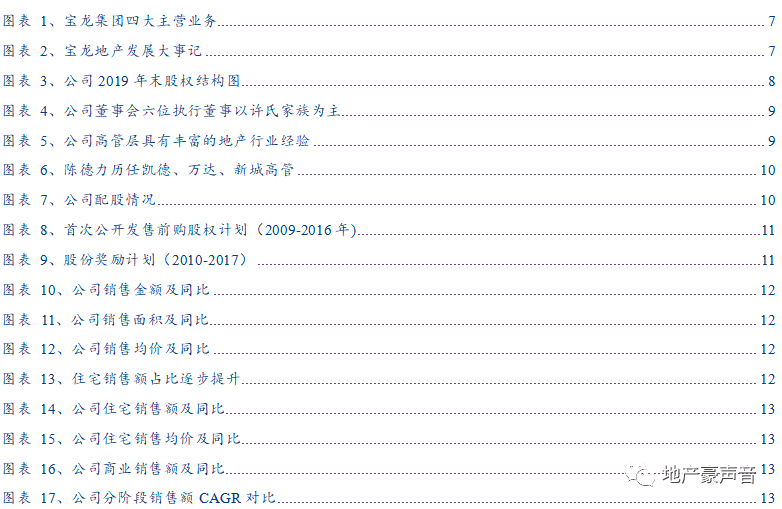

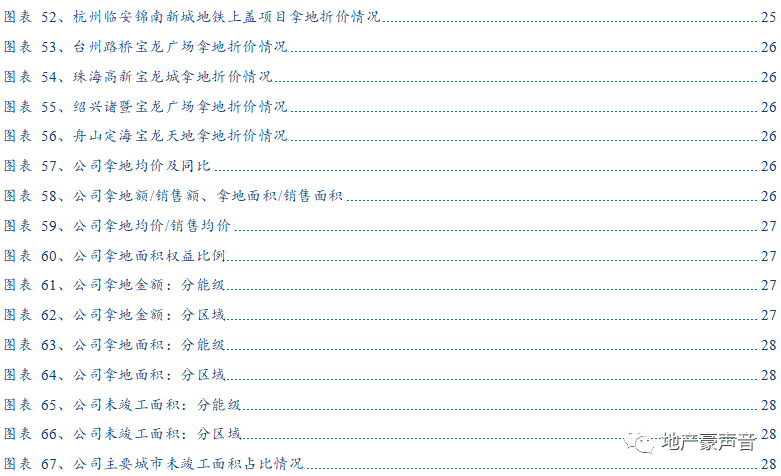

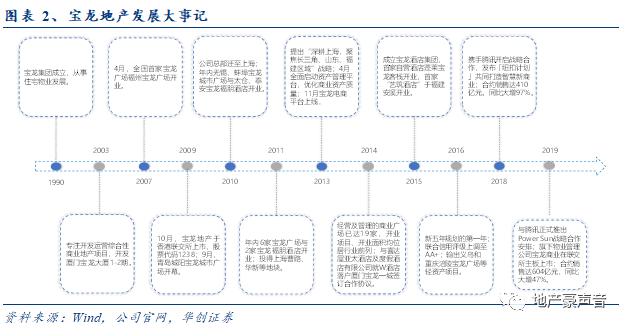

华创证券:宝龙地产(01238)“商业+住宅”协同模式进入发展新阶段,首次覆盖予“强推”评级

本文来自华创证券。

投资要点

1 深耕长三角、拓展全国,商业+住宅协同发展,商业进入发展新阶段

宝龙集团于1990年在澳门成立,拥有住宅开发、商业运营、酒店管理和文化艺术四大业务。宝龙地产(01238)自2003年涉足商业地产,2009年于联交所上市,2019年末公司布局41城,公司深耕长三角、拓展全国。许氏家族控股65%,核心高管拥有万科、龙湖、凯德等标杆房企任职经历;并且6月陈德力(历任凯德商用、万达商业、新城控股高管)履新宝龙地产联席总裁和宝龙商业行政总裁,带领一批原万达、新城中高层入职后,预计将为公司发展带来新的变革。此外,公司控股子公司宝龙商业(持股65.06%)作为商业资管和物业管理结合的先行者,目前已进入发展快车道,预计后续也将进一步增厚公司市值

2 16年改革促销售加速,商业+住宅协同、拿地优势明显,土储质优量足

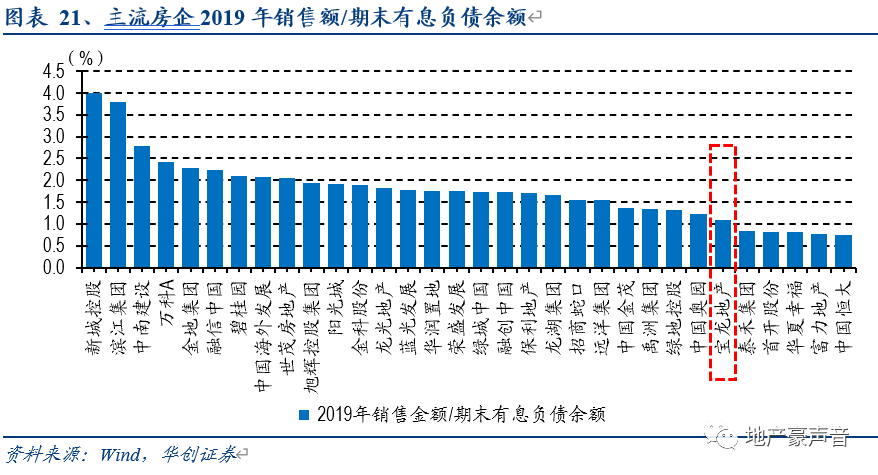

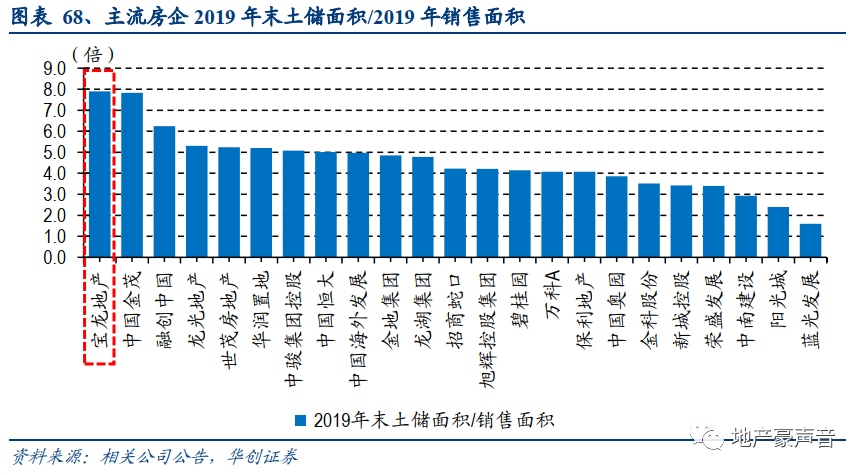

2016年公司提出新五年发展规划,销售进入快速增长期。2019年销售额604亿元、同比+47%,2016-19年CAGR51%;2020-22E销售额增速25%/30%/30%;销售结构优化,住宅占比提至80%;销售均价提至1.6万元/平。2019年归母核心净利润26.8亿元、同比+45%,2016-19年CAGR18%。公司拿地积极,2016-19年平均拿地/销售面积比226%,平均拿地/销售均价比34%;拿地优势明显,“商业+住宅”拿地地价较周边平均折价40%。截至2019年末,未竣工面积2,973万平,其中自持20%、销售80%,权益比例58%,一二三线分别占比4%、35%和31%;平均土储成本占比销售均价仅19%;估算可售面积2,003万平,可售货值3,004亿元,覆盖2019年销售额5倍,主流房企中位列第一。

3 改善商业地产胸怀壮志,25E开业100个商场,陈德力加盟助力换挡加速

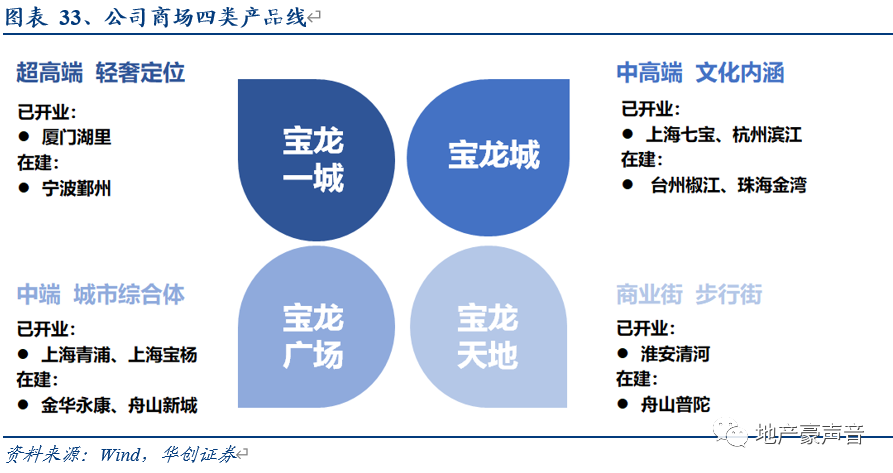

2015年公司重塑四大商业产品线,分别为宝龙一城、宝龙城、宝龙广场和宝龙天地。2019年末公司开业45个商场(GRA343万平)、在手78个;2019年租管费28亿元(+25%);计划2020-21E新开业11个和16个,计划2025E开业100个;商场快速发展。公司早年商场发展不尽如人意的原因在于资金沉淀限制规模扩张以及开发运营流程的不标准化,近年公司通过:1)“住宅+商业”拿地模式快速复制,精准城市聚焦;2)清晰的产品定位;3)加速老旧商场改造等措施提升运营能力,且预计陈德力到位后也将助力公司发展换挡加速。

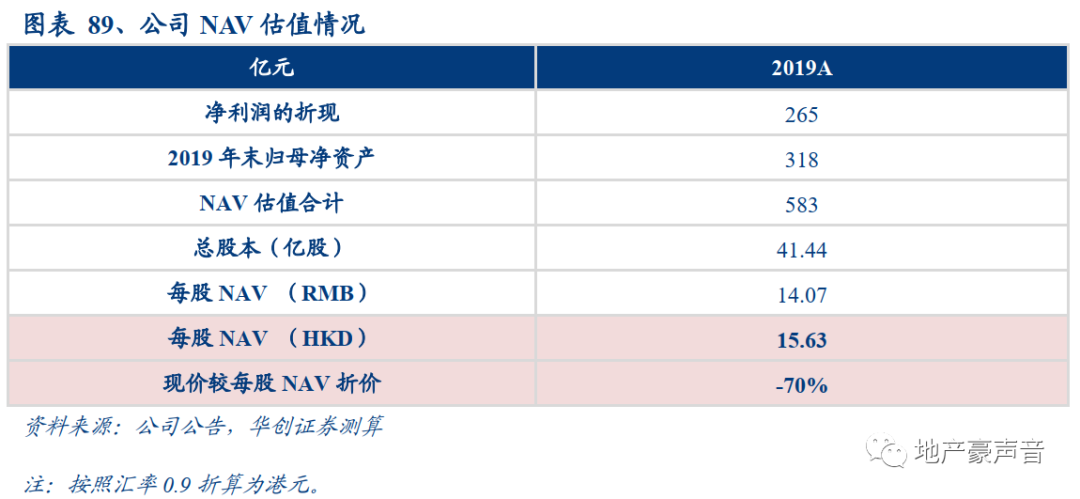

4 预计20-22年业绩增速25%/25%/22%,NAV583亿、现价折价70%

2019年末净负债率81%,融资成本6.47%,近期发债成本显著下行150BP;目前评级AA+,预计销售千亿后融资成本下降可期;2016-19年平均分红比例37%;鉴于公司销售快增、土储充裕,预计2020-22年业绩增速为25%/25%/22%。我们估算公司开发增值265亿元+归母净资产318亿元=合计NAV估值583亿元,对应每股NAV15.63港元、现价较之折价70%。

5 投资建议:迭变前行,换挡加速,首次覆盖、并给予“强推”评级

宝龙地产在2016年开启了“商业+住宅”协同发展模式。开发业务进入快速增长期,2016-19年销售CAGR高达51%。商场业务也进一步加速发展,2019年末已开业45个、在手78个商场,计划2025年开业100个,并预计陈德力到位后将开启变革、提质增效。2019年末公司可售货值3,000亿元、覆盖2019年销售达5倍,助力公司持续高增。我们预测公司2020-22年每股收益分别为1.22、1.53和1.87元,并按照NAV折价55%给予目标价7.03港元,对应2020年PE5.2倍,首次覆盖,给予“强推”评级。

6 风险提示:公共卫生事件影响超预期、房地产调控政策超预期收紧

一、公司概况:深耕长三角、拓展全国,商业+住宅协同发展,商业进入发展新阶段

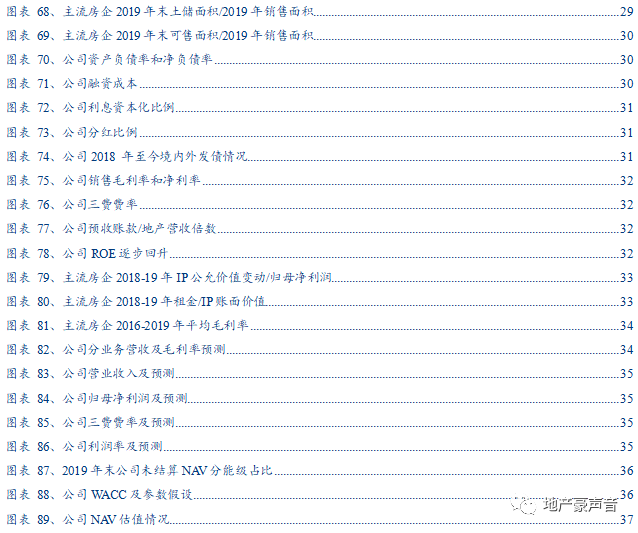

(一)发展历程:深耕长三角、拓展全国,商业地产+住宅开发双轮驱动协同发展

宝龙集团于1990年在澳门成立,创始人许健康现任宝龙集团董事局主席,并任第十三届全国政协常务委员、澳门特别行政区选委会委员、澳门福建同乡总会会长、福建省归国华侨联合会副主席等职务。2003年起公司开始开发运营商业综合体,2009年在联交所上市(股票代码:1238.HK)。

目前公司已经形成住宅开发、商业运营、酒店管理和文化艺术四大板块业务。其中住宅开发在深耕长三角的基础上,布局全国超40城、超130个项目;商业运营方面拥有上市平台宝龙商业(9909.HK,2019年上市),截至2019年底末拥有51处在管零售商业物业(包括宝龙天地),总在管委托管理面积为700万平。

(二)股权结构:许氏家族控股65%,陈德力履新后商业地产变化可期

2019年末公司由创始人许健康及配偶黄丽真持股44.33%(其中配偶持股占比0.75%),其子许华芳及配偶持股14.61%(其中配偶持股0.01%),其女许华芬持股6.38%,因此许氏家族合计持股占比65.32%;公众持股34.68%。目前许健康任公司董事局主席,许华芳任公司CEO;公司核心高管拥有万科、龙湖、凯德等标杆房企任职经历,具有丰富的地产行业经验。

值得注意的是,2020年6月陈德力履新宝龙地产联席总裁和宝龙商业行政总裁。陈德力历任凯德商用、万达商业、新城控股高管,分管商业地产业务;万达6年、新城4年的任职期中作为有力推动者,带领了公司商业综合体业务的快速发展。陈德力带领唐剑锋(原新城控股商管副总裁,今年5月入职宝龙地产常务副总经理)等一批原万达、新城中高层履新宝龙后,预计将为公司商业地产发展带来新的变化。

此外,公司控股宝龙商业67.5%股权,至2020年1月末最新持股比例为65.06%,而宝龙商业作为商业资管和物业管理结合的先行者,目前已进入发展快车道,预计后续也将进一步增厚公司市值。

公司于2019年10月15日进行了一次配股,配股比例(占扩大后股本)为3.54%,配股价为5.4港元。较配股前平均5个交易日均价折价6.61%,对应当时PE TTM为6.2倍。

(三)激励机制:历史上曾推出过购股权和股份奖励计划

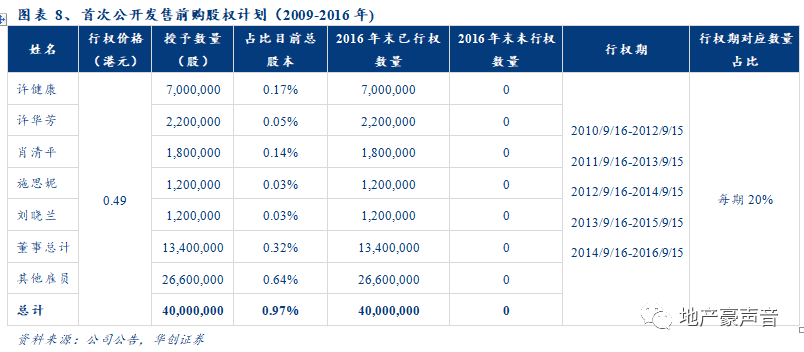

公司过往激励机制主要分为两类:

1、购股权计划:公司在上市前采纳购股权计划,合计授出4,000万股,占比目前总股本的0.97%,其中高管合计占比0.32%;行权价格0.49港元,行权期间为2010/9/16-2016/9/16之间分为5期、平均每期20%。

2、股份奖励计划:2013和2014年公司两次对核心高管及雇员授出股份,两次合计1,646万股,占比0.40%。

二、销售&结算:2016年改革促销售加速,2020-22E销售额增速25%/30%/30%

(一)销售:2018年起销售加速,2020年目标销售额750亿、同比+25%

公司在行业中较早探索商业地产,2007年首个商场、福州宝龙广场开业;因此在“住宅+商业”双轮驱动的战略下,早年由于商场的资金沉淀以及经验摸索,住宅的拿地和销售规模一直增速较慢。

2015年左右公司开始有所变化,2016年3月公司提出新五年发展规划,指出未来五年宝龙将以上海为中心,辐射长三角,实现销售千亿,在营Mall50个,同时把产品品质、管理水平、队伍素质等方面提升到更高的层次,致力成为受人尊重、中国领先的城市综合体运营商。同时,公司的拿地策略转变为“1+6+N”。其中“1”是指以上海为核心;“6”是指在南京、苏州、杭州、厦门、福州、宁波,重点关注地铁上盖综合体项目;“N”则指其他城市,只考虑机会型拿地且不持有物业。

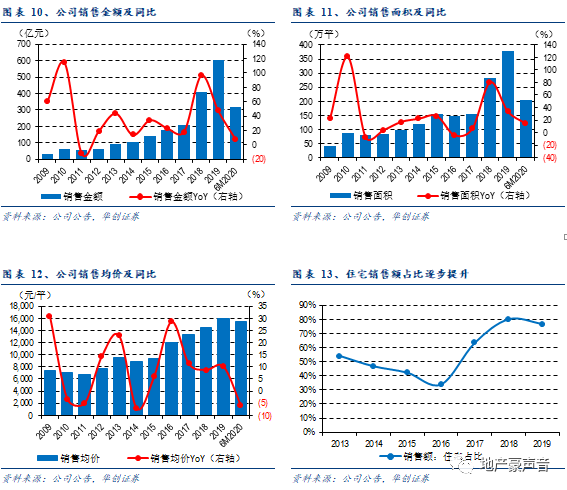

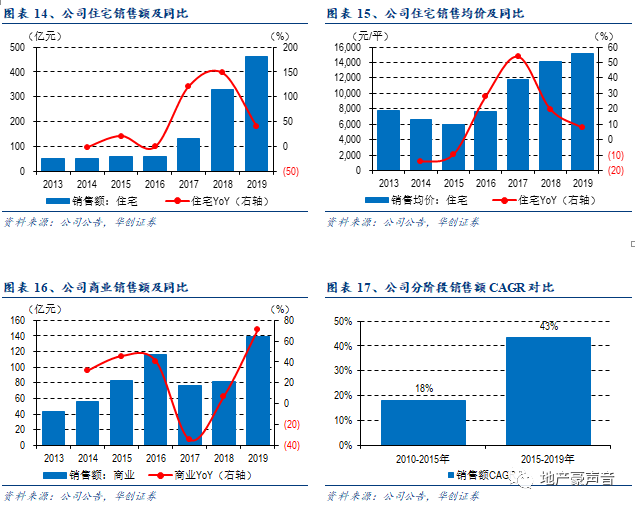

因此,2016年后公司在组织架构方面逐步完善,各大区域公司日渐成熟,打通全链条的营销团队,并且拿地开始显著加速。对应的,2018年开始公司销售增速大幅提升,当年实现销售额410亿元,同比+97%;并且住宅销售额占比从2013-17年的均值48%提升至80%,销售结构持续优化。从销售额CAGR来看,2010-2015年仅18% vs.2015-2019年的43%。

2019年公司销售额达到604亿元,同比+47.1%,2016-19年CAGR51%;销售面积377万平,同比+33.5%,2016-19年CAGR37%。2020H1销售额315亿元,同比+8.0%,居主流房企中上水平,并完成全年计划销售额750亿元的42%,克而瑞排名首次挺进前50、排名47;销售面积205万平,同比+14.8%。鉴于公司土储充裕,我们预计公司2020-22E销售额将分别达到750、975、1,268亿元,对应同比增速分别为25%、30%和30%。

2016年以来公司销售均价上涨显著,但从拿地能级来看有所下沉;并且2016-2019年商业和住宅销售均价的CAGR分别为5%和26%,显示公司受益于2016-2018H1的长三角低能级城市房价上涨。公司的销售均价在2016-2017年大幅提升,从之前的不到9,000元/平提升至1.2-1.3万元/平,2018年至今公司稳定在1.5万元/平左右。

2019年末公司布局41个城市,主要还是在长三角;未来公司会继续围绕“聚焦长三角、拓展大湾区”的战略进行扩张,并择机获取一些其他区域的机会型项目。从销售构成来看,宁波(16%)、杭州(10%)、上海(9%)、温州(9%)、绍兴(8%)、金华(8%)和南京(4%)这7个长三角城市贡献了2019年销售额的64%,体现公司长三角深耕卓有成效。

(二)结算:租管费稳定快增、预收款快速累积,预计业绩将稳步释放

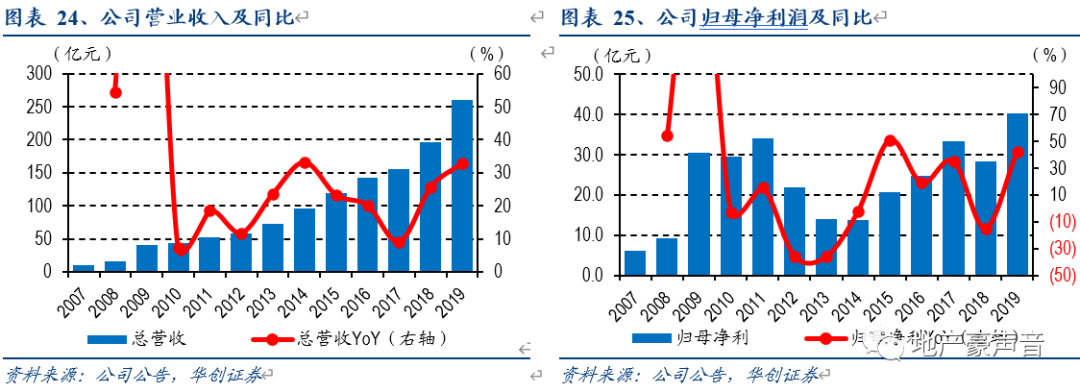

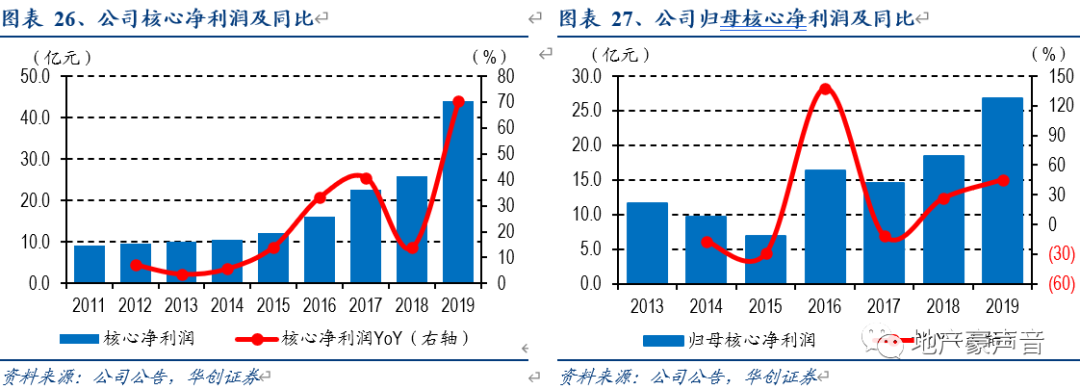

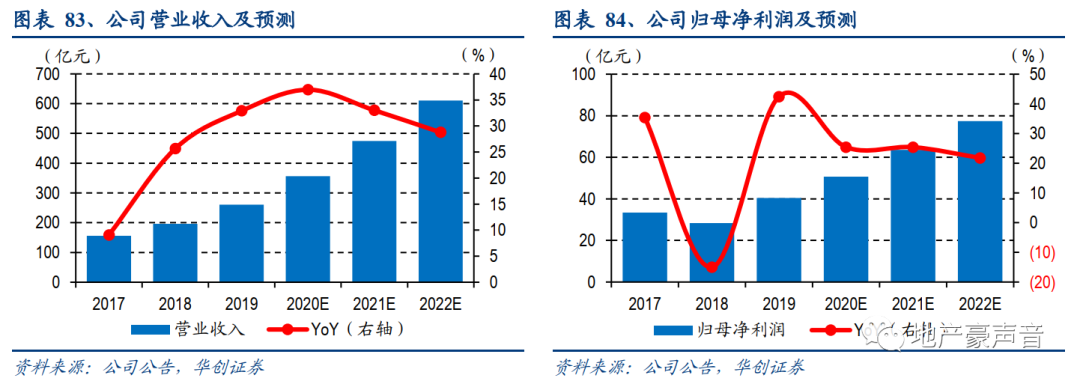

公司在2017年之前业绩波动性比较大,2019年公司营业收入260亿元,同比+32.9%;归母净利润40.4亿元,同比+42.4%;归母核心净利润26.8亿元,同比+45.3%。

具体来看,公司2019年住宅开发营收225亿元,同比+34.9%;租管费合计28.1亿元,同比+25.1%,其中租金14.2亿元,同比+26.4%,2013年至今租金占比稳定在50%左右;物管费13.9亿元,同比+23.8%;另外其他业务(主要指酒店)收入7.5亿元,同比+11%。

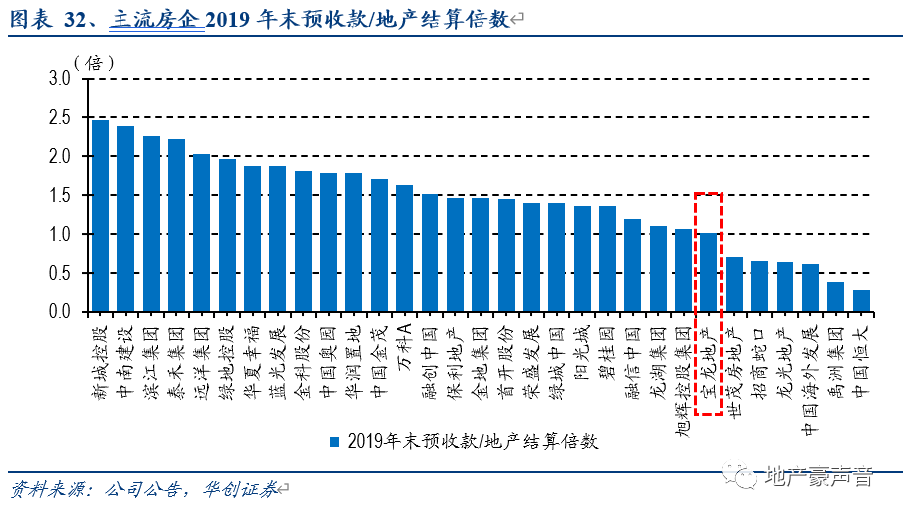

公司在2018年销售额近翻倍,并且住宅销售占比提升至80%,对应预收款也大幅提升;2019年末公司预收款227亿元,同比+38.0%,覆盖当年地产结算额的1.0倍。由于公司土储充裕,预计后续公司预收款将继续累积,保障业绩释放。

三、商业运营:商业地产胸怀壮志,计划25E开业100个商场,陈德力加盟助力换挡加速

(一)开业情况:19年末开业45个商场、计划2025E开业100个,2020E租管费34亿元、同比+21%

公司2015年对旗下产品线重新梳理,最大的变动是将“宝龙城市广场”更名为“宝龙广场”,定位社区商业。目前公司商场分为四大产品线,按照定位从高端到低端分别为:宝龙一城(超级标杆)、宝龙城(标杆)、宝龙广场(标准型)、宝龙天地。

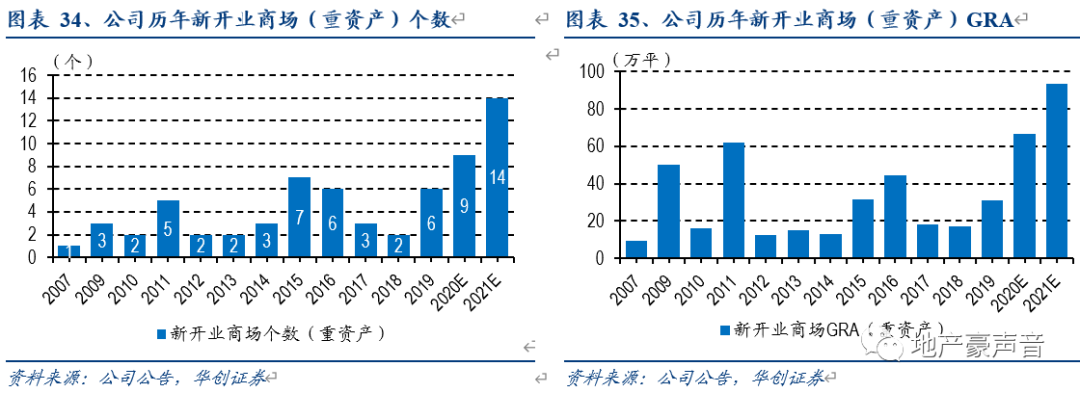

公司自2007年首个商场、福州宝龙广场开业以来,以平均每年3-4个的速度进行新开业;2019年新开业6个商场,预计2020-21E分别开业11个(其中2个轻资产)和16个(其中2个轻资产),近年开业显著加速。截至2019年末,公司开业运营45个商场(包括3个轻资产,另有6个宝龙天地),其中包括1个宝龙一城(厦门)、2个宝龙城(上海、杭州)和42个宝龙广场;在手78个商场(其中7个轻资产),预计2021E累计开业72个商场(其中7个轻资产)。

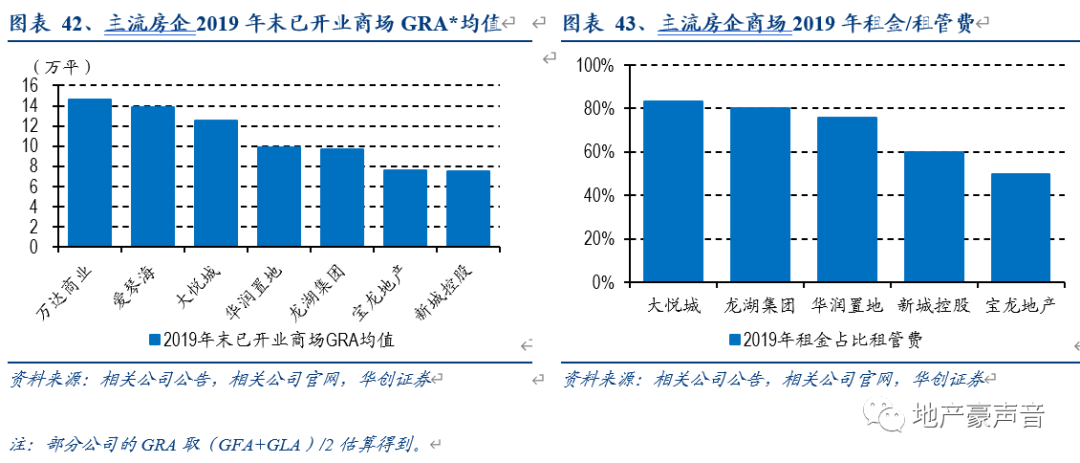

截至2019年末,公司累计新开业商场GRA*343万平,其中轻资产23万平;计划2020-21E分别新开业GRA78和109万平,其中轻资产分别为11和16万平。而从开业结构来看,2016-21E单个新开业商场GRA均值6.9万平 vs. 2007-15均值8.6万平,体量的降低更适合一二线郊区和三四线城市的社区购物中心定位。

注:此处GRA指Gross Retail Area(商业面积),主要指GFA(建筑面积)剔除地下停车场面积。

2019年公司租管费28.1亿元,同比+25.1%,2014-2019年CAGR25%;2013年以来租金占比租管费在50%左右。2019年平均租费75元/平/月,同比+10%;开业1年以上商场的毛租金回报率14.0%。

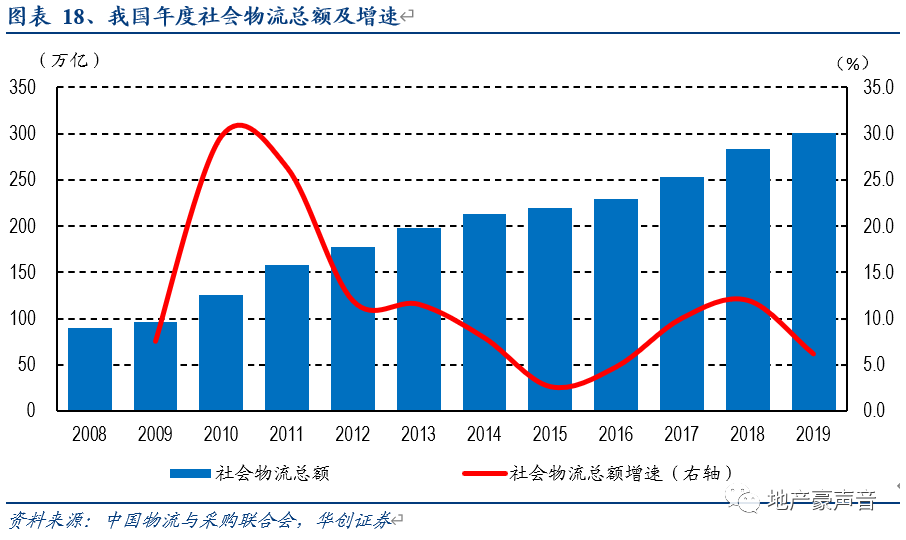

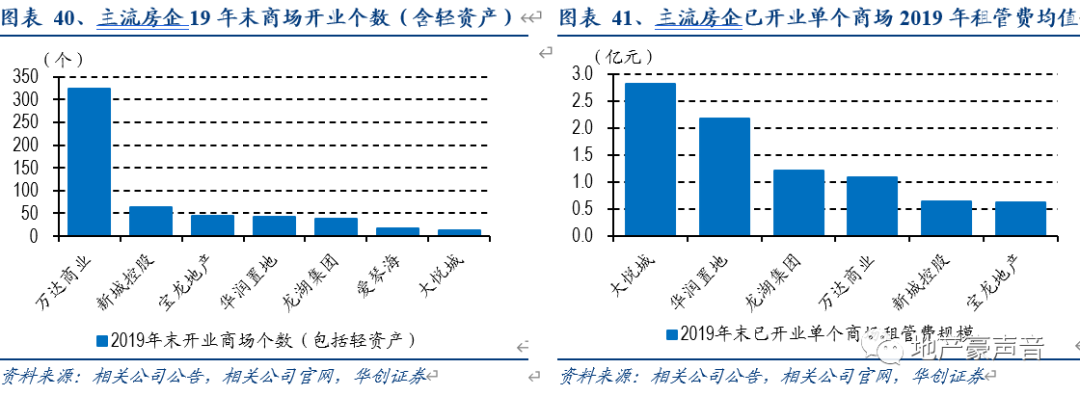

目前商业地产行业品牌开发商不多,三四线城市主要竞争对手包括万达、新城等。目前万达规模最大,截至2019年末,万达已开业商场323个(其中自持241个、轻资产30个、合作52个),GLA3,210万平,2019年租管费351亿元;新城控股已开业63个,GLA354万平,2019年租管费41亿元,2020E55亿元。

(二)经营变化:深耕长三角、“商业+住宅”拿地模式快速复制,陈德力到位后变革在即

公司进入商业综合体运营行业较早,但目前规模与经营质量在业内并非最优,主要原因在于:

1)商业地产资金沉淀较多,而行业早年的“以住养商”模式并不成熟,并且公司作为民企融资成本不低,资金瓶颈导致住宅和商业的两方面规模都难以快速发展;

2)早年公司商场开发运营流程不标准化,产品从21万平青岛城阳宝龙广场(2009年开业)到1.5万平的上海宝山宝龙广场(2015年开业),业态也曾尝试过室内主题游乐场和百货等,部分城市布局存在过于点状、能级过于下沉的情况。

近年公司在商场经营思路上有所变化,主要在于以下三方面:

1)“住宅+商业”拿地模式快速复制,城市聚焦更加精准。2019年公司拿地金额中68%是运用“住宅+商业”勾地方式获取;目前商场布局主要聚焦长三角、拓展海西区,截至2019年末开业+储备项目较多的城市包括杭州(11个)、上海(10个)、宁波(4个)等;

2)产品定位更加清晰。公司四大产品线区分度明确,并且主打产品宝龙广场定位社区型购物中心,近年新开业项目体量明显变小;近期上海宝杨宝龙广场、宁波鄞州宝龙广场等新商场的成功开业也持续验证了公司运营能力的提升;

3)老旧商场改造加速。以泉州安溪宝龙广场为例(2011年开业),2018年进行了外立面更新、内部商铺重新划分、业态调整等;2019年5月与安溪县政府打造宝龙观光夜市开幕,当日客流突破10万。2019年安溪宝龙广场销售额超4.5亿元,日均客流4.4万人次,租管费6,471万元(+17%),租售比14%。

此外,2020年6月,陈德力加盟公司,任职宝龙地产联席总裁和宝龙商业行政总裁。陈德力历任凯德商用、万达商业、新城控股高管,分管商业地产业务;万达6年、新城4年的任职期中作为有力推动者,带领了公司商业综合体业务的快速发展。陈德力带领唐剑锋(原新城控股商管副总裁,今年5月入职宝龙地产常务副总经理)等一批原万达、新城中高层履新宝龙后,预计将为公司商业地产发展带来新的变化。

四、拿地&土储:拿地积极、商业加持优势明显,可售货值3,000亿元、土储质优量足

(一)拿地:2016年起拿地加速,“住宅+商业”拿地均价较周边折价40%

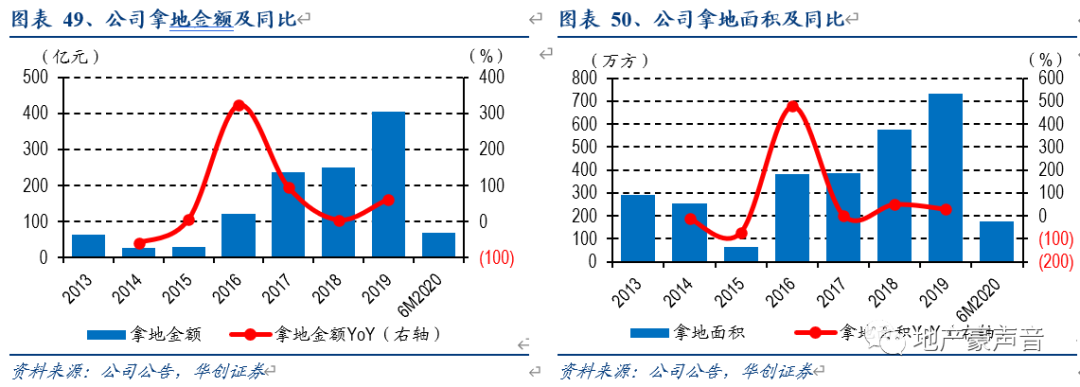

由于公司之前销售规模不大,重资产商业沉淀资金较多,拿地力度在2014-15年并不高,这两年平均拿地金额/销售金额23%。2016年是公司新五年规划的元年,销售增速加快的同时拿地力度显著加大,2016-2019年平均拿地金额/销售金额78%,拿地面积/销售面积226%;拿地积极的同时成本管控得当,2016-2019年平均拿地均价/销售均价34%。拿地面积权益比例从2016年低位38%提升至2019年的56%,2020H1进一步提升至80%。

2020H1我们统计公司拿地平稳,拿地金额/销售金额22%,拿地面积/销售面积86%;拿地均价3,958元/平,占比当期销售均价26%,较2019年下降8pct。公司以往的拿地计划中,全年权益拿地额/权益销售额约在40%,但过去几年中都超额完成,因此保守预计今年全年拿地将保持平稳,下半年拿地大概率加速;并且公司土储横向对比比较充裕,后续销售弹性能够得到保障。

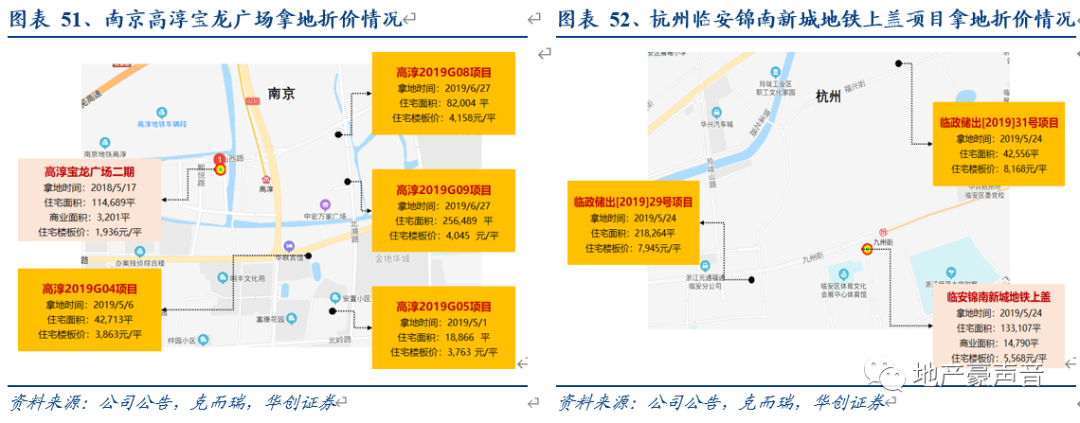

公司“住宅+商业”拿地折价优势明显,我们统计南京高淳项目较周边纯住宅拿地均价折价51%,杭州临安地铁上盖项目31%,台州温岭项目37%,珠海高新项目49%;平均较周边相近时间、相近区域项目拿地折价40%。

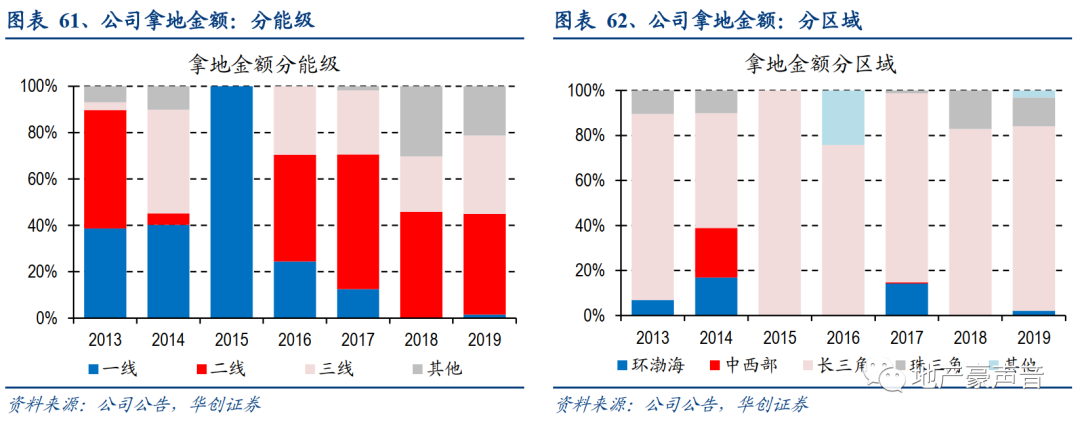

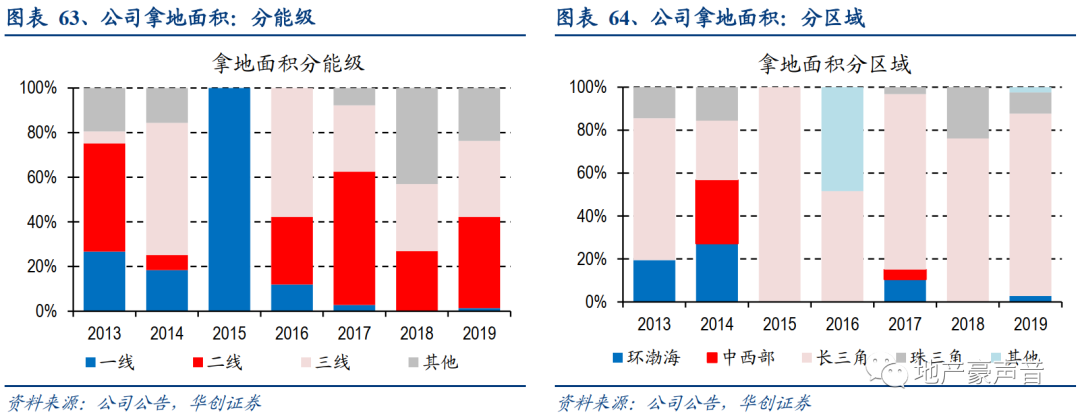

从拿地构成来看,2016年后公司拿地开始下沉,2019年三四线拿地金额占比38%,拿地面积占比43%;拿地区域仍以长三角为主,2013-2019年长三角平均拿地金额占比80%、拿地面积占比70%,近两年珠三角拿地比重有所提升,2019年长三角和珠三角拿地金额占比分别为82%和13%。

(二)土储:可售货值3,000亿,覆盖2019年销售额达5倍

截至2019年末,公司未竣工土地储备面积合计2,973万平,其中自持类占比20%,销售型占比80%;权益比例58%;平均土储成本3,016元/平,占比2019年销售均价仅19%,处于低位。按照能级分布来看,一二三线分别占比4%、35%和31%,合计70%;从区域构成来看,长三角仍是公司绝对主场、占比73%,珠三角、环渤海和海南分别占比10%、8%和7%。

另外,估算2019年末公司已售未结金额580亿元,我们按照2019年销售均价1.6万元/平估算得到已售未结面积363万平;因此销售型土储中剔除已售未结后,公司合计可售土储面积2,003万平,按照均价1.5万元/平来看估算可售货值合计3,004亿元,覆盖2019年销售额5.0倍,在主流房企中位列第一。

五、财务分析&盈利预测:预计20-22年业绩增速25%/25%/22%,NAV583亿、现价折价70%

(一)财务分析:负债率稳定、发债成本下行,费用管控能力提升

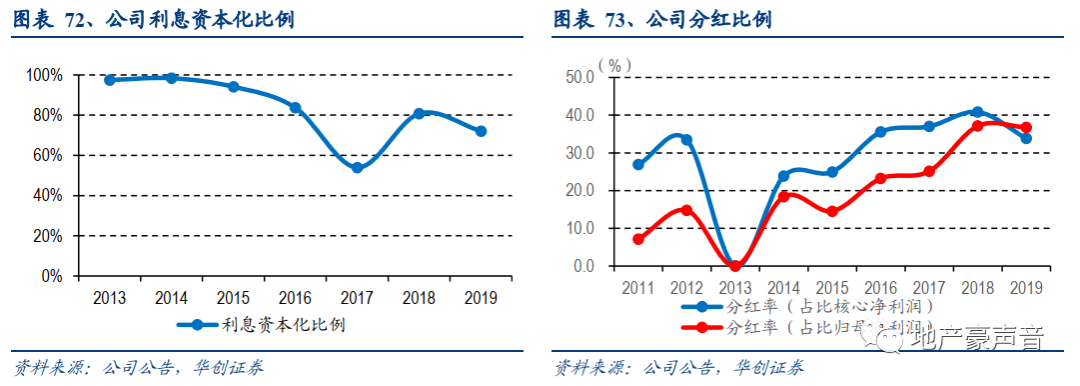

截至2019年末,公司资产负债率76.1%,同比+0.9%;净负债率81.2%,同比下降15.1pct,近年由于扩张加速净负债率较2015年左右有所提升,但仍在行业中等水平。近期公司发债成本显著下行,其中3年期债券的发行成本从2018年的7.5%降至2020年的6.0%。2019年末公司有息负债余额553亿元,同比+12.5%,增速远低于2019年销售额增速47%。目前公司发债评级AA+,主要由于销售规模未达千亿;年度融资成本6.47%,同比微降0.01pct。公司2016-19年分红金额占比核心净利润37%,占比归母净利润31%。

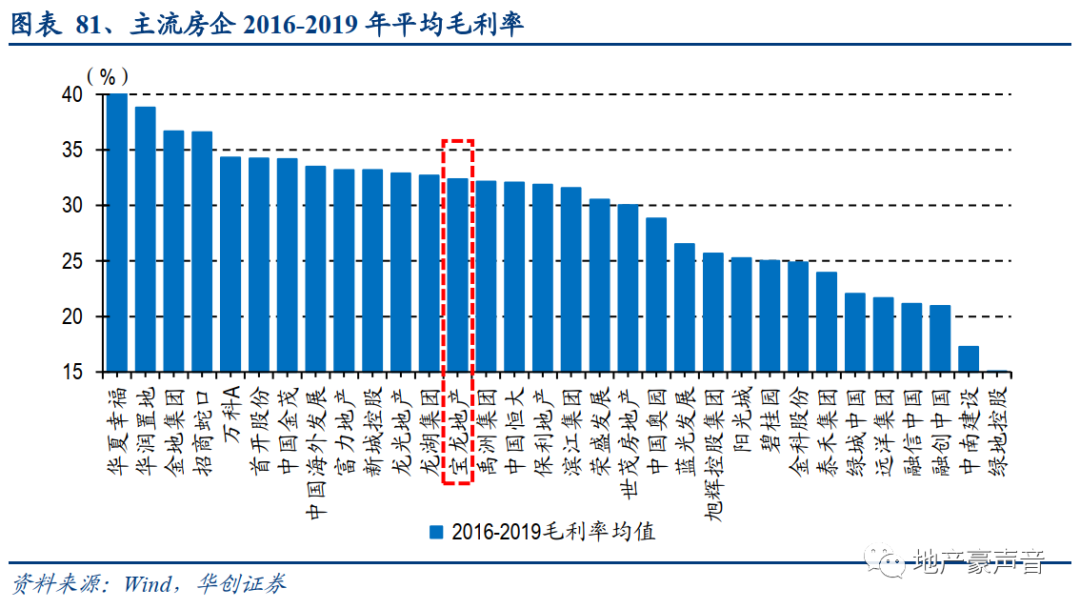

2019年度公司毛利率36.4%,同比-2.1pct;归母净利率15.5%,同比+1.0pct,主要由于三费费率管控较好,当年三费费率12.8%,同比-5.8pct,其中财务费率降至3.5%,同比-3.6pct。随着2018年开始销售高增,公司预收款逐步累积,2019年末预收账款227亿元,同比+38.0%,覆盖同期地产结算金额1.0倍。2019年度公司ROE13.7%,同比+2.9pct,ROE较同行比较低的原因在于商业资金沉淀拖累。公司的IP公允价值变动/归母净利润较同行略高,但2019年占比已经降至59%,预计后续仍有优化空间。

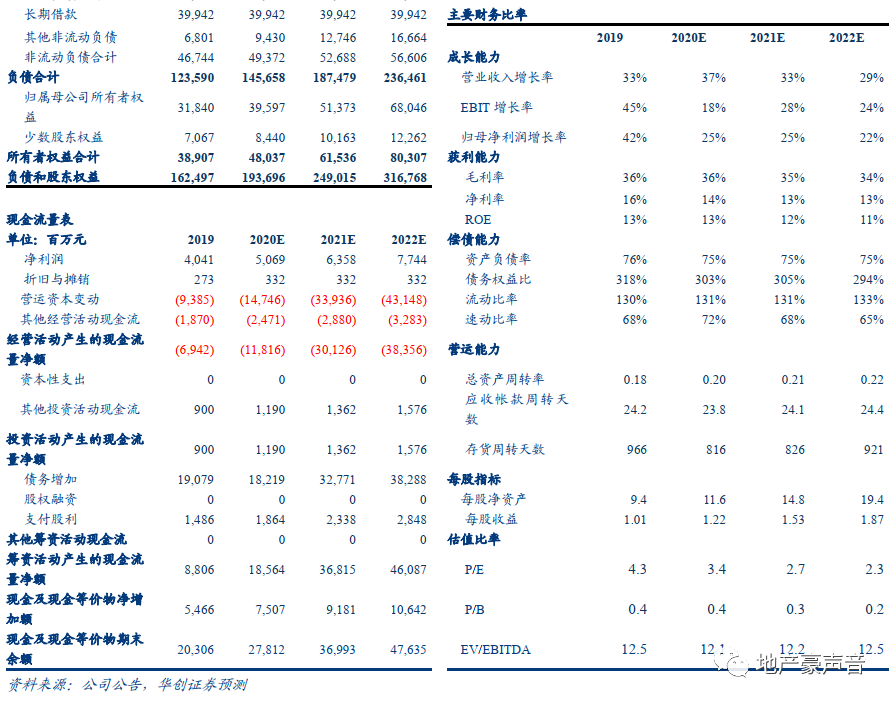

(二)盈利预测:预计结算加速、毛利率稳定,料未来三年业绩增速25%/25%/22%

我们预测公司2020-2022年业绩增速分别为25%、25%和22%,主要出于以下三个原因:

1)销售高增+预收款逐步累积推动结算加速:公司2017-2019年销售额分别为209、410 和604亿元,三年翻三倍;2019年末预收账款227亿元,同比+38.0%,覆盖当年地产结算额的1.0倍,但较以往年度大幅增长;两者预示着2020-2022年的结算量将有明显增长。综合之下,我们预测公司2020-2022年营收分别为357、474、611亿元,同比增速分别为37%、33%和29%。

2)17年及之后销售均价稳增&拿地均价稳定保证未来结算毛利率稳定:一方面,受益于长三角房价上涨和公司的前瞻性布局,公司2017-19年销售均价CAGR9%,实现优于行业的价格增速;另一方面,2018-2020H1公司拿地均价/销售均价分别为30%、34%和26%,公司通过“住宅+商业”模式实现拿地端折价优势。我们根据分业务毛利率综合得到2020-2022年公司毛利率稳中略降,预计分别为35.6%、34.6%和33.6%。

3)财务成本略降和管理成本稳定:2019年公司评级AA+,加权融资成本在6.47%;近期3年期债券发行成本从2018年的7.5%降至2020年的6.0%;并且公司利息资本化比例在70%左右、较同行略低,因此我们预计公司财务费用率还有下架空间。2019年三费费率12.8%,我们预计2020-2022年公司三费费率较2019年略降,在12%左右。

综上预测,我们预计公司2020-2022年归母净利润分别为51、64和77亿元,同比增速分别为25%、25%和22%,对应EPS为1.22、1.53 和1.87元。

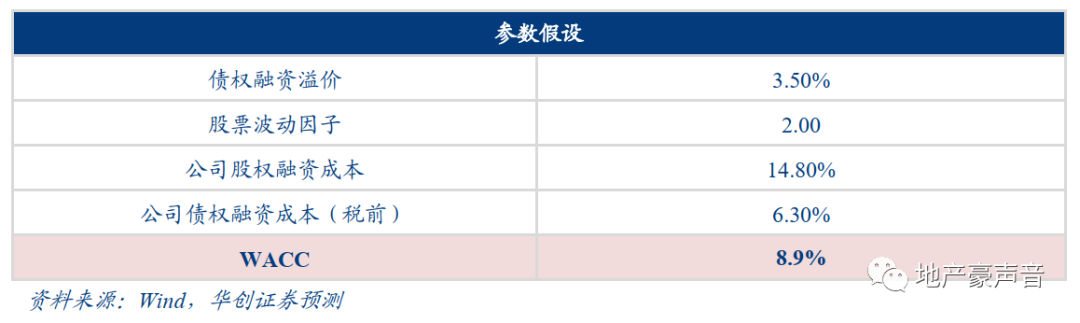

(三)估值情况:估算NAV达583亿元、对应每股15.63港元,现价较之折价70%

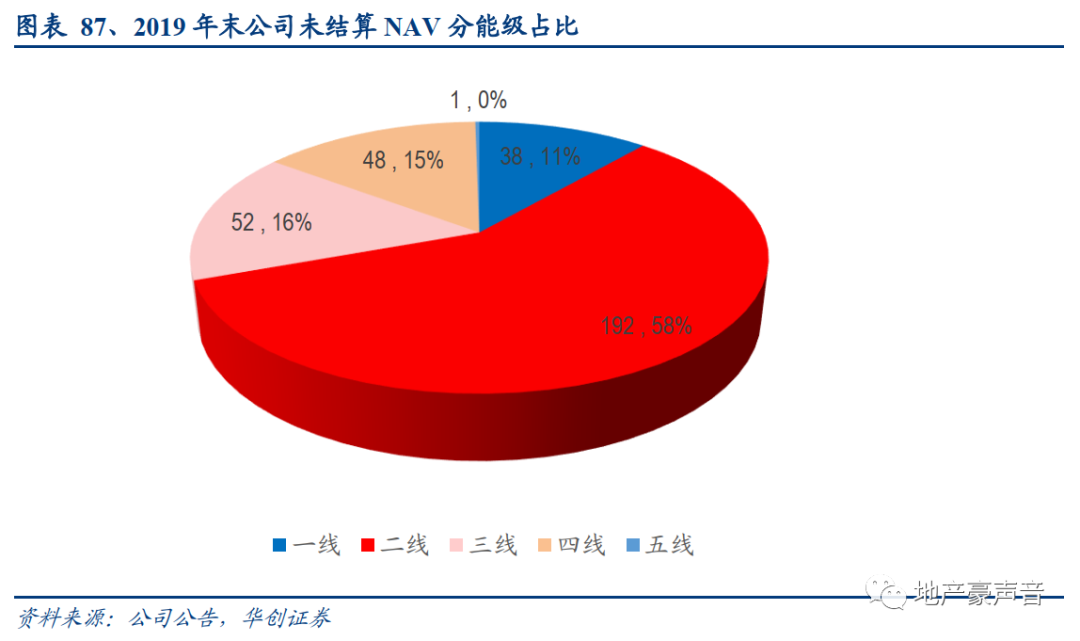

截至2019年末,公司未竣工销售型土地储备面积合计2,378万平,权益比例58%。按照均价1.5万元/平估算对应未竣工货值3,568亿元,该部分对应未结算货值的净利润折现增值约为265亿元,其中一二三四线分别占比11%、58%、16%、15%。考虑到公司IP采用公允价值计量,且租金/IP账面价值横向对比不高,谨慎起见我们不再对公司IP进行重估。

因此,再考虑预计2019年末公司归母净资产约为318亿元,那么NAV估值合计约为583亿元,对应每股NAV为14.07元(15.63港元),目前现价较之折价70%。

六、投资建议:迭变前行,换挡加速,首次覆盖、给予“强推”评级

宝龙地产在2016年开启了“商业+住宅”协同发展模式。开发业务进入快速增长期,2016-19年销售CAGR高达51%。商场业务也进一步加速发展,2019年末已开业45个、在手78个商场,计划2025年开业100个,并预计陈德力到位后将开启变革、提质增效。2019年末公司可售货值3,000亿元、覆盖2019年销售达5倍,助力公司持续高增。我们预测公司2020-22年每股收益分别为1.22、1.53和1.87元,并按照NAV折价55%给予目标价7.03港元,对应2020年PE5.2倍,首次覆盖,给予“强推”评级。

七、风险提示:公共卫生事件影响超预期、房地产调控政策超预期收紧

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP