兼具估值和股息优势,银行板块正处在布局良机

本文来自国泰君安证券。

据8月10日银保监会发布的数据显示,今年上半年,商业银行累计实现净利润1.0万亿元,同比下降9.4%。

在上半年为实体经济减负纾困的过程中,应该说银行利润的下降,完全是市场意料中的事情。

“-9.4%”既代表了银行对实体经济真金白银的付出,同时也稳住了市场对银行业绩大幅下修的担忧。

靴子落地后,昨日银行板块开始震荡走高。国泰君安策略团队第一时间发布报告认为——

目前市场对银行的悲观预期已经反应的比较充分。作为顺周期的重要代表,又兼具低估值特征的银行板块,正处在布局良机。

01绝对收益源一低估值

银行业作为成熟的行业,具有稳盈利和大市值的特征,但投资者给予中国银行业过低估值的原因,主要有两个:

1、经济下滑、公共卫生事件冲击带来对银行资产质量的担忧,认为银行没有充分披露坏账,或部分贷款不能如期偿还。

2、6月17日,国常会明确提出推动金融系统全年合理让利1.5万亿元,进一步加剧了市场对银行行业的担忧。

年初以来,市场大部分行业估值扩张明显,申万行业分类中18个行业的市净率(LF)涨幅大于10%,但银行行业估值却大幅萎缩,市净率下跌15.8%,严重背离市场趋势。

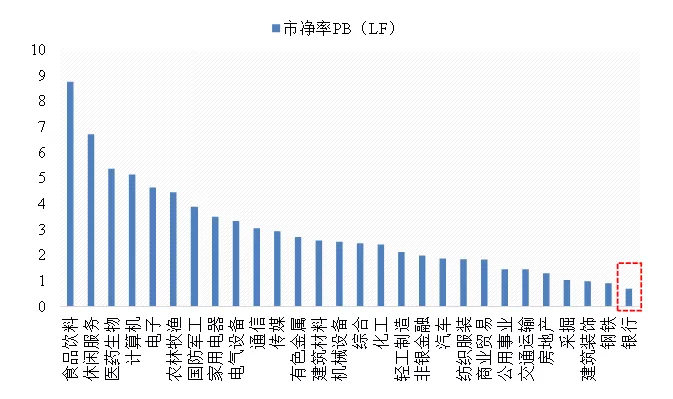

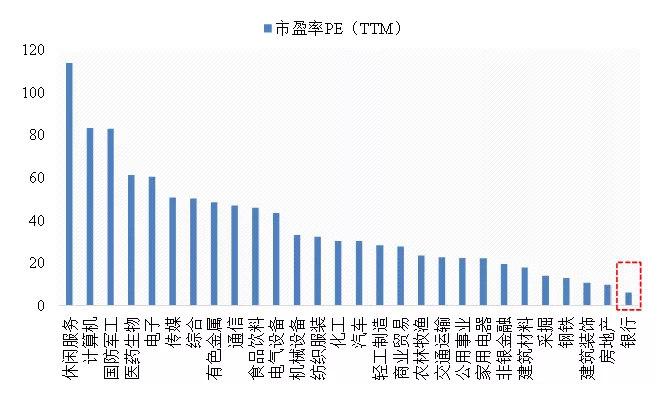

截至2020年8月8日,银行行业市净率(LF)为0.69,市盈率(TTM)为6.13,均在所有行业中排名倒数第一。

银行行业当前市净率为0.69

数据来源:国泰君安证券研究,注:数据截至2020年8月8日。

银行行业当前市盈率为6.13

数据来源:国泰君安证券研究

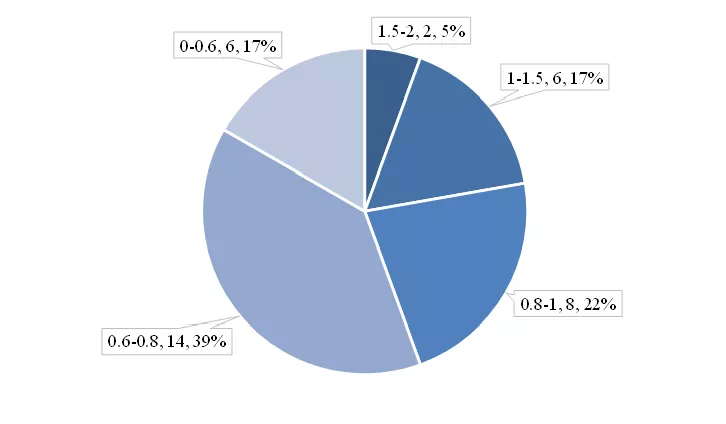

从银行行业个股来看,在全部36家上市银行中,仅有8家银行的市净率大于1,其中最高的宁波银行市净率也仅为1.99,行业整体破净率高达77.8%。

仅有8家上市银行市净率大于1

数据来源:Wind,国泰君安证券研究

7月以来,尽管银行行业估值有所修复,但是修复幅度与其余行业差之甚远——银行行业市净率较7月初仅上升2.9%,估值上升百分比仅高于传媒行业。

在此情况下,我们认为银行板块继续下跌的风险非常有限。

02绝对收益之二景气复苏起点

即便如此,我们深知,低估值与低风险从来就不能划等号。

低估值只是引言,不是重点。经济逐季修复增长下,顺周期方向才是正文。

2020年下半年,我国经济逐季修复:

1)经济下行风险小,后续逐季抬升,三季度将升至6.3%,四季度到7%,2021年一季度12%以上,通胀风险可控;

2)基建奠定全年经济复苏基础,消费、出口等下半年自主动能逐季恢复;

3)年中政治局会议维持“六保”和“六稳”基调,货币政策中性,整体的货币金融环境仍然相对宽松。

全球主要经济增速预测中国“一枝独秀”

数据来源:IMF,国泰君安证券研究

随着下半年经济逐渐向好,我们认为,银行业将紧随经济复苏迎来拐点:

(1)经济复苏下信贷需求边际改善。2020年基建作为经济复苏基础,具有扩大银行贷款规模的作用,帮助银行以量补价。

(2)经济复苏下货币政策边际收紧,降息、降准节奏趋缓,银行贷款利率并不具备大幅下行空间,有助于缓解银行息差收窄压力。

(3)经济复苏使信贷风险边际改善,经济持续复苏下不良增速放缓。

(4)让利1.5万亿不必过于悲观解读,银行业可以通过降低存款利率、贷款延期还本付息等其他方式让利,并非必须通过“让利润”的方式。

从具体时间点来看,我们认为银行行业或将在2021年二季度迎来行业景气度拐点。

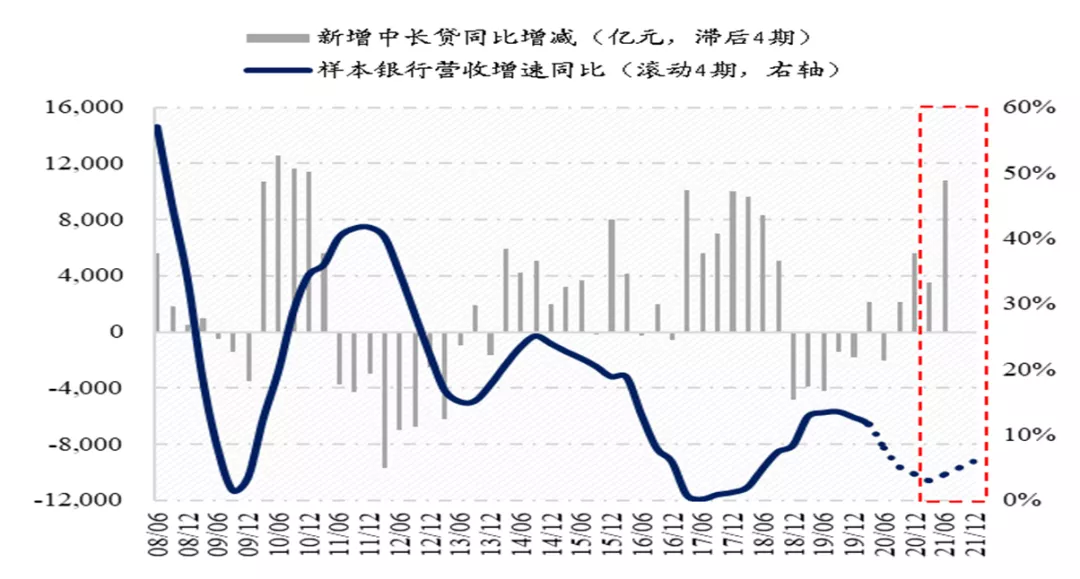

我们在此前报告《激荡30年:银行景气周期的来源、趋势和波动》中曾经提出,银行业是典型的后周期行业,债务周期约领先银行景气周期1-1.5年。

考虑在宏观调控政策刺激之下,债务周期在2019年末确认回暖,且2020年信贷、社融均持续向好,我们判断银行业景气周期的拐点或在2021年二季度到来。

根据债务周期领先银行景气周期的关系2021年二季度或迎来行业景气度拐点

数据来源:wind,国泰君安证券研究。基本面筑底有助于投资信心的建立,而预期往往先于基本面运动,因此需提前布局。

03绝对收益之源三高股息

板块高股息是绝对收益的有力保障,单纯从股息来看,当前银行板块已经极具性价比,股债性价比接近历史高点。

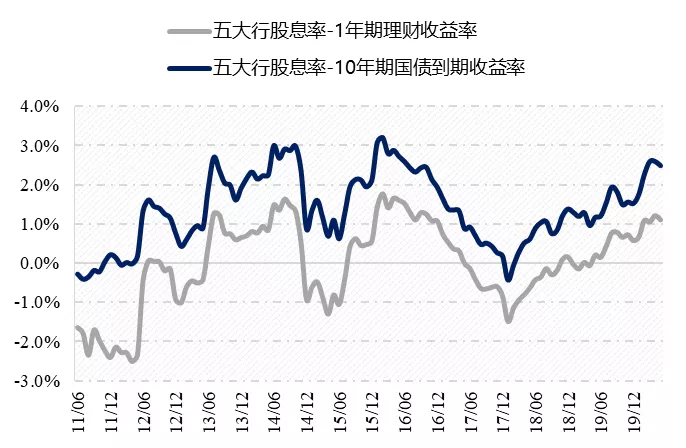

我们将五大行股息率分别减去1年期理财收益率和10年期国债收益率,用以衡量股息和债券之间的利差,当前水平分别为2.7%和1.6%,接近历史最高水平。

这两个数据,很大程度上说明股债性价比极度向银行股倾斜,边际上将驱动部分购买债券或银行理财的资金转而配置高股息银行。▼ 当前股债利差已接近历史最高水平

数据来源:wind,国泰君安证券研究。

04两大配置思路

综上可见,银行股具有估值优势和股息优势,是当前绝对收益的最佳选择。

从配置思路来看,我们重点推荐如下两条细分线:

1、预期拐点率先出现、具备进攻属性的零售型银行。2、绝对收益为主、安全垫足够的国有大行。

从细分板块属性看,我们认为零售型银行的不良预期拐点将率先出现,主要基于:

①分母端,零售贷款投放快速恢复到公共卫生事件前水平。②分子端,零售客户还款能力率先修复,技术性违约减少。③确认端,零售银行政策扰动少,不良不确定性将率先消除。

因此,零售型银行将享受确定性溢价,板块中的领头羊效应持续强化。

从追求绝对收益的视角看,我们认为随着股债性价比演绎趋于极致,高股息国有大行当前处于历史上第三个黄金配置期,重点推荐拨备安全垫厚实的国有大行。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP