浙商证券:煜盛文化(01859)综+剧+中视频乘风破浪,内容服务集团进入快车道

本文源自微信公众号“观者如芸”。

报告导读:

煜盛文化(01859)节目储备丰富多元,并依托综艺制作优势进军连续剧市场,2020年实现综艺、连续剧收入贡献1:1,产品结构改善带动收入翻倍增长;公司蓄力扩展新媒体营销、中视频业务,发展前景值得期待。

超预期因素:2020年3季度连续剧上线,产品结构丰富优化带动收入翻倍,进军新媒体内容营销前景可期。

市场认为电视综艺节目制作发展面临多方监管,波动大不确定性强,公司节目集中于电视综艺缺乏新增长点,但我们认为:1)在内容媒体监管趋紧环境下,公司把控政策风险优势突出,且严监管下演员成本下降有望改善利润边际;2)2020年公司耗时2年研制的电视剧《一念无间》等电视剧将于3季度陆续上线,业务结构将调整为综艺:剧1:1,预计收入利润翻倍增长;3)新媒体内容营销增长迅猛,依托与京东等互联网公司合作快速布局电商直播,发展中视频营销,商业价值释放值得期待。

超预期路径:基于生活方式的内容服务集团进入成长快车道,综艺业务稳定增长,连续剧蓄力爆发贡献2020年收入翻倍,新媒体内容合作加速落地。

凭借出色的运营模式和商业闭环,公司:1)综艺业务凭借高效的工业化流程实现快速增长,商业模式赋能媒体平台及赞助商,模式稳定可复制;2)连续剧:相比综艺收益更高,随着2020年Q3《一念无间》等连续剧的逐步上线,业务结构调整有望带来超预期增长;3)与供应链公司京喜达战略合作,入局快速增长的新媒体电商及直播领域;布局高商业价值的中视频领域,是未来内容视频的大势所趋,“文化+消费”内容矩阵长期持续增长可期。

催化剂:《一念无间》等电视剧播出、京东合作持续推进、产业链并购落地

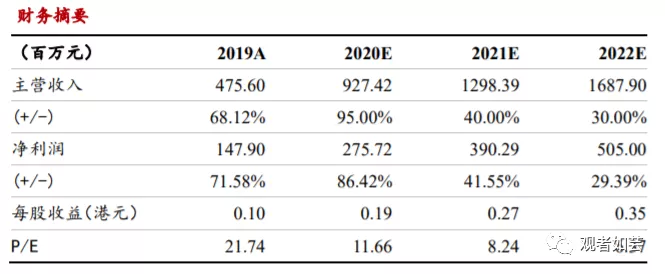

盈利预测及估值:

预计2020-2022财年公司收入同比增长95.00%/40.00%/30.00%至9.27/12.98/16.88亿元,归母净利润为2.76/3.90/5.05亿元,同比增长86.42%/41.55%/29.39%,对应PE估值11.66/8.24/6.37倍。我们预计公司节目储备丰富,并积极丰富产品结构,2020年营业收入翻倍,估值20年18倍PE,给予目标价3.42港元,首次覆盖给予“买入”评级。

风险提示:节目播出不达预期、战略合作落地不达预期、监管风险。

煜盛文化:快速成长的“文化+消费”内容服务集团

1.1 公司简介

煜盛文化是中国快速成长的基于生活方式的内容服务集团,公司专注于价值链中高价值的原创研发部分,为企业赞助商与媒体平台提供高商业价值的节目,以优秀的研发与营销能力为赞助商与平台赋能。

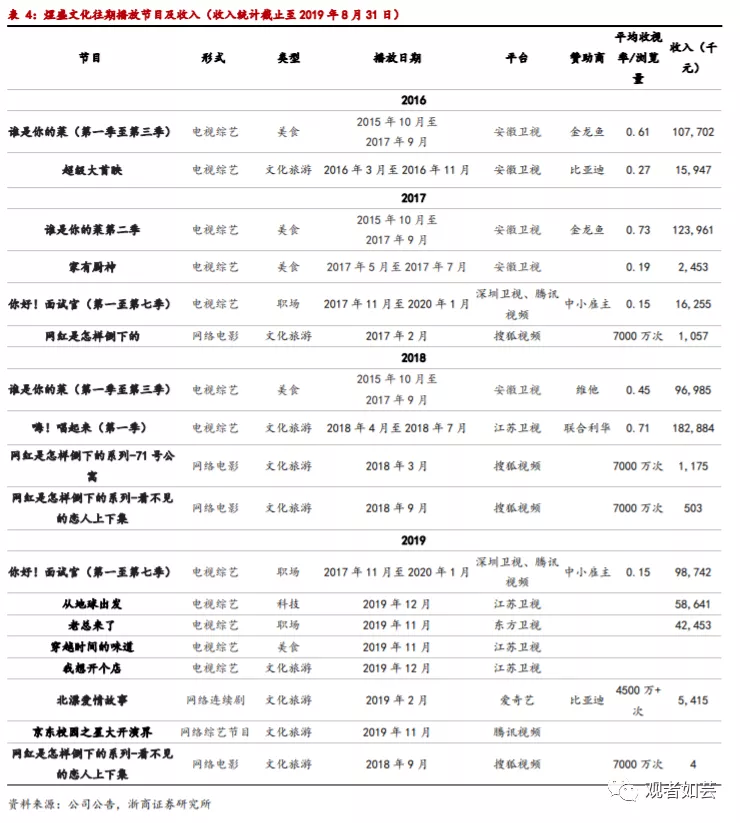

公司研发的节目于江苏卫视、东方卫视、安徽卫视、深圳卫视、爱奇艺、腾讯视频、搜狐视频等领先媒体平台放送,并与联合利华、比亚迪、格力电器等知名赞助商保持密切合作。首套节目《谁是你的菜》在首次播出后便跃居该时段收视首位,且已连播三年;长寿综艺节目《你好!面试官》自2017年以来播放未止;《嗨!唱起来》第一季成功后,已就第二季订立正式合约,预计2020年播放。

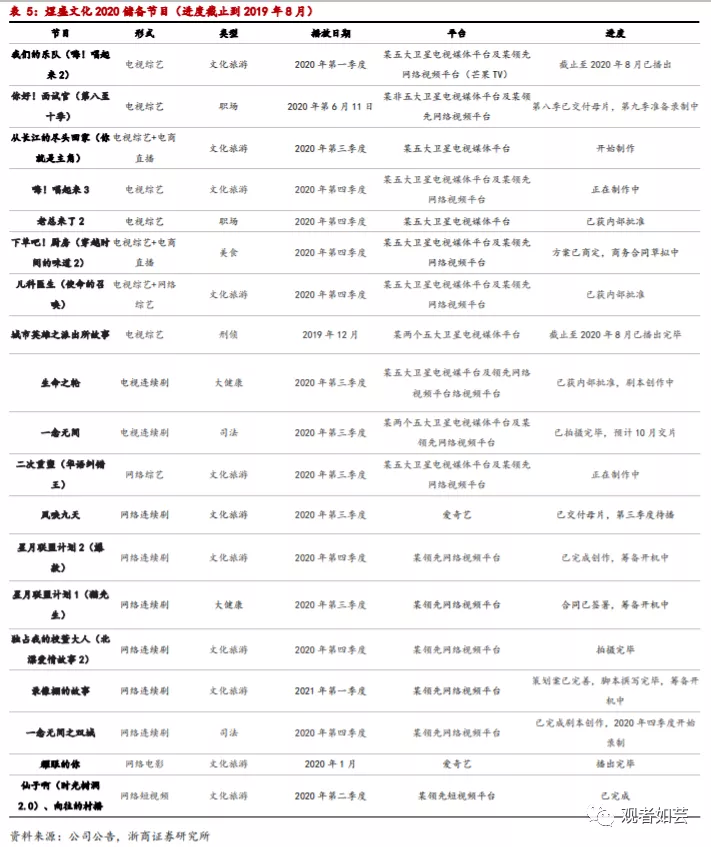

依托电视综艺制作领域积累的丰富经验,公司积极开拓多元化节目形式,2020年预计播放18套节目,包含9套综艺,2套电视连续剧与6套网络电视剧的节目储备,估计总成本17亿元;同时,积极布局新媒体营销领域,抢占快速发展的电商直播市场。

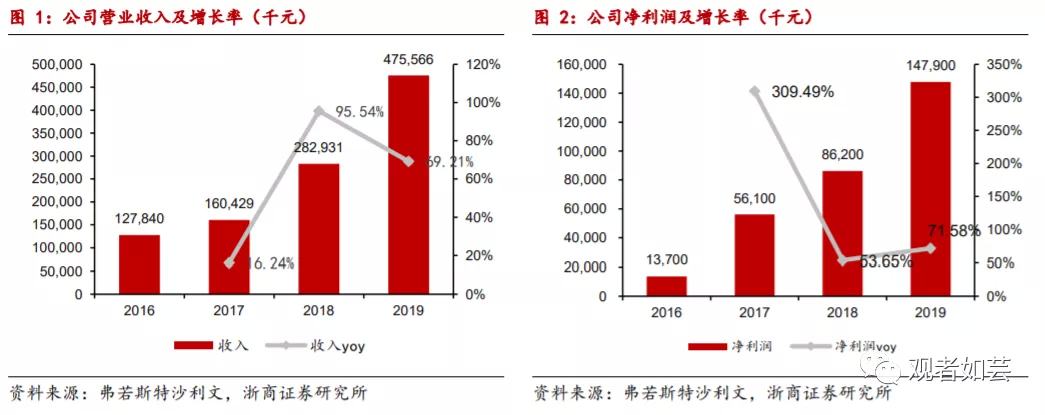

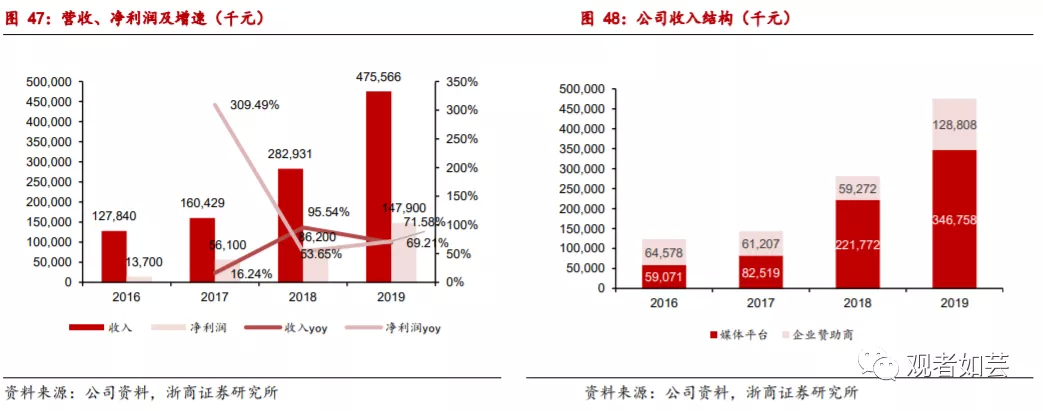

创立以来,公司收入利润保持高增长。2019年营收4.76亿元,同比增69.21%,净利润1.48亿元,同比增71.58%。业务主要为内容相关节目制作,收入分别来自企业赞助商的广告费与媒体平台的制作发行费,随着节目储备的扩张,未来公司仍将保持快速增长。

1.2 公司发展历程

2014年,刘牧先生之母李颖女士创办煜盛文化。2015年10月,公司研发、制作并发行的首个电视综艺节目《谁是你的菜》在安徽卫视黄金时间播出,自此,公司在电视综艺节目制作的基础上不断扩展节目组合,在前五大卫视相继推出《超级大首映》、《你好!面试官》和《嗨!唱起来》等广受欢迎的综艺节目,2018年按收入计,公司是中国第八大独立综艺节目制作商,收入增速排名第一。

公司主要里程碑如下:

- 2014年4月,中广煜盛成立;

- 2015年10月,首套电视综艺节目《谁是你的菜》在安徽卫视黄金时间播出;

- 2016年12月,中广煜盛获国家广电总局及中国广播电影杂志社颁发的“年度最具商业价值内 容运营机构”;

- 2017年,首部网络连续剧《北漂爱情故事》开始拍摄;

- 2017年7月,《谁是你的菜》第三季成为公司首个收入超过亿的节目;

- 2017年11月,首个职场类节目《你好!面试官》在深圳卫视播出;

- 2018年4月,《嗨!唱起来》在江苏卫视黄金时间播出,为公司第二个收入过亿节目;

- 2019年6月,《嗨!唱起来》在澳门国际广告节中获颁“2018-2019年度中国最具创新力节 目”奖;

- 2019年7月,公司于港交所首次公开发售前投资完成。

1.3 公司股权结构及核心管理层

1.3.1 股权结构稳定,集中度较高

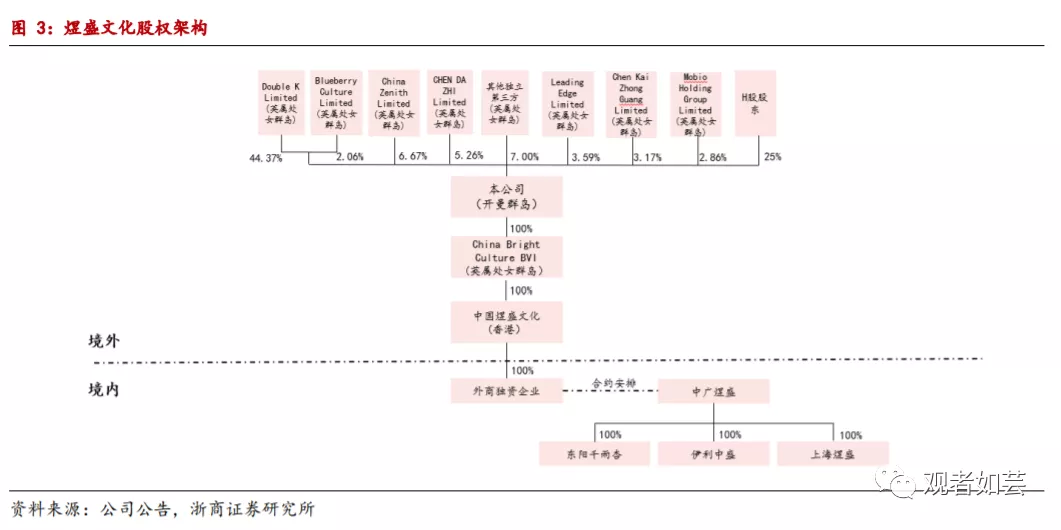

公司创始人持股46.43%,股权集中度较高。IPO前,创始人刘牧先生通过Double K Limited和Blueberry Culture Limited 持股61.91%,其余股权分散为独立第三方自然人持有;IPO后,公众股东持股25%,创始人持股46.43%。中广煜盛旗下全资控股实体包括东阳千雨杏、伊犁中盛及上海煜盛,主要从事电视节目及网络节目的制作、发行及运营发布。

1.3.2

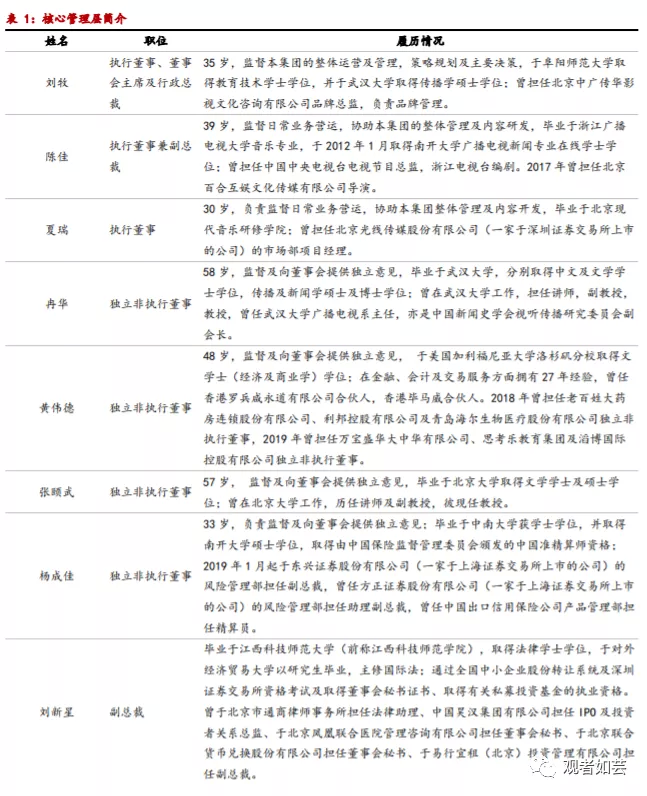

核心管理层行业经验丰富

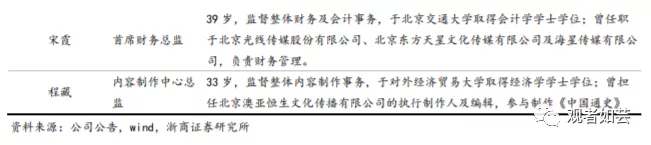

创始人刘牧先生在媒体行业拥有十年经验,曾于中广传华影视文化咨询有限公司(该公司联属于国家广电总局,营运中国广播、电影及电视出版物)担任品牌总监,并在电视节目研发方面累积了丰富经验,且拥有广泛的行业人际网络,对行业、法规环境及竞争形势的深厚认识;在监管严格的视频内容制作行业,对监管环境的深刻认识将帮助公司更为稳定的发展。

副总裁陈佳女士在影视行业有约十年节目研发经验,曾于中央电视台及浙江卫视工作,参与《牵手爱情村》、《侬饭吃过咪》等大型节目;内容制作总监程藏女士,在媒体及内容研发上有超过五年经验。

行业分析:视频内容千亿大市场,政策利好原创制作商

2.1 电视媒体集中度持续提升,用户高增长驱动网络视频高速扩张

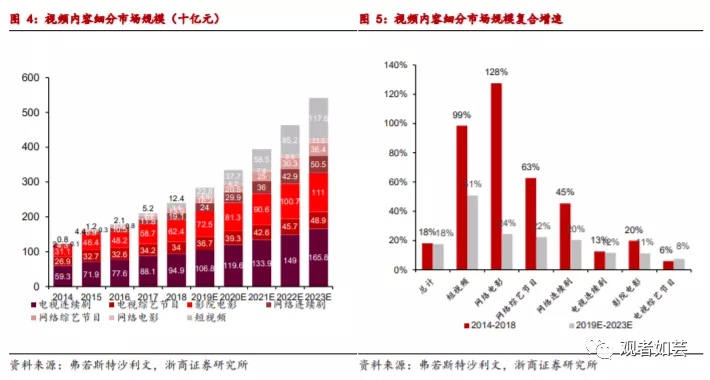

视频内容市场总体增速稳定,网络内容发力强劲。视频内容市场可细分为电视平台的电视连续剧、电视综艺,院线平台的影院电影,网络平台的网络连续剧、网络电影、网络综艺及短视频。2014-2018年视频内容市场稳定发展,2018年市场规模达2400亿元,5年复合增速18%,其中网络平台内容增速亮眼;预计2023年视频内容整体市场规模将达5420亿元,复合增速17.5%。

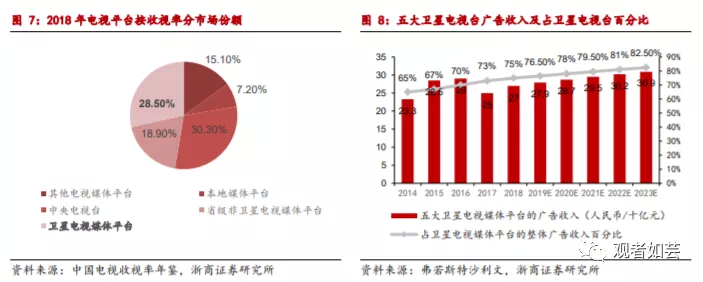

五大卫视份额持续扩大,电视媒体平台行业集中度提升。电视媒体是中国渗透率最高的媒体形式,2018年电视媒体平台观众超3亿人。整体可分为中央电视台、卫星电视媒体台、省级非卫星电视台及本地媒体平台,其中卫星电视平台表现强劲,收视率与广告收入双高,2018年收视率占比28.5%,紧随中央电视台排名第二。

2018年中国五大卫视包括湖南卫视、东方卫视、北京卫视、江苏卫视、浙江卫视,该五大电视媒体平台的广告收入占全部卫星电台百分比2018年达75%,2023年预计达82.5%;其广告收入由2014年人民币233亿元上升至2018年人民币270亿元,预期于2023年将达到人民币309亿元。

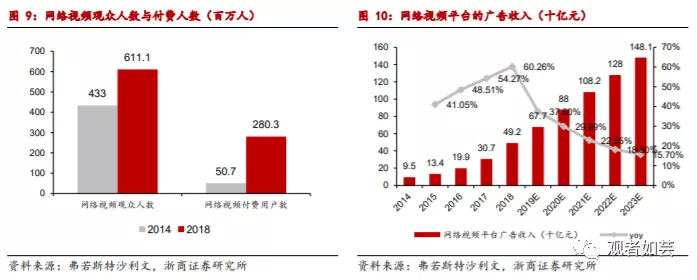

用户基数高增长,带动网络视频市场规模急速扩张。随着中国互联网用户人数不断增加,网络视频观众人数2018年达6.11亿人,复合增速9.0%;网络视频付费用户人数2018年达2.80亿人,复合年增速53.4%。网络视频观众大幅增加,催生网络视频市场规模急速扩张,2018年以广告收入计的市场规模达492亿元,复合增速50.8%;预计2023年达1481亿元。

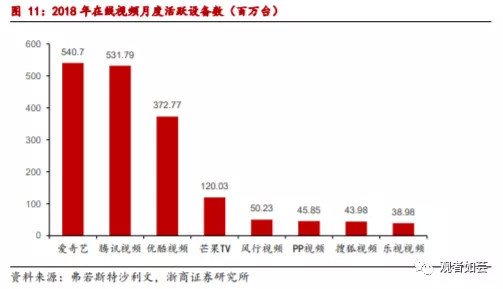

2018年年在线视频月活设备数显示,网络视频平台的领先参与者包括爱奇艺、腾讯视频、视频、芒果TV、搜狐视频等,头部平台分布较为集中。

2.2 综艺节目广告贡献九成收入,连续剧内容市场格局宽广

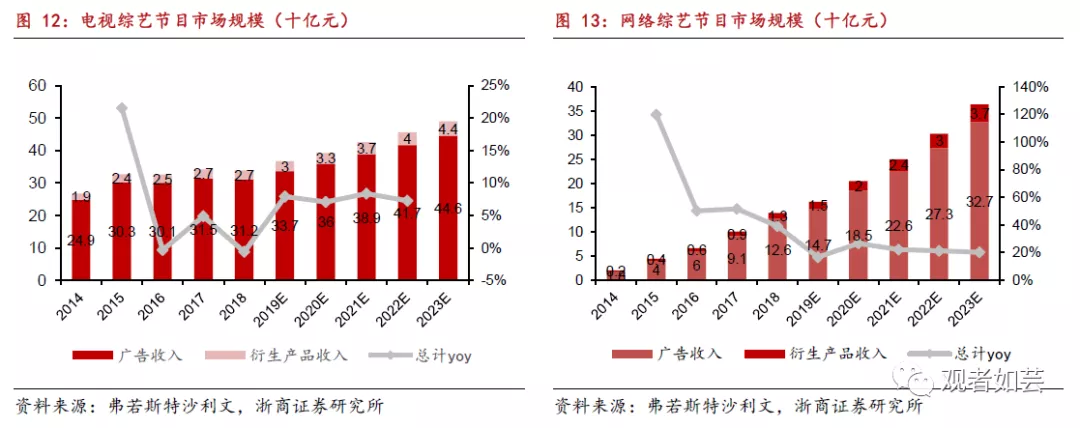

综艺节目广告贡献九成收入,市场规模稳步增长。综艺节目主要通过广告、版权及销售衍生产品(IP)创收,其中广告收入占比在90%以上。由于中国收入水平不断提高及对多元化娱乐产品及服务的需求持续增长,中国的综艺节目市场规模稳步增长。2018年电视综艺市场规模达340亿元,预计2023年将达490亿元,五年复合增速12.5%;2018年网络综艺市场规模139亿元,预计2023年将达364亿元,五年复合增速62.5%。

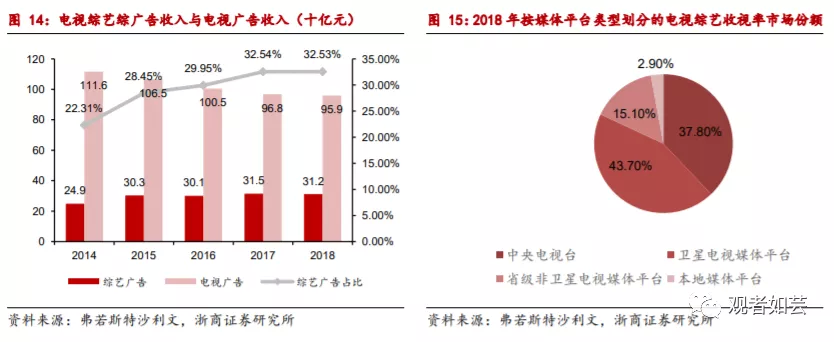

电视广告总收入稳中有降,综艺节目广告收入占比逐年上升。近年来由于互联网渠道兴起,电视广告总收入稳中有降;因综艺节目在冠名播出、植入广告、插播广告方面均具有较强优势,电视台为拉动盈利增长提高优质综艺节目在黄金时段播出比例,综艺节目广告收入占电视广告收入比重逐年上升,2018年占比达32.5%;其中,卫视平台占电视综艺收视率市场份额43.7%,远高于中国中央电视台、省级非卫星电视媒体平台及本地媒体平台。

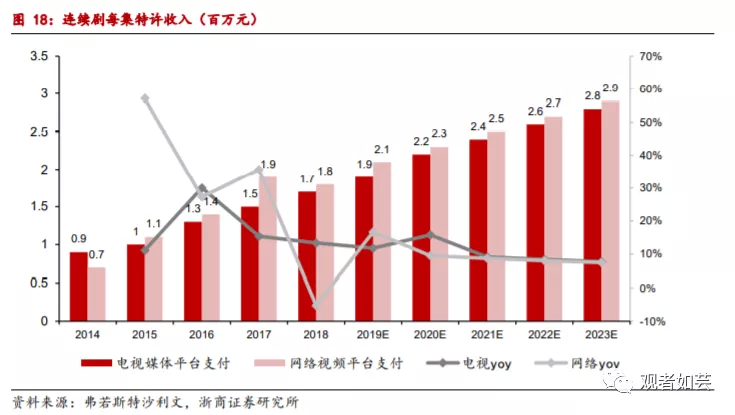

连续剧为近千亿规模市场,内容制作商以特许收入为主。2018年电视连续剧市场规模达949亿元,预计2023年增长至1658亿元,五年复合增速12.5%;2018年网络连续剧市场规模191亿元,预计2023年增长至505亿元,五年复合增速45.3%。连续剧市场收入主要包括版权特许权收入及广告收入,其次为销售衍生产品收入;其中,视频内容制作商主要产生版权特许收入,其次为广告收入,媒体平台主要产生广告收入。

电视剧每集特许收入2018年达170万元,预计2023年达到280万元,复合增速8%;同期,网络连续剧每集特许收入180万元,预计2023年达290万元,复合增速9%。连续剧每集特许收入主要由于媒体平台对高质素节目的需求上升, 进而导致内容制作公司增加投资。

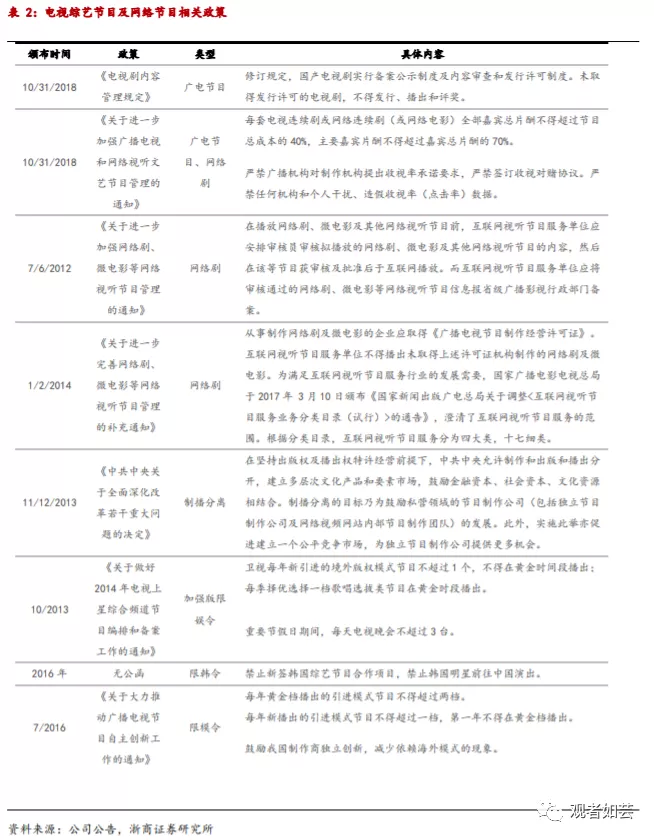

2.3 政策趋势:制播分离鼓励独立制作商,规范市场鼓励原创内容

2013年《中共中央关于全面深化改革若干重大问题的决定》允许制作、出版和播出分开,建立多层次文化产品和要素市场,鼓励金融资本、社会资本、文化资源相结合。制播分离鼓励独立节目制作商的发展,并促进建设公平竞争市场,为独立节目制作公司提供更多机会。

针对综艺节目,政策推出包括“限娱令”、“限模令”“限韩令”等一系列限制令,旨在规范综艺节目市场,鼓励综艺制作商自主创新能力,减少过度依赖海外综艺模式的现象。我们认为,未来政策将保持鼓励独立制作商自主创新的大趋势,利好拥有原创能力的优质节目制作商。

2.4 竞争格局:众多机构争夺有限资源,青睐全能型制作商

综艺行业的节目制作商可分为独立的综艺节目制作商与电视台内部的内容制作团队。

独立综艺制作商与电视台内部制作团队多为合作,竞争有限。随着电视节目制作与广播分离政策落地,媒体平台大多保留播放职能,制作职能分工,大批独立节目制作商涌现,占据市场主要份额,目前电视台内部制作团队通常与独立制作商合作共制节目,竞争有限。

独立综艺制作商竞争激烈,市场集中度低。我国对电视节目制作业务政策准入门槛较低,从事电视节目制作业务的企业数量不断增加,根据国家广播电视总局公示,全国范围内取得2018年度《广播电视节目制作及影许可证》的机构达到18728家,较2017年度的14389家增加4339家,增幅达30.15%,竞争格局分散而激烈。

2018年独立综艺节目制作商制作了130个新综艺节目,占新综艺节目播出总量的35.6%。按2018年综艺节目收入计,独立综艺制作市场CR20仅为12.2%,CR10仅为9.9%。煜盛文化以2018年2.8亿元收入行业排名第八,占市场份额0.6%;在前十名独立制作商中,以96.1%的增速在电视综艺制作的制作商中名列前茅。

未来行业持续整合,看好资源深厚的全能型制作商。由于五大卫视及黄金时段资源有限,我们认为未来行业或将加速整合,有深厚经验、能够接触更多赞助商与媒体平台,且能持续研发高商业价值原创内容的全能型制作商,将发挥马太效应,在同业竞争者脱颖而出。我们认为,公司是少数拥有研发、制作、营销及发行综合能力,特别是研发能力的全能型参与者,有望显著受益。

公司分析:节目储备多元快速成长,新营销拓展前景可期

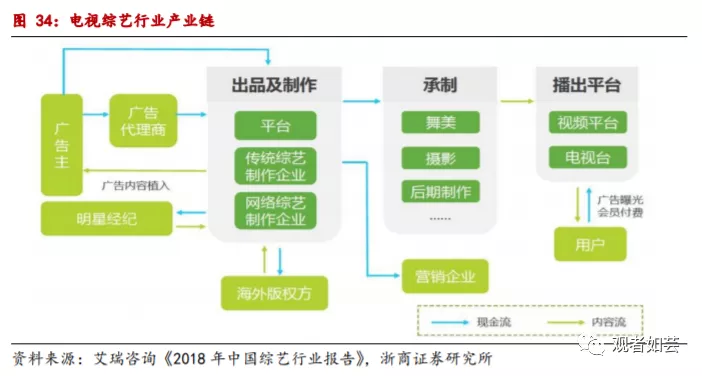

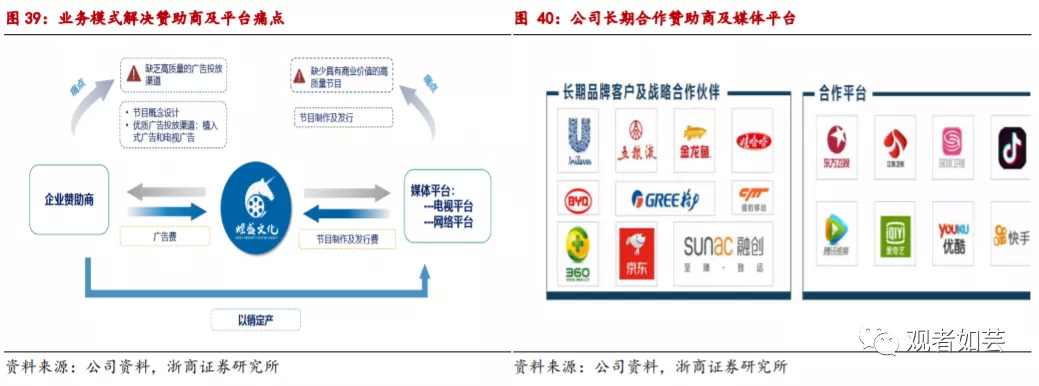

视频内容全价值链覆盖,拥有节目核心版权。公司作为行业领先的基于生活方式的内容服务集团,为电视及网络的媒体平台研发、营销、制作及发行以综艺节目、连续剧等视频内容。不同于行业大多劳动密集竞争对手,公司专注于产业链高价值的内容研发环节,并保留节目版权。

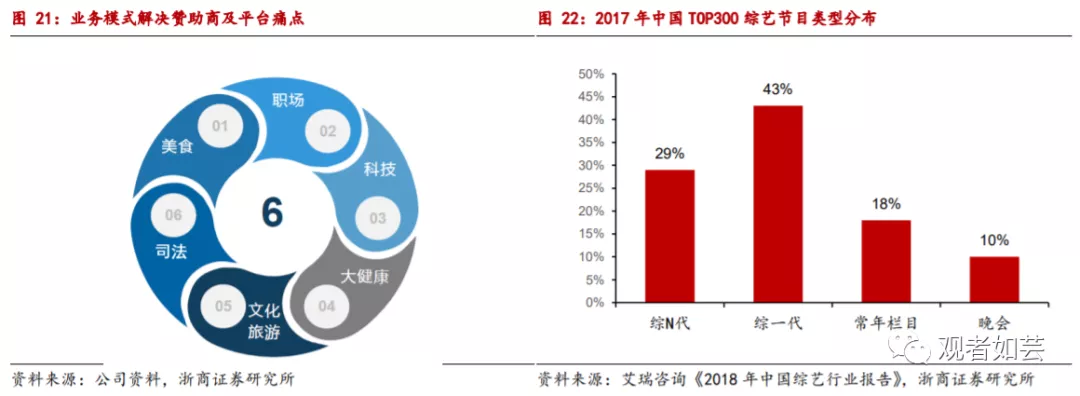

内容研发+市场推广模式为平台及赞助商双向赋能。公司业务模式连接产业链上游企业赞助商与下游媒体平台,以高商业价值的优质节目,吸引包括联合利华、比亚迪及格力电器等知名赞助商,并以强大的广告销售能力为包括江苏卫视、东方卫视、深圳卫视及安徽卫视等平台制作节目。

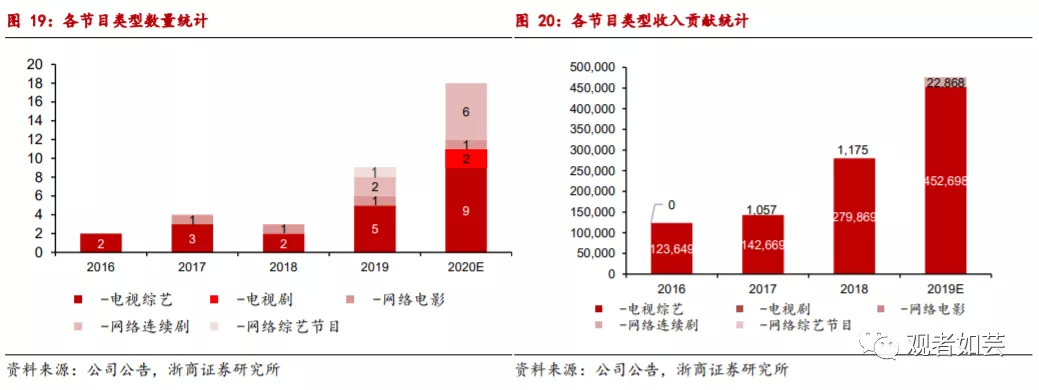

节目储备丰富多元,2020年新播节目量同比增100%。公司的视频节目涵盖传统电视与快速发展的网络平台,基于与生活方式紧密相连的6大产品线,制作涵盖综艺、电视剧、短视频等多种类型的节目;截止2019年8月,公司已累计播放6套节目,包括5套在中国5大卫星媒体平台播出的电视综艺,并预计于2020年播放18套节目,估算总成本17.06亿元,包括9套综艺,2套电视连续剧与6套网络电视剧。

3.1 形成基于生活方式的六大产品线,丰富节目储备助推快速成长

3.1.1 爆款电视综艺可复制性强,聚力打造“综N代”

公司业务从2014年至2019年持续高速成长,2017/2018/2019年的综艺节目收入增长率约为150%/96%/62%yoy,其中2017和2018年为行业最高增速。

公司往绩节目产品线主要聚焦电视综艺节目,并在近年来积极布局快速发展的网络媒体平台,以及市场空间巨大的电视剧领域,2019年播出共计5部电视综艺、2部网络连续剧、1部网络电影、1部网络综艺及1部网络系列短视频,涵盖电视、网络及新媒体内容,全年内容收入4.76亿元,同比增长69%。

公司集中资源积累和经验,发展以美食、职场、科技、大健康、文化旅游、司法6大主题产品线,节目内容基于生活方式、贴近大众,商业化性质强,并符合政策及监管趋势。同时各个业务线内同类节目构思可以延伸至新节目,延长节目生命周期,打造经久不衰的“综N代”系列。

在原作基础上持续创作的“综N代”一方面能够将优质节目内容价值最大化,另一方面研发成本较低风险小,公司通过节目多季播出与同类型节目构思延伸实现节目内容的经久不衰。

同时,公司也凭借在电视综艺节目制作领域积累的丰富经验与行业资源,积极向快速发展的网络媒体平台扩展,制作优秀网络电影与电视剧。

1)电视媒体平台:

美食类:《谁是你的菜》是公司研发的第一档节目,第一季于2015年在安徽卫视周日晚黄金时间播出,第一季平均收视率达0.61,第二季14期节目中有10期为同时段内收视率第一,平均收视率0.73,第三季13期节目中11期同时段收视率第二或第三,平均收视率0.45,播出3年中收入贡献年均1亿元。

构思延伸方面,《谁是你的菜》完结后安徽卫视运用往期节目构思,聘请公司研发《家有厨神》。

职场类:《你好!面试官》是集团经久不衰的王牌节目,第一季于2017年在深圳卫视播出周四晚间播出,平均收视率0.15,年收入贡献自第一季1600万元逐步上升至近1亿元;节目增加中小企业曝光率,同时也吸引到可口可乐、强生及万事达卡等大企业注意,满足中小企业聘请员工及宣传品牌的双面需求。

《你好!面试官》新一季预计将于2020年继续播出,并将雇主嘉宾从12位减少至6位,加强曝光,增强节目商业价值。构思延伸方面,《老总来了》、《猫先生》均为同类型节目。

2020年节目第二季改版为《我们的乐队》并同步于芒果TV上线。

2)网络媒体平台

公司第一部网络电影《网红是怎样的倒下的》于2016年在搜狐视频上映,自上映以来浏览量超7000万次,收入贡献约100万元;是中国网络视频平台评价最高的节目之一,后续2部也在2017-2019年陆续播出。

自2018年以来国家广电总局鼓励制作发行现实生活题材作品,公司首部网络连续剧《北漂爱情故事》顺应监管趋势而生,于2019年在爱奇艺上线,首映即为爱奇艺收视率最高连续剧,浏览量超4500万次,公司收入542万元,并成功招徕现有客户比亚迪为企业赞助商。

3.1.2 节目储备类目丰富,2020年将播出18部作品

公司以往将资源集中于电视综艺节目,未来战略层面将依托6大核心节目类型,继续扩充和多元化节目组合,并计划于2020年推出9部电视综艺、2部电视剧,6部网络电视剧、1部网络电影及1部网络系列短视频,节目数量同比增长近100%。

电视连续剧:电视剧制作周期约为电视综艺的一倍,前期投资量更大,而回报率更高,主要通过向媒体平台收取特许收入盈利;快速增长下的公司将增加对电视剧的投资,2020年医疗类电视剧《儿科医生》、司法类电视剧《一念无间》将在5大卫星电视平台及网络视频平台上线。其中《一念无间》经过2年制作,为公司2020年放量核心节目之一,预计于2020年第三季度交片播出,收入贡献值得期待。

网络连续剧:随着在线观看习惯的养成,中国网络节目市场将迎来快速发展,2019-2023年复合增长率超20%,手机网络视频用户规模超6亿,占整体手机网民超70%;为顺应网络平台迅速发展的大趋势,公司计划加大研发原创网络节目,大部分节目根据真实生活改编,并取得较大成功,2020年公司将在包括爱奇艺、芒果TV、腾讯视频等领先网络媒体平台播出6部网剧。

3.1.3 区别劳动密集型制作商,人员成本稳定可控

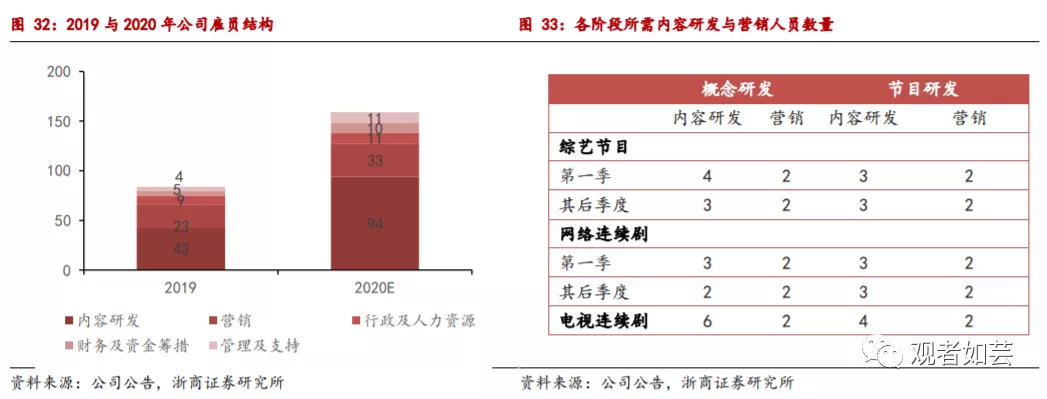

公司与传统劳动型密集制作商不同,主要依赖工业化业务模式而非人力资源,未来随着节目管线的扩大与丰富,公司人员不会急剧扩张,人员成本维持稳定可控范围。

公司业务模式绑定广告商与媒体平台,内容研发与营销为业务核心,在节目早期构思研发和后期研发制作阶段,需要分别安排不同的团队构成。概念研发阶段通常需要2-6名内容研发人员和2名营销人员,研发制作阶段需要3-4名内容研发人员和2名营销人员,一般内容和营销人员可同时参与1-2套节目的制作;由于制作较为复杂,一般电视剧类节目安排的人力资源较其他类型多。

截止2019年8月,公司共有84名雇员,其中内容研发人员43名,营销人员23名,为支持业务扩充及储备增长,公司计划扩充团队或通过收购小型制作室或团队,2020年预计人员将增至约150人,其中新增月5名内容研发人员,10名营销人员7名运营,5名内容收购及2名行政及人力资源人员。

3.2 商业模式解决上下游痛点,工业化流程规范高校

3.2.1 贯通上下游的全能型视频内容制作商

公司是行业快速增长的基于生活方式的内容服务集团,往绩主要为电视媒体平台制作综艺节目,2017与2018年的综艺节目收入同比增速分别达150%与96%。

公司作为全能型内容制作商位于产业链中游,是少数拥有研发、制作、营销及发行综合能力的参与者:一方面专注于高价值的节目内容研发,并保留节目知识产权;另一方面通过优质节目内容与市场营销吸引赞助商加入电视媒体平台,为节目吸引广告。

3.2.2 解决行业痛点,实现上、中、下游三赢

目前电视综艺行业中游的独立节目制作商达18000个,行业高度分散,而多数参与者缺乏核心内容研发能力,在优质资源有限的市场中无法解决行业痛点。公司拥有独特而完整的商业模式,贯通产业链上游的企业赞助商与下游的媒体平台,通过制作高商业价值的节目收获一批高粘性企业赞助商,向上收取广告费,向下收取节目制作费和发行费,并解决行业及上下游痛点,实现三赢。

1)行业痛点:赞助商青睐有限的顶级曝光资源

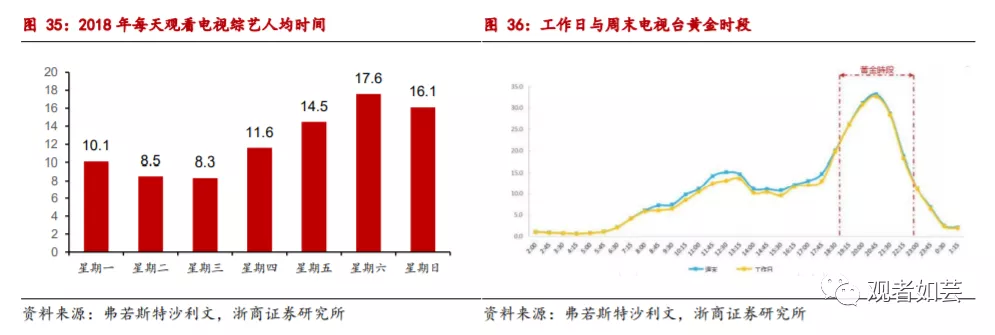

行业参与者多而散,优质平台及黄金时段资源有限。弗若斯特沙利文研究显示,中国卫星电视媒体综艺收视率强劲,2018年收视率市占比达43.%,其中五大电视媒体平台广告收入占中国省级电视媒体总收入75%,并预计于2023年达到82.7%,同时,电视综艺招商饱和率高,2017年达到78%,优质卫视平台有限。

电视收视率的黄金时段主要在周末晚间,时段资源天然稀缺。2019/2020年有62/65套综艺在五大电视媒体平台黄金时段播出,其中24/25套为独立制作商制作或共同制作,公司播出其中的2/5套。

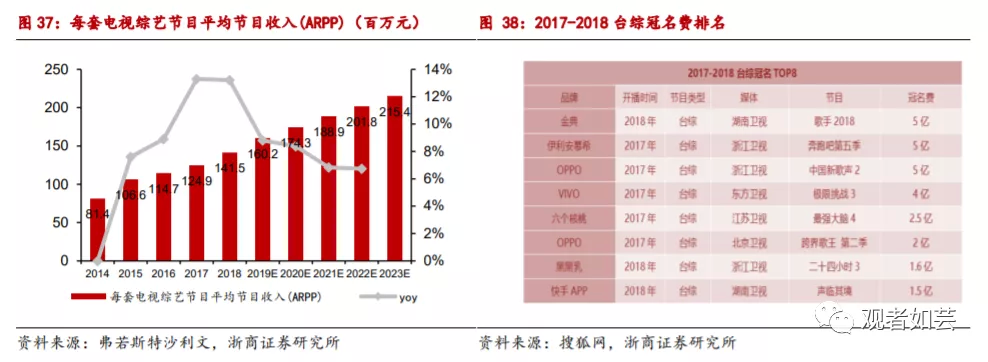

每套节目平均收入(ARPP)增加,赞助商青睐顶级平台。综艺节目ARPP从2014年的8140万元增长至2018年的1.4亿元,年复合增长率14.5%,并预计于2023年达2.15亿元,ARPP逐年增长显示赞助商越来越愿意投资于广告成效高的顶级节目与顶级平台。顶级综艺如《中国好声音3》2019年总收入预计达15亿元。

公司凭借优于同行的节目研发、营销能力,合作平台均为头部卫视及爱优腾平台,2016年以来每年均有综艺节目在五大卫视的黄金时段播出,平均收视率排名前列,内容展现出众的商业价值,论证了公司业务模式的可行性与可复制性。

2)媒体平台痛点:需要具有商业价值的高质量节目,提高广告收入。

现阶段综艺节目的收入主要来源是广告招商,内容制作需要迎合用户和赞助商,公司不仅拥有强大的节目研发能力,同时与上游赞助商保持长期密切合作,增加谈判砝码,能够为媒体平台带来高收视率与高广告收入,并收取与平台广告收入挂钩的制作发行费,公司制作的节目于包括江苏卫视、东方卫视、深圳卫视、安徽卫视、爱奇艺、腾讯视频及搜狐视频等顶级电视/网络平台播放。

3)赞助商痛点:需要高质量的广告投放渠道,达到有效产品推广。

电视综艺广告投放主要包括产品特写、产品展示、口播、LOGO展示等形式,而网络渠道广告投放形式更加多样,公司采用植入式广告和黄金时段电视广告播放的渠道方式,集合内容研发及市场团队为赞助商提供一站式、定制化内容解决方案,向赞助商收取广告费,与包括联合利华、比亚迪、格力电器等知名品牌保持高度粘性。

3.2.3 工业化业务流程提升运营效率

公司已形成一套成熟、高效的业务流程,包括研发、营销、制作和发行;工业化的节目制作流程以各个环节板块为中心,减少了对特定专业人员的过度依赖,保障了节目输出质量的稳定性与内容的多元性。经过多年实践检验,有效论证了该模式的可行性与可复制性。

研发阶段在节目播放前的至少9个月,通过调研及构思研发创意性、营销性强的潮流节目,构思库中每年加入80-100个原创节目构思;

项目经内部批准后进入营销阶段,开始产生费用,营销团队、市场团队与企业赞助商密切沟通,评估、展示具有商业价值的节目概念,并寻找媒体平台签订意向书与正式合约,合约后产生成本;

为确保节目如期播出,团队将评估选定概念的政策风险,并与监管机构沟通;

制作阶段综艺节目约为2-4个月,连续剧为4-10个月,公司保留自有核心制片人、导演等职位,聘请专业第三方负责灯光、舞蹈编排、布景、音乐等环节。

公司将母片交付媒体平台完成发行,目前公司有能力制作节目的所有期数并一批交付母片,综艺节目播出周期一般为一周一期,连续剧为每日两集,一般在交付母片后确认节目制作收入,在节目播出后逐步确认广告收入。

3.3 未来战略:鼓励多元化产品线,进军新媒体与中视频领域

3.3.1 维持节目稳定输出,类目多元化扩张

公司内容研发秉持“社会刚需、打通产业、易于复制”三项原则,维持节目持续稳定的输出,并积极实现电视、网络、新媒体视频内容三业并举,基于生活方式的6大业务产品线持续发展,综艺、影视剧、中短视频、有声读物多品类布局的多元化增长模式。

公司2020年将推出9部电视综艺,与2019年相比增加4部,维持在电视综艺节目领域的优势地位,并依托传统优势,积极进军电视连续剧、网络连续剧与网络短视频领域,维持视频内容行业中的高增长的领军地位。

3.3.2 依托IP生产品牌矩阵,打造原创“综N代”

公司拥有旗下大部分综艺节目的知识产权,通过打造IP开发新的收入来源,包括延伸流行节目构思及衍生产研发两个方面。

延伸流行节目构思方面,公司旗下王牌节目历来经久不衰,其中美食类《谁是你的菜》、职场类《你好!面试官》与文化旅游类《嗨!唱起来》论证了其发展模式的可行性与高度可复制性。其中已在深圳卫视累计播出3年的《你好!面试官》作为成功案例,帮助公司打造出职场类节目矩阵,通过题材拓展推出《老总来了》,并计划孵化职场KOL,开发新商机。2020年预计播放的18套节目中,3套是通过构思延伸研发的。

衍生产品研发方面,公司正在为2020年预计播放的网络连续剧《拜见校董大人》研究绑定玩具产品等周边。

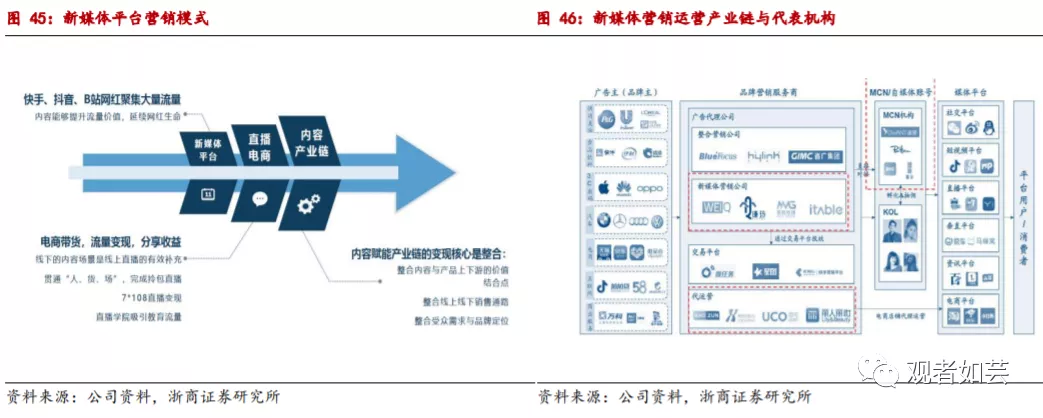

3.3.3 进军新媒体营销,拓展中小企业赞助商

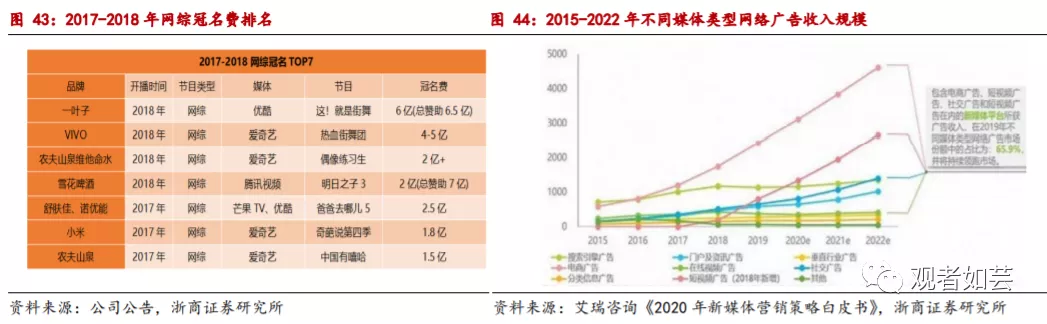

综艺节目一般广告冠名费用较高,头部媒体平台的黄金时段综艺平均冠名费已上亿元,网络综艺冠名费也已经与电视综艺持平,主要吸引大型企业广告投放,而抖音、快手、B站等新媒体平台在形式与成本上更能满足中小企业赞助商的需求。

艾瑞咨询研究显示,2020年广告主最关注的线上新媒体营销模式为直播营销与短视频营销;包括电商、短视频、在线视频广告的新媒体平台占网络广告市场份额66%,预计2022年将超75%,市场空间持续扩大。

2020年6月30日,公司公告与北京京喜达供应链管理公司签订战略合作,在电子商务和直播领域建立合作,标志公司进入电子商务及直播领域,拓宽营收来源。

另外,立足自身综艺优势,在有关部门指导下,公司与光大集团、字节跳动等平台联合共同聚焦湖南省,启动《向往的村播》、《从长江尽头回家》等聚焦美丽乡村的三农网络电商活动,打通新农村电商直播上游农民与下游市场,利用“人、货、场”助推农村产业。

并购方面,公司积极关注新媒体运营产业链中的MCN、新媒体营销及代运营平台,以及影视数据平台、视频内容创意及制作团队。

3.3.4 高商业价值的中视频将是大势所趋

内容视频根据时长可分为小于3分钟的短视频、8-15分钟的中视频和大于20分钟的长视频;长视频以传统的电视、电影媒介播出为主,由专业团队制作,经过多年的模式探索与发展,已具备较高的商业价值;近年来伴随移动互联网快速崛起的短视频,以搞笑段子和生活片段快速渗透,但由于节目时长过短,难以把握其商业价值。

未来,由专业团队制作,以章回内容、微综艺、微剧为主的中视频因其具有的高内容商业价值,且中视频制作周期短,仅为10天左右,变现速度可观,预计将成为视频内容的大势所趋,为赞助商、平台与制作方带来更高收益。

财务分析

4.1 收入利润快速增长

2016年、2017年及2018年以及截至2018年及2019年,公司收入主要来自2、4、3、3、10套节目,收入由2016年的1.28亿元上升至2019年的4.76亿元,复合年增长率56.7%。

按收入来源划分,公司收入主要来自向上游赞助商收取的广告费与向下游媒体平台收取的节目制作发行费,媒体平台收入也包括出售《嗨!唱起来》大部分知识产权所得款。广告收入一般自节目播出后开始以直线法确认,节目制作发行收入一般在向媒体平台交付母片时确认,根据公司往期记录,交付母片与节目播出时间间隔大约2-3个星期。

自企业赞助商收入占总收入比重逐年下跌主要由于:1)节目特点:2015-2017年播出的《谁是你的菜》作为美食类节目已发展出高粘性赞助商,一般餐饮企业对综艺推广兴趣强烈,该节目约40-50%收入来自企业赞助商;《你好!面试官》赞助商主要为中小企业雇主,与大型赞助商相比广告费低,节目主要收入来自媒体平台;

2)交易架构:2018年的《嗨!唱起来》版权出售予酷狗音乐录得大额收入计入媒体平台收入3)节目播出时间:赞助商收入于节目播出时确认,晚于媒体平台收入确认时间,造成占比较低。

按节目类型划分,分为电台播放的电视综艺与网络平台播放的网络电影与网剧,其中电视综艺收入贡献在95%以上,2016、2017与2018年分别有一档综艺收入过亿,为公司收入增长的主要驱动力。

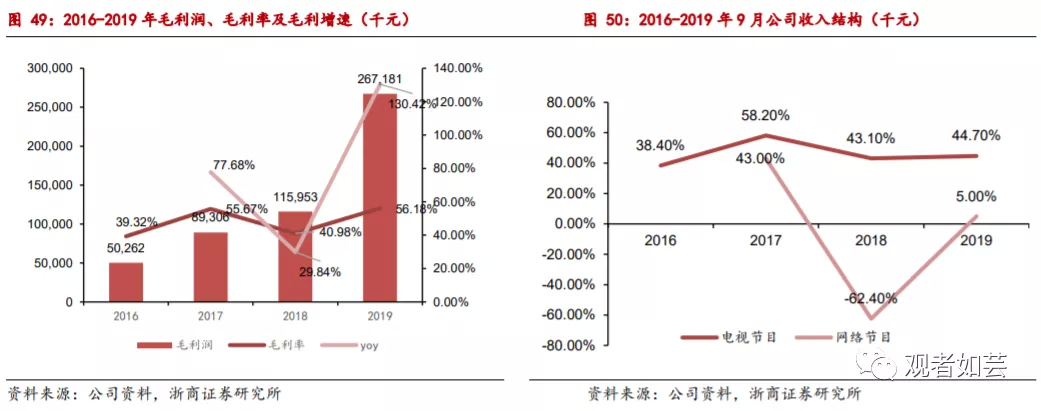

毛利率方面:公司的毛利润由2016年人民币0.5亿元上升至2019年人民币2.67亿元,复合年增长率74.5%。毛利率波动上升,2016-2019年分别为39.3%、55.7%、41%、56.18%。

按节目类型划分:电视节目与网络节目(网剧、网络电影)比,毛利率更高,主要由于网络节目作为新兴节目形式,付费模式仍在发展中,公司来自网络节目的收入可能受到较大的不明朗因素影响,主要按观看次数分配分成,2018年《网红是怎样倒下的》毛亏73.3万元;未来,为确保盈利能力,公司将寻求以一次性费用或结合最低保证收入及按观看次数分成的方向,与平台进行协议。

4.2 成本费用结构稳定可控

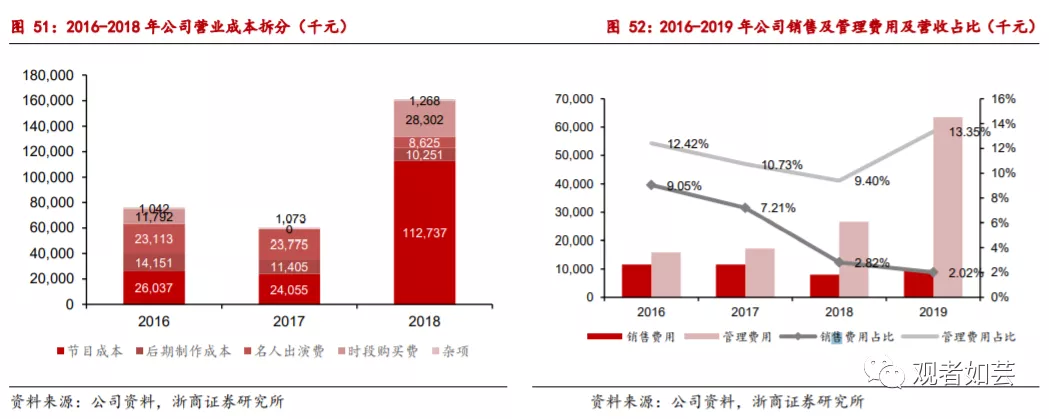

营业成本:主要包括节目制作成本、后期制作成本、明星演出费成本及时段购买成本。营业成本会因节目不同而有明显差异,取决于预算、节目形式、媒体平台、企业赞助商和商业谈判。

2018年的制作成本相对较高,主要由于公司聘用江苏卫视制作《嗨!唱起来》,将该节目有关全部成本都确认为制作成本;名人出演费于2016年及2017年相对稳定,因为两年来我们的主要收入贡献《谁是你的菜》的名人出演程度相近, 2018年有所下降,由于《嗨!唱起来》此类费用全部计入制作成本;时段购买费指公司为与节目一同播出的广告而支付电视台的费用,取决于广告时长与是否为黄金时段,也会因节目而有差异。

销售费用:主要包括:员工成本、节目的营销及宣传开支、差旅及交通开支,2016-2019年销售费用占收入比重分别为9.0%、7.2%、2.8%、2.2%,波动较大,主要由于不同节目的商业条款差异;2016年为推广《谁是你的菜》分配较多广告资源;2018-2019年公司不负责《嗨!唱起来》与《老总来了》的宣传活动。

管理费用:主要包括贸易及其他营收款亏损拨备、员工成本、折旧及摊销、租金、上市费用;2016-2019年占收入百分比12.4%、10.8%、9.4%、13.4%,管理费用占比相对较低,主要由于公司加强催收长账龄应收款项导致贸易及其他应收款项的亏损拨备拨回,2019年上升主要由于上市费用增加。

4.3 运营与经营现金流边际改善空间大

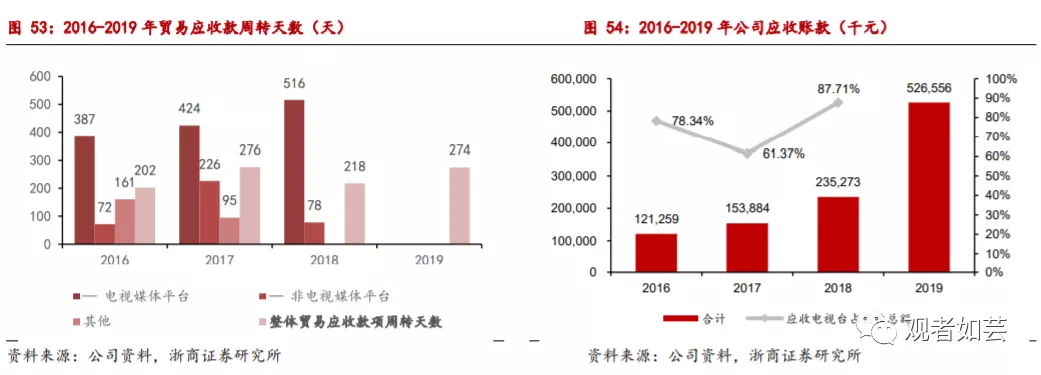

应收账款周转天数:公司一般给予客户30-90天信贷期,但实际上,电视媒体平客户的收款期可能远远长于协议信贷期。截至2016-2018年,应收电视台账款分别占应收总额的78.3% 、61.4%、87.7%,根据弗若斯特沙利文报告,长期付款期在中国的电视媒体平台供货商中较为常见,2016-2019年公司应收账款周转天数分别约为202天、276天、 218天及274天。

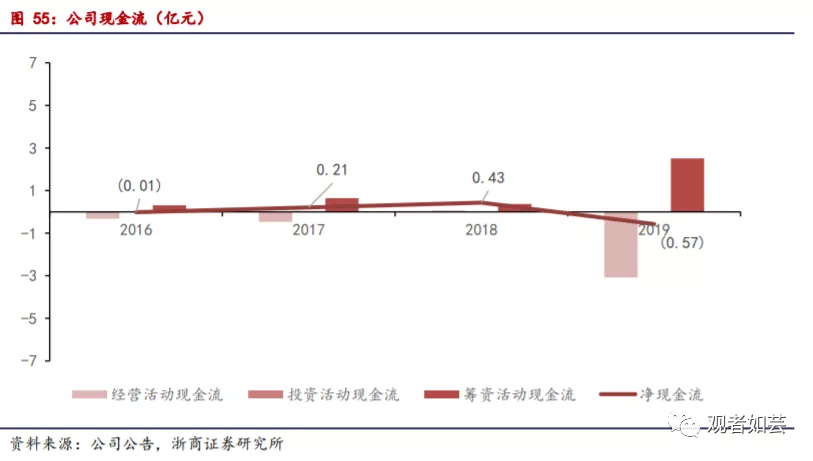

经营活动现金流:由于行业经营特点,公司应收账款周转天数较长,经营业务现金流为负,2016-2019年公司经营活动现金流净额分别为:-3227万元、-4701万元、678万元、-30751万元。

投资活动现金流:公司投资活动支出的现金流主要用于投资固定资产、偿还贷款,2016-2019年公司投资活动现金流量净额分别为:-41万元、347万元、-44.2万元、-49.5万元。

筹资活动现金流:公司筹资活动的现金变动流主要用于利息偿还及IPO募资所得。2016-2019年筹资活动现金流量净额分别为:3136.1万元、6444万元、3680万元、25062万元。

盈利预测及估值

5.1 盈利预测

关键假设:

假设1:行业政策不发生重大调整;

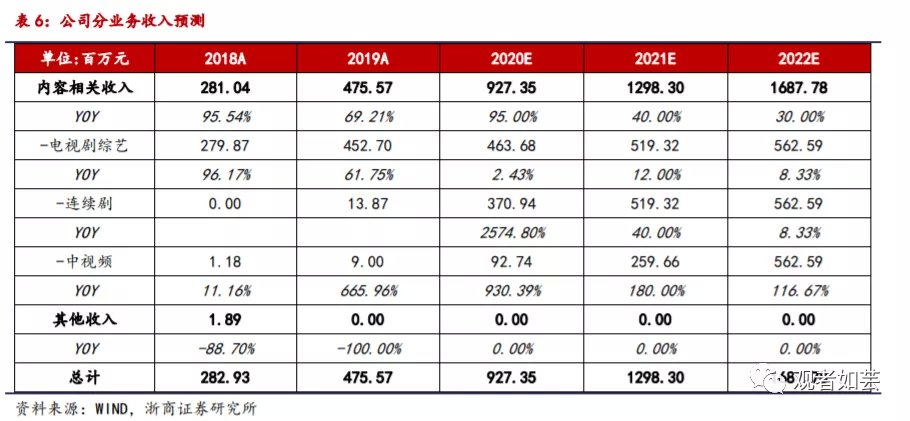

假设2:公司预计播出节目数量不发生重大变化。与2019年10部节目相比,2020年节目储备达18部,节目数量翻倍,按节目数量预测,2020年收入增长有望翻倍,2021-2022年收入维持30%以上增长;

假设3:公司积极拓展电视剧、中视频业务,产品结构逐步丰富,2020年综艺、电视剧、中视频收入贡献分别为50%、40%、10%,到2022年综艺、电视剧、中视频收入贡献达到1:1:1;

假设4:行业竞争形势不发生重大变化,新开发市场和新增业务不存在重大风险,公司成本、费用构成稳定,毛利率维持在50%左右,净利润率维持在30%左右。

基于以上假设,预测公司分业务收入如下表:

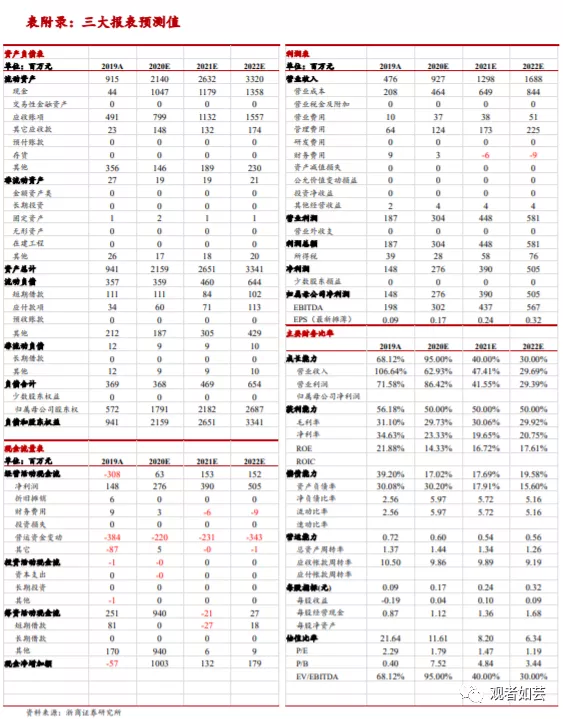

预计2020-2022财年公司收入同比增长95.00%/40.00%/30.00%至9.27/12.98/16.88亿元,归母净利润为2.76/3.90/5.05亿元,同比增长86.42%/41.55%/29.39%,对应PE估值11.66/8.24/6.37倍。

5.2 相对估值

由于港股市场暂无综艺公司可比标的,故选取A股同行业可比公司进行参考,并考虑AH股市场的差异给予一定的折价率进行相对估值。

2020年A股综艺行业可比标的平均PE为40.68倍,A股电视剧行业可比标的平均PE为21倍。考虑到A、H股市场存在流动性差异,参考2020年8月11日恒生AH股135的溢价指数,保守给予A股市场估值水平70%折价,对应H股综艺PE估值为28.5倍,H股电视剧PE估值为14.7倍。基于2020年公司综艺板块:电视剧板块营收比1:1的预测,对应整体2020年PE估值21.6倍。

基于谨慎性原则,综合考虑公司节目及连续剧播出不达预期风险,我们给予2020年对应PE估值18倍,给予目标价3.42港元。

风险提示

1)政策风险。媒体行业受行业监管严格,未来可能会有不利于行业及公司业务进展的政策出台,对公司运营带来监管风险。

2)节目播出数量不达预期。公司广告收入主要在节目播出后确认,如节目不能按期播出,将对收入造成负面影响。

三大报表预测值

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP