华尔街“分歧”加剧:美股上涨是熊市反弹还是牛市起点?

本文来自“万得资讯”,文中观点不代表智通财经观点。

隔夜美股涨跌不一:标普500和纳斯达克综合指数纷纷创下历史新高,而道琼斯工业指数收盘下跌0.24%。

值得注意的是,自2月19日以来,标普500指数仅花了126个交易日就经历了传统意义上的“熊市周期”,堪称史上最快。而对于美股次轮反弹,华尔街也陷入分歧:部分分析师认为美股熊市反弹已经结束,很快将面临回调;而另一种观点则称,美股次轮上涨属于牛市起点,未来仍将继续走强。

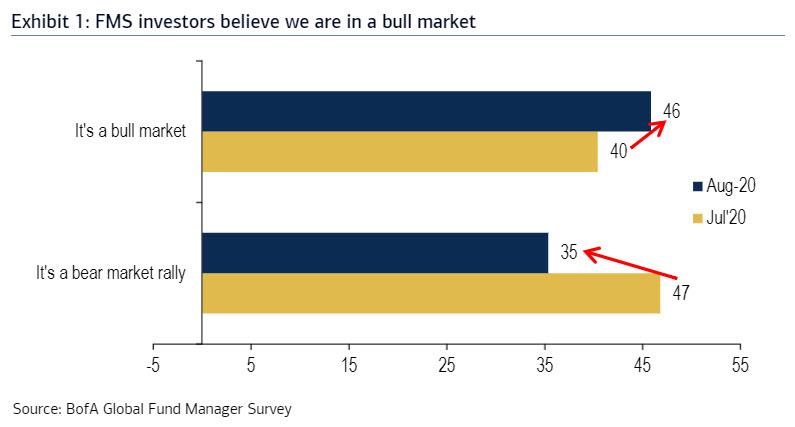

具体来看,美国银行最新基金经理调查显示:在截至8月13日的一周内,46%的投资者认为股市正处于牛市,高于7月份的40%。持怀疑态度的人认为这是一次“熊市反弹”,他们的比例已经从一个月前的47%下降到35%。

随着美股反弹,投资者情绪逐渐趋于乐观:79%的投资者预计经济会更加强劲,这是自2009年12月以来最乐观的结果,而57%的投资者押注于更高的利润。

“熊市反弹”支持者:美股泡沫风险加剧

“熊市反弹”的支持者认为,标普500回归至卫生事件前水平反映出投资者在美联储及美国政府的刺激政策下,风险偏好有所修复。但当鉴于当前经济基本面仍待复苏,美股估值已经不足以支撑其进一步走强,短期将面临回调风险。

具体来看,标准普尔500指数当前价格是未来12个月预期收益的22.6倍,而美股上一次达到这一水平是在2000年互联网泡沫破裂前夕。大多数大型科技股的价格尤其昂贵,FAAMG市盈率均达到30倍以上。

同时,美国大型科技公司总市值一路扩张,FAAMG占标普500指数市值的22%以上。在美国银行全球研究部7月的一项调查中,有74%的基金经理表示,持有科技股是市场上“最拥挤的交易”。许多人担心,一旦这些公司的持有者打算获利了结,科技企业抛售潮将带动指数一起回调。

Nuveen高级投资组合经理鲍勃·多尔(Bob Doll)表示:“许多可能的好消息已经被市场所接受,而且估值开始显得捉襟见肘。” DoubleLine的Jeffrey Gundlach是少数保持看跌的知名经理人之一,他认为由少数大型科技公司领导的股票上涨是“经典的熊市反弹活动”。

而另一方面,经济基本面仍待复苏,且未来面临美国大选的不确定性因素。美国二季度GDP创有史以来最大萎缩记录,企业利润急剧下降。7月失业率徘徊在略高于10%的水平,零售支出下降,制造业活动萎缩。部分投资者担心,即将举行的美国总统大选一旦出现预期外的结果,将导致整个市场加剧波动。

“牛市起点”支持者:多重因素推动美股继续上行

更加乐观的投资者认为,与科技相关的股票在该指数的权重中所占份额有所增加。尽管科技和通讯类股约占标准普尔500指数市值的40%,但它们也占其收益的相似份额。

LPL Financial的布赫宾德(Buchbinder)认为,鉴于债券市场的历史低收益率限制了未来可能的回报,科技类股看起来越来越具有吸引力。尽管第二季度科技类股的强劲反弹在本季度有所缓解,但科技类股继续跑赢大盘。他指出:“赢家和输家之间的差距正在扩大,而强者正在变得更强大。”

此外,美联储及美国政府的一系列刺激政策,也让“不与美联储抗争”成为投资者信奉的理念。而展望未来,美联储的宽松政策预期不会很快退出。美国银行表示,由于投资者担心美国刺激措施达到顶峰,预计9月市场会有波动,但信贷和股票的“无序下跌”将要求利率“无序”上升。

对经济的乐观预期也推动投资者风险偏好改善。尽管当前美国经济仍表现疲软,但投资者对其未来恢复能力颇具信心。花旗集团(Citigroup)的经济惊喜指数大幅上涨,虽然美国的经济增长因卫生事件冲击而受到第二次大萧条以来的最严重打击,但一些市场参与者一直在考虑相对较快的复苏。

除了有力的刺激措施外,近几周来对疫苗的期望也增加了推动股市上涨的势头。美国银行的最新调查显示,基金经理们预计疫苗的发布将在2021年第一季度初发生。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP