除了地产,美国经济还有什么看点?

本文转自微信公众号“静观金融”。

报告摘要

美国经济供给端仍处恢复期。

4月以来美国供给端变化分为两个阶段:4月防疫封城令供给中断、工业部门产能利用率骤降;5月推进复工以来供给端已持续恢复,但尚未达到卫生事件前水平。5月以来美国就业数据改善与供给端恢复同步。此外,Q2以来美国企业违约数量进入加速攀升期,该因素将约束供给端恢复速率。企业违约加速期往往持续1-2年,因此供给端的约束可能会延续到明年初。

当前,卫生事件对需求端存在明显约束。

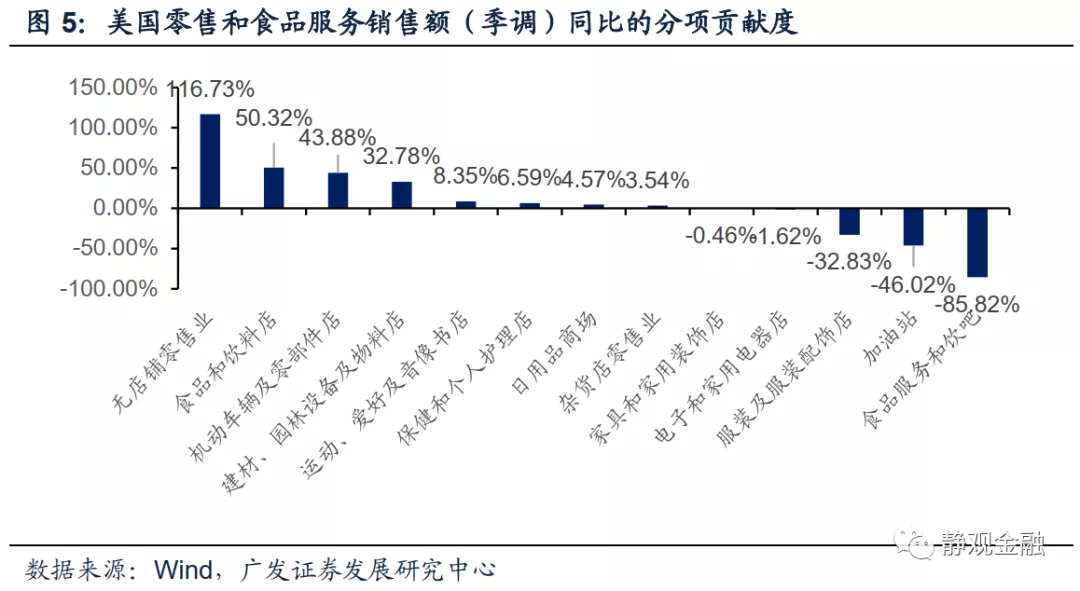

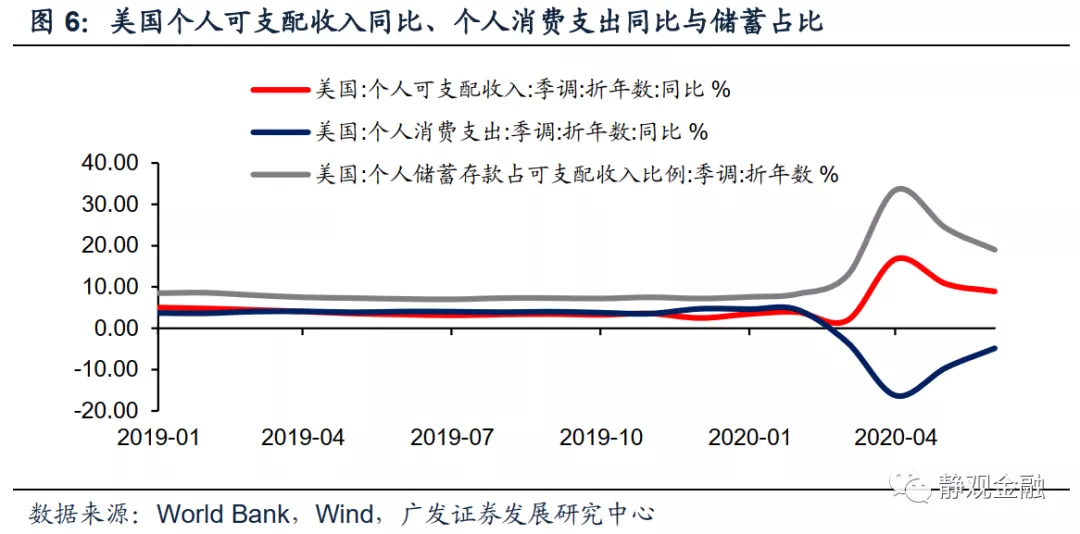

7月美国零售销售同比增速结果还可以,但是零售销售分项数据反差极大。减少与人接触的无店铺零售业对7月美国零售销售增幅贡献最大,相反与人接触式的传统购物渠道对零售数据存在较大掣肘。也就是说,卫生事件对需求端存在结构性约束。4月以来美国个人可支配收入同比增速大幅攀升,但并未转化为消费支出,而是更多地以储蓄形式存在。一方面失业率攀升令居民部门担忧经济前景而不敢急于消费;另一方面也说明卫生事件本身对消费仍存在诸多约束,比如出行仍受限等。

美国有没有经济亮点?当下看地产;明年资本开支脉冲式回升或可期。

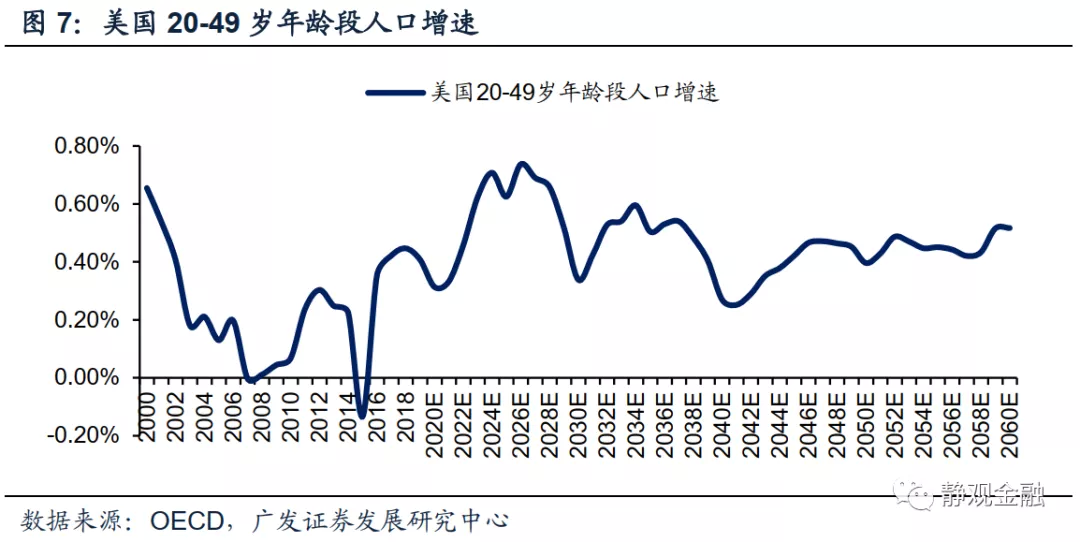

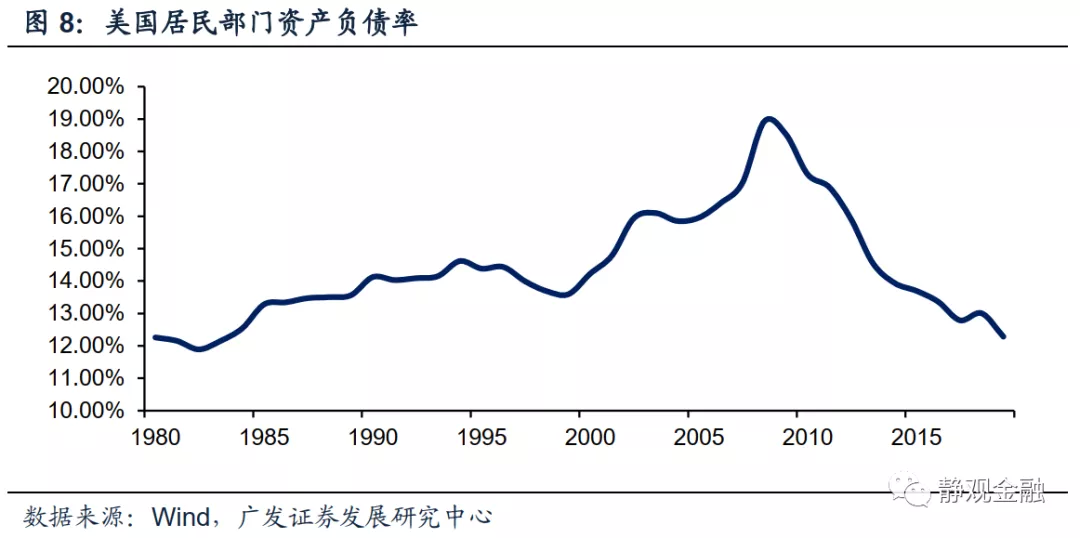

首先,卫生事件令美国地产的长短期逻辑形成共振。5月以来美国地产指标表现优秀,是长期积极因素与短期积极因素共振的结果。就长期而言,美国地产存在人口因素、居民杠杆率以及房屋空置率三重利好共振。就短期因素而言,30年期抵押贷款固定利率已于7月跌落3%,美国居民当前购房成本已降至历史最低水平。可以说,美国地产并非暂时性景气回升,而更有可能是未来几年美国经济的重要驱动力之一。

此外,从M1与M2同比高企推断明年美国或有一轮资本开支的脉冲回升。3月以来美国M1及M2同比飙升且持续创出历史新高,从分项数据看该结果是企业部门及居民部门储蓄增加所致。美国企业当下乐于进行低成本融资,但在卫生事件影响减弱前资本开支意愿不足进而推升储蓄。居民部门接受财政援助后暂无足够的消费渠道亦将部分援助金转化为储蓄。往后看,一旦疫苗问世、卫生事件影响消退,美国企业资本开支及居民消费支出均会加速回暖。由于居民部门和企业部门的储蓄水平均高于历史常态水平,因此可以说消费需求回暖和企业投资回升“蓄势待发”,则随后2-3个季度美国经济环比增速也势必大幅跳升。

正文

一、美国经济处于供给恢复、需求疲软阶段

(一)美国经济供给端仍处恢复期

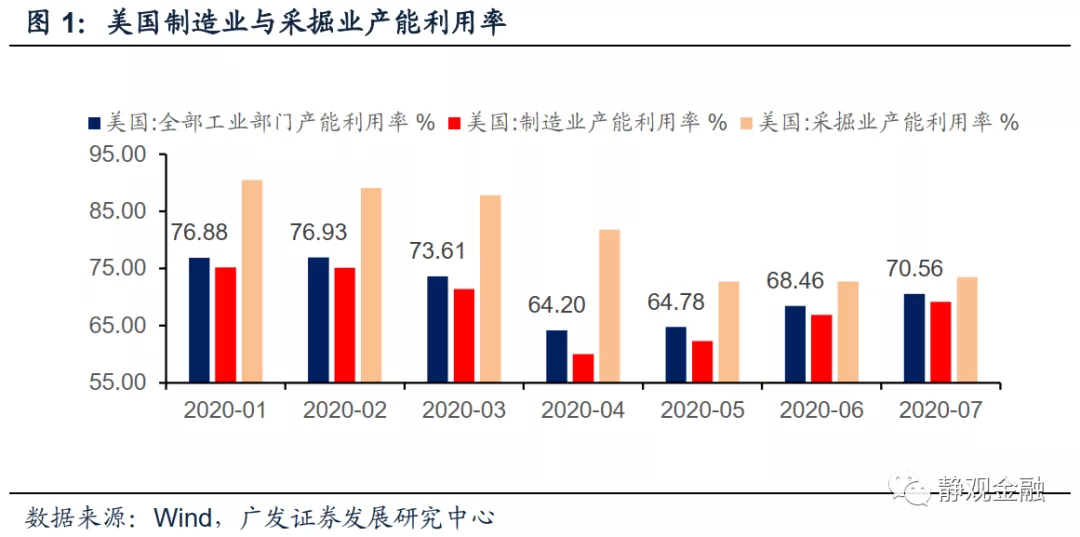

7月美国全部工业产能利用率为70.56%,为连续3个月回升,但仍低于Q1均值75.80%。其中,美国制造业产能利用率为69.19%,亦为连续3个月反弹,但亦低于Q1均值73.92%;采掘业产能利用率73.50%,为2月以来首次反弹,表明原油价格对美国页岩油企业开始产生吸引力,只要油价不再度下挫美国采掘业产能利用率也将持续回升。由产能利用率可知,4月以来美国供给端变化分为两个阶段:4月防疫封城令供给中断、工业部门产能利用率骤降;5月推进复工以来供给端已持续恢复,但尚未达到卫生事件前水平。5月以来美国就业数据改善与供给端恢复同步。

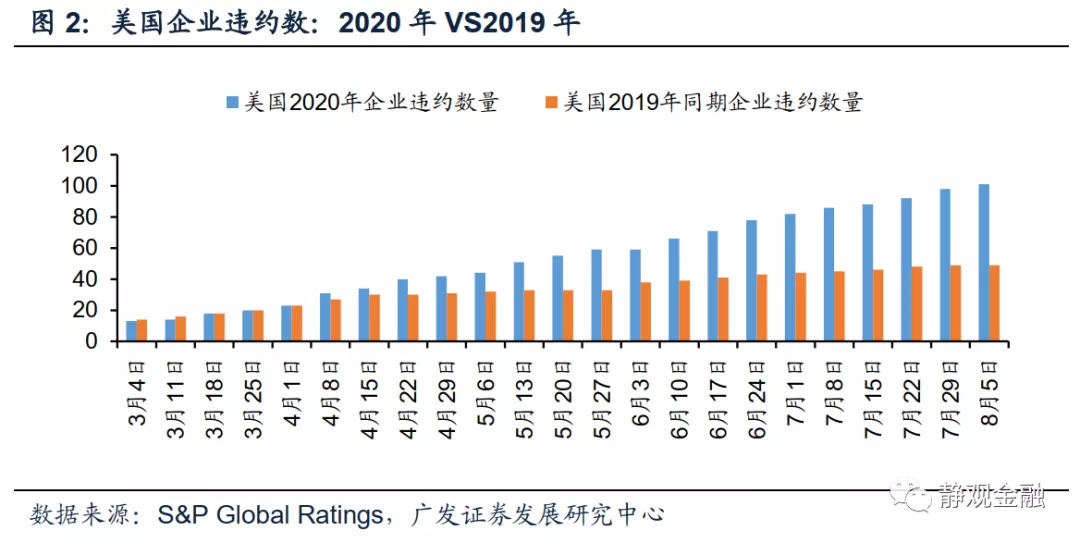

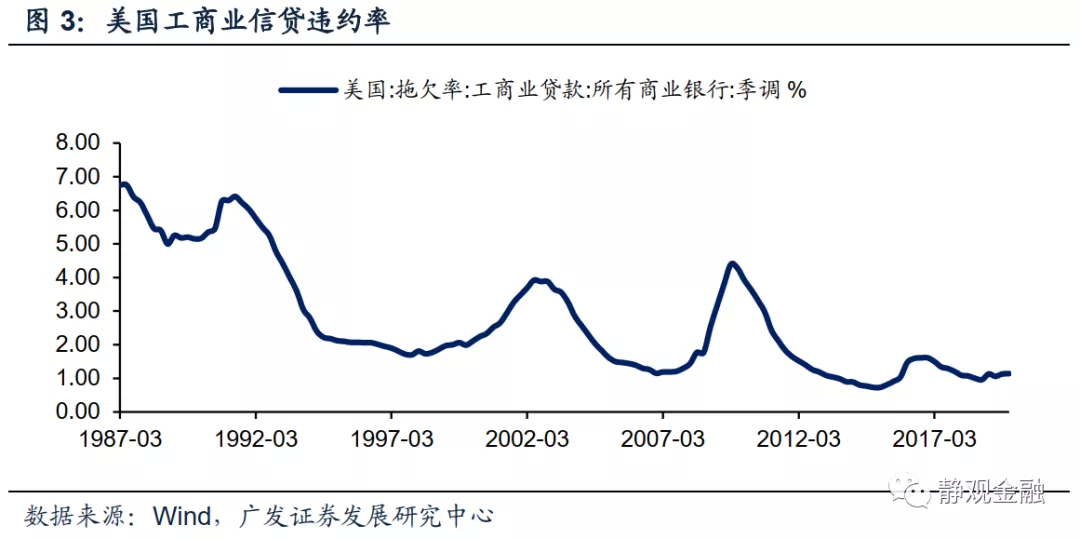

此外,在经济衰退后期到复苏前期企业会加速违约、破产,如图2所示,Q2以来美国企业违约数量确实进入加速攀升期,该因素将约束供给端恢复速率。由图3可知,企业违约加速期往往持续1-2年,因此供给端的约束可能会延续到明年初。

(二)卫生事件对需求端存在明显约束

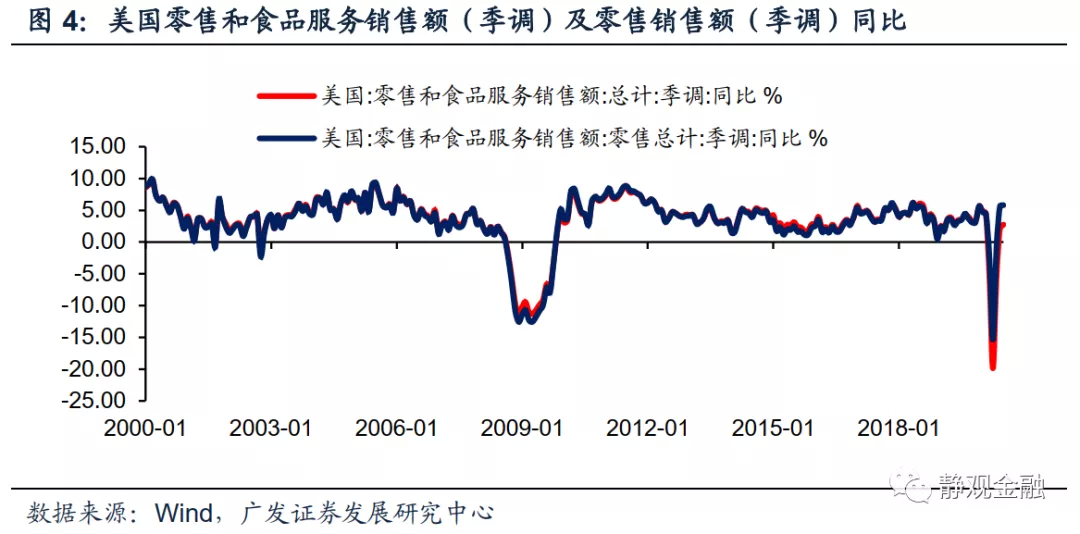

7月美国零售销售同比增速结果还可以。7月美国零售和食品服务销售额(季调)同增2.7%,剔除食品服务和饮吧分项后的美国零售销售额(季调)同比增幅更是达到了5.8%。但是零售销售分项数据反差极大,由图5所知减少与人接触的无店铺零售业对7月美国零售销售增幅贡献最大,相反与人接触式的传统购物渠道对零售数据存在较大掣肘。也就是说,卫生事件对需求端存在结构性约束。

不仅如此,在财政转移支付的推动下4月以来美国个人可支配收入同比增速大幅攀升,但并未转化为消费支出,而是更多地以储蓄形式存在。我们认为一方面失业率攀升令居民部门担忧经济前景而不敢急于消费;另一方面也说明卫生事件本身对消费仍存在诸多约束,比如出行仍受限等。

二、美国有没有经济亮点?当下看地产;明年资本开支脉冲式回升或可期

(一)卫生事件令美国地产的长短期逻辑形成共振

5月美国新屋销售同比增速高达19.44%,为同期为数不多在同比维度下实现正增长的美国经济指标;6-7月美国全美住宅建筑商协会(NAHB)/富国银行住房市场指数分别攀升至72、78,其中7月数据持平于1998年12月的历史高点。卫生事件暴发为何会利好地产?我们认为这是长期积极因素与短期积极因素共振的结果。

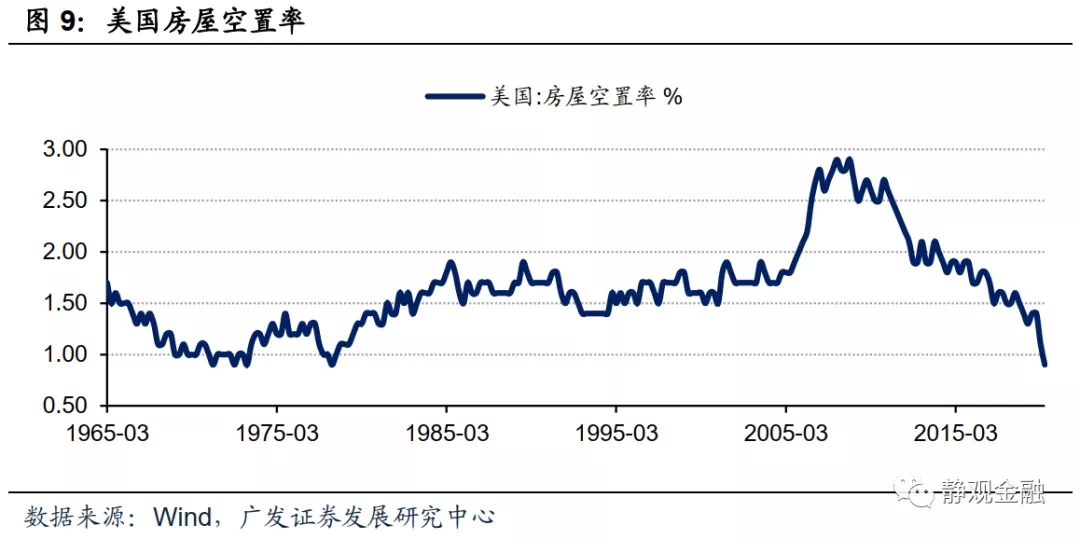

就长期而言,美国地产存在人口因素、居民杠杆率以及房屋空置率三重利好共振。首先,根据OECD估计2016-2026年美国20-49岁年龄段(购房年龄段)人口增速将持续回升。其次,截止2019年美国居民杠杆率降至12.28%,为1983年后最低水平。最后,截止2020年Q2美国房屋空置率已经降至0.9%,为有数据以来的最低水平。就短期因素而言,由于10年期美债收益率被压在1%下方,因此30年期抵押贷款固定利率已于7月跌落3%,对美国老百姓而言当前购房成本降至历史最低。由此可见,美国地产并非暂时性景气回升,而更有可能是未来几年美国经济的重要驱动力之一。

(二)从M1与M2同比高企推断明年美国或有一轮资本开支的脉冲

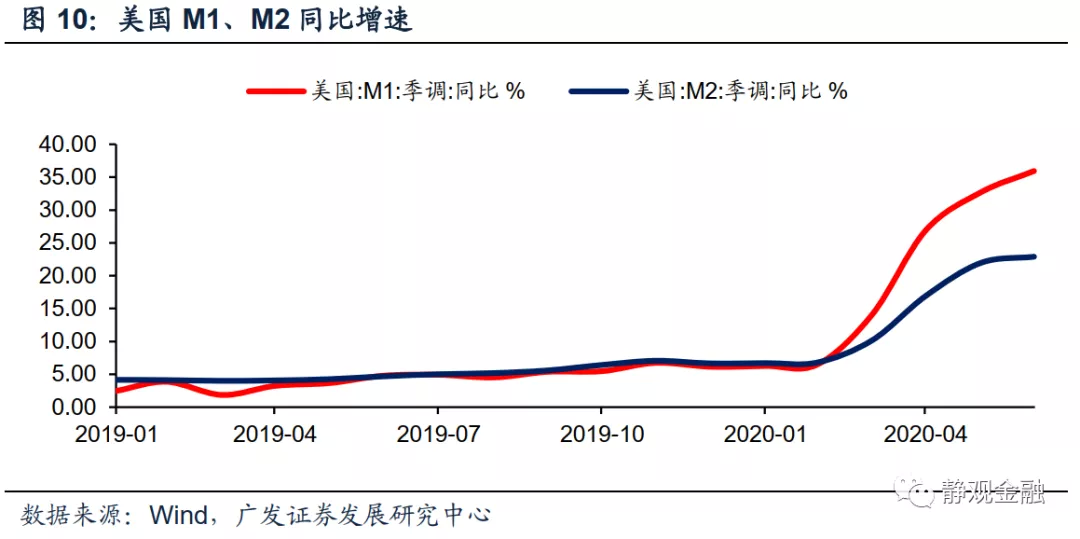

3月以来美国M1及M2同比飙升且持续创出历史新高,截止7月美国M1与M2同比增速分别为38.1%、23.3%。从分项数据看该结果是企业部门及居民部门储蓄增加所致。4-7月M1中增长贡献最大的是其他支票存款(贡献率高达46%),其次是商业银行活期存款(贡献率为41%);M2中增长贡献最大的是储蓄存款(贡献率高达55%),其次是M1(贡献率为46%)。(注:M2分项中小额存款贡献率为-5%,零售货币基金贡献率为4%)。此外,M1同比增幅高于M2,可见企业活期储蓄增速高于居民部门。

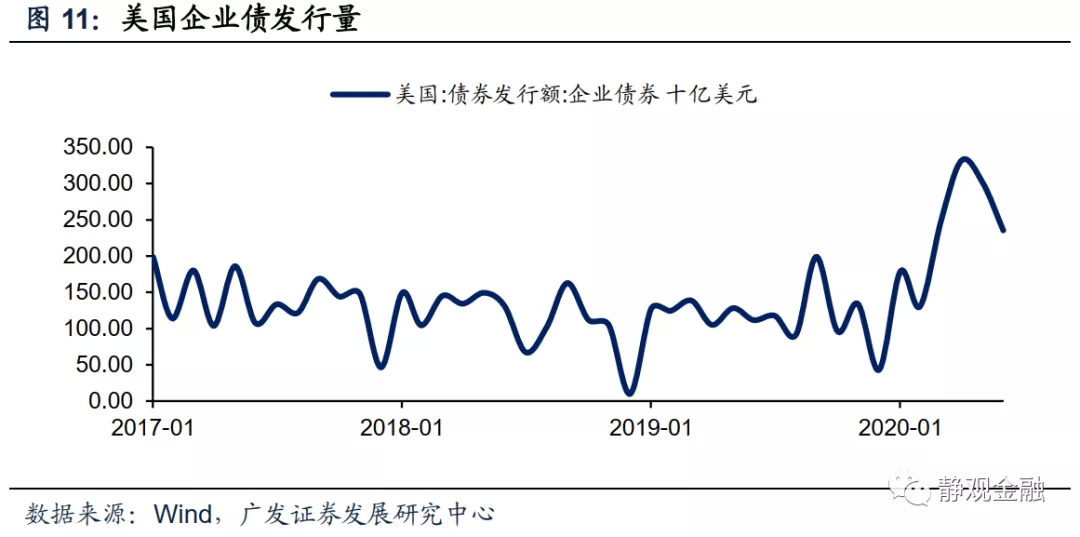

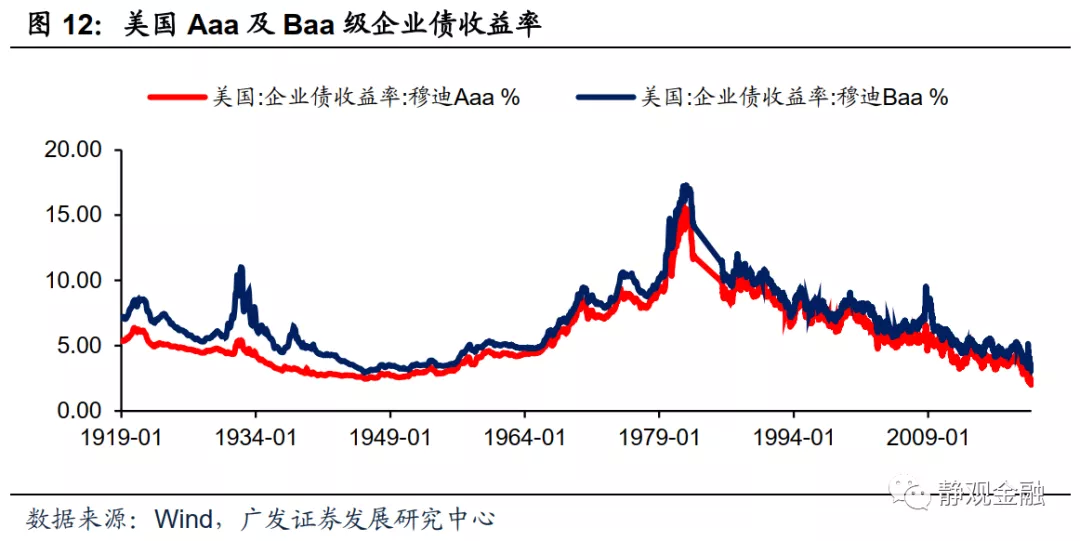

进一步看,3月以来由于发债成本降至历史极低水平而美国企业债发行量陡增,且同期企业违约数量仍在加速攀升。由此可见,美国企业当下乐于进行低成本融资,但在卫生事件影响减弱前资本开支意愿不足进而推升储蓄。居民部门接受财政援助后暂无足够的消费渠道亦将部分援助金转化为储蓄。

往后看,一旦疫苗问世、卫生事件影响消退,美国企业资本开支及居民消费支出均会加速回暖。也就是说,假若疫苗年内问世,美国企业资本开支加速回暖期就将出现于明年上半年;假若疫苗明年上半年问世,则将对明年下半年美国企业资本开支形成提振。由于居民部门和企业部门的储蓄水平均高于历史常态水平,因此可以说消费需求回暖和企业投资回升“蓄势待发”,则随后2-3个季度美国经济环比增速也势必大幅跳升。

风险提示

(一)美国卫生事件超预期

(二)美国地产前景超预期

(三)美联储货币政策超预期

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP