二季度电商业务增幅97%,沃尔玛(WMT.US)正面“叫板”亚马逊(AMZN.US)?

本文来自 “美股研究社”

“100块钱3桶油,最后一天甩货了!”

8月17日下午4点,北京市海淀区知春路的沃尔玛(WMT.US)大卖场正式关闭,结局了15年的营业时光。关店前两三天,抢购特价商品、退购物卡的人头攒动。

据美股研究社了解,今年以来沃尔玛已在中国关闭了多家门店:4月14日,沃尔玛南京秦淮店闭店;5月14日,沃尔玛重庆九龙广场店闭店;5月19日,沃尔玛广州番禺分店停业。美股研究社获悉,海淀区知春路店成为沃尔玛今年来在中国关闭的第6家门店。对于关店的原因,沃尔玛官方三缄其口。

频繁关店的背后,沃尔玛究竟在打着什么算盘?这是否预示着沃尔玛正在考虑转变其发展策略?“天命之年”之际的这家美国零售业巨头,在互联网新秀狂追堵截的全球场域内是否依旧能打?

带着同样的好奇,美股研究社试图从沃尔玛于8月18日(美东时间)美股盘前发布的2021财年Q2财报里寻找答案。

美国营收稳健海外市场下滑,中国市场推小业态布局成效待检验

二季度发布的财报数据显示:季度总营收为1377亿美元,与去年同期的1304亿美元相比,同比增长5.6%,与上一季度的1346亿美元相较,环比上涨2.3%。财报发布前,分析师预计1354.8亿美元。

公开数据与普遍直觉相反。与卫生事件以来大多数人形成的思维定势不同,沃尔玛这家以线下零售卖场为主要营收渠道的企业,在卫生事件期间的营收竟然没有因为人流量的减少而降低,反而季度总营收依旧保持了稳健的增长幅度。在众多零售卖场纷纷破产的2020年,沃尔玛这一季度营收数据表现还是相当亮眼的。

美股研究社认为,这可能与企业提供的产品性质有关。大型零售超市从需求类型上而言,属于生活必需品,纵然卫生事件期间“社交禁令”会冲击人们的出行次数和购物次数,但并不会因此降低人们对于生活必需消耗品的需求量。

关于这一点,在财报数据中得以证实:二季度,美国本土净销售额为852亿美元,同比增长2.8%。其中,美国本土实体店面销售额增长9.3%,主要是受普通商品和食品销售量增加所致,增速超过市场预期的5.73%。此外,山姆会员店(Sam’club)销售额增长13.3%,会员人数增加超60%。

在财报中,沃尔玛指出,受卫生事件影响顾客购物次数虽减少,但是单次购买量比以前多。第二季度,沃尔玛每笔订单的平均价格增加了28%,与此同时交易量减少14%。

虽然美国本土线下零售卖场销售额依旧保持稳健增长态势,但并不代表沃尔玛因此可以高枕无忧。从财报数据来看:二季度海外市场的营收下降6.8%至272亿美元。

今年以来,沃尔玛在中国区的多家线下门店的接连关闭,这一现象似乎向市场传递出某些讯息。据一位零售领域业内人士表示:“为应对新零售时代的发展趋势,小业态布局的社区点或成为沃尔玛未来线下门店的重点扩展方向。”

2018年4月6日,沃尔玛在中国深圳市开设了第一家社区点,迄今为止,沃尔玛社区店在广东地区的门店数量已经超过10家。社区店与传统的大卖场形式相比,一个最为显著的特征就是能够满足某一个社区的消费者的核心需求和诉求。社区店的面积控制在600—1000平米,根据区域内顾客的消费偏好,优化商品数量和种类,同时扩大陈列区优化购物体验。

除此之外,由于社区店的规模较之传统的大卖场规模更小,因而整体的经营成本和运营风险也会较低。在消费端不断倒逼产业端创新升级和迭代的年代,沃尔玛作为传统零售商中的佼佼者,做出一些调整是很有必要的。

不过,值得注意的是,沃尔玛的社区店究竟为整体营收增长带来的贡献如何,二季度财报中并未具体提及。在零售企业纷纷布局小业态所带来的激烈市场竞争情况下,沃尔玛的社区店布局能取得怎样的效果,目前下定论恐怕还太早,仍需时间来检验。

电商版块数据抢眼,但利润贡献率仍较低

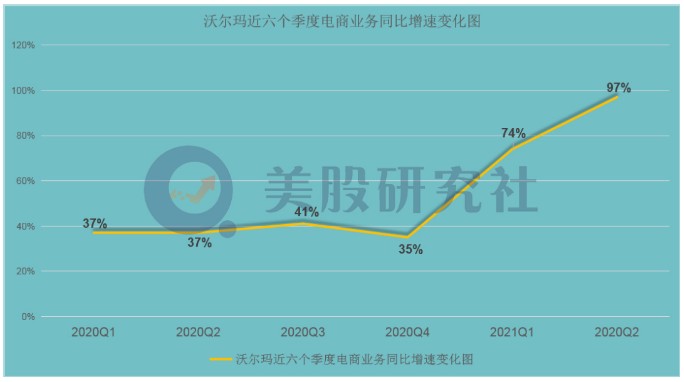

二季度的财报数据显示:沃尔玛电商业务增幅较大,其中,美国市场电子商务销售额涨幅为97%,山姆俱乐部电子商务销售额增长了39%。

从沃尔玛电商板块的销售数据而言,表现较为亮眼。在这其中,固然有卫生事件的推动作用,人们减少了去线下实体卖场的次数和频率,转而在线上渠道购买。

但从更长的时间来看,沃尔玛布局电商业务早有时日,2016年当时的管理层就积极发展电商零售品销售业务。从近六个季度的增长数据来看,沃尔玛的电商业务增幅总体保持较为稳定的高速发展态势。这也表明,沃尔玛的电商业务已初具规模,走上了稳定发展的道路。

据悉,沃尔玛的电商销售采取的是“线上-线下联动的模式”,即顾客在线上通过沃尔玛官网下单,后在就近的线下的实体店取货。

美股研究社认为,这种电商零售模式的好处在于——没有切割线上和线下销售渠道的联系,而是将二者协同起来发展,线上下单,线下取货,既推动了线上电商的发展,又增加了线下实体店的销售额。

但是,从更为实际的层面而言,沃尔玛电商业务的增长对总利润的贡献却不容乐观。二季度的财报数据显示:二季度的净利润为64.8亿美元,比去年同期的36.1亿美元上涨79.5%;而线上电商销售对沃尔玛美国市场的贡献为4.0%,对其山姆会员店的贡献为1.7%。由此可看出,电子销售业务虽然在高速增长,但对沃尔玛总营收的拉动作用甚小,线下实体卖场仍为其主要营收渠道。

这种电商业务销售额强劲,但毛利率欠佳的局面已持续一段时间。财报中二季度毛利率为24.9%,从近六个季度的毛利率水平来看,沃尔玛的毛利率表现整体呈现低迷,原因在于运输成本和电商业务投资支出的增加。

除了在技术研发和配送业务上的持续投入,为与亚马逊(AMZN.US)等电商平台进行竞争,沃尔玛自身也不得不采取低价策略应对,电商渠道的利润空间也因此遭到压缩。换言之,电商业务的持续扩张,不可避免将拉低沃尔玛整体的利润率。这也是在二季度高速增长的电商业务数据背后,所应该看到的。

“探花”沃尔玛晋升“榜眼”与“状元”亚马逊竞争日趋焦灼

这次受卫生事件影响,全球电商板块整体利好。从二季度的营收增速来看,沃尔玛跟亚马逊在电商上的表现均不错。只是就营收增速而言,沃尔玛年复合增速仅有3%,远不如竞争对手亚马逊的29%亮眼。这次卫生事件虽加速了沃尔玛跟亚马逊的电商发展,但在另一个层面他们的火药味也会更浓。

今年5月,沃尔玛与Instacart达成合作,开始在美国境内的加利福尼亚州和俄克拉荷马州的四个城市进行试点,提供杂货商品的当日送货服务。

得益于Prime会员资格和快速增长的自建物流网络,亚马逊能够将其全食超市同Prime运输优惠联系起来,允许其会员享受各种杂货店购物折扣及免费送货服务。

沃尔玛和亚马逊,在电商领域的竞争可以用“针尖对麦芒”来形容。一家是势力雄厚的传统零售业巨擘,另一边是市值破万亿美元的互联网新贵。

今年6月,沃尔玛公司在美国电子商务市场的份额首次超过了eBay,位列第二,仅次于亚马逊。“探花”后来居上,超越了“榜眼”,准备与当朝“状元”开展一场“撕逼大战”!它的胜算有多大?

沃尔玛电商业务负责人马克·罗尔曾向管理层和董事会阐述这样一个观点:如果沃尔玛想要与亚马逊及其迅速发展的送货服务展开激烈竞争,那么每年都需要投入数十亿美元在新型仓库和物流建设上。

确实,目前亚马逊在美国全境拥有约110个配送中心,而沃尔玛大概只有20个。亚马逊还通过与当地司机进行“Uber式”合作,向2000个特定地区的所有Prime会员免费提供两小时内杂货送达服务。无人仓储、无人机送货,也加入了亚马逊“最后一公里配送”的豪华技术套餐。物流配送中心数量上的弱势,也将会最终影响到商品配送效率,从而影响到客户购物体验。

不过,人们是否真的会因为配送效率弃沃尔玛而择亚马逊,美股研究社认为这倒未必。不同于国内线上零售对线下实体卖场排山倒海式的挤压,美国线下零售与线上零售更多的是分庭抗礼,甚至偶尔还能略占上风。

零售分析公司First Insight分别于2017年12月、2018年9月和2019年9月对约1000人进行的三次消费者调查中,线上巨头亚马逊的消费者比例从80%一路将至40%,而商超巨头沃尔玛的购物比例则从47%增长到了55%。

为吸引更多客户留存并为其提供高质服务体验,沃尔玛推出零售订阅服务Walmart+,以每年98$的价格为其订阅客户提供当日送达和商品折扣服务。

而老对手亚马逊的Prime的每年会员订阅价格为119$,沃尔玛在物流上尚不敌亚马逊,但在会员费上,或许能吸引一部分对价格较为敏感的客户,这对于亚马逊而言恐怕也是一项威胁。

从电商产品选择层面而言,调研公司Jumpshot跟踪了来自全美500个不同电商零售商和平台的约1亿件商品的网购情况,最终报告数据显示:亚马逊在电池、厨房和餐饮配件、家居装修工具、高尔夫相关产品以及护肤品网购上均占据90%以上的市场份额。

尤其在利润较高的护肤产品网购中,只有9%的市场份额流向了Target(TGT.US)、沃尔玛等大型零售商,其余的通通都被亚马逊收入囊中。

可以说,在商品选择及销售规模上,沃尔玛在与亚马逊的对战中仍处下风。今年六月,美国电子商务市场上,亚马逊以38%的市场份额雄踞榜首,而沃尔玛的这一数字仅为5.8%。

沃尔玛和亚马逊的,在未来相当长的一段时间内的竞争状况恐怕还将持续。但美股研究社认为,沃尔玛和亚马逊其实是不同维度的公司——亚马逊更多的似乎是一家具有“硅谷气质”科技公司,最大的本体优势还是技术创新。而与之相对的沃尔玛其本质还是零售商,为人们提供最基础的产品服务。

拥有11500家门店的沃尔玛,和手握1.5亿Prime会员的亚马逊,将在风云变幻的资本斗兽场继续斗争!(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP