安信证券:海信家电(00921)中央空调业务复苏明显,Q2表现略超预期

本文源自微信公众号“家电先生”。

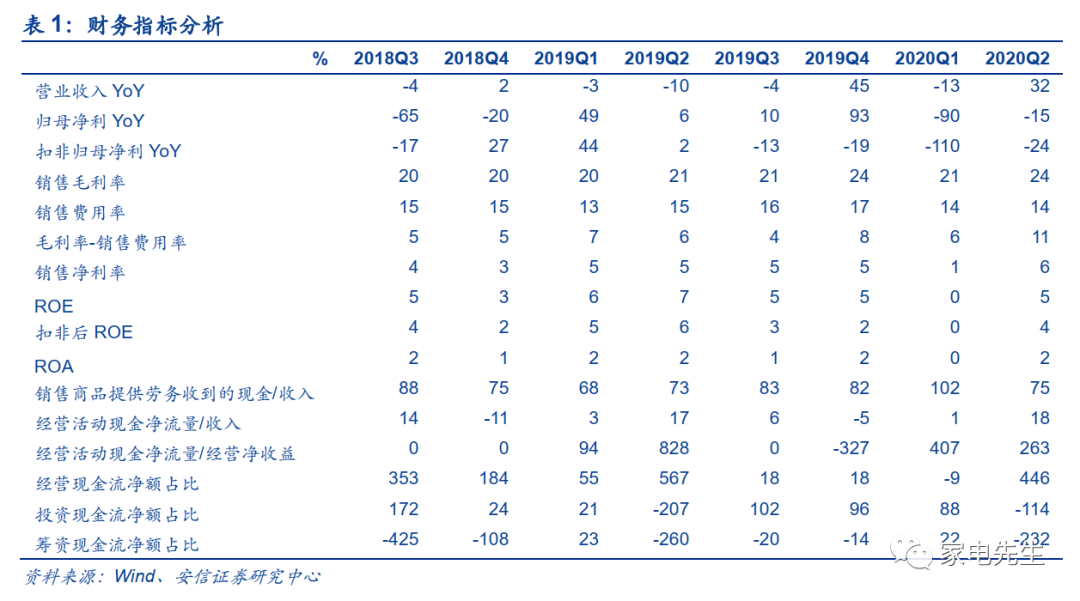

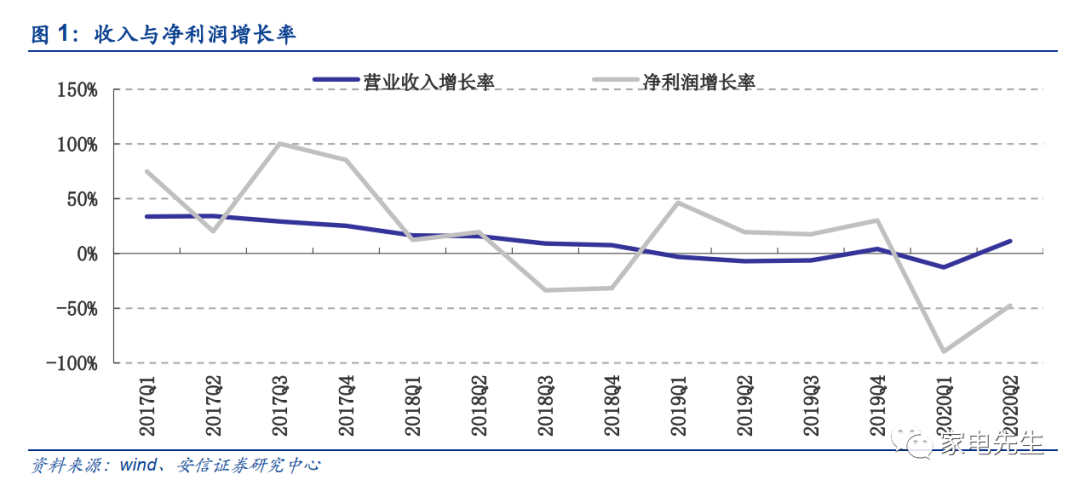

事件:海信家电(00921)公布2020年中报。公司2020H1实现收入210.9亿元,YoY+11.3%;实现业绩5.0亿元,YoY-47.6%;剔除海信日立并表效应,原主业(家空+冰洗)收入YoY-18.3%。经折算,公司Q2单季度实现收入135.0亿元,YoY+31.5%;实现业绩4.6亿元,YoY-14.6%;剔除并表效应,我们估算原主业单季收入小幅下滑;Q2公司实现扣非业绩3.7亿元,YoY-24.5%。Q2央空和冰洗业务复苏较好,导致公司单季表现略超预期。

中央空调业务复苏明显:Q2公共卫生事件影响减弱,中央空调市场复苏显著,产业在线数据显示,Q2多联机全行业内销额同比增长超15%。我们估算海信日立Q2收入同比增长19%左右,好于行业增速。随着下半年地产持续复苏,我们预计海信日立收入有望延续增长态势。

家用空调业务仍有承压:我们估算Q2家空收入同比双位数下滑。产业在线数据显示,Q2公司家空总销量YoY-9.5%,其中,内销量YoY-7.0%,与行业整体接近,出口量YoY-13.0%,远低于行业整体。Q2空调行业价格竞争仍激烈,中怡康线下和奥维线上数据显示,公司家空线上线下均价YoY-12.9%/-5.3%,同期行业均价YoY-13.2%/-9.0%。因此,我们认为Q2公司家空业务持续承压。近期空调行业库存有效降低,均价降幅明显收窄,叠加地产竣工预期改善,后续空调景气度有望回升,我们预计公司家空业务压力将有所减缓。

冰洗单季表现较好,出口好于内销:我们估算Q2冰洗单季同比增长8%左右,增长主要来自出口。产业在线数据显示,Q2公司冰箱总销量YoY+14.9%,其中,内销量YoY-8.4%,出口量YoY+36.1%。Q2公司冰箱外销表现较好,我们认为主要是因为海外公共卫生事件影响当地工厂复产,订单转移至中国。当前国内公共卫生事件控制保持良好态势,我们预计下半年公司冰洗外销业务有望保持增长态势。

Q2毛利率提升:Q2公司毛利率同比+3.5pct至24.3%,剔除日立并表,我们估算原主业毛利率小幅下滑。分业务看,我们判断央空业务复苏带动其毛利率明显提升;家空业务由于价格战因素,其毛利率同比仍下降;而冰洗业务由于增长主要来自利润率相对较低的外销,其毛利率改善幅度较小。后续随着央空业务占比提升、家空业务好转,我们预计下半年公司整体毛利率将小幅提升。

经营质量环比改善,在手资金充裕:公司Q2经营性现金流净额24.9亿元,环比增加24.4亿元,主要系商品销售现金流入增加。期末在手现金91.3亿元(货币资金+理财),环比增加9.8亿元,公司在手资金充裕。

投资建议:央空行业成长空间较大,龙头海信日立有望长期受益于行业发展。后续随着竣工改善带动原主业的逐步恢复,公司的估值也具备一定提升空间。我们预计公司2020年~2022年EPS1.12/1.25/1.35元,维持增持-A的投资评级。给予6个月目标价17.88元,对应2020年16倍动态市盈率。

风险提示:贸易壁垒加剧,人民币汇率大幅升值,原材料成本大幅上涨

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP