机构投资者加入“淘金热”,二季度只是开始

本文来自 微信公众号“Wind资讯”

巴菲特旗下伯克希尔哈撒韦公司在二季度购买金矿股的消息引发了市场广泛关注。与此同时,多只对冲基金也在二季度进入黄金(白银)市场,再加上全球央行的买盘需求,在GoldSilver.com高级分析师Jeff Clark看来,机构投资者购买黄金的趋势才刚刚开始,这会对金价产生巨大的影响。

13F文件显示,二季度伯克希尔买入了2090万股巴里克黄金(GOLD.US)的股票,该公司是全球最大的金矿开采商。这让许多黄金投资者颇感意外,因为巴菲特一向被认为不喜欢黄金。如果伯克希尔认为金价很快会走低,他们就不会这么做。

无独有偶,达利欧的对冲基金桥水基金二季度向黄金ETF投入超过4亿美元。他将SPDR Gold Trust (GLD)的持仓从6.006亿美元提高至9.143亿美元,成为该ETF最大的投资人之一,同时,GLD也是桥水第二大持仓资产。桥水还将iShares Gold Trust的持仓从1.76亿美元增至2.684亿美元。

Mason Capital Partners、Sandell Asset Management和Caxton Associates等对冲基金也纷纷在二季度建立了新的GLD仓位。

央行方面,印度央行宣布其计划将黄金储备占总体储备的比例从目前的6.5%提升至10%。印度央行拥有约5400亿美元现金,按此计算,3.5%就相当于189亿美元,可购买约945万盎司黄金,这相当于去年所有黄金投资买盘的56%。

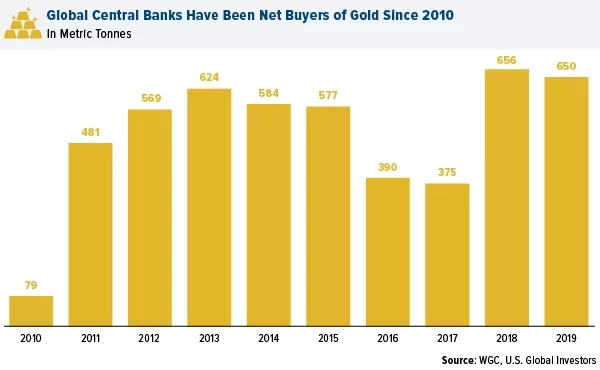

虽然今年央行黄金购买量可能较2019年有所放缓,但上个月哈萨克斯坦、土耳其、蒙古、印度、柬埔寨、卡塔尔和俄罗斯的央行都买入了黄金。

此外,全球最大的资产管理公司贝莱德第二季度成为白银ETF SLV的第二大买家,购买了540万股。

Clark指出,由此可见,不仅仅是巴菲特,众多对冲基金显然也认为,从黄金中赚取巨额利润的环境已经成熟。“机构投资者通常不会只在一个季度内大举建仓,而是会投资于他们认准的趋势。”

他表示,伯克希尔进入黄金市场向市场传递了信息,为投资者消除 “黄金是不好的”这个烙印。“巴菲特是世界上最著名的投资人之一,所以其他投资者肯定会效仿。”

机构资金与金市规模

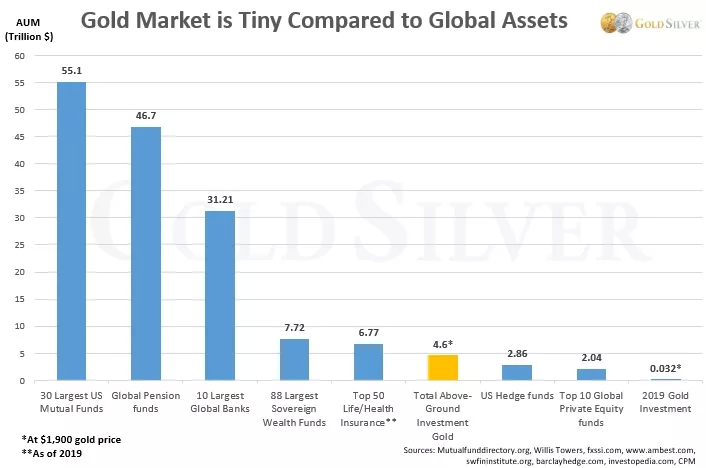

通过对比一些最常见的机构投资者的资产管理规模、已知地上投资级别黄金总量(盎司)、以及2019年的黄金投资需求可以发现,与全球资产相比,黄金市场的规模相形见绌。

不过,这种反差反而更有诱惑力。在牛市中,大多数投资者会购买而非抛售黄金,这意味着当前流通中的许多黄金(盎司)将无法买到手。不难想象,为了得到想要的东西,一些投资者甚至可能引发竞购战。

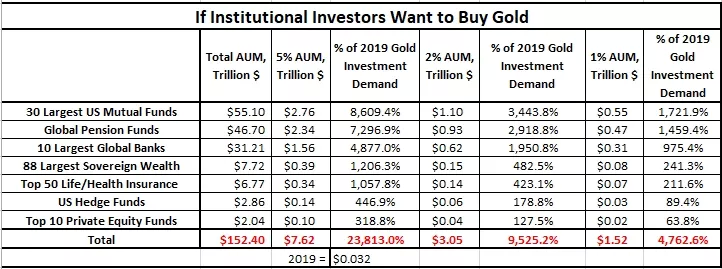

那么,机构可能出资多少来购买黄金?对于养老基金和保险公司等大型机构来说,一般的经验法则是将其资产管理规模的2%用于任何一种投资理念。对冲基金投入的比例可能会更高,这取决于他们的任务。对于更激进的基金而言,5%或以上的情况并不罕见。

下表列举的是假设这些投资者分别将其现金的5%、2%和1%投入黄金,所购买的黄金数量占去年黄金投资需求(1660万盎司)的比例:

可以看到,红字一栏显示,即使这些机构只将最低的1%的资金投入实物黄金市场,他们能买到的黄金数量也将远远超出2019年的投资需求。

Clark称,这表明市场上没有足够的黄金供这些机构购买,哪怕他们只动用1%的资金,而且这还不包括所有机构投资者。“单凭这一催化剂就能引爆金价。”

“在第一季度,只有大约2%的对冲基金的投资组合中包含黄金,换言之,第二季度的购买仅仅是一个开始。即便没有足够多的黄金,也不会阻止他们尝试购买,尤其是当价格越涨越高时,他们甚至可以开始进行私人交易,以溢价确保够得他们想要的。”

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP