永升生活服务(01995)中报点评:业绩高速增长,合约面积覆盖倍数继续提升

本文来自 微信公众号“地产加把劲”,作者:竺劲。

核心观点

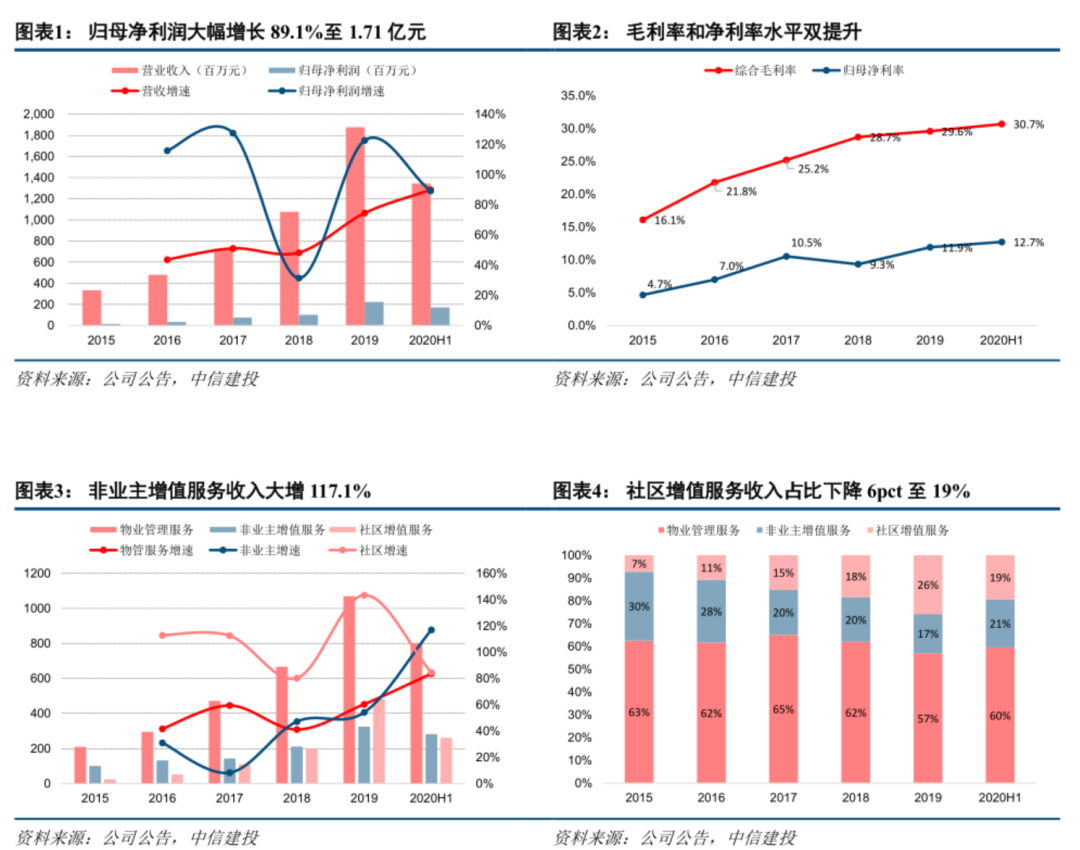

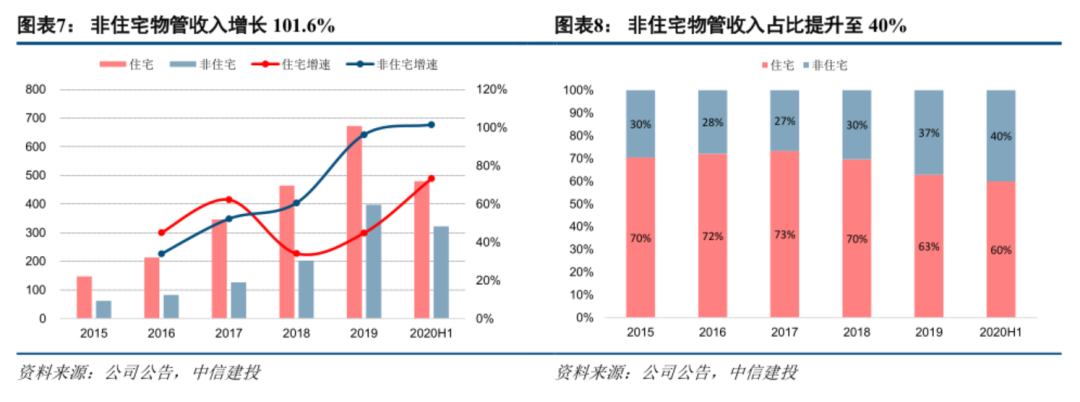

业绩大幅增长,利润率和费用率持续双改善。2020年上半年永升生活服务(01995)实现营业收入13.4亿元,同比增长90.0%;实现归母净利润1.71亿元,同比增长89.1%。其中,物业管理服务、社区增值服务和非业主增值服务收入实现83.7%/84.6%/117.1%的增速。期内利润率和费用率持续出现改善,上半年综合毛利率和归母净利率分别为30.7%和12.7%,分别较2019年提升1.1、0.8个百分点;管理费用率和财务费用率分别为11.8%和0.1%,分别较上年下降1.3个百分点和0.02个百分点。

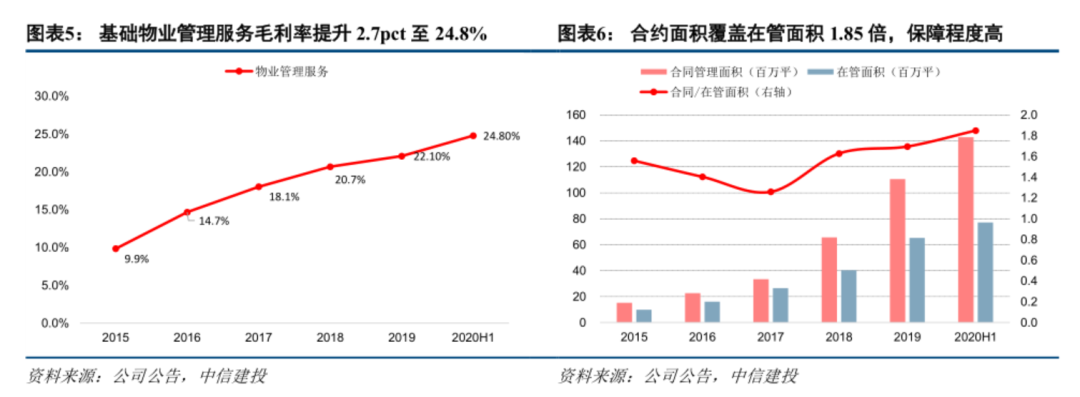

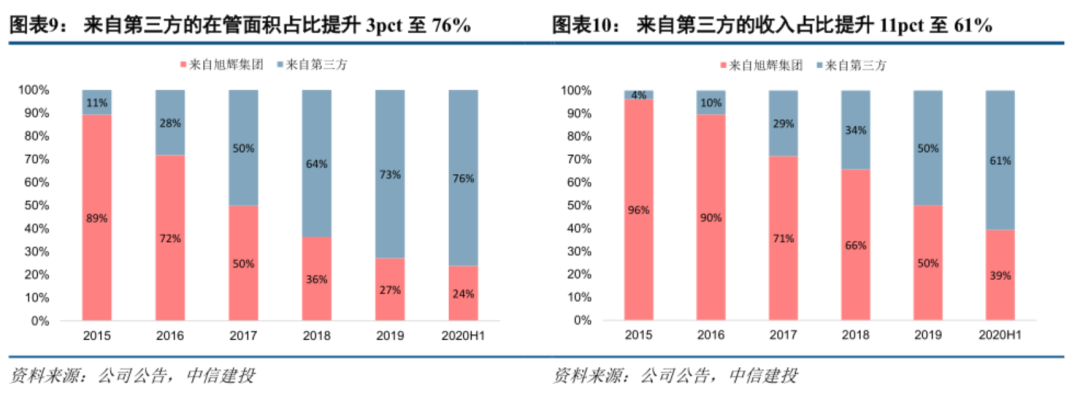

在管面积推动基础服务收入增长,合约面积覆盖在管面积倍数继续提升。上半年物业管理服务毛利率24.8%,较上年提升2.7个百分点,毛利率的提升主要源于毛利率较高的商业和办公项目收入占比提升。截至上半年末,公司在管面积与合约面积分别为7720万方、14280万方,分别较年初增长18.4%和29.1%;签约面积/在管面积为1.85,较年初提升0.15,未来增长保障程度持续提升。公司在非住宅领域发力,表现亮眼,无论是收入占比还是在管面积占比,分别实现7个百分点、5个百分点的提升。此外,来自第三方的收入占比提升11个百分点至61%,公司自身对外拓展能力增强,而对母公司的依赖程度持续下降。

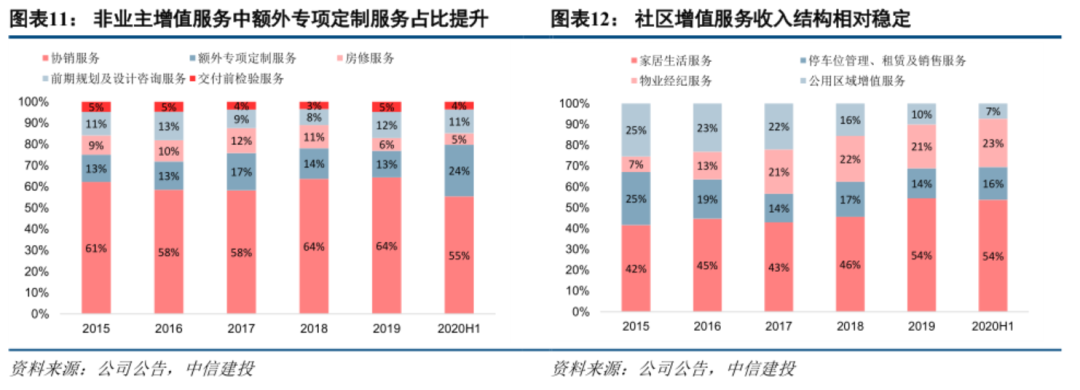

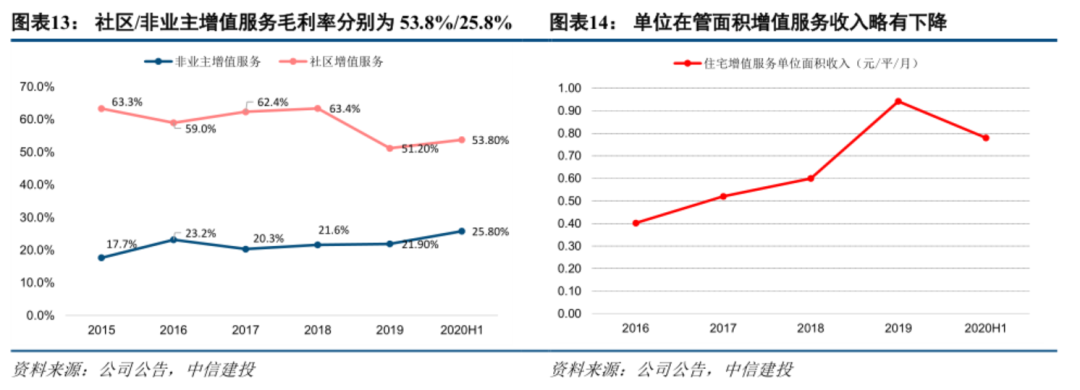

非业主增值服务表现亮眼,社区增值服务加大布局。上半年母公司旭辉集团和合作物业开发商开发的项目大量增加,使得非业主增值服务收入高速增长。社区增值服务方面,各细分板块均实现快速增长。公司继续坚持“平台+生态”的战略,继专项业务独立为BU后,上半年公司对美居业务也组建独立BU,社区增值服务的布局力度加大。毛利率来看,社区增值服务毛利率较去年同期下滑10.7个百分点至53.8%,非业主增值服务毛利率则较上年同期提升3.8个百分点至25.8%。

财务预测和投资建议(删略)

风险提示:外拓利润率可能下滑;非业主增值服务拓展不及预期。

(以下为节选内容,非报告全文)

1 业绩大幅增长,利润率和费用率持续双改善

2020年上半年公司实现营业收入13.4亿元,同比增长90.0%;实现归母净利润1.71亿元,同比增长89.1%。分业务类型来看,公司物业管理服务、社区增值服务和非业主增值服务三大业务收入分别为8.01亿元(yoy+83.7%)、2.61亿元(yoy+84.6%)、2.83亿元(yoy+117.1%),均实现大幅增长,其中非业主增值服务收入增速远高于整体营业收入,带动整体营收提升;占比来看,物业管理服务、非业主增值服务、社区增值服务占比分别为60%、21%、19%,社区增值服务业务收入占比较上年下降6个百分点,其余两项业务占比则有所提升。

上半年公司利润率和费用率持续出现改善,上半年综合毛利率和归母净利率分别为30.7%和12.7%,分别较2019年全年提升1.1个百分点和0.8个百分点,基础物管服务和两大增值服务的毛利率均有不同程度的改善。费用率方面,公司上半年管理费用率和财务费用率分别为11.8%和0.1%,分别较上年下降1.3个百分点和0.02个百分点,费用管控效率提升。

2 在管面积推动基础服务收入增长,合约面积覆盖在管面积倍数继续提升

物业管理服务毛利率提升,在管面积和签约面积均实现较快增长,合约面积覆盖在管面积倍数继续提升。公司上半年物业管理服务毛利率24.8%,较上年提升2.7个百分点,毛利率的提升主要源于毛利率较高的商业和办公项目收入占比提升,上半年非住宅收入占比较年初提升5个百分点至24%。公司通过母公司旭辉集团资源、第三方拓展、收并购、合作等多元渠道积极拓展合约面积,截至上半年末,公司在管面积与合约面积分别为7720万方、14280万方,分别较年初增长18.4%和29.1%;签约面积/在管面积为1.85,较年初提升0.15,未来增长保障程度持续提升。

3 非业主增值服务表现亮眼,社区增值服务加大布局

社区增值服务方面,家居生活服务、停车位管理及租赁服务、物业经纪服务、公共区域增值服务收入增速分别为103.4%/47.8%/48.6%/386.9%,均实现快速增长。公司继续坚持“平台+生态”的战略,将专项业务独立为BU后,提供大规模维修及硬件保养服务的运作平台收入上半年实现快速增长,同时上半年公司对美居业务也组建独立BU。非业主增值服务方面,上半年母公司旭辉集团和合作物业开发商开发的项目大量增加,对协销服务、额外专项定制服务等需求大量增加,是非业主增值服务收入增长的主要原因,其中,额外专项定制服务、前期规划咨询及设计咨询服务、交付前检验服务分别同比增长385%/245%/129%,是增速最快的三项业务。

毛利率来看,社区增值服务毛利率较去年同期下滑10.7个百分点至53.8%,主要源于前述的毛利率较低的社区建设和维修服务收入占比提升以及发展尚处于起步期开支大的美居业务;非业主增值服务毛利率较上年同期提升3.8个百分点至25.8%,主要由于毛利率相对较高的前期规划及设计咨询服务收入占比有所增加,以及社保政策带来的成本的下降。

4 盈利预测与投资建议(略)

5 风险提示

1)物业管理服务盈利能力可能无法维持。外拓和并购项目毛利率可能下降,进而影响物业管理服务的盈利;

2)非业主增值服务拓展可能不及预期。卫生事件可能出现反复,影响新房销售,导致公司非住宅增值服务收入减少。(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP