中金:美股落后板块有修复空间

本文来自 微信公众号”中金点睛“。

近6个月以来,标普500指数不仅完全收复了2月份大跌以来的失地,并不断创出新高。以FAAMNG(即Facebook(FB.US), Amazon(AMZN.US), Apple(AAPL.US), Microsoft(MSFT.US), Netflix(NFLX.US), Google(GOOG.US))为代表的科技龙头股尤其吸引投资者的注意。卫生事件对美股影响如何?美股屡创新高背后有哪些驱动因素?当前美股龙头估值处于什么位置?是否还有加仓空间?我们请来中金公司执行总经理,海外策略分析师Kevin刘刚,针对这些投资者关心的热门话题,为大家逐一进行解答。

Kevin您好,我们知道美国卫生事件和封锁最严峻的阶段是在四五月份,所以可以说卫生事件对美股最大的冲击也主要体现在二季度。那么从您的观察来看,此次卫生事件对美股盈利造成了哪些冲击?对企业的影响体现在哪些方面?以及最大的冲击是否已经过去?

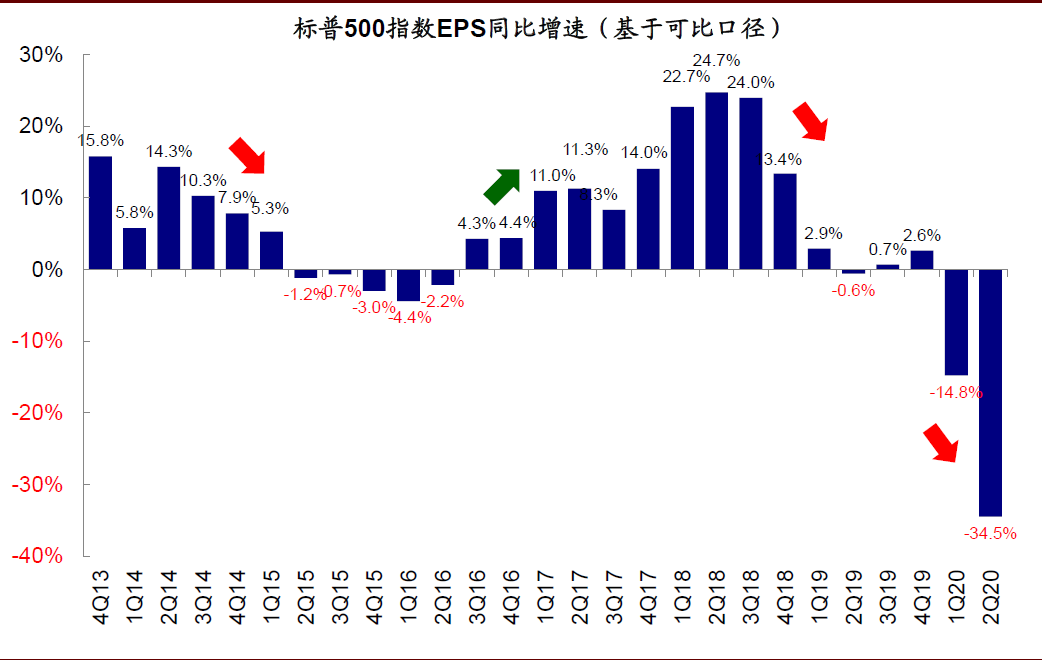

谢谢主持人,的确是这样。现在美股二季度业绩期已基本进入尾声,从我们跟踪的数据来看,标普500二季度EPS同比下滑幅度从二季度的-15%进一步扩大至-35%,特别是直接受卫生事件冲击的消费服务、汽车、能源、交通运输等板块,受损尤为严重。除了表观收入和盈利增长外,整体增长质量也明显下滑,例如ROE回落、企业财务杠杆水平明显抬升、现金流萎缩、企业支出如资本开支和回购也大幅减少。因此,方方面面的冲击还是非常大的。

图表:可比口径下,二季度标普500指数EPS同比下降34.5%,较一季度-14.8%继续下滑

资料来源:Bloomberg,中金公司研究部

图表: 二季度标普500指数-34.5%EPS同比增速中,医疗保健和公用事业分别贡献1.0和0.2ppt,银行、可选消费、交通运输、能源分别拖累8.1、6.4、5.5和4.1ppt

资料来源:Bloomberg,中金公司研究部

不过,正如一开始所说,面对卫生事件的巨大冲击,企业盈利大幅下滑也是意料之中的事情,因此更重要的是此次盈利中透露出的一些不一样的信息,主要有三点。

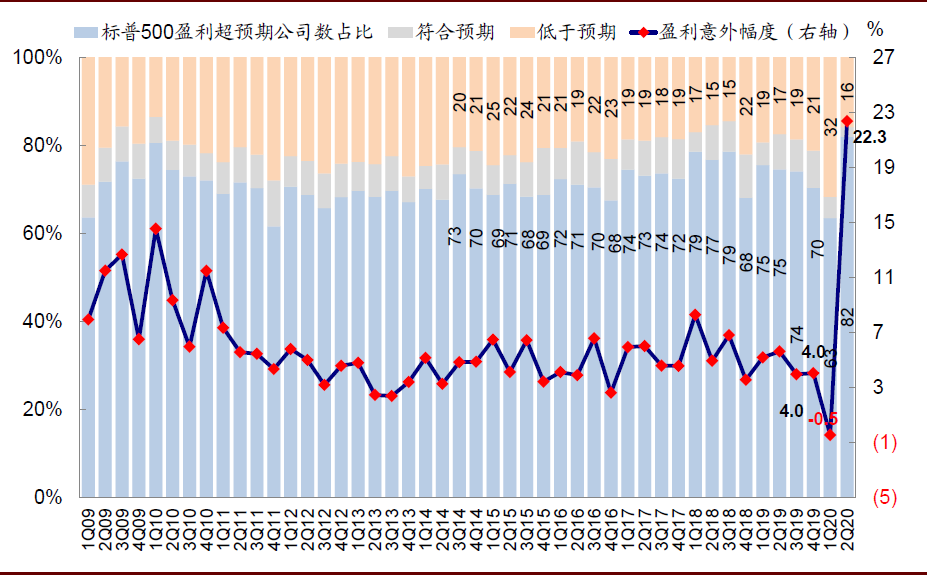

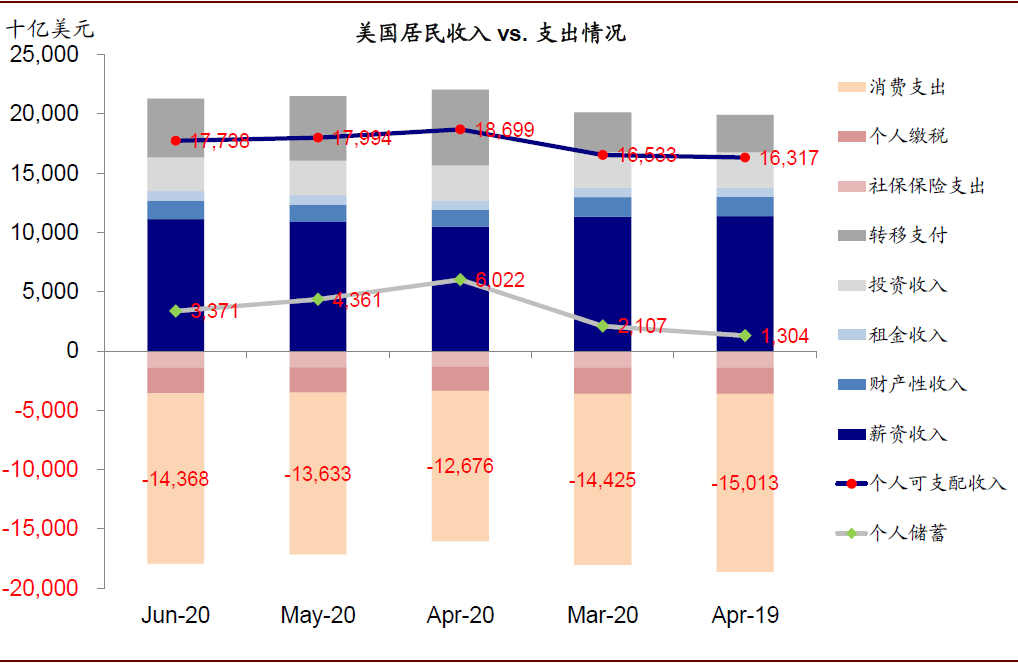

第一是此次业绩大幅好于市场预期,根据Factset统计,82%的公司均好于预期、整体超预期幅度高达22%,这也是我们一直提示的市场预期可能忽略了一些非线性变化导致的系统性偏差,例如财政转移支付对居民收入进而消费的提振作用。

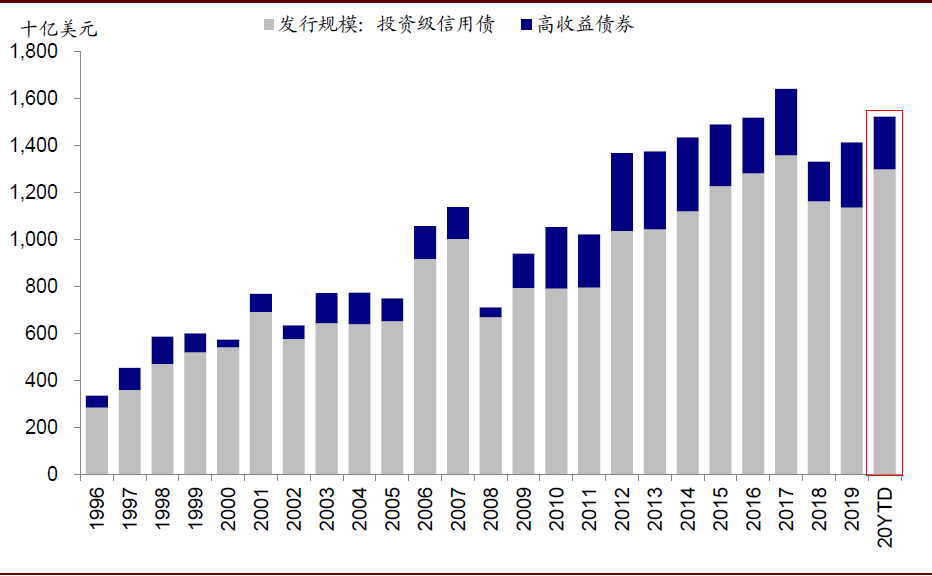

第二是政策及时介入使得企业得以以低成本大举发债补充经营性现金流“断档”,防止压力进一步向资产负债表传导,因此二季度企业在手现金却激增至2.1万亿美元,但杠杆也同样增加。

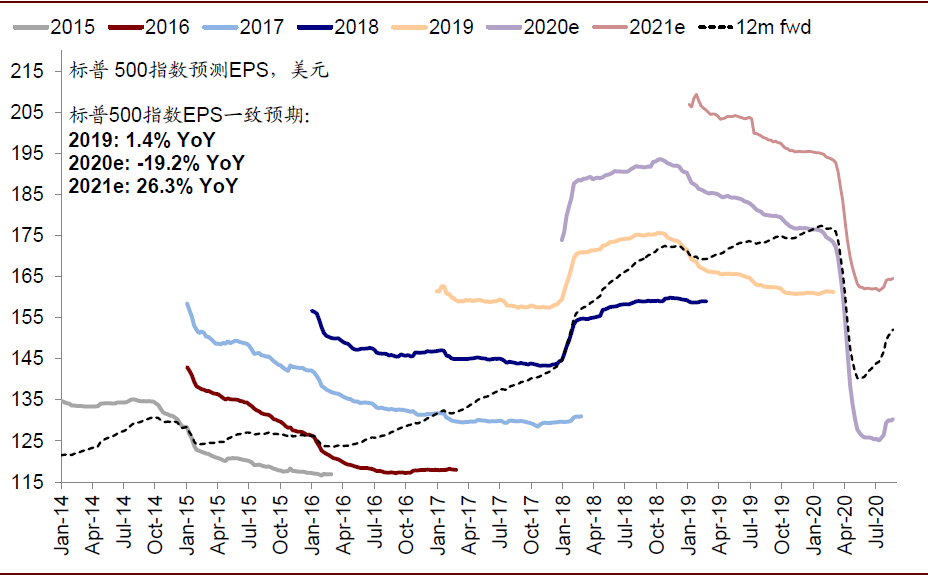

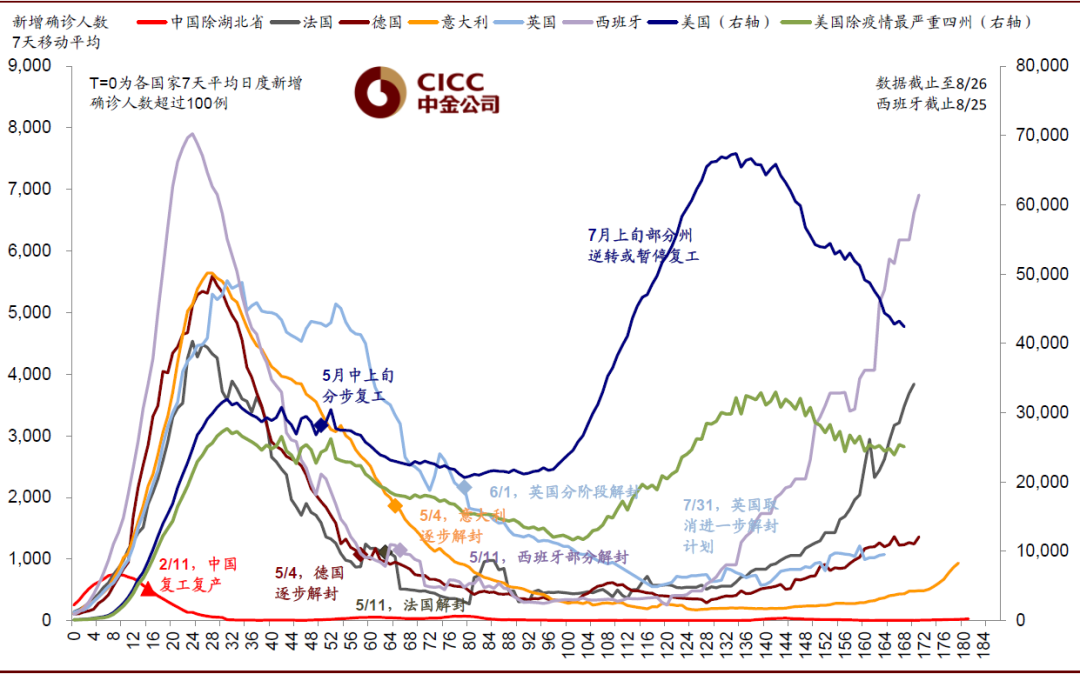

第三,前瞻性的看,当前卫生事件逐步见顶回落才是更为重要的“将来时”,随着卫生事件逐渐回落,我们认为对盈利最大的冲击可能已经过去。实际上,市场对于企业盈利的一致预期已经有所上调。

因此,短期来看,我们对于市场和风险资产的前景并不悲观。在货币政策维持不变的中性背景下,卫生事件见顶是基本面和风险资产边际上的积极变化,如果财政刺激能够推出的话将提供新的支撑。

图表:二季度标普500指数盈利超预期幅度大幅抬升,超预期公司数占比高达82%

资料来源:Factset,中金公司研究部

图表:二季度企业信用债发行规模8727亿美元,2020年当前发债规模已超过2019年全年水平

资料来源:Sifma,中金公司研究部

图表:标普500指数2020年EPS预期同比下降19.2%,市场一致预期2021年同比增长26.3%

资料来源:Factset,中金公司研究部

图表:美国新增确诊继续回落,过去7天平均降至4.2万人;西班牙法国继续抬升

资料来源:Bloomberg,ourworldindata,中金公司研究部

谢谢您的介绍。如您所说,我们看到近六个月以来,标普500已经完全收复此前大跌的失地,以FAAMNG为代表的美股龙头股,更是不断创出新高。您认为美股不断创出新高的驱动因素有哪些?

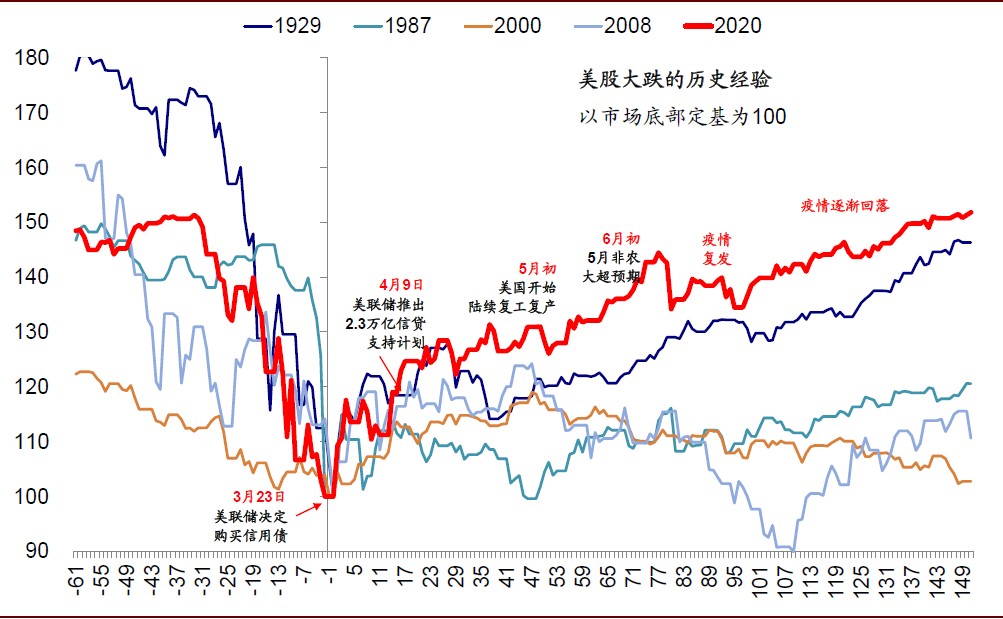

是的,上周美股标普500指数已经完全收复失地并创出历史新高,纳斯达克更是在6月就已经创出新高,目前美股三大指数中,仅价值股和老经济居多的道琼斯指数还在水下。

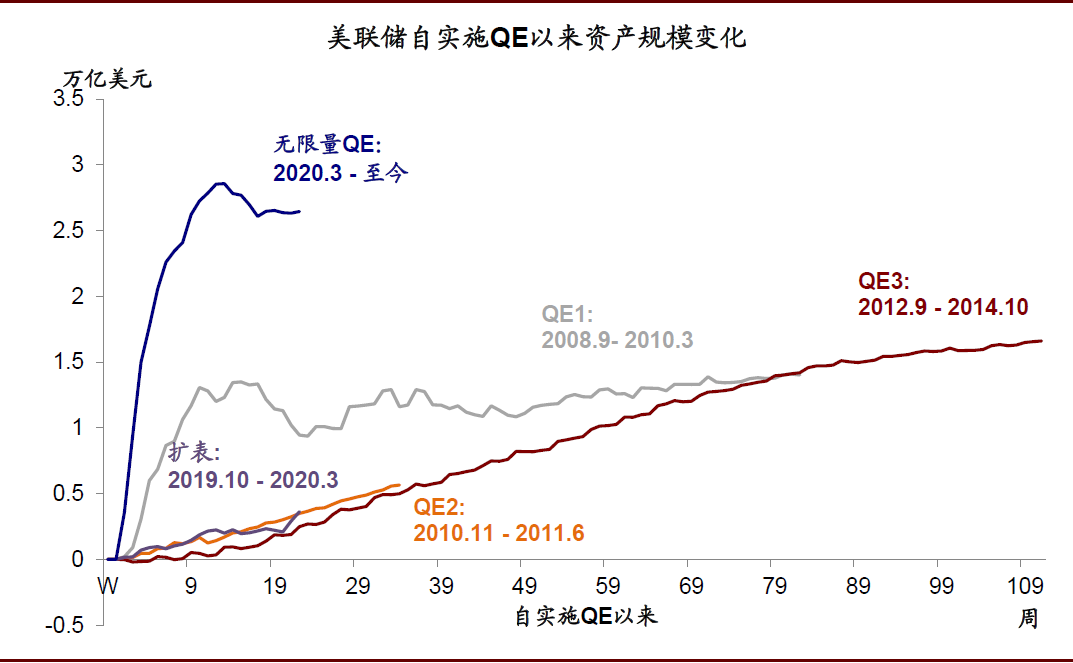

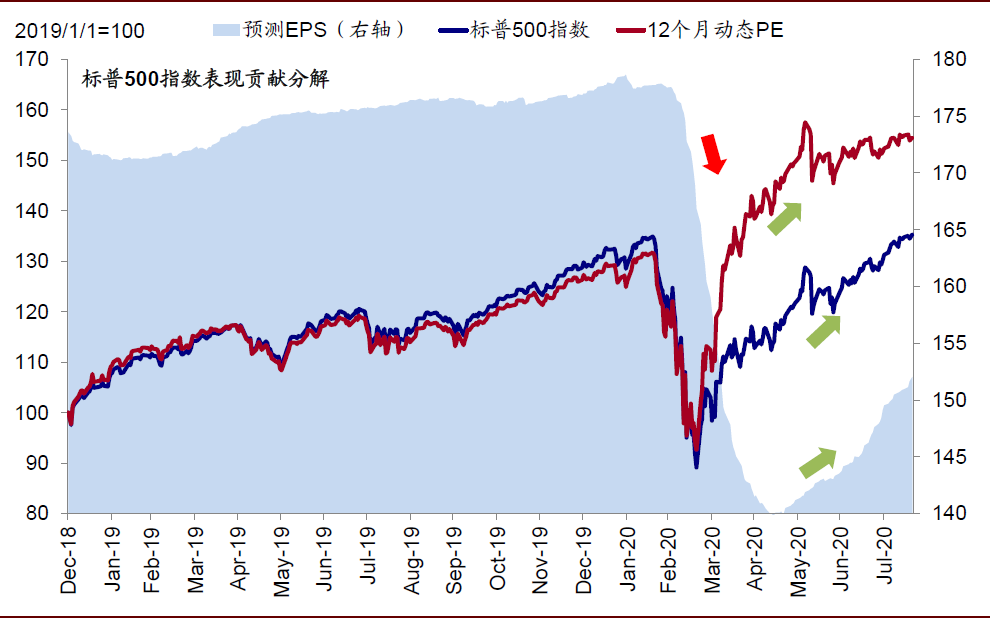

首先,最主要的驱动因素就是美联储市场动荡以来及时采取各种危机式的应对措施,其资产负债表在短短三个月内一度扩张3万亿美元,要知道从2009年2014年三轮QE的扩张规模才2.6万亿美元左右。大规模且及时的流动性注入不仅稳定了债券市场的流动性和情绪(如信用债),对于整体股市的流动性也起到了很大帮助,这一点从市场底部反弹的动力主要来自估值就可以看出端倪(估值贡献了~52%涨幅中的67个百分点)。

除了货币政策的流通性投放外,财政转移支付也使得居民部门的可支配收入大幅增加,而且完全抵消了因失业造成的工资性收入的减少,从我们追踪的流入股市的资金流向看,也注意到相当一部分个人投资者的资金流入。

其次,成长板块特别是龙头个股的贡献。由于受卫生事件影响小、甚至部分受益于卫生事件封锁下的远程和在线需求,成长板块特别是其中的龙头股更好的抵御了卫生事件下经济活动暂停和放缓的冲击,因此,流动性充裕下估值扩张和盈利受损较少共同推动龙头股持续且大幅跑赢整体市场。底部以来,前10大公司贡献了标普500指数整体52%涨幅中的接近20%。在这一背景下,以市值占比计算,当前龙头FAAMNG占总体市场比例已经高达23%,远超过2000年科技泡沫时的16%高点。

不过往前看,我们认为随着卫生事件得到有效控制、复工和增长逐步修复、那么落后板块、风格和个股有望出现一些修复,市场上涨可能从此前较窄的基础向更大范围扩散,盈利的贡献也有望增多。

图表: FAAMNG的领先程度今年以来进一步拉大

资料来源:Bloomberg,中金公司研究部

图表: 美联储自实施QE以来资产规模变化

资料来源:Bloomberg,中金公司研究部

图表: 6月居民可支配收入继续增加、但储蓄因支出增加而下降

资料来源:Bloomberg,Factset,中金公司研究部

图表: 3月底部以来,标普500指数52%的涨幅中,估值贡献了67个百分点

资料来源:Bloomberg,中金公司研究部

图表: FAAMNG市值占比从3月23日的20.8%上升至目前的23.5%,远超过科技泡沫时的高点

资料来源:Bloomberg,中金公司研究部

您提到说,FAAMNG这六大龙头股的市值占市场总体市值比例已经远超2000年科技泡沫时期。这是否意味着明显的风险?

的确是这样,今年以来特比是卫生事件之后,流动性宽裕和对风险的抵御能力使得美股龙头股相对股票的板块的差异进一步扩大至多年新高。

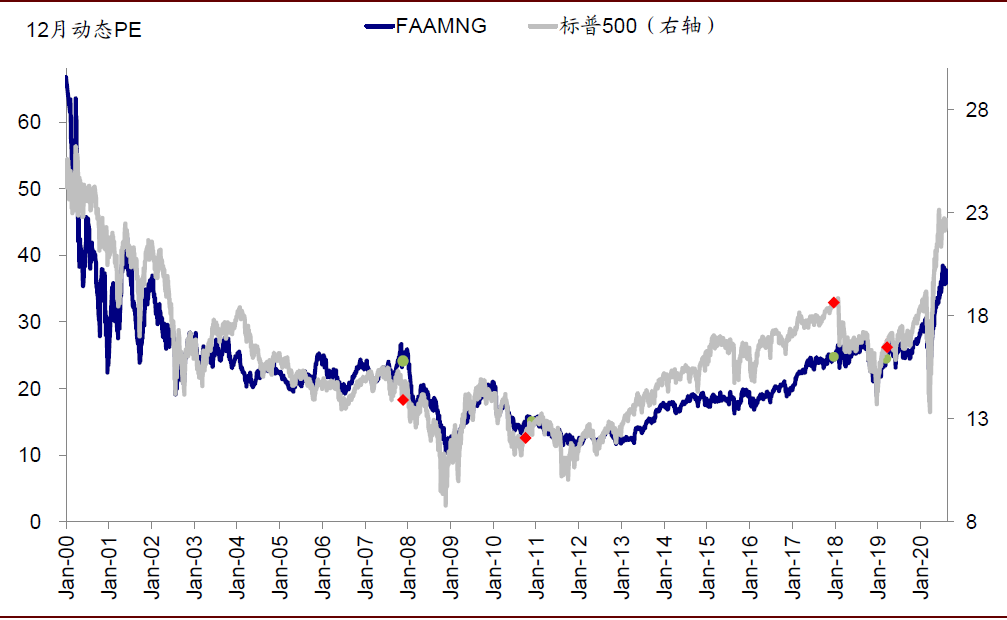

如果单看市值占比,当前龙头FAAMNG占总体市场的比例已经高达23%,远远超过2000科技泡沫时16%的高点,但我们认为单纯的市值占比无法反映全貌,还需要综合对比估值、收入等基本面情况。

具体而言,首先当前的估值水平仍远低于2000年科技泡沫,尽管当前估值已经明显偏高,但距离科技泡沫还有相当差距,而且随着盈利的逐步修复也有望消化估值。其次,基本面的集中度也远高于科技泡沫,以收入为例,当前龙头股收入占比为9%,远高于科技泡沫时的4%,当前23%的市值占比是9%的收入占比的2.6倍左右,而科技泡沫时则高达4倍;收入增速和盈利占比也是如此,这些都说明当前相对更高的市值占比与收入占比匹配,并非完全没有支撑。第三,当前头部集中度高本身也与可能也与行业集中度、特别是龙头集中度不断提升有关。

所以,尽管成长股特别是龙头股的估值和市值占比明显偏高,但也并非没有基本面支撑,后续卫生事件改善和复工推进都将有助于市场上涨向更广范围扩散,但还远没到科技泡沫的程度。

图表:当前估值水平依然明显低于科技泡沫,还要考虑到卫生事件对于盈利的一次性深度冲击带来的扰动

资料来源:Bloomberg,中金公司研究部

图表:当前FAAMNG的收入占比远高于科技泡沫

资料来源:Bloomberg,中金公司研究部

那么您能不能为我们介绍一下,目前美股市场的主要机构仓位处于什么位置?龙头股仓位又有多高?是否还有加仓空间?

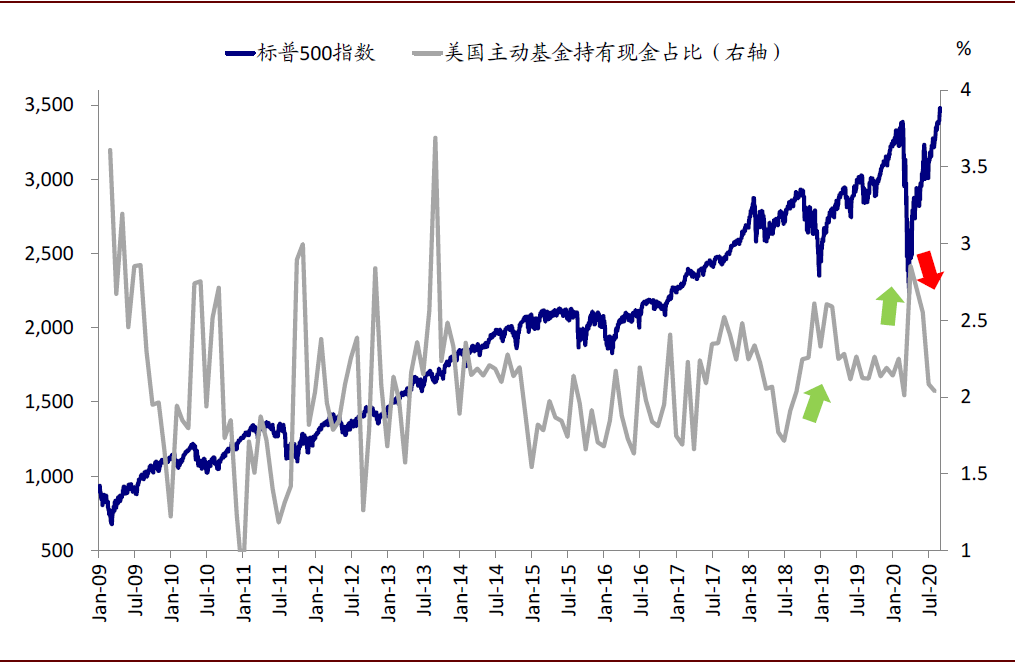

根据EPFR的统计,截止7月末,美股市场主动型基金的现金仓位已经降至2.03%,与2月底市场高点前的2.01%基本类似,说明随着市场的上涨,投资机构的仓位也在逐渐提升。

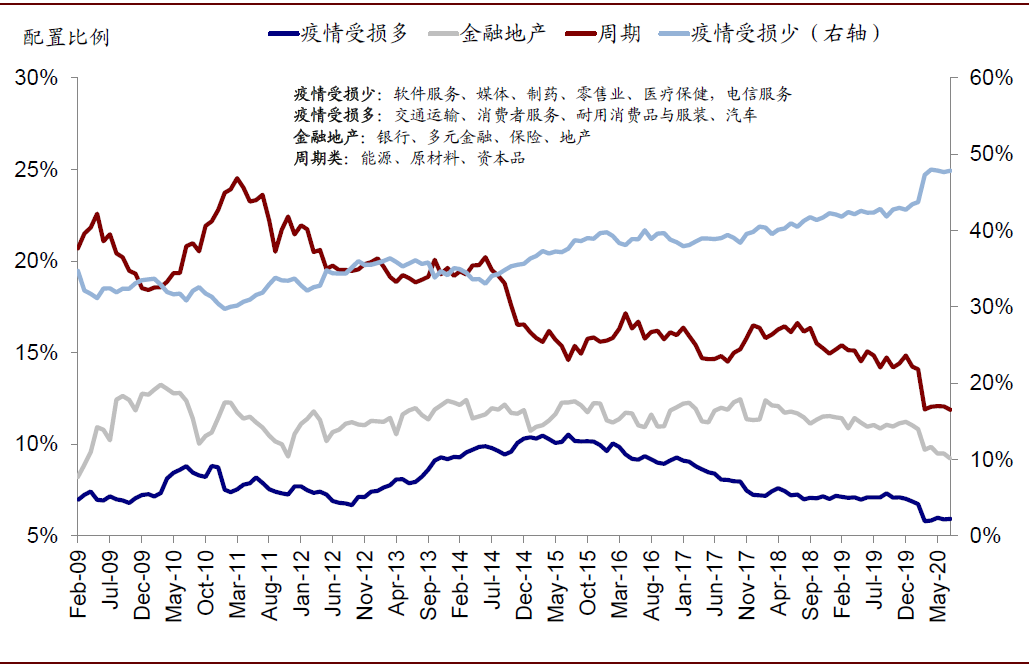

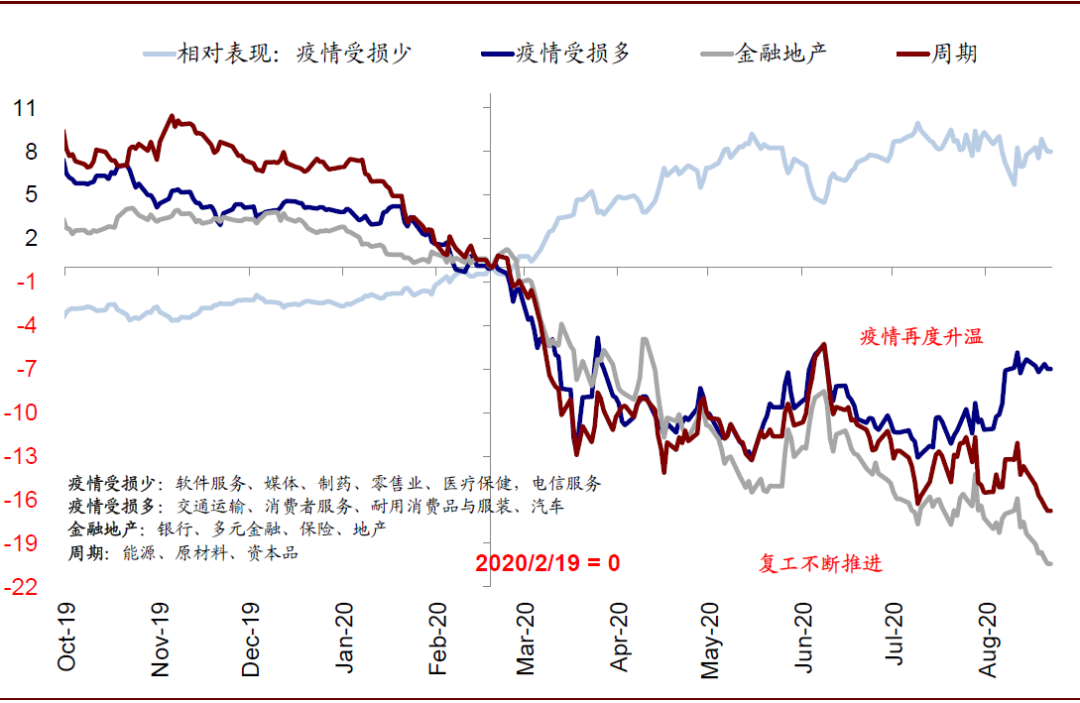

从板块上看,受卫生事件影响少的偏科技和消费板块的仓位持续处于47.8%的高位,因此进一步加仓的空间相对有限;相比之下受卫生事件影响大、以及金融周期板块在卫生事件期间大幅回落,目前依然处于低位,仅卫生事件受损较多的板块略微有些提升。因此,我们认为,从仓位的角度看,落后板块也有修复的空间。

图表: 截止7月末,美股市场主动型基金的现金仓位已经降至2.03%

资料来源:EPFR,Bloomberg,中金公司研究部

图表: 受卫生事件影响少的偏科技和消费板块的仓位持续处于47.8%的高位,因此进一步加仓的空间相对有限

资料来源:EPFR, Bloomberg,中金公司研究部

图表: 卫生事件期间,卫生事件受损少板块大幅领先,但与其他三者之间的相对轮动也出现过多次,而且都和卫生事件复工的变化紧密相关

资料来源:万得资讯,中国REITs联盟,中金公司研究部资料来源:Bloomberg,中金公司研究部

我们还观察到,7月以来,除了美股的增长,作为传统避险资产的黄金也同时出现上涨。以前有过黄金和股市齐飞的现象吗?如果有,过往的经验对当前的海外市场投资有哪些参考价值?

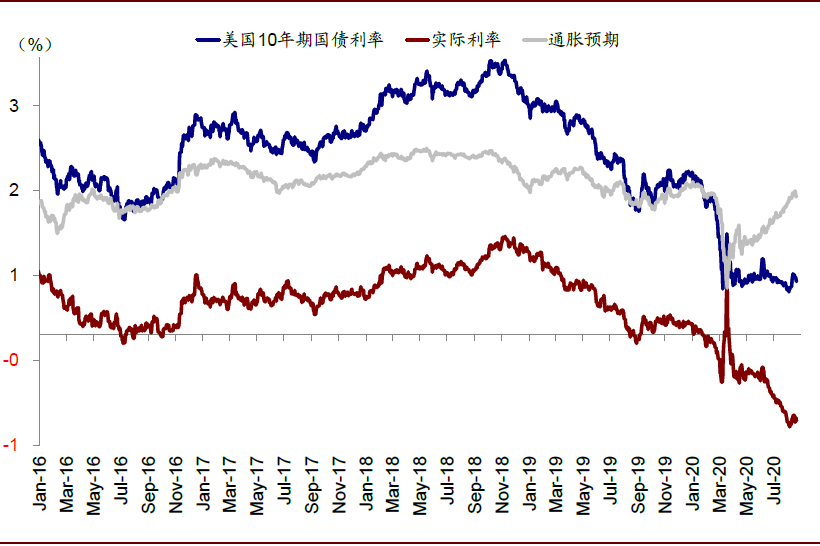

7月以来,海外市场和资产最为突出的变化就是作为传统“避险和防通胀”黄金与作为风险资产的股市特别是其中估值高弹性大的成长股出现“齐涨”现象,这背后实际上是多重因共同作用的结果,综合了7月以来美元大幅走弱、流动性充裕和实际利率下行、以及阶段性对风险事件的避险。

短期来看,美国卫生事件见顶回落但欧洲部分国家卫生事件抬升都有可能对利率、美元和黄金形成一定的反作用力,这也是8月以来呈现的情形。

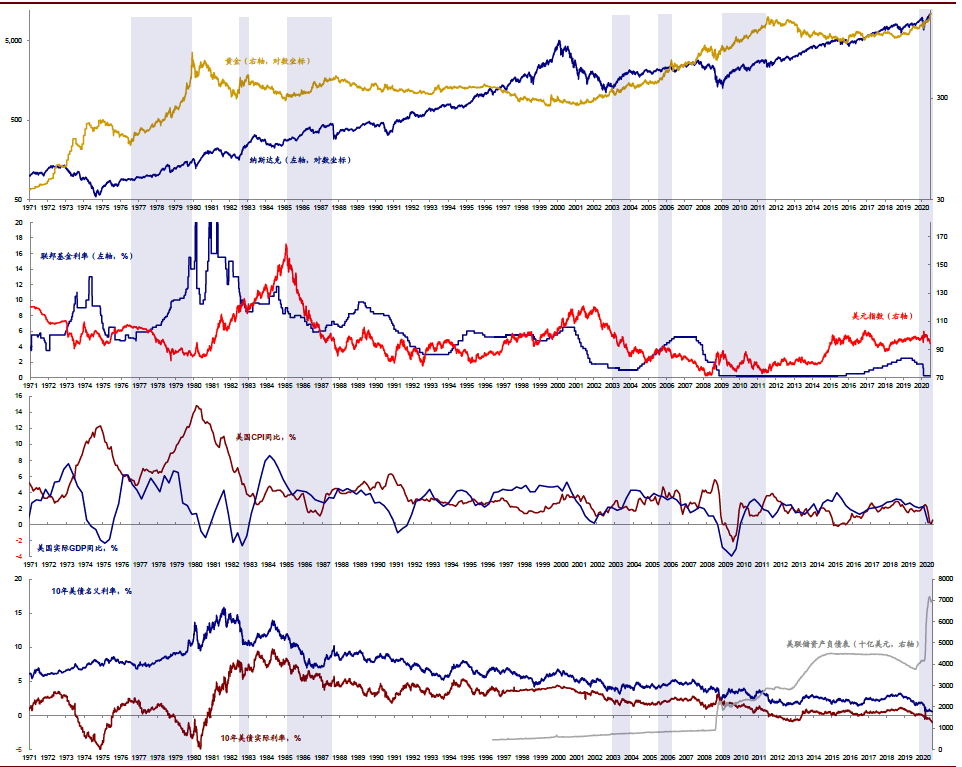

从更长周期视角看,上世纪70年代以来,如果忽略持续时间过短的阶段,粗略来看共有7轮黄金和纳斯达克指数同涨的情形。综合对比这期间经济增长和通胀、货币政策(基准利率水平和流动性操作)、美元指数、名义和实际利率水平后,我们发现一些共性,即在上述7轮阶段中,货币宽松(不论是利率下行或者流动性投放)与美元走弱是各个阶段普遍存在的共性,相反通胀和增长环境反而各有差异,因此,这也说明黄金和成长股同涨可能更多体现的是金融属性而非完全增长主导。

此外,还值得关注的是,此前6次黄金与成长股同涨的阶段大多都以短期内二者同跌收场,因此后续变化也值得关注。

图表: 历次黄金与股市(纳斯达克)同涨的宏观与市场环境

资料来源:Bloomberg,CEIC,Wind,中金公司研究部

图表: 近期10年美债负实际利率一度加深

资料来源:Bloomberg,中金公司研究部

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP