六个侧面看泡泡玛特:被低估的零售属性

本文来自“华创悦享现代生活”

在之前的潮玩行业深度研究报告中,我们探讨了潮玩的定义及载体,盲盒玩法如何满足了亚文化小众圈子的“收集癖”,以及盲盒具有的阶段性金融属性,并由国内潮玩行业龙头公司泡泡玛特在港股IPO 看到国内潮玩行业市场空间及增速,国内竞争格局等,分析了公司在行业中的代表性和竞争优势。

作为市场翘首期待、注定具有高关注度的Z世代明星企业,泡泡玛特身上具备三重属性:由设计IP引申出的传媒属性,潮流玩具所具备的轻工属性,和开店+机器人商店带来的零售属性;加上其满足的特定需求较难量化,需求端增长和持续性难以估测,带来泡泡玛特的估值难题。

我们并不否认泡泡玛特的IP属性和轻工特质,但强调公司的零售属性被大为低估。本篇报告聚焦于描述和泡泡玛特相关的几个问题,阐释为什么我们会更看重其零售属性。

1、泡泡玛特公司由渠道商起家,发家IP已小火多年,以渠道能力助其出圈,“推”更大于“创”;

2、绑定头部设计师的相对优势在销售提成而非固定费用,设计师无形中更倚重强其渠道能力;

3、同商圈中,泡泡玛特选址、布店、店面服务细节较优,对于强感情溢价产品而言,服务可以降低购买风险;

4、Sonny Angel一度展开又终止的合作更是其渠道力的强有效证明;

5、公司未来重要待验证能力是下沉,核心指标是下沉店店效;

6、公司产品与当今选秀综艺出身的真人“爱豆”更为接近的是,无内容支撑的爱豆,出道就是为了当偶像,均以零售方式变现。

整个潮玩行业中较为稀缺的资源是潮玩专营渠道和优质IP资源,公司属于生产端不垄断的企业,因此核心竞争力在IP运营和门店终端,我们强调,公司与市面上兼卖盲盒的杂货/文具店并不在同一圈层对位竞争。

公司的核心竞争力:

以工业化方式量产艺术品

以强渠道推广能力实现IP变现持续创造和挖掘新IP的能力,将优质IP归集,共同曝光和运营

保持高频率上新(今年上新频率:一至两周)

国内潮流玩具推广者(每年举办潮玩展会)

风险提示:品牌和设计老化(IP没有故事和内容支撑,视觉之外的传播效果并不好)、下沉不利、设计师身份政治引发进一步讨论,线下扩张速度较快,固定成本上升快。

一、六个侧面看泡泡玛特:

被低估的零售属性

(一)泡泡玛特以渠道商起家,是一家强渠道公司,“推”>“创”

公司创始人王宁先生在泡泡玛特创立初期模仿香港“LOG-ON”的销售模式,定位为“潮流小百货”,推出以潮流玩具、文具、周边、饰品为主的杂货店。由于代理业务利润较薄,且不适于培养核心竞争力,公司开始将发展思路转向IP运营,产品上更聚焦于潮玩,并将强渠道能力嫁接到新业务上。

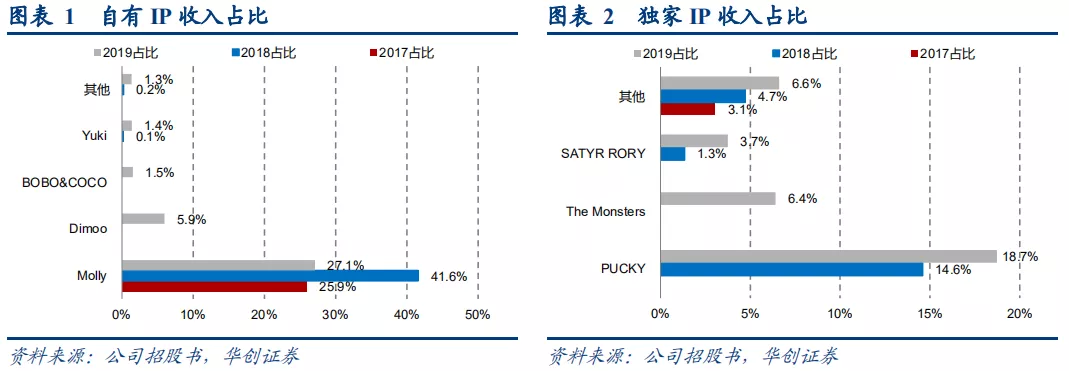

公司当前营收较为集中在前几大IP,其中有两大核心IP——公司立身之本的Molly(自有IP)和Pucky (独家IP)——并非内生原创,公司接手之后将其“推出圈”。除Molly 之外,公司还开发出Dimmo、BOBO&COCO、Yuki等自有IP形象,同时公司还拥有SATYR RORY, The Monsters 等独家IP 形象。

Molly于2006年由香港设计师王信明先生设计推出,初期并未大火,量产很少,仅在小范围粉丝圈子内流行;2015年,泡泡玛特创始人王宁先生在网络征求粉丝盲盒消费意愿,Molly 呼声最高;2016年,被泡泡玛特买断成为自有IP之后,公司以强营销种草能力、强渠道推广能力、多终端销售能力,辅之以进一步IP运营带来的细节提升、产品完成度优化,完成Molly从感知市场到引领市场的转变。2018年时,Molly已经可以出售给商场举办开业展以提升人气,开业展形式增加了IP曝光度,抬升了品牌势能,同时消费者触及和转化效率较高。

2019 年 Molly 系列营收为 4.56 亿元,同比增长 113.2%,2017 年、2018 年、2019 年 Molly 营收占比分别为 25.9%、41.6%、27.1%,增速依旧大爆,但公司已逐步摆脱对单一IP的依赖。

(二)泡泡玛特绑定头部设计师的重要优势是销售提成,源于同行中最高效的渠道能力

为最大程度抢占上游头部设计师资源,泡泡玛特通过每年举办潮流玩具展会占领行业制高点,这种方式一举多得——壮大行业内影响力、发掘行业优秀设计师并优先签约;因为展会占用了设计师大量筹备精力和档期,使泡泡玛特对设计师产能形成有效占有,在供给端自然驱逐了部分竞争对手。此外,展会形式有效增加了品牌曝光度,形成用户自发传播。2019年北京潮玩展吸引了14个国家超270位艺术家参展,参观人数超10万人。

太上立德,龙头为行业输出规则。随着行业竞争逐步激烈,作为龙头,泡泡玛特为优秀设计师开出的合约就固定金额而言,未有明显证据表明其在业内有绝对优势,但“固定package+业绩提成”则不然——后者严重依赖泡泡玛特作为“品牌+渠道”的营销能力,将对设计师的激励效应放到最大,充分激活年轻设计师的主观能动性。设计师签约泡泡玛特,本质上是相信泡泡玛特的营销推广能力能将其“推红”“卖爆”;作为一个较少在公开媒体投放广告的一二线潮玩,需要以泡泡玛特强大的渠道能力为背书,让年轻设计师的创意加上平台的杠杆。

我们认为公司的核心竞争力在于:以工业化方式量产艺术品

以强渠道推广能力实现IP变现,通过潮流玩具展会,购物中心开业展,商场优质点位树立品牌形象和提高知名度,增加品牌曝光度

持续创造和挖掘新IP的能力,将优质IP归集,共同曝光和运营

保持高频率上新(如今年平均上新频率:一至两周)

国内潮流玩具文化推广者(如每年举办潮玩展会)

公司已经形成了工业化的生产盲盒和孵化IP模式,以强渠道和高曝光度吸引优秀设计师和IP资源实现变现,以优质IP资源增加爆款出现几率,打造以强渠道推广,掌控优质IP资源,不断出新增加热度,从而引发用户自发传播的闭环,用户触达和转化效率较高。

(三) 同商圈同类型店铺中,泡泡玛特“精品店”细节较优

百货商圈只有两类业态,“吃客流”的和“带客流”的。泡泡玛特当前的门店位置多位于核心商圈一楼或负一楼中心地段,门店展示价值高,租金费用率相比同位置同业态门店较低,我们偏向于高销售额拉低了租金占比,而非绝对租金额下降明显,因为

公司人力费用率也是逐年摊薄的,说明销售额提升更显著

商圈的租金对于有品牌的成熟上市公司而言相对平稳——一般而言,重点商圈绝对同品牌长合约租金的缓慢提升被公司在复制扩张中在下沉商圈取得的租金议价能力对冲;像泡泡玛特这样表现出趋势性的明显下降,主要原因多为店效提升。

潮玩的目标受众更偏向于年轻女性,在线下商圈消费中多选择购物中心,而非传统百货。竞品品牌如晨光文具旗下的九木杂物社、酷乐潮玩、1983等。线下零售门店有较多决定成败的运营细节,谓之为“knowhow”。门头设计、货架布置、堆头摆放、灯光安排,甚至每层货架宽度,每层玩具摆放密度,最高层处于什么位置等等,都不是一蹴而就的,需要不断在实战中积攒经验。相比于其他售卖盲盒店铺,泡泡玛特零售店货架一二层主要做展示使用,堆货在下方,突出了盲盒的艺术性和展示价值。

同时,在草根调研对比中,我们发现,同属潮玩店,服务有明显差异。竞品门店店员多会询问是否需要购物袋,主动服务方面几乎没有,但是泡泡玛特的店员能做到少打扰,同时在顾客提问时很有耐心并具备专业知识,对于商品推出时间、隐藏款比例、设计师之类的也都很了解。由于盲盒属于非刚需、高情感溢价产品,会更依赖于店内体验感和服务,服务其实是在降低消费的风险。对服务员的培训是“开店”模式的必然,“门店”know how,确实领先行业。

(四) Sonny Angel和泡泡玛特的合作与分手:渠道力的重要证明

在泡泡玛特初期售卖的潮玩中,来自日本的Sonny Angel业绩亮眼。第一个Sonny Angel形象玩偶由Dreams公司于2005年3月设计完成,以高约7厘米,每12个不同造型的摆件为一个系列进行发售,一经发行便引起轰动。在日本火爆多年后,2014年Sonny Angel正式进入中国,泡泡玛特作为代理商之一进行销售,据澎湃新闻报道,当时泡泡玛特线下的20多家门店一年内销售60多万个Sonny Angel,带来3000多万的销售额,占总销售额近30%。

但因当时Sonny Angel国内的售卖渠道较为杂乱,质量不一,包括自动贩卖机、city

super、朴坊(生活用品集合店)等,线上线下兼具,加上Sonny

Angel在度过热度顶峰(2014-2017年)之后逐渐迎来了销量下滑,IP生命周期逐渐走向后期,热度逐渐褪去。而泡泡玛特已通过售卖Sonny Angel

完成了前期公司粉丝群积累和知名度提升,为集中资源做好公司现有IP和发展自有IP,双方合作终止。2018年11月后泡泡玛特下架Sonny

Angel系列,之后Sonny Angel热度明显下降,同样是微博发售新品宣传,Sonny

Angel转评赞数量较泡泡玛特渠道下滑明显,不及原来1/3。综上可见,Sonny Angel与泡泡玛特终止合作后,尽管仍有IP知名度,但发展明显受限。

(五) 泡泡玛特后续的重要关注点是下沉能力,待观察表征是店效指标

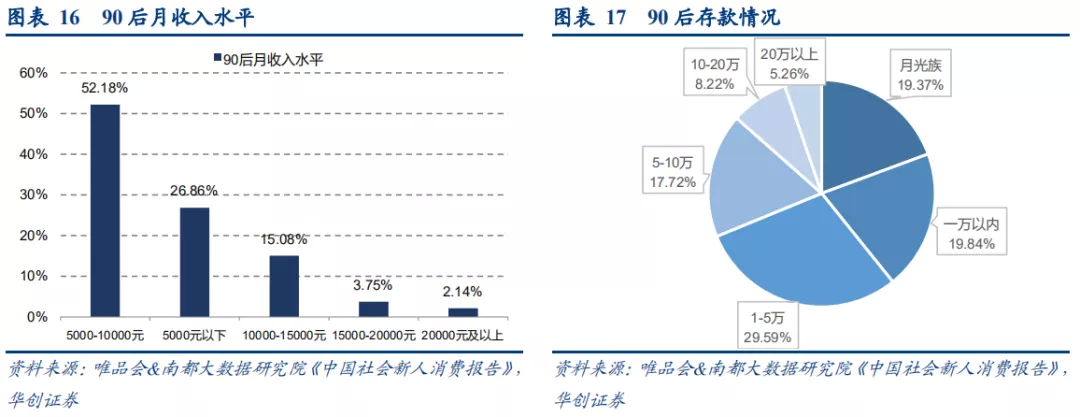

从需求端来看,目标消费群体90及95后在产品的实用性之外,更重视产品附加的情感需求,对新鲜事物接受度高,追求个性化、多样化以及体验式消费。根据唯品会和南都大数据研究院披露的《中国社会新人消费报告》、以及苏宁金融研究院披露的《2019年90后人群消费趋势研究报告》,90后(包括95后,下同) 群体一半以上月收入在5000-10000元范围内,但90后普遍超前消费较多,2018年,我国90后短期消费贷款超过3万亿,约占全年短期贷款总规模的1/3。从存款情况来看,贷款人群中90后占比最高,达到 49.31%,90后整体存款水平较低,近40%人群存款低于1万。

根据凯度联合QQ广告发布的《2019

Z世代消费力白皮书》,95后每月的可支配收入为3501元(2018年全国人均可支配收入为2352元)。90后消费活动主要为颜值、娱乐及国货消费三个方面,颜值消费方面包括美容护肤、健身养生产品,比如眼霜美容仪、运动鞋健身器材保健品等,娱乐消费方面包括电子设备、模玩手办、宠物消费等,国货消费方面包括家电、护肤、服饰,比如小熊电器、完美日记、玛丽黛佳等品牌、李宁安踏潮服以及各种汉服及配饰等。而根据天猫发布的《95后玩家剁手力榜单》,95后年轻人最烧钱的就是潮玩手办。

盲盒销售较为依赖人流转化,因此优质点位至关重要,泡泡玛特当前门店多位于人流密集区域,零售门店多分布于中高端购物中心一层及负一层中心点位,机器人商店多位于购物中心和地铁站人流密集区域。

从泡泡玛特一线城市购物中心零售店模型来看,未来在下沉市场若凭借引流能力和品牌力获得租金折价,租金费用率有望进一步降低 ;同时三四线城市平均用工成本低于一二线城市,租金和人力成本压缩将进一步提升利润空间,单店净利率提升依赖于店效指标。

就自动售货机而言,机器采购成本、盲盒生产成本和运营费用较为刚性,利润率提升更依赖于IP资源创新和渠道能力不断加强,品牌势能提升以及零售门店赋能。

根据草根调研,泡泡玛特零售店内盲盒只占一部分,其余为其他品牌 / 日本进口品牌手办,单个盲盒的价格在59元左右,其他手办的价格在大几十到200多不等。门店面积基本分为40-50平、80-100平两种。

机器人商店有8层,每层大致7个种类,每个种类大概可以放6个盲盒,全满的情况下,大约可容纳300多个盲盒,SKU 在60个左右。

(六) 无内容支撑的爱豆都以零售销售变现——“出道就是为了当偶像”

过去的玩具IP和歌影明星相似,都立足于作品,有一系列内容支撑,如迪士尼的主题公园、周边、授权均立足于动画电影,以故事打动人心;“四大天王”等老一辈艺人均以作品立身,耳熟能详的歌曲、高频播放的mv、出演经典作品当影帝影后。“作品”是老一代艺人的核心,无论虚拟人物还是真实明星,都需要来源于“内容”,有观众缘的形象“chrisma”放大之后,成为偶像,通过歌曲版权、商业巡演、电影片酬和影响力(主要体现为广告)变现。

Z世代偶像则不然。近些年,年轻偶像以选秀、真人秀出身,在和观众的互动中从素人锐变,让观众以打投形式送其出道,和观众的感情更深;同时,由于更加定制、细分,沉淀时间更短,好作品更稀缺,影响力不足以“破圈”成为大众偶像,其“流量”来源于相对窄的粉丝群体做数据(转、赞、评等方式),以及更加狂热、高频地花钱打投支持,如成百上千地购买同一支数字单曲,同一本数字杂志阅读码,和大量购买同一款代言产品;这个过程称之为“氪金”。换而言之,无内容做支撑的爱豆以广告变现,尤其是为快消品做代言。旧日偶像盈利模式是“艺人”,今日爱豆主业多为销售。

虚拟偶像亦然;盲盒IP多无完整故事线支撑,更没有漫长的、不确定性较高的内容制作流程,细节精致,定制萌点,带有圈子属性,有同好之间的交流甚至攀比氛围,“出道就是为了当偶像”。从这个角度说,Z时代爱豆与盲盒虚拟偶像,都更快更迭、更垂直、更专属,也更能满足个人身份认同感,“从泥土中来,到橱窗里去”。

二、风险提示

品牌和设计老化(IP没有故事和内容支撑,视觉之外的传播效果并不好)、下沉不利、设计师身份政治引发进一步讨论,线下扩张速度较快,固定成本上升快。

扫码下载智通APP

扫码下载智通APP