美欧日8月制造业PMI好于预期,美欧复苏强度或逆转

本文来自微信公众号“ 朱启兵宏观研究”,作者:中银宏观团队。

摘要

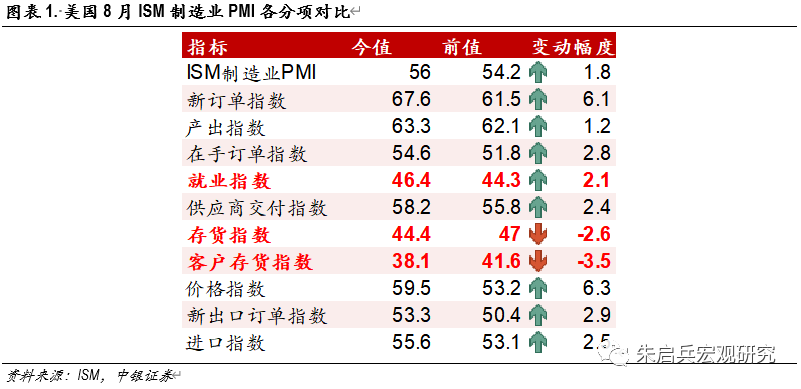

8月份,美国ISM制造业PMI为56,相比前值54.2大增1.8;日本制造业PMI终值录得47.2%,高于前值45.2,且高于初值46.6;欧元区制造业PMI终值录得51.7,略低于于前值51.8,与初值51.7持平。

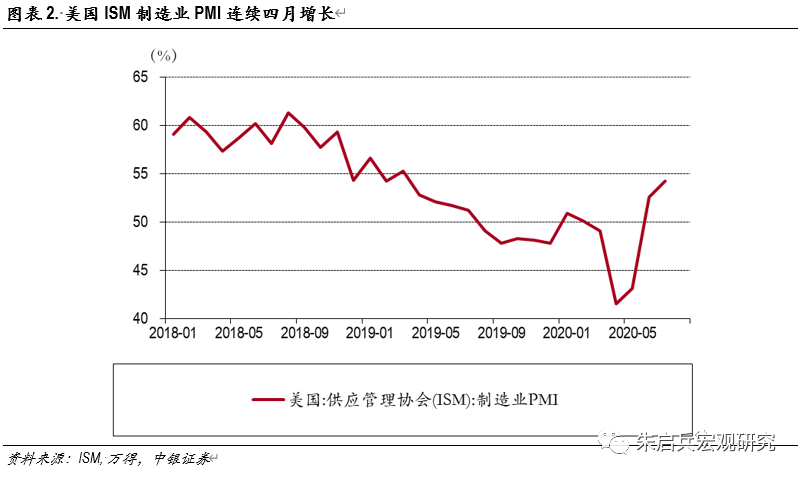

8月美国ISM制造业PMI为56,相比前值54.2大增1.8,自5月份以来连续四个月录得增长。分项指标中除了存货指数与客户存货指数,其他均呈较大幅度增长,存货指数降低主要原因为交付时间延长及配送人员缺乏,客户存货指数降低则有助于刺激需求。18个行业中,交通设备业与机械设备行业的PMI录得增长,但是采购经理访谈中表达了潜在风险,即企业不能判断需求的复苏是短期还是长期,对于资本投入较为谨慎。

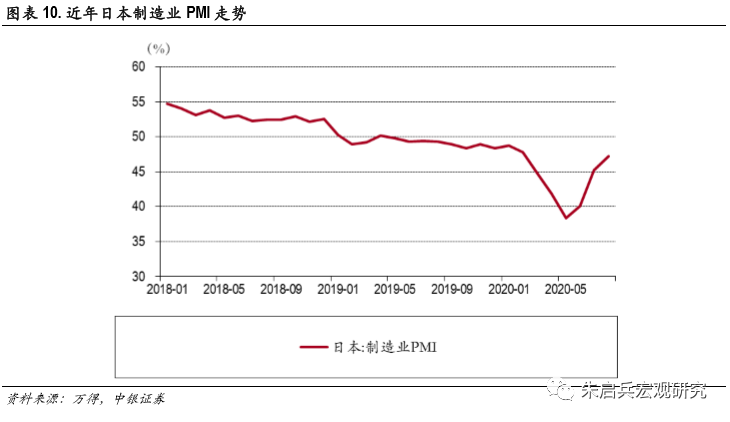

8月份日本制造业PMI终值,终值录得47.2%,高于前值45.2,且高于初值46.6。尽管日本8月份制造业PMI仍处于下降区间,但已经连续三个月上升,说明日本制造业正在缓慢恢复,景气度逐渐稳定。收益于卫生事件各国限制的放松而带来的需求反弹,新订单指数和产出指数是支撑日本制造业PMI的两大支柱。同时,日本的制造业PMI在卫生事件前便呈现下降趋势,且自2019年4月以来便一直处于收缩区间,因此我们认为即使卫生事件过去,也很难指望制造业PMI可以稳定在50以上。

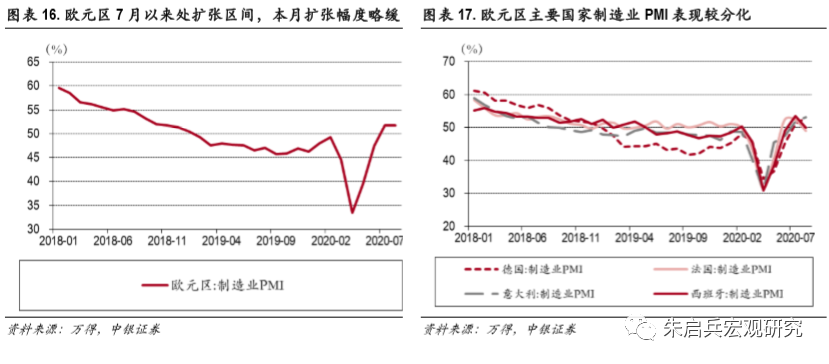

欧元区制造业PMI终值录得51.7,略低于于前值51.8,与初值51.7持平。新订单与产出是制造业PMI扩张的主要动力,其中消费品的增长最为可观,中间品与资本品(investment goods,厂房设备等)增速相对平缓。欧元区原料库存指数下降至1月以来最低位,产出价格指数与就业指数均连续超过一年下降,总的来说,下游需求比中上游旺盛,结合企业削减人力资源、设备采购放缓以及原料补库缓慢等行为,企业或对中长期的需求信心不足。

卫生事件尚未结束,美日欧共同风险均为企业对未来需求的不确定性。我们参考芝加哥商品交易所相关文章,用致死率解释卫生事件对于经济基本面的影响。结论为:1. 美国第二波已经稳定并开始下降,结合8月制造业PMI数据的环比多增,8月份其他相关经济数据可以有比较乐观的期待;2. 日本第二波卫生事件目前为止还没看到有稳定的迹象,应该密切关注数据的边际变化。

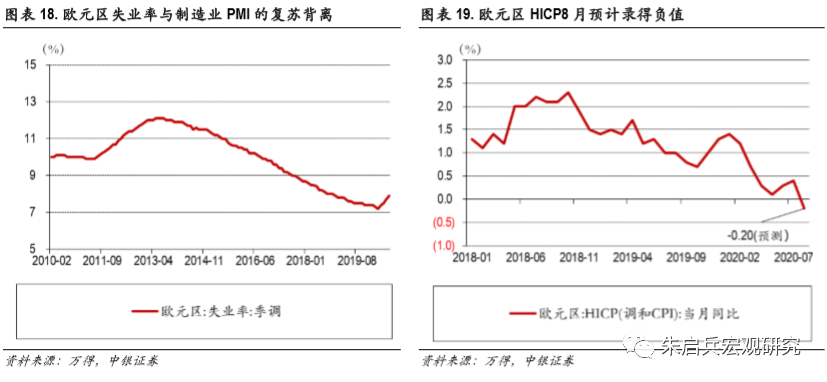

欧元区存在失业率及通胀指标与PMI复苏趋势背离现象,且或有通缩风险。欧洲统计局对于8月份欧元区HICP同比增速的预估值为-0.2%,环比预估-0.4%,且7月份 HICP环比增速已经为-0.4%,欧央行一直对利率刺激持较谨慎态度,通缩风险下或可期待更宽松的政策出台。

风险提示:卫生事件控制不及预期,海外需求不及预期。

正文

美国8月ISM制造业PMI惊艳

8月美国ISM制造业PMI为56,相比前值54.2大增1.8,自5月份以来连续四个月录得增长,而在卫生事件前(2020年3月份以前)到金融危机复苏开始(2009年7月以后)的127个月中,ISM制造业PMI有116个月处于扩张区间。

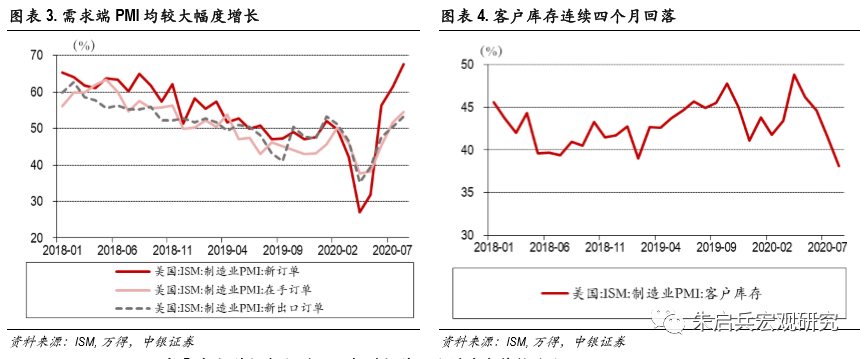

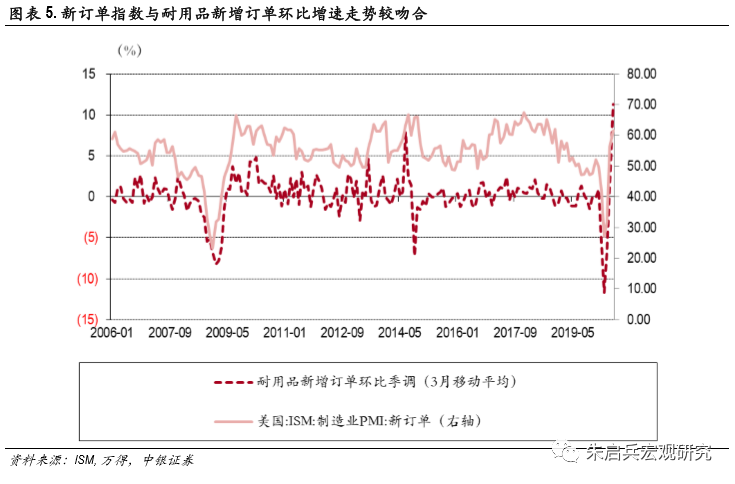

从需求端看,新订单指数当期为67.6,较7月份的61.5增长了6.1,其中18个调查行业中有15个行业新订单指数呈现增长,只有1个行业处于收缩,为印刷及相关支持行业;新出口订单指数53.3,较7月份数据50.4上升了2.9,对于新订单的大增有一定的支撑,其中9个行业报告新出口订单有所增长;客户存货指数为38.1,较前值下降3.5,录得2010年6月以来最低值,尽管数据处于收缩区间,但是紧缺的客户存货对于刺激需求有一定作用,从而增加产出水平,只有2个行业表示客户存货有所增加,分别是非金属矿物产品行业与其他制造(医用设备、珠宝、运动用品、玩具和办公室用品等);在手订单指数为54.6,较前值51.8增长2.8,9个行业表示在手订单有所增加。

新订单指数与美国耐用品新增订单同样是显示美国制造业需求的指标,由于耐用品新增订单环比增速变动较为剧烈,我们取其三月移动平均并发现新订单指数对耐用品新增订单环比增速的三月移动平均有较好的预测效果,因此我们推测美国8月份的耐用品新增订单将继续环比多增。

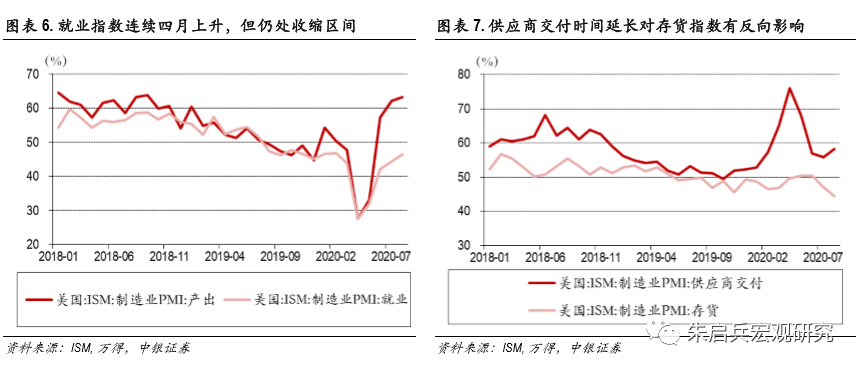

从产出水平看,产出指数当期为63.3,较7月份的62.1增长了1.2,其中18个调查行业中有15个行业新订单指数呈现增长,只有1个行业处于收缩,为印刷及相关支持行业,与新订单指数高度一致,暗示本次复苏主要由需求端驱动。就业指数8月份为

46.4,较前值44.3增长了2.1,其中

8个行业录得就业增长,虽然就业指数处于收缩区间,但从5月份以来就业指数已经连续4个月增长,说明在长期需求未知的情况下,短期内美国就业状况或有好转。

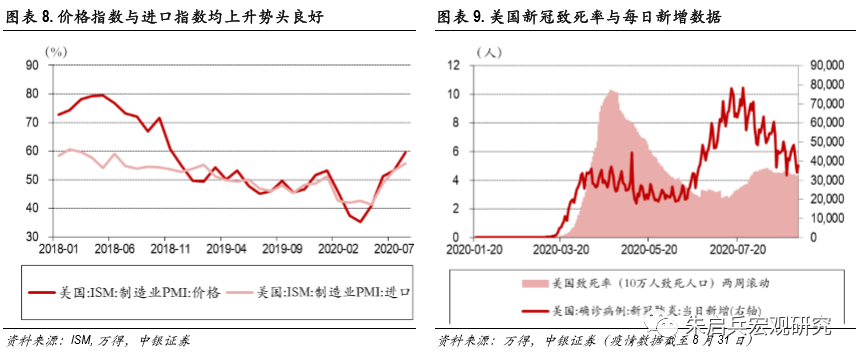

从生产过程看,供应商交付指数当期为58.2,较7月份的55.8上升了2.4,其中18个行业中有11个行业供应商交付时间延长,卫生事件带来的交通限制以及配送人员不足是相关原因,由此带来的供应不足将制约产出与存货的增长;相应地,存货指数当期为 44.4,较前值47下降了2.6,创下 2014年1月以来最低,只有两个行业表示存货有所增加,分别是服装行业以及是塑料、塑胶制品行业。

进口指数当期为55.6,较7月份53.1增加了2.5,其中14个行业显示进口有所增长,只有一个行业进口减少,为基本金属行业,进口的增长表示制造业本身需求的扩张;价格指数8月份为59.5,较前值53.2大增6.3,17个行业录得原料价格增长,没有行业的原料价格显示下降,价格指数的大增主要和大宗商品近期的强势表现相关,而价格指数的多增或表示 8月份PPI环比增速将较高。

18个行业中,有两个行业的PMI录得增长,但是采购经理访谈中表达了潜在风险,分别是交通设备业与机械设备行业。交通设备行业经理表示行业需求仍然承压,而机械设备行业经理则提到下游客户仍处于观望状态,在第四季度才能作出订单承诺。实际上两个行业困境均指向一个现象,即企业不能判断需求的复苏是短期还是长期,因而对于资本投入较为谨慎。

长期复苏最大的潜在风险仍然是卫生事件,最近芝加哥商品交易所一篇研究报告中提到用致死率能够更好地解释卫生事件对于经济基本面的影响。

https://www.cmegroup.com/education/featured-reports/euro-surges-against-us-dollar-despite-negative-rates.html

我们采用类似的策略,测算每十万人致死人数的两周滚动数据,与每日新增数据从3月到6月均反复震荡相比,致死率数据明确指出美国第一波卫生事件的拐点为4月20日左右,这与美国5月份宏观数据均较大幅度复苏相符合;而现在我们比较关心的是第二波卫生事件对美国经济的影响,可以看到致死率数据在8月初已经稳定并开始下降,结合8月制造业PMI数据的环比多增,我们对其他相关经济数据可以有比较乐观的期待。

日本8月制造业PMI边际改善但仍处收缩区间

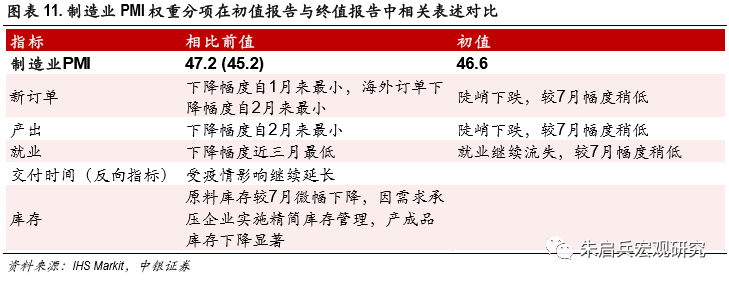

北京时间9月1日上午IHS Markit公布了8月份日本制造业PMI终值,终值录得47.2%,高于前值45.2,且高于初值46.6。尽管日本8月份制造业PMI仍处于下降区间,但已经连续三个月上升,说明日本制造业正在缓慢恢复,景气度逐渐稳定。

虽然制造业PMI各分项均持平或下降,我们通过对比IHI Markit在8月22日发布的初值报告与9月1日发布的终值报告,发现新订单和产出表现相对乐观(超预期)。终值报告中提到新订单与产出项目是支撑本期制造业PMI的两大支柱,其中新订单的下降幅度为1月以来最小,且海外需求亦有所恢复,海外订单指数下降幅度为2月以来最小;产出的下降幅度也是自2月以来最低水平,新订单与产出的相对复苏主要是收益于卫生事件各国限制的放松而带来的需求反弹,因此制造业PMI能否进一步回升很大程度上取决于卫生事件的发展。

在其他分项方面,就业继续走弱,不过岗位流失率为近三个月最低;在手订单有较大幅度的下降,显示或有产能过剩的风险;原材料需求走势持平,但在卫生事件冲击下交付时间有一定延长;库存方面,原料库存较7月份微降,而产成品库存有显著下降,主要是企业需求承压而采取库存精简策略所致;价格方面,企业纷纷以价换量带来产出价格的下降,而原料价格稍增。

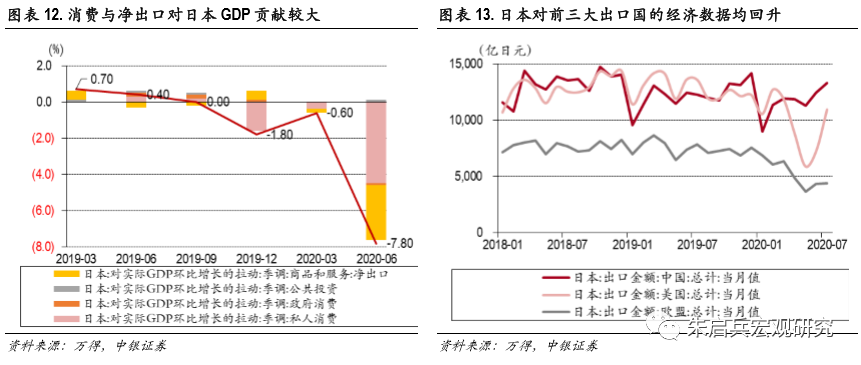

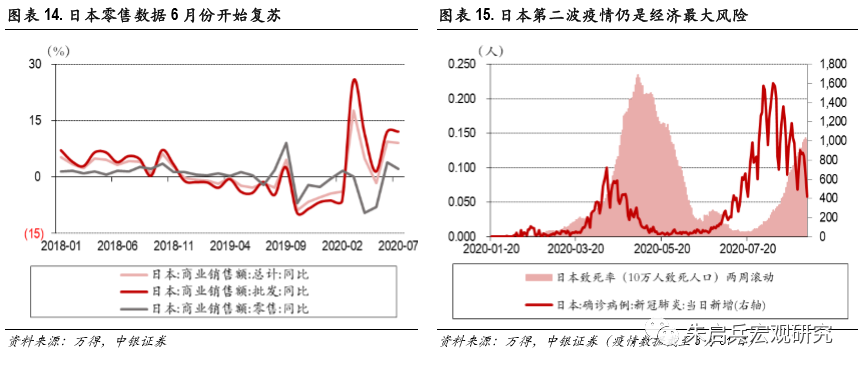

我们应该注意到,日本的制造业PMI在卫生事件前便呈现下降趋势,且自2019年4月以来便一直处于收缩区间,因此我们认为即使卫生事件过去,也很难指望制造业PMI可以稳定在50以上。不过对于日本经济的考量更多需要考虑的是消费与出口。在出口方面,中国因较早从卫生事件中恢复的原因,已经超过美国成为日本的第一大出口国,而美国对于卫生事件的控制实际上也进入了稳中向好的阶段,因此从短中期看日本出口的复苏可以持续;而日本零售额同比增速从6月份以来便进入了正区间,在6、7月份分别录得9.5%和9.1%的同比增速,复苏势头尚可。

不过日本经济复苏的风险还是在第二波卫生事件的控制上,虽然单日新增数已经处于下降通道,但可以看到日本每10万人口的致死数自7月底开始反弹,到目前为止还没看到有稳定的迹象,而第一波卫生事件中该数据在五月初见顶,之后带来了6月份以来的较强劲复苏。我们认为日本在9月份以及以后的经济数据最大的风险尚在于卫生事件,应该密切关注卫生事件数据的边际变化。

欧元区8月制造业PMI符合预期,复苏后劲存疑

北京时间9月1日下午IHS Markit公布了8月份欧元区制造业PMI,终值录得51.7,略低于于前值51.8,与初值51.7持平。欧元区主要国家中,德国制造业PMI终值为52.2,高于前值51,低于初值53;法国制造业PMI终值为49.8,低于前值52.4,高于初值49;意大利制造业PMI终值为53.1,高于前值51.9,高于初值52,领跑欧元区;西班牙制造业PMI终值为49.9,低于前值53.5。整体来说,欧元区制造业处于扩张区间,8月扩张幅度较7月份有所回落;新订单与产出是制造业PMI扩张的主要动力,其中消费品的增长最为可观,中间品与资本品(investment goods,厂房设备等)增速相对平缓。需要注意的是,PMI是一个环比概念,例如尽管西班牙8月制造业PMI为49.9,低于7月的53.5,但只是较大幅扩张的七月持平,因而8月实际上景气度尚可。

国家层面上,不同国家的PMI表现相差较大,其中意大利表现最佳,制造业PMI为近两年峰值,德国与荷兰制造业PMI均为近22个月峰值;法国与西班牙的PMI显示制造业表现相对停滞,而希腊则连续6个月恶化(8月制造业PMI终值49.4)。

从分项上看,产出延续了7月的增长,并达到了近两年的峰值。其中德国、意大利和爱尔兰领跑产出水平;新订单较7月水平有所回落,但仍在扩张区间,需求端主要由国内市场驱动,出口需求尽管继续扩张,但幅度较7月亦回落;库存方面,制造企业继续增加对存量原料的利用,原料库存下降至1月以来最低位,这也与交付时间增加有关(连续七个月延长),而产成品库存则因需求大增跌至2010以来的最低位,在手订单则录得两年来首增;价格方面,产出价格已经连续14个月下降,这或与竞争加剧有关;就业延续了猛烈的萎缩趋势,且已经连续16个月下降,其中以德国为甚。

总的来说,下游需求比中上游旺盛,结合企业削减人力资源、设备采购放缓以及原料补库缓慢等行为,企业或对中长期的需求信心不足。目前欧洲的复苏仍是卫生事件积压的需求引起的,产业链能否risk-on将是复苏能否持续的关键。但与日本类似,欧元区制造业PMI自2019年2月开始便跌破50%进入收缩区间,卫生事件解除后欧洲的景气度依然存疑,且与PMI复苏趋势背离的失业率也为短期需求的可持续性打了一个问号。

同时,北京时间9月1日欧洲统计局对于8月份欧元区HICP同比增速的预估值为-0.2%,环比预估-0.4%,且7月份 HICP环比增速已经为-0.4%。将年度HICP同比增速维持在2%以下是欧央行的政策目标之一,但温和的通胀不代表通缩,一旦人们产生了通缩预期,对经济的损害是极大的。尽管卫生事件以来欧央行保持有为,资产负债表从卫生事件前的47000亿欧元扩张到现在的64000亿欧元;但是利率方面保持克制,自从2019年9月将隔夜存款利率调整到-0.5%水平后,便没有进一步的降息。在通涨水平与失业率均与复苏势头背离甚至有通缩可能的时候,我们可以期待欧央行更宽松的政策出台。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP