美股大跌是更大波动的开始?还是阶段性的盘整?

本文来自微信号“Kevin策略研究”。

隔夜美股市场再度出现“久违”的动荡,以科技龙头为首的纳斯达克指数调整尤为明显,收盘下跌近5%,为6月11日以来的最大单日跌幅。相比之下,价值股占比更多的道琼斯指数跌幅相对较小(-2.8%)、权重较为均衡的标普500指数则下跌3.5%。其他资产方面,10年美债小幅回落至0.64%,美元指数变化不大,基本持平于93附近,黄金则小幅下跌。

美股突然出现大跌让市场普遍感到猝不及防,但考虑到8月以来美股市场持续上涨屡创新高、特别是科技龙头股表现尤为强劲,投资者对于这一调整在一定程度上也非完全没有心理准备。那么,这一下跌是更大跌幅的开始?还是阶段性的波动盘整?是投资者普遍较为关心的问题。就此,我们点评如下,供大家参考。

i. 市场为何出现调整?可能更多是市场连续上涨明显超买后的获利回吐,特别是科技板块。

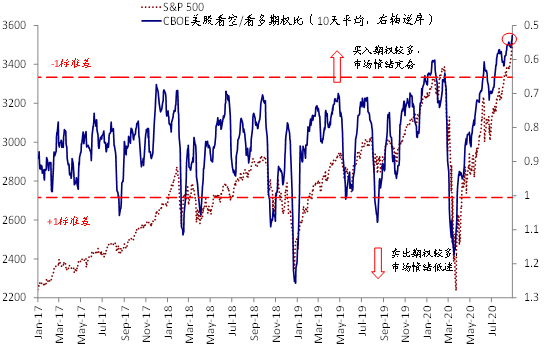

首先,事件和经济数据层面,我们并没有观察到非常直接的催化剂。美国卫生事件整体仍在继续改善,昨天公布的首次申请失业金和前天公布的8月ISM制造业PMI也都是依然超预期向好;不过市场对于第二轮财政僵局久拖不决的担忧可能是一定的诱因。其次,从各类资产的表现看,也不太像典型的大规模避险,尽管美债利率略有回落,VIX抬升,但黄金依然下跌。再次,我们追踪的一系列流动性指标看,也没有出现大规模的流动性紧张现象,美元也基本持平。

因此,综合来看,排查了上述因素之后,隔夜市场的突然下跌可能更多是市场连续上涨并明显超买后的获利回吐,这在涨幅更大、仓位拥挤的科技龙头股上体现的更为明显,例如苹果隔夜大跌8%,领跌主要的科技龙头。

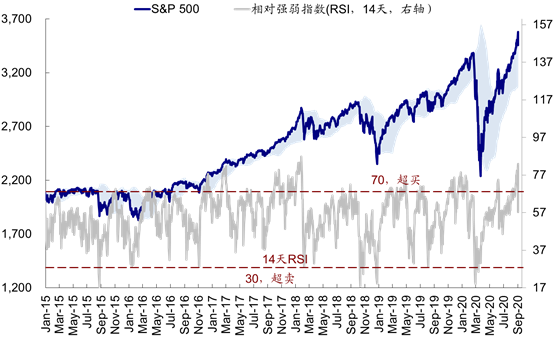

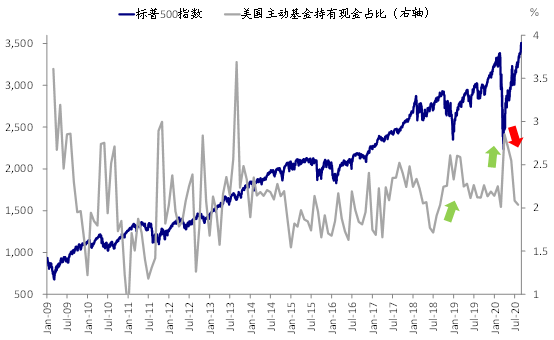

实际上,这一情形并非完全没有端倪。我们在本周一发表的周报《从头部基金持仓看美股"抱团"效应》中提示,美股市场已经明显超买(超买程度甚至超过2月初美股下跌前大跌高点)、同时空头仓位增加。这固然不能作为中期走势的绝对依据,但短期可能意味着技术层面预期透支。

此外,美股市场此轮上涨过程中,部分得益于政府转移支付带来的可支配收入增加,市场更为散户化和个人化的现象(据Bloomberg估算,个人成交贡献了20%左右)也客观上加大了波动的程度。

ii. 那么这意味着更大跌幅的开始?还是阶段性的波动盘整?目前我们倾向于是后者,但可能短期伴随一定程度上的风格强弱切换。

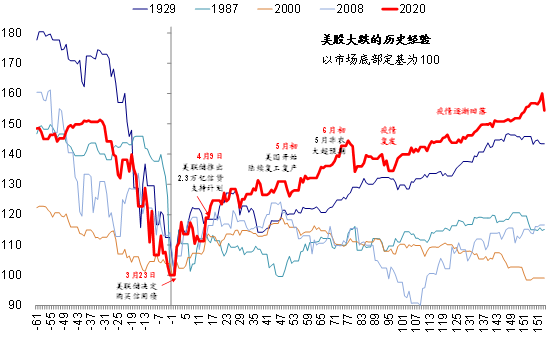

实际上,回头来看,6月11日美股市场的突然大跌与此次如出一辙、可以作为一个典型的借鉴与参考,只不过下跌的重灾区和方向与此次完全相反。6月11日,美股三大主要指数跌幅都在5%以上,标普500下跌5.9%,道琼斯指数跌幅更是接近7%,纳斯达克反而跌幅最少(5.3%)。

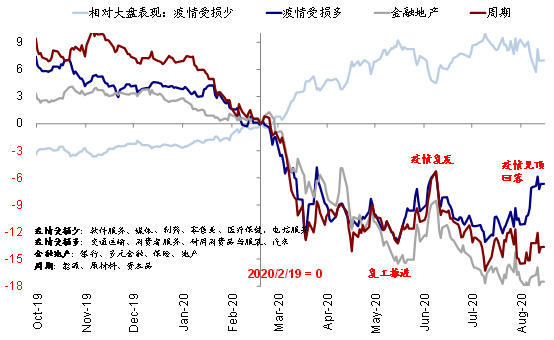

在大跌之前,市场也同样出现了我们上文中提到的明显超买迹象,但超买的领域更多来自以道琼斯为代表的价值和落后板块。其背景是,5月中旬美国逐步开启复工后,经济修复的乐观预期推动这一部分标的在5月中下旬开始快速走高并明显跑赢成长股,直到6月中下旬卫生事件再度出现抬头,触发了市场的下跌。对比来看,这一次换成了近期同样也经历了持续上涨且超买的科技龙头股。

从6月11日美股突然大跌后的走势看,尽管价值板块因为随后卫生事件的再度显著升级和复工停滞而一蹶不振,整体市场也进入了近一个月的盘整波动期,但并没有因此出现崩盘式的大跌,不过风格强弱再度切换回成长板块。

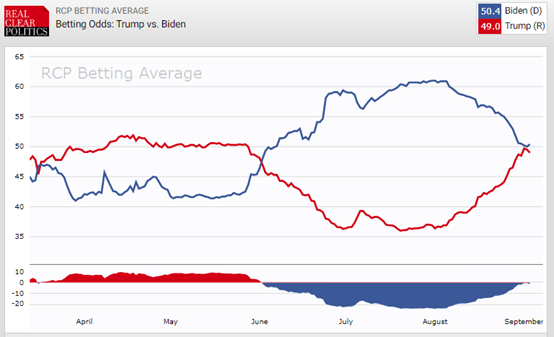

对比来看,此次下跌更多集中在涨幅集中、仓位拥挤的科技和成长股也就不难理解,但整体市场面临的环境比当时依然要更好一些。如我们在海外配置9月报《积极因素仍占主导》中分析,当前美国卫生事件仍在继续改善,而6月中反而是升级复发的开始,上行风险来自后续疫苗如果出现突破性进展;货币政策依然维持宽松基调,而且美联储近期的平均通胀目标制进一步锚定了这一预期和政策路径,整体影响中性;大选的临近的确可能引发一定的不确定和政策变数,但我们认为尚不至于造成系统性影响,压力可能更多在临近10月体现而非现在,近期特朗普的民调支持率也在快速修复、特别是在关键州以及博彩赔率上。

因此总结而言,我们认为目前的海外市场仍将是积极因素主导的环境(卫生事件改善),疫苗进展或财政刺激出炉都将进一步强化这一预期,短期的技术超买带来了一定波动,特别是可能导致阶段性的风格强弱切换,但尚不至于造成系统性压力和影响。

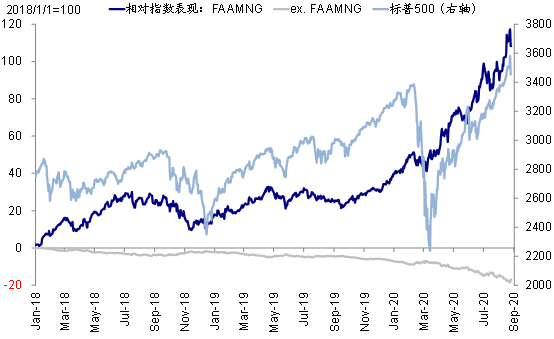

iii. 美股龙头科技股的头部集中和抱团效应。在近期龙头科技股屡创新高的背景下,投资者对于其背后的驱动因素和头部集中效应都较为关注,我们也在近期的多篇报告如《从头部基金持仓看美股"抱团"效应 》、《拆解美股新高的驱动因素》、《对比科技泡沫看当前美股龙头估值》对此做出了分析。具体结论为,

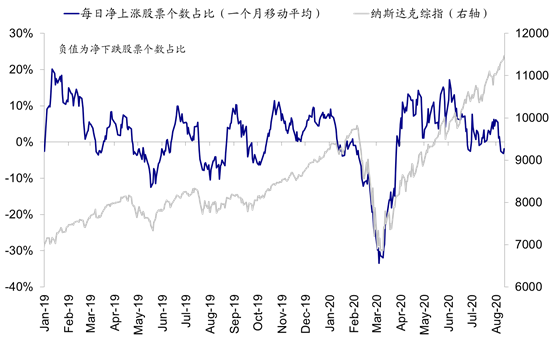

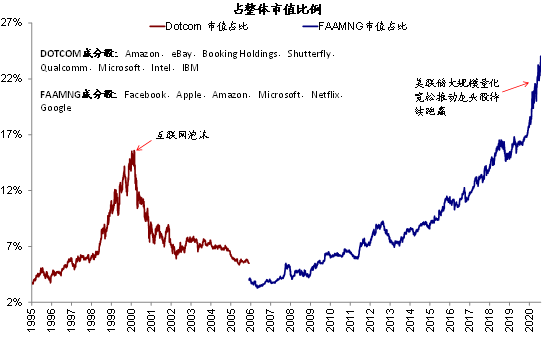

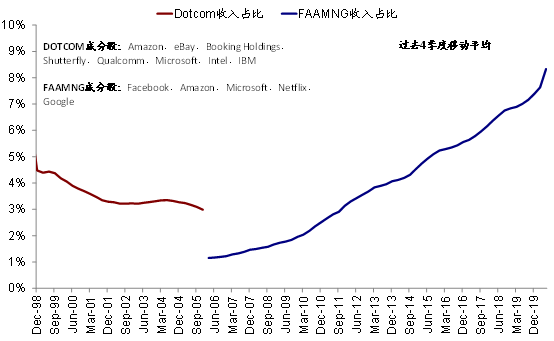

此轮美股市场上涨呈现出基础过于集中、且市值占比较高,如1)标普500指数和纳斯达克指数成分股中上涨下跌比8月以来持续回落,过去20天净上涨公司数占比仅为7.7%和4.5%;2)前20家公司便贡献了标普500指数底部56.8%涨幅的近一半(~25.9个百分点);3)头部6家公司FAAMNG占整体市场的市值占比更是从3月23日的20.8%攀升至当前的23.7%,明显高于科技泡沫时~16%的高点。

但是,上述上涨基础过于集中既有流动性充裕下估值扩张的直接推动,但也与成长板块受卫生事件冲击较小、特别是龙头股抵御风险能力更强有直接关系,换言之,并非完全没有基本面逻辑支撑。例如,龙头股市值占比虽然已经很高,但由于其受卫生事件影响较小,其收入和盈利占比也更高,体现了更强的风险抵御能力。实际上,一些传统板块虽然价格涨幅不大,但因为盈利受损更严重,估值扩张幅度反而更大,如能源、交融运输、汽车、消费者服务等。

与此同时,美股主要机构对于头部公司的“抱团”效应也非常明显,头部基金前20只股票持股占比超过30%,而且高度趋同。因此,在这一背景下,我们认为,在后续卫生事件控制和复工修复如果能够持续推进的背景下,此前集中在龙头成长股较窄基础上的上涨有望向更大范围扩散。

(编辑:mz)

扫码下载智通APP

扫码下载智通APP