砸崩特斯拉(TSLA.US)的BG,什么来头?

本文来源为华尔街见闻(ID:wallstreetcn),作者开心财富通。

9月2日,因仅次于公司CEO马斯克的第二大股东披露大幅减持,特斯拉股价盘中一度暴跌15%,最终收跌5.83%,收报447.37美元。

9月3日,特斯拉再收跌约9%,连续第三日收跌,较本周一收盘跌去将近19%。

9月2日稍早,特斯拉的最大机构股东、苏格兰投资机构Baillie Gifford(BG)宣布,已向美国证监会递交文件,披露在今年8月末对特斯拉的持股占比降至不足5%。

文件显示,8月末BG持有特斯拉4.25%的股份。6月持股占比为6.32%,2月为7.67%。以特斯拉截至周二4400多亿美元的市值估算,BG的持仓价值将近190亿美元。得益于今年特斯拉股价暴涨,今年八个月内,BG持仓获利约170亿美元。

在周三的声明中,Baillie Gifford称,8月末的行动属于“被迫”减持,因为特斯拉的股价高涨,所以该机构需要减仓,从而遵循公司有关持仓集中度的指引,避免让客户的投资组合过于集中在某只个股。

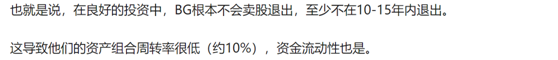

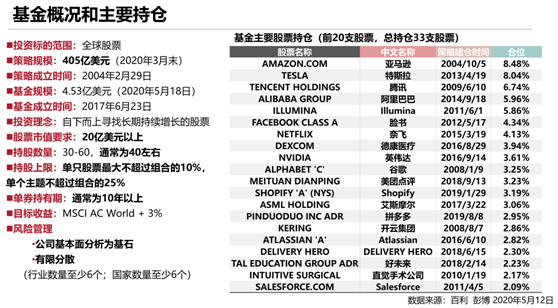

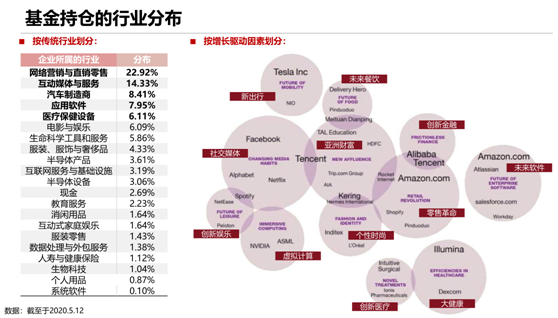

一直以来,BG都是特斯拉的长线投资者。旗下基金Scottish Mortgage Investment Trust自2013年开始投资特斯拉股票,首次买入230万股。当时价值8900万美元。今年初以来,该基金收益接近70%。

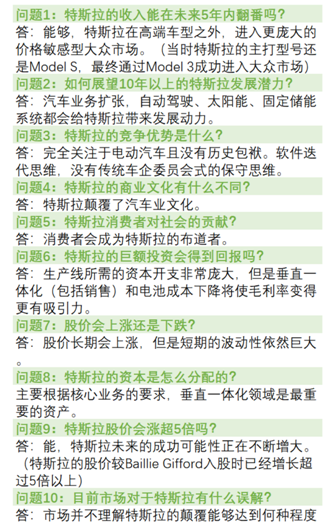

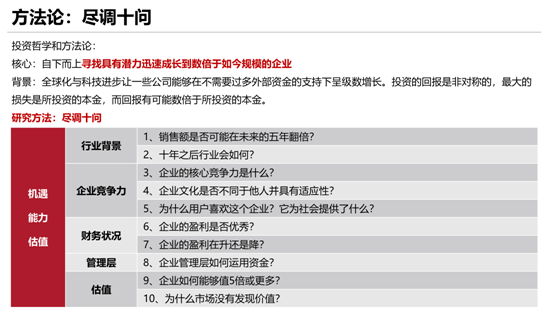

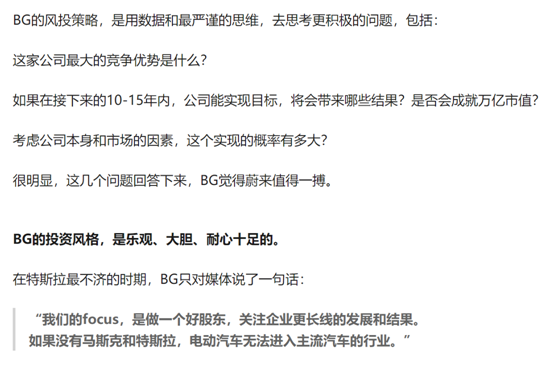

BG在决定投资特斯拉时自问自答,当时已经十分相信特斯拉未来的价值

七年前就精准“相中”了特斯拉,这家如此长情的基金到底什么来头?

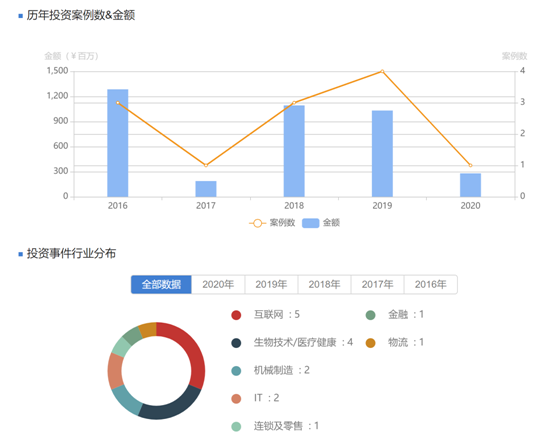

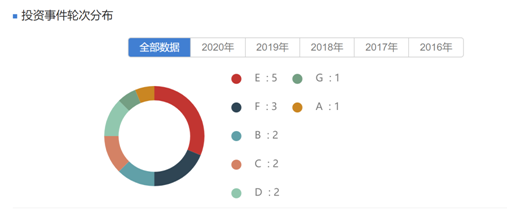

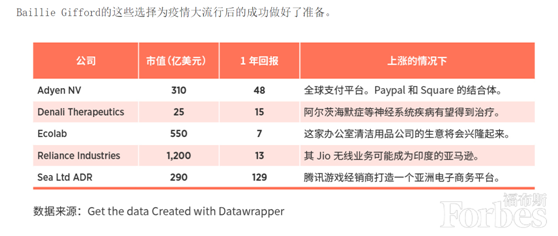

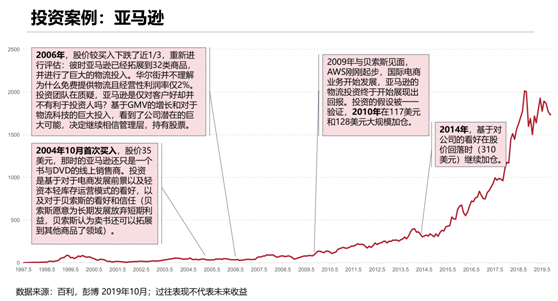

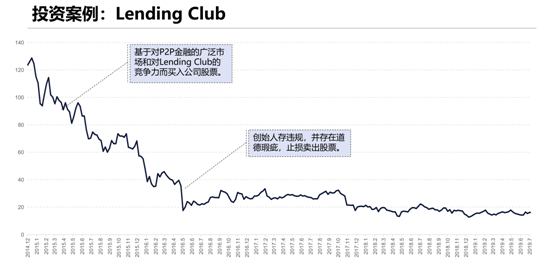

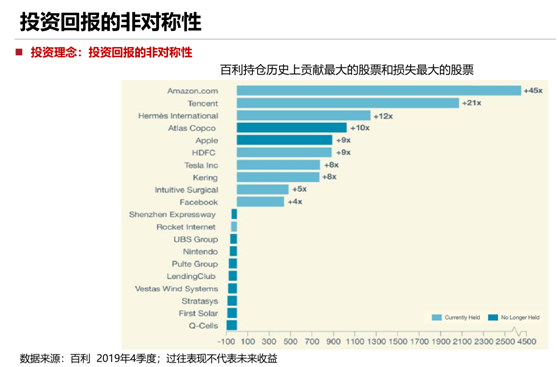

并非一帆风顺的历史

成立于1908年,Baillie Gifford是一家拥有110年历史的骨灰级老牌投资基金,总部位于苏格兰爱丁堡(远离世界金融的中心美国纽约或伦敦,可能也是其能潜心下来的原因),目前资产管理规模高达2454亿美元,其中包括权益类、固定收益等多元资产投资组合,这一数字是通过稳定且有机增长而不是通过合并或收购实现的。 基金创始人有两位,分别是Augustus Baillie上校和Carlyle Gifford律师。1908年,因福特T型汽车风靡美国,没有太多行业经验的两人希望通过建立信托基金来投资橡胶行业,公司就此成立。 一战后,Baillie Gifford认定美国是充满吸引力的“新兴市场”,并入股了联合太平洋铁路等铁路公司,最终在美国投入了20%的总资产。 二战之后,英镑贬值带来了英国金融行业的繁荣,BG及其主要客户——投资信托公司也都赚得盆满钵满,此时公司的高级合伙人希望专注于眼前的客户群,不去寻找新机会,没有了创始人的好奇心和勇气,如此依赖信托是一个战略错误,随后很快信托行业的辉煌就过去了。 在经历失去大客户又差点被并购的绝望之后,BG终究还是挺了过来,大家决定保持继续独立公司的身份。 1979年,撒切尔夫人领导的保守党上台,发布了一系列激进的政策,取消外汇管制以及资本利得税、大幅降低个税等举措对英国企业发展及资管行业带来了很大的促进作用,就此开启了英国长达20年左右的牛市。 在此期间,BG也专注在英国市场寻找机会,英国业务这二十年的表现为公司未来的成功奠定了关键基础。 而另一个发展的关键之处在于,Baillie Gifford的投资方式吸引了养老金客户。1984年,公司通过竞争优势获得第一笔养老金,1987年就开始在英国养老金投资中扮演重要角色。 这一投资叠加牛市效应,BG管理的资产一下就从1979年的3亿英镑增加到1998年的162亿英镑。 不过,21世纪一开始的互联网泡沫以及2007年的次贷危机,对市场信心的打击很大。BG认为,想要继续保持增长,必须关注海外新兴市场。其中,中国是全球增长主要的推动力量,然后就是印度和巴西。 公司的这一代人做出了一项关键决定,保持好奇心、耐心和勇敢之间的平衡,上个世纪90年代基于基准的投资缺乏创造力,由独立的全球团队运营不参考基准的“全球最佳创意投资组合”诞生,尽管世界处于动荡之中,但公司仍决心且必须保持对投资的热情,为了客户的利益。 受益于对海外市场的关注叠加全球对股权管理的旺盛需求,以及BG在新兴市场投资专业知识声誉的日益提高,公司海外业务迅速兴起,2007年底BG海外资产管理规模占总体的比重达到40%。 自此,公司持续投资大量的新兴市场及新兴行业,“寻找真正优质的公司,且重仓高度集中长期持有”的投资方式和理念也是从此阶段开始形成。 BG眼中“真正的投资” 在BG公司总部的入口处,就写着这家基金很直观易懂的投资理念——“真正的投资者不会只关注几个季度,他们会放眼数十年(Actual investors think in decades. Not quarters.)”。 在Baillie Gifford看来,“长期投资于最具竞争力、创新性和成长效率的极少数优质企业,并取得超额回报”,这才是真正的投资(actual investing)。 简单来说,Baillie Gifford尤其喜欢那些可能不会立即盈利、但可能在10年后推动经济增长的项目,并且认为真正的投资需要寻找并且长期陪伴极少数卓越公司,因为绝大多数的市场回报都来自于此。 当BG通过详尽研究坚信亚马逊、特斯拉、Illumina等属于这样卓越的公司以后,会愿意用巨大的筹码和极大的耐心陪伴公司长期成长。 总体来看,BG的策略主要就是自下而上寻找具有潜力迅速成长到数倍于如今规模的企业,然后集中持股长期投资,个股通常持有10年以上。 这一投资策略过去十六年投资年化回报为12.38%/年,大幅高于MSCI全球指数(6.75%/年)和伯克希尔·哈撒韦股价(6.99%/年)。 BG的“尽调十问”方法论,开篇的图就是在特斯拉投资上的生动应用 BG对于近年来兴起的被动投资(passive investing)和量化投资(quantitative investing)两大策略都相当排斥,认为被动投资仅关注于降低交易成本,量化投资则将投资抽象成了因子游戏,两者都忽略了对企业长期竞争力、财务状况和战略能力的判断能力。在被动投资日益兴盛的今天,BG的存在和成功证明了公司基础性面研究的价值。 2000年互联网泡沫破灭,BG同样遭受了巨大损失。尽管投资者逃离亚马逊之类的科技公司,BG却毅然决然支持贝索斯的愿景。该公司“先正面思考,后负面批判”的方法论(下面还会提到这个有点独特和有意思的文化,本次新冠疫情期间也是)诞生于亚马逊卓越的韧性和巨大的成功。 当然,Baillie Gifford能够采取如此的投资策略也和其资金性质和治理结构息息相关。 从1984年起,公司便是英国重要的养老金管理人之一,因此资金期限非常长;此外公司的所有权完全属于合伙人(目前43名合伙人,公司总共拥有271名投研人员),因此可以在不受外部股东干扰的情况下进行超长线的投资决策,也为员工提供了动力和长效激励。 因为BG至今仍是独立的私人合伙企业,这种所有权结构使其能够将精力完全集中在客户及其投资上,重点放在真正的长期思考,而不是短期目标。 公司文化——好奇和乐观 无论是最初级的分析师还是公司的合伙人,BG投资团队都会讨论和辩论其投资理念。他们一直在寻找新颖的见解、另类的观察或深入的挑战,以帮助完善投资案例并增强集体知识。 而且由于投资中没有持久正确的答案,因此,团队永远不会停止提出问题。基于理论上的好奇和严格的方法,投资团队之间的思想交流和激烈辩论对于其投资流程至关重要。 当分析师和投资组合经理齐聚Baillie Gifford的办公室、共同思考对策之时,人人都要遵守一个规定——会议的前20分钟必须要说积极的看法,只表达对股价上涨的信心。如果有人要发表批评意见,马上就会被请出会议室。 聪明人容易持怀疑态度,这会把很多想法扼杀在摇篮里,这也正是各位合伙人所担心的,这条乐观规定就是为了防止这一情况的发生。 此外,Baillie Gifford的投资非常重视环境、社会和企业治理因素。公司对此颇为自豪,正在与亚马逊进行可持续发展和劳动条件方面的合作,还在鼓励谷歌多交些税。 在知乎上,甚至有一位剑桥大学经济学出身、毕业后进了BG工作的朋友这样评价这家基金: BG的持仓情况 全球范围寻找高成长企业:2004年开始投资亚马逊,现为第十三大股东;2011开始投资illumina,现为第一大股东;2013年开始投资特斯拉,现为第二大股东;2014年开始投资阿里巴巴(ADR),现为第四大股东,同时也不乏持仓十余年的腾讯、谷歌等科技巨头的身影,具体前二十大持仓如下: 除了投资于全球上市股票,BG还投资于未上市公司和私募股权基金——BG持有估值2.1亿英镑的蚂蚁金服股权,以及字节跳动6.1千万英镑左右的股权。 除上述两家以外,BG还持有许多知名未上市公司的股票,如SPACE X(5.6千万英镑)、AIRBNB(2.6千万英镑)、WARBY PARKER眼镜(3.6千万英镑)和美国的大数据独角兽PALANTIR(2.6千万英镑);基金也有投资一些风投基金,如李开复的创新工场风投基金, SINOVATION FUND 3(9百万英镑)。 BG的旗舰基金Scottish Mortgage Investment Trust(封闭式) BG近几年在一级市场的投资统计(主要也是聚焦于互联网、生物科技等新兴产业) 来源:清科数据 加仓中国 ——美团、蔚来、百度、好未来、拼多多等中概股都是BG的“囊中之物”。 ·蔚来 BG曾参与蔚来的2017年11月D轮10亿美元融资。 2018年10月,BG提交给美国证券交易委员会(SEC)的一份文件显示,拥有8530万股蔚来股票,占比11.44%,受此消息,蔚来大涨22%。 2019年继续增持,截至2019年12月31日,BG持有蔚来汽车13.13%的被动股权。 ·美团 2018年9月19日,美团点评公布发售结果,Baillie Gifford现身,获配5800万股,占此次全球发售的12.08%。这是除了五大基石投资人之外,获配份额较多的机构投资者之一。 2020年4月14日,美团点评获BG在场内以每股均价96.1713港元增持564.84万股,涉资约5.43亿港元。增持后,BG最新持股数目约为2.5827亿股,持股比例由4.97%升至5.08%。 ·青岛啤酒(港股) 持有十五年以上,2015年7月增持19万股至3281万股(5.01%),2016年增持至5135万股(7.84%),2017年6月增持至5896万股(9.00%),随后有增有减,最近一次为2020年6月减持2146万股至3447万股(5.26%)。 ·百度 2010年前就开始建仓,之后成为并一直是百度第二大股东(持股比例7%以上),2015年小幅减持,2018-2019年开始较大幅度减持,2019年持股比例降至4.27%,目前基本清仓。 ·携程 首次建仓时间2010年前后,2015年、2017年均进行较大幅度增持,2020年后大幅减持,从7.7%至4.32%。 ·好未来 2016年初开始建仓,首次买入101万股(0.68%),随后一路增持(即使遭遇浑水做空),目前最新持股占比7.90%,已经成为好未来第四大股东。 ·华晨中国 2019年6月18日,华晨中国获BG在场内以每股平均价8.0868港元增持约2224万股,涉资约1.8亿港元。增持后,BG的持股数目为271306,000股,最新持股比例由4.94%增至5.38%。 2020年4月23日,华晨中国获BG在场内以每股均价6.8735港元增持105万股,涉资约721.72万港元。增持后,BG最新持股数目为505,060,000股,持股比例升至10.01%。 ·拼多多 拼多多2018年7月在纳斯达克上市,2018年9月30日机构持股中显示BG首次买入495万股(占比0.11%)。2018年12月减持155万股,2019年3月继续减持128万股,2019年6月继续小幅减持4万股,仅剩200多万股。 2019年三季度大幅增持1400多万股,截至2019年9月末,Baillie Gifford持有1638.88万股拼多多股票,比上期持股数量增加685.16%,成为拼多多第二大机构持仓。后续一路增持,目前持股2725万股,为第一大机构持股。 近期投资案例(新冠疫情时代) 在疫情期间,BG则买入了视频会议软件Zoom、有望研究出新冠病毒疫苗的Moderna、数字健康初创公司Teladoc、还有租售课本的网站Chegg等等。 Baillie Gifford在Wayfair也有很多投资。疫情刚开始的时候,Wayfair的股价暴跌,但隔离开始以后,很多用户开始重装家居,刺激Wayfiar的销售额暴涨,股价也因此上涨到了原来的8倍。 Peloton是一个健身平台,居家隔离期间很多人用它来进行体重管理,刺激Peloton的股价大涨,Grubhub的股价也涨了不少。而Baillie Gifford正是这两家公司的最大股东。 在经济形势如此不乐观的时候,作为一家大型投资管理公司,Baillie Gifford的态度着实不同寻常。不过,它一直是这个行业的例外。 BG不怎么看传统的评估指标,例如每股收益或者市盈率等,该公司只关注3点:增长、竞争优势和持久力。它也不怕把投资者的钱押在会让价值投资者晕头转向的股票上。 这样的例子有很多,比如大热的视频聊天平台Zoom,它的市盈率是400。初创便很受欢迎的电商平台Shopify,市销率达到50。 家居电商平台Wayfair在2019年亏损了10亿美元,是上一年的两倍。但是,这几家公司,再加上14个共同资金投资组合中30到50家公司的大部分公司,恰恰因为疫情加强了现有的趋势,从而实现了增长。 协助管理Baillie Gifford旗下Long-Term Global Growth Equity Fund的Mark Urquhart称,他正在挑选可能受益于线上以及居家服务成长趋势的公司,因为新冠病毒的长期传播最终将改变消费者的行为模式。 典型成功案例分析 基本上,BG对看好的标的非常坚定且长期持有,不惧市场波动,并且会随着公司被验证及加速成长继续大幅加仓。 不可能没有失败案例 当然BG也有很多投资失败的案例,一方面通过跟踪能够及时止损,另一方面很难避免的就体现出了投资回报的非对称性价值——“真正的投资需要寻找并且长期陪伴极少数卓越公司,因为绝大多数的市场回报都来自于此”。 很多时候是BG的投资也是逐步建仓的过程(特别是一些还比较小、不那么确定的标的),亏损率最差的情况也小于100%,而且额度也不会太大,而收益的就可能是几十倍甚至上百倍且重仓的,综合回报还是可观的。 42岁的Tom Slater参与共同管理公司的旗舰基金。他认为:“如果能碰巧压中一两家那些长期驱动市场的杰出公司,那么就可以弥补(投资其他企业)有些避之不及的错误。”比如在2012年,就抓住了云计算等新兴趋势以及阿里巴巴、腾讯等亚洲科技巨头的发展势头。 Baillie Gifford认为,随大流的做法导致了一些重大失误,包括Eike Batista手上命途多舛的巴西石油公司OGX、维斯塔斯、Lending Club、Nio公司。还有陷入困境的爱彼迎和行李箱制造商Away,BG也持有这两家公司的股份。 不过,诸如亚马逊、特斯拉、拥有腾讯31%股份的南非互联网媒体集团Naspers等成功投资项目分别提供了100倍、16倍和17倍的回报,远远足以填补失败项目的损失了。 BG的成功能否复制? 透过BG的发展历史可以看出,其也并是非一帆风顺的,经历了宏观系统性危机、政治战争风险、战略选择失误等多种磨难,但始终坚持独立的合伙人制度(群策群力,避免关键人风险),而资管是一个人力资本密集型行业,BG通过这种制度一方面获得了人(这种所有权结构使公司能够吸引和留住最好的投资人才,基金管理团队稳定,每年离职率不超过5%)。 另一方面也保证了其长期投资理念的代际坚持(免受外部股东干扰和短期收益诉求影响),兼顾传承和活力,形成独特文化,真正成为了阿里理想中的“活过102年的好公司”。 相对于两种典型类型代表文艺复兴(顶尖科学家量化)和巴菲特(实际上是做多美国,大多投资还是本国资产,依靠美国国运,此外还有保险模式及企业运营),BG的经验可能更值得借鉴与吸收: 除了整体的系统性理念和方法,BG是建立在对行业和公司的深入理解之上,在全球范围筛选真正优质的具备巨大成长空间公司,长期下注,重仓持有(也是逐步的过程,有些一开始也不是太大仓位)。 和高瓴等赛道投资方式也不太一样,BG更注重公司本身,随后在成长逻辑验证的时候则继续加仓专注这家公司。 另外,从BG持仓尤其是刚开始建仓的标的中去筛选研究也是一个不错的跟随策略,可以节省一些盲目的探索成本,还可能带来羊群效应,当然长期看这不重要,短期可能带来刺激影响,同时作为长期投资者如果其开始大幅减仓的票也要值得注意,尤其是持有时间还不长的。 还好有BG这样的公司,一家有点理想主义色彩的公司,一家当迷茫时想一想就能带来信心的公司,中国资管行业,加油。 (编辑:文文)

扫码下载智通APP

扫码下载智通APP