中金:守得云开见月明,布局后卫生时代航空板块

本文转自微信公众号“中金点睛”,作者赵欣悦/杨鑫/方舒,文中观点不代表智通财经观点

疫苗上市在即,有望催化股价上行

中金认为,航空作为接触型行业是受卫生事件影响最严重的板块之一,在卫生事件之中盈利和股价均受到大幅损害,但当前基本面和股价的最低点均已过,等待终有回报。

1) 股价仍然大幅跑输指数。2020年1月1日至9月7日收盘,三大航A股股价回调11-22%,跑输同期上证综指23个百分点;三大航H股股价回调12-27%,跑输同期恒生指数6个百分点,仍然大幅跑输大盘。

2) 行业出现大额亏损。卫生事件对于民航业的经营带来大幅挑战,2月行业出现历史单月最大亏损,-245.9亿元。整个一季度,行业亏损398.2亿元。其中行业大部分的亏损均来自于航空公司。卫生事件影响下,一季度中金覆盖的航司均出现了大额亏损,三大航出现了上市以来仅次于2008年四季度的最大单季度亏损,春秋、吉祥1Q20出现了上市以来最大单季度亏损。二季度这些航司仍然在亏损。

3) 资产负债率攀升。航司积极自救,目前中金看到上市航司的融资手段多集中于发行公司债券(例如:国航(00753)于1月17日获批160亿元公司债的发行额度,于4月20日发行15亿元公司债券,票面利率1.95%)、发行卫生事件债(春秋航空于3月2日发行2020年第一期超短融暨卫生事件防控债)等。截止2020年中报,国航、东航(00670)、春秋、吉祥资产负债率均较2019年年末上升4.1、3.7、5.9、8.6ppt至69.6%、78.8%、54.7%、69.5%。

图表: 民航业上半年亏损情况

注:包含航空公司、机场和保障企业。资料来源:民航局,中金公司研究部

等待终有回报。中金认为随着各航空公司开始逐步减亏、人民币汇率升值、疫苗研发进入三期,航空股在未来6个月内相对于大盘有超额收益。

疫苗年内落地是大概率事件

偏保守估算下,2020年四季度出现疫苗宣布临床试验成功概率超过95%。根据中金宏观组9月3日发布的报告《疫苗大概率年内落地》中指出:当前疫苗研发速度之快前所未见,目前疫苗研发1个月的进度相当于传统疫苗研发1年左右的进度,无论是中性偏乐观估算还是偏保守估算,疫苗年内落地或是大概率事件;中性偏乐观估算下,11月和12月单月出现疫苗宣布试验成功的概率超过98%;即使偏保守估算下,2020年四季度出现疫苗宣布临床试验成功的概率也超95%,且疫苗的产能将不会成为发达国家掣肘。中金认为,疫苗落地有助于提振实体投资和航空等接触型行业的消费。

即使疫苗效果一般,当前航空股风险收益比也较高

当前航空股仍然处于历史估值的低位。中金通过回顾2011年至2018年A、H航空股的市净率发现,当前A股航空股的估值仍然低于历史平均水平,H股航空股的估值仍处于历史低位,向下空间有限,而向上弹性较大。

中金试图对未来航空股价的走势进行推演。中金认为疫苗落地后,受市场风险偏好提升,航空股有望迎来第一轮的上涨;如果疫苗效果较好,则航空股有望迎来第二轮的上涨,航空作为卫生事件严重受损的板块,将在卫生事件得到有效控制之后相对大盘出现超额收益。中金用P/B找底、P/E找顶,根据疫苗是否成功研发以及上市之后的效果,中金分情况讨论不同假设下航空股可能带来的投资回报:

乐观假设下:疫苗成功研发,且效果较好,整体航空需求快速恢复到卫生事件前的水平;股价会领先于盈利表现。

中性假设下:疫苗上市后,效果一般,航空需求恢复有所加快,股价稳步上升;中金认为乐观假设下的收益可能会在2年时间里兑现。

悲观假设下:疫苗未研发成功,冬季卫生事件仍然有多个地区出现二次反复,航空股价可能维持在当前水平。

乐观假设下:疫苗成功研发并有效,航空需求快速恢复

如果疫苗研发成功并且有效,中金认为国内的航空需求会迅速恢复,虽然国际航空需求的恢复会相较于国内线缓慢,但也将远好于IATA的预测(2024年全球航空需求恢复到2019年水平)。中金认为,市场将直接按照卫生事件过去之后航空股的利润水平给予估值。

供给恢复往往慢于需求,供需差将有望显著提升利润。根据2008年的经验,中金发现在行业需求下行的时候,供给下降的幅度慢于需求;同样,当需求快速上行时,也将会因为供给恢复较慢形成较大的供需差。2008年-2010年,客座率从74.5%的水平提升至80.2%的水平,客公里收益水平维持稳定。国航和东航净利润均实现了较大的提升。

图表: 历史来看,供给的恢复往往慢于需求

资料来源:公司公告,中金公司研究部

中性假设下:疫苗成功研发,但效果一般,航空需求仍能稳步回升

中性假设下,疫苗的成功研发,航空股伴随大盘的风险偏好提升而上涨,但后续由于卫生事件变异等原因,保护效果一般(可能是保护时间较短或其他导致航空需求恢复缓慢的原因),中金估计国内线航空仍能在年内恢复到单月正增长,国际线航空需求恢复可能较为缓慢。考虑卫生事件可能在后续的疫苗研发中获得更好的效果或将进入常态化管理,随着航空需求内生持续增长,中金估计有望在2年时间里实现卫生事件前的盈利水平,即乐观假设下的收益将通过2年时间兑现。

悲观假设下:疫苗并未成功研发,航空需求缓慢恢复

如果小概率事件发生,疫苗并未在年内上市,则航空需求的恢复仍将按照当前速度。考虑到冬日临近,部分地区存在卫生事件二次反复的可能性,但根据此前经验,中国有能力控制卫生事件爆发,中金相信国内航空需求水平仍能稳步回升。国际需求的恢复将视各国卫生事件防控水平而定,但中金认为部分国家可能会率先出现航空需求的恢复,中国国际航空需求的恢复仍将领跑全球航空业。

行业性大幅亏损往往伴随股价显著超额回报

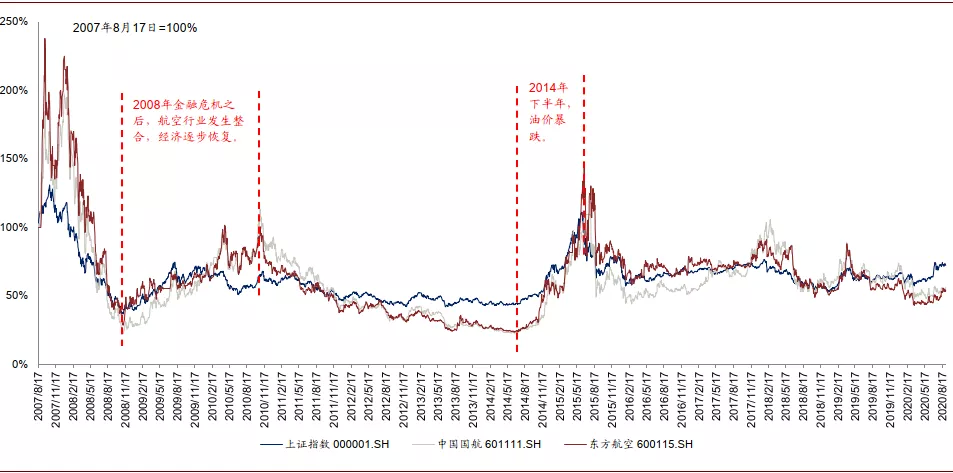

回顾历史上航空股以及大盘的股价走势,中金认为行业性大幅亏损之后往往伴随着股价显著超额回报。

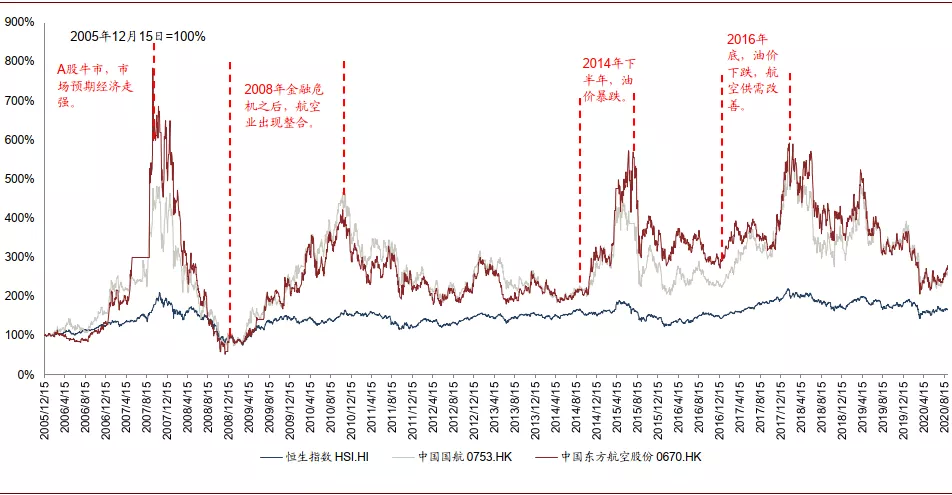

2008年全球金融危机之后,A、H航空股股价在之后2年不到的时间内出现大幅上涨。

2014年上半年油价高位,航空股价承压,但之后随着油价暴跌,A、H航空股股价在之后1年的时间内出现大幅上涨。

中金认为在行业性全面受到冲击之后,虽然当期盈利亏损严重,但当利空因素出尽之后,将有望产生短期的显著超额收益。

H股航空股更容易产生超额收益,且幅度较A股更为明显。由于过去十多年间,恒生指数波动亦较小,叠加港股航空股估值整体趋于稳定,因此H股航空股相对于大盘更容易产生超额收益。除了2008年以及2014年的两次超额收益之外,2007年A股牛市期间以及2017年,港股航空股也较大盘产生超额明显超额收益。

图表: 历史航空股A股股价走势图

注:中金取国航A股上市之后1年的时间点为基准点。资料来源:万得资讯,中金公司研究部

图表: 历史航空股H股股价走势图

注:中金取国航H股上市之后1年的时间点位基准点。资料来源:万得资讯,中金公司研究部

长期看,航空需求持续上升趋势不变,紧供给仍是主旋律

回顾人类历史,中金认为,卫生事件终将过去,人们或发明出了有效的疫苗来预防疾病,或者在长期与疾病斗争的过程中,找到了一套行之有效的防控措施,以便人们恢复到正常的生产生活中去。

长期来看,中金认为中国航空业的需求持续上升趋势不变,紧供给仍将是主旋律。中金通过研究美国航空业发现,由于航空业提供的是无差别化的位移服务,因此行业竞争格局决定行业的利润水平。此次卫生事件发生以来,中金尚未看到中国航空业竞争格局的显著变化,但卫生事件或可能使航司之间的竞争不再加剧。

中国航空业:航空需求将维持长时间增长,空域构成行业供给硬约束

过去:竞争格局恶化、票价下行

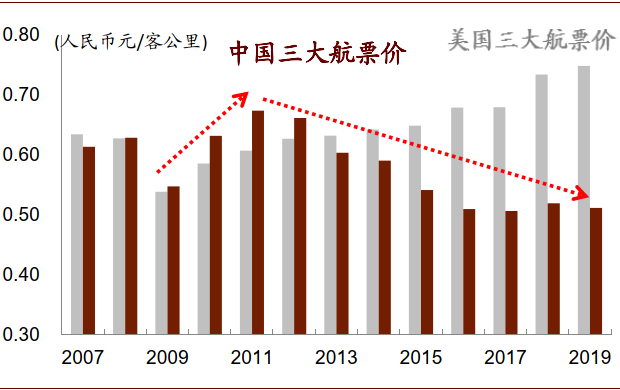

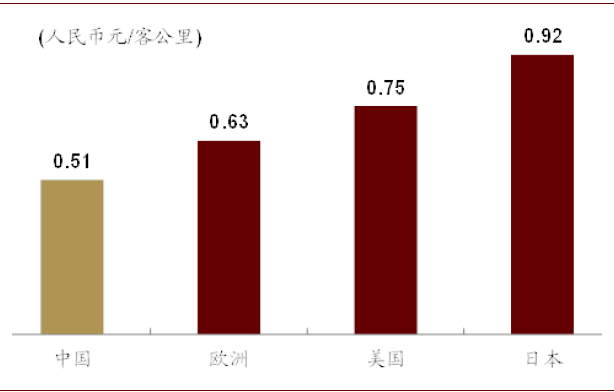

票价下行的根源:市场下沉、海航的竞争。自2011年起,中金看到中国三大航的票价不断下行,而同期美国三大航的票价维持在较高水平,并且不断提升。截止2019年,中国三大航平均客公里收益水平较2011年下降19%,而美国平均客公里收益水平较2011年上涨21%。中国当前客公里收益水平仅为美国的53%。中金认为票价下行的原因在于行业运力快速增长的背景下,航司不断的航线下沉,拉低了平均的收益水平;且海航的积极扩张使得行业竞争格局更为分散。

图表: 中国航空票价不断下行

资料来源:飞常准,中金公司研究部

图表: 非一线城市出行增速较高

资料来源:飞常准,中金公司研究部

历史上海航积极扩张,加剧行业竞争。海南航空与三大航同为全服航空,航线网络重叠度高。崛起之初积极扩张。此外,与美国相比,中国航空市场两级化不平衡发展现象更为明显,大量运力集中在一二线城市、东部和中部地区,几大航司在各自主基地的市场份额均显著低于美国,行业竞争更为激烈。

未来:格局不恶化、量可上、价可涨

需求端,航空是少有的将维持较长时间增速的行业。根据中金《美满出行》报告测算,发达国家在人均GDP达9,000美金后,大出行行业均持续以GDP两倍速度增长约20年,美国在人均GDP达9000美金后10年(1978-1987),航空需求RPM平均同比增速达7.8%,同期GDP平均增速约3.2%;在所有出行方式中,中金预测航空占比将提升,中国目前仅1亿多人乘飞机出行,航空渗透率为美国60年代水平,中金预计未来很长时间,航空将继续维持远高于GDP的增速。

供给端,空域形成供给硬约束,未来仍将长期受限。中国航空市场集中在胡焕庸线以东南,美国航空市场分布相对均匀。粗略估计中国空中密度已高出美国一定比例,这也是几大机场虽投放地面产能,时刻均没有太多增量的原因。

长期来看,中金预计未来几年航空行业客座率有望维持在历史高位的81-82%的水平。

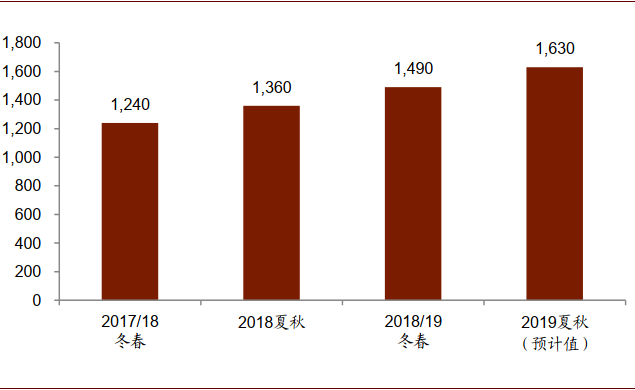

票价市场化改革将在未来几年贡献政策红利:长期以来,国内部分主要航线的经济舱全价提价一直需要审批,比如京沪线、京广线等。2015年民航局公布《关于推进民航运输价格和收费机制改革的实施意见》,明确到2017年民航竞争性环节运输价格和收费基本放开。到2020年,市场决定价格机制基本完善,科学、规范、透明的价格监管体系基本建立。2018年4月底,各航空公司开始了对国内客运的新一轮提价,并在之后的航季中继续上调(每年有两次上调机会,每次最多上调经济舱全价票10%)。以京沪线为例,在票价上调前,经济舱全价票价格为1,240元,当前京沪线经济舱全价票价格为1,610元,已经上涨30%。未来中金认为航空公司仍将持续享受高客座率下票价市场化的改革红利。

图表: 京沪线经济舱全票价已经上涨20%(人民币元)

资料来源:携程网,中金公司研究部

图表: 中国航空票价相对于其他国家仍有较大提升空间

资料来源:民航局,中金公司研究部

虽然卫生事件使得小航司经营困难,但各地政府热衷于收购航司。2020年8月4日,无锡市交通集团签订股权转让框架协议,正式启动收购云南本土民营航司瑞丽航空[1]。无独有偶,2019年12月,云南红土航空经历资产重组,湖南省政府下属产投基金成为其第二大股东,云南红土航空最终更名为湖南红土航空[2]。近年来,许多地方政府热衷于收购航司,以匹配当地发展成为交通枢纽的城市战略,促进地方经济增长。中金认为,卫生事件中遭遇危机的中小航司可能通过牵手地方政府渡过难关,航空业竞争格局的改善可能仍需等待,但可以期待行业性供给增速放缓。

卫生事件后,行业长期供需关系仍然向好

投资者对于卫生事件后长期的航空出行需求有所担心,但中金认为卫生事件终将过去,航空需求增长的态势不会变化,仍然将与中国经济的增速相关,并且高于中国经济增速。按出行目的来分,与经济活动密切相关的部分商务需求可能会因为在线办公软件的普及而有所损失,但考虑航空需求长期向上,中金认为这部分需求终将会恢复到2019年的水平,并且继续增长;与可支配收入相关的休闲游,或有望在疫苗上市并验证有效性之后,迎来爆发式的增长。供给端,中国的空域仍然将在一段时间内成为瓶颈。中金认为考虑卫生事件的影响,航空公司或将延缓飞机的引进,十四五的飞机引进增速或将在十三五增速的基础上降得更低。

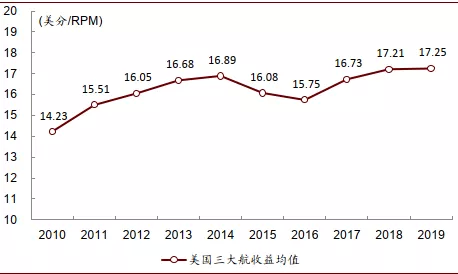

中美对比:竞争格局决定利润水平

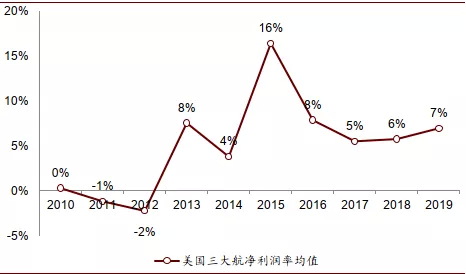

金融危机之前,美国航空业大部分年份均处于亏损状态,但2010年至2019年的十年间,美国航空业进入连续盈利。中金认为美国航空公司盈利得到改善的主要原因在于通过一系列兼并整合,美国航空业形成了以四大航(美国航空(AAL.US)、联合大陆(UAL.US)、达美航空(DAL.US)、美西南(LUV.US))为首的有序垄断竞争格局。美国前四大航市场份额(RPM口径)从2010年的69%提升到2019年的79%,且维持了相对稳定。

图表: 行业整合之后迎来盈利能力改善

资料来源:美国运输统计局(BTS),中金公司研究部

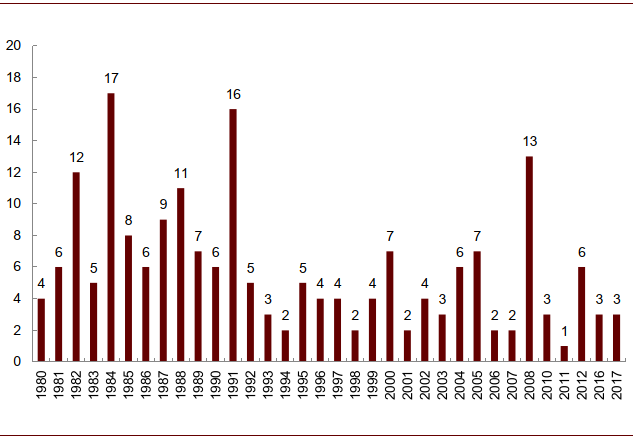

兼并重组,行业集中度迅速提升

美国航空业经过早期的政府管制、自由竞争,历经多年得以形成如今的垄断竞争格局。据不完全统计,2000年以来美国民航业兼并案例多达十几起,其中近期比较主要的有联合航空与大陆航空合并(2010年),美国航空与全美航空(US Airways)合并(2013年)。由于2010年附近行业内发生的兼并收购较多,美国航空行业整体集中度得到显著改善,CR3从2010年的59%一举提升至2012年的74%,并且到2019年,一直维持在68-73%的水平,并没有出现显著的下降。

图表: 美国航司部分兼并案例

资料来源:Airlines for America,中金公司研究部

图表: 美国航空集中度在整合之后显著提升,随后平稳

资料来源:美国运输统计局(BTS),万得资讯,公司公告,中金公司研究部

图表: 美国历年宣布破产航企数量

注:包含美国《破产法》第7章和第11章的破产。资料来源:Airlines for America,中金公司研究部

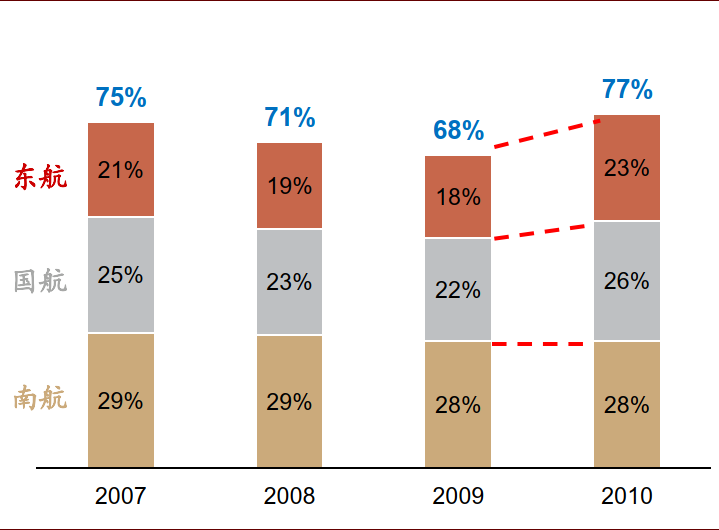

中国民航业在2002、2003年发生过一轮整合,在民航局的推动下,9家直属航企重组为三大航空集团:以中国国际航空公司为主体,联合中国航空总公司、中国西南航空公司组成中国航空集团公司;以东方航空集团公司为主体,兼并中国西北航空公司、联合云南航空公司组成中国东方航空集团公司;以南方航空集团公司(01055)为主体,联合中国北方航空公司和新疆航空公司组成中国南方航空集团公司。此后,2008年的金融危机爆发,三大航全部亏损,东方航空2008年亏损139亿元,南方航空亏损48亿元,中国国航亏损91亿元,引发了新一轮的行业整合。随后在2010年,东方航空合并上海航空,2013年中国国航控股深圳航空,行业集中度从2012年的68%一跃提升至2013年的73%。

图表: 三大航集中度在金融危机后有所提升

资料来源:公司公告,中金公司研究部

美国行业集中度高于中国且维持稳定,中国三大航持续丢失份额

近三年美国三大航空市占率(RPK口径)稳定在68%,前四大航的占比高达81%,而过去5年,三大航每年以2-3个百分点的速度持续丢失市场份额,截至2018年三大航市占率为64%,前四大航占比为77%,均低于美国的市场集中度4个百分点左右。

高集中度和稳定的行业格局使得美国航企盈利不断改善。2010年以来美国三大航座公里收入(单位ASK客运收入)持续提升,由于竞争格局激烈,中国三大航则不断下降,截至2019年,中国三大航客公里收入较2010年下降19%,美国三大航这期间提升21%。2019年,美国三大航客公里收入较中国三大航高约47%(2019年人民币兑美元贬值1.3%,不考虑汇率转换,美国三大航2019年客公里收入较2018年基本持平)。

图表: 美国三大航单位客公里客运收入水平稳步提升

注:美国航司数据为支线与干线合计,使用当年年末汇率转换,汇率变化有一定影响。资料来源:各公司年报,中金公司研究部

图表: 美国三大航净利润率改善

资料来源:各公司年报,中金公司研究部

短期看,低点已过,航空需求逐步恢复,盈利可期

航空需求和业绩低点已过

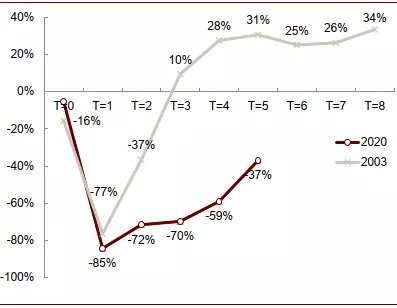

国内航线:需求持续恢复

需求最差时间或过去,国内航空需求复苏加快。卫生事件年初爆发以来,民航日度客运量曾一度同比跌幅达93%(2月13日);3、4月,由于各地出入仍有所限制、且北京始终处于卫生事件防控应急的最高级别,商务活动的开展受限,日度旅客量同比跌幅均为70%,航空作为远距离出行交通工具,旅客量的恢复较慢;4月底,随着全国两会召开时间确定、以及各地卫生事件防控应急响应级别下调;5月起,航空旅客量同比跌幅持续收窄。随着国内复工复产逐步恢复,7月,根据上市航司披露的数据,国内航线ASK同比跌幅收窄至19%,RPK同比跌幅收窄至29%,旅客量同比收窄至28%,复苏趋势仍在延续。

即使卫生事件小范围反复,中金认为中国政府也有能力迅速控制卫生事件。6-7月,北京、大连、新疆等地出现卫生事件小范围的反复。6月16日,因为新发地市场出现本地感染案例,北京市突发公共卫生事件应急响应级别上调至2级,28日北京市完成对768.7万人的核酸检测,7月6日新增病例降为0,7月20日应急响应级别回调至3级[3]。从发现病例到应急响应解除,北京控制卫生事件仅用时39天。7月22日,大连也出现本地确诊病例,8月29日本地确诊病例和无症状感染者双清零,用时38天[4]。7月16日起新疆卫生事件出现反复,9月2日起户外景区恢复全面开放并恢复跨省(区、市)旅游,用时48天[5]。从北京、大连、新疆等地区控制卫生事件二次反复的经验来看,中金认为中国政府当前有能力迅速控制卫生事件的小范围反复。

国际航线:需求仍然大幅下滑,但限制政策边际放开

国际线客运航班限制边际放开。民航局于3月29日开始执行针对国际客运航班的“五个一”政策,国际旅客量同比大幅下跌。6月4日,民航局首次调整了国际客运航班的限制,允许未被列入航班计划的外国航司,自6月8日起,每周运营1班国际客运航线航班,并同时引入与旅客核算检测结果相关的熔断和奖励措施[6]。这是“五个一”政策执行两个月以来,民航局首次边际上放开国际客运航班的限制。9月3日起,民航局逐步将经第一入境点分流的北京国际客运航班恢复直航,表明国际航班正在缓慢步入正轨。

图表: 航空国内旅客量同比增速(T=0为卫生事件爆发当月)

资料来源:交通部,民航局,中金公司研究部

图表: 航空国际旅客量同比增速(T=0为卫生事件爆发当月)

资料来源:交通部,民航局,中金公司研究部

未来有望持续减亏,油价汇率提供利好

盈利改善持续,主要航司均已迈过现金保本点。根据民航业公布的情况,6月全行业(包括航司、机场以及保障企业)亏损76.2亿元,较2月最低点减亏170亿元,主要航司均已迈过现金保本点。

民营航司或已实现盈利。在卫生事件恢复的过程中,民营航空体现出了经营的韧性。在保证自身流动性充沛的情况下,春秋航空以及吉祥航空的运量以及客座率的恢复均领先于行业。

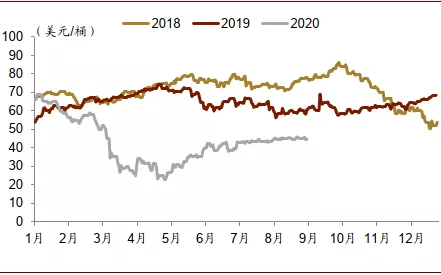

油价存在下行压力。根据中金大宗组的报告,从基本面来看,7月底以来,石油市场正在逐步从短缺转向过剩,供需错配带来的下行风险正在显现。全球石油需求的修复并不稳固,全球供应减产的一致行动力在下降。中金当前仍然预计三季度布伦特油价均价为45美元/桶,环比略有上涨,但同比大幅下滑。

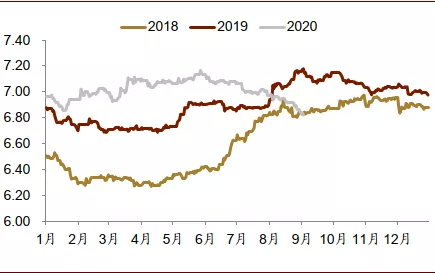

人民币兑美元持续升值,汇率或提供利好。6月底至今,人民币相对于美元已升值3.7个百分点,根据国航、东航财报披露的敏感性,人民币兑美元每升值1%,对应增加公司净利润4.3亿元和3.2亿元,即如果当前汇率持续到三季度末,汇率有望提供12-16亿元净利润,或将显著缓解航司的利润情况。

减亏有望持续,三季度业绩或超市场预期。中金认为随着跨省旅游的放开、影院陆续开业,国内航空需求陆续恢复。随着经济活动的不断回暖,票价虽然同比跌幅仍然较大,但环比上涨趋势不变。中金认为三季度航空公司业绩或超市场预期。

图表: 年初至今,人民币兑美元升值约2%

资料来源:交通部,民航局,中金公司研究部

图表: 年初至今,布伦特油价均价同比下降21.5美元/桶

资料来源:交通部,民航局,中金公司研究部

投资建议:看好国有航空受益需求复苏

航空利润率低,盈利弹性大

考虑上市航司的营业利润率仅10%不到,且固定成本占比接近一半,因此在上半年需求快速下行的时候,亏损较大;但随着国内卫生事件防控初见成效,航空需求不断恢复时,利润弹性亦较大。

市场担忧或已反映在股价中

市场担忧下半年国内线供需承压

下半年国内线供需或均有望实现同比正增长。由于国内外航空需求复苏差距较大,因此较多原本执飞国际线的运力转回国内线。随着国内航空需求不断恢复,叠加国外出行需求转回国内,中金认为下半年国内航空的需求和供给或均较往年出现较大幅度地增长,并且环比也有望持续增长。

中金仍然认为下半年航空业绩环比上半年将出现改善,主要因为:1)考虑当前中国国内卫生事件防控效果较好,未来中秋、端午假期叠加有望进一步刺激国内航空需求的恢复;2)航空公司仍将考量新执行航班的边际贡献;3)汇率有望提供利好。中金三季度的盈利预测中假设客公里收益同比大幅下滑(下滑幅度超过上半年各公司披露的幅度),已经体现了国内线可能出现的供需关系的压力。大额增发

2008年金融危机之后,国有航司确实曾获得财政部和控股股东的支持。回顾2008年金融危机时期,需求下行叠加航油套保的损失,三大航均出现不同程度亏损,中国国航亏损91亿元,东方航空亏损139亿元,南方航空亏损48亿元(三大航亏损额均为上市公司归母净利润口径),其中东方航空2008年末净资产已经为负。2008年当年以及以后的若干年,为了偿还银行贷款、降低航司资产负债率,财政部和各航空集团均分别多次向三大航注资,主要通过现金认购上市公司非公开发行股票的形式。

卫生事件低点已过,航司现金流状况在好转。随着国内航空需求不断恢复,中金认为航空公司最困难的时间已经过去。从航司中报披露的现金流来看,国航二季度已经产生了正的经营活动现金流,比一季度有大幅改善。虽然中金无法完全排除上市公司向大股东增发的可能性,但中金认为可能性在降低。

风险

卫生事件大面积反复;油价大幅上涨;人民币兑美元大幅贬值。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP