8月乘用车零售实现同比大幅增长,豪华、日系和部分一线自主保持强劲

本文转自微信公众号“金车研究”,文中观点不代表智通财经观点

行业近况

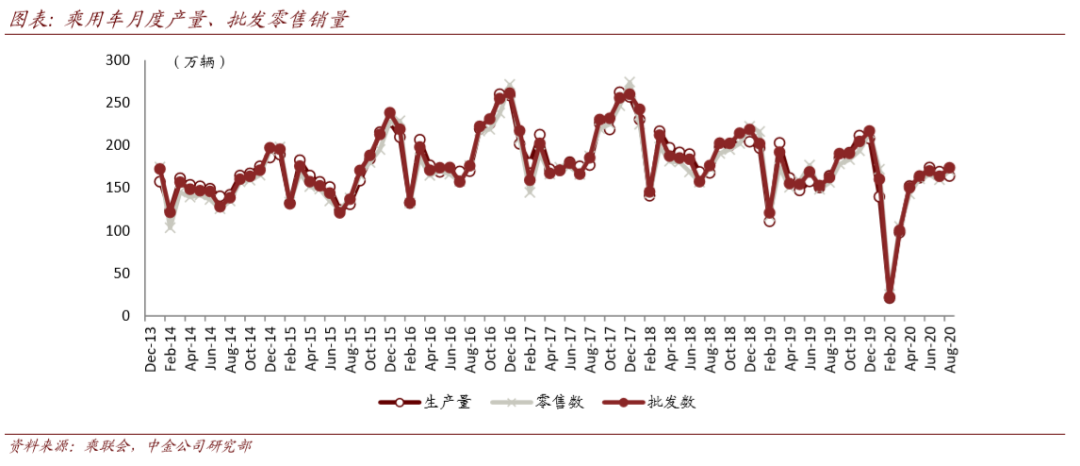

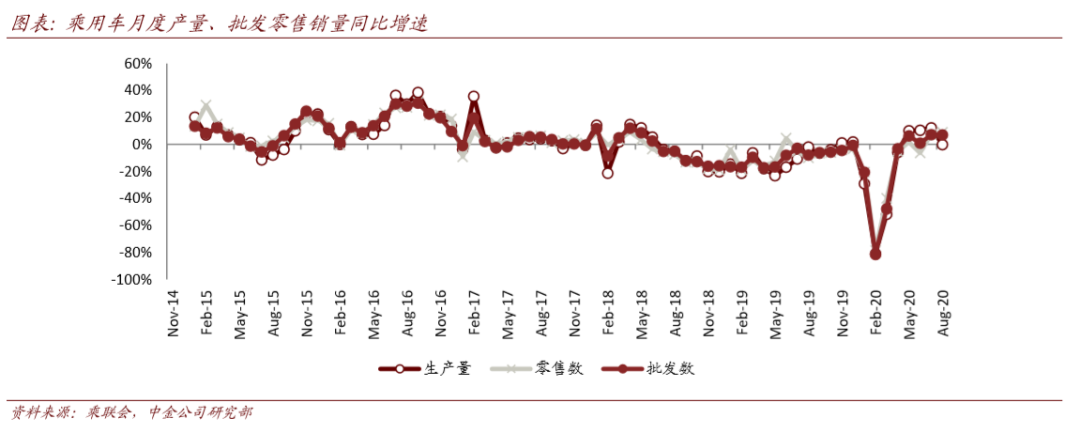

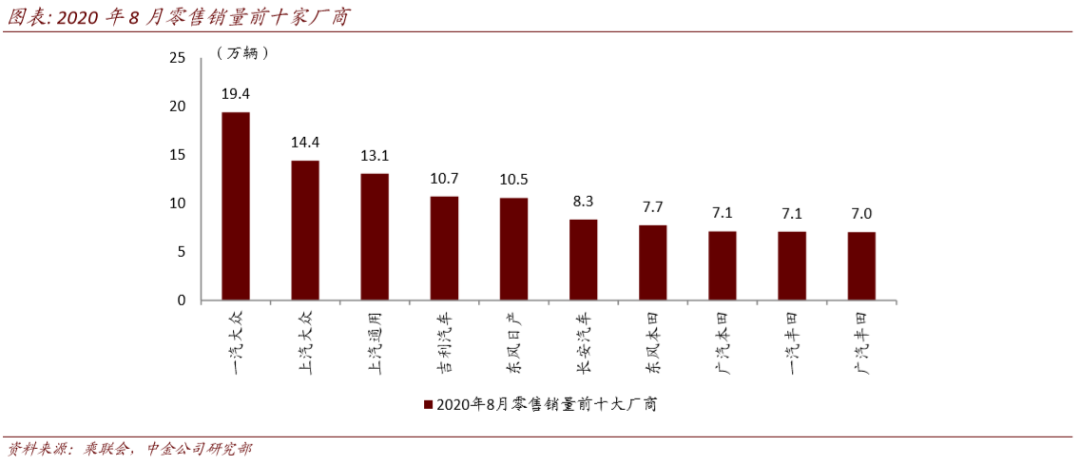

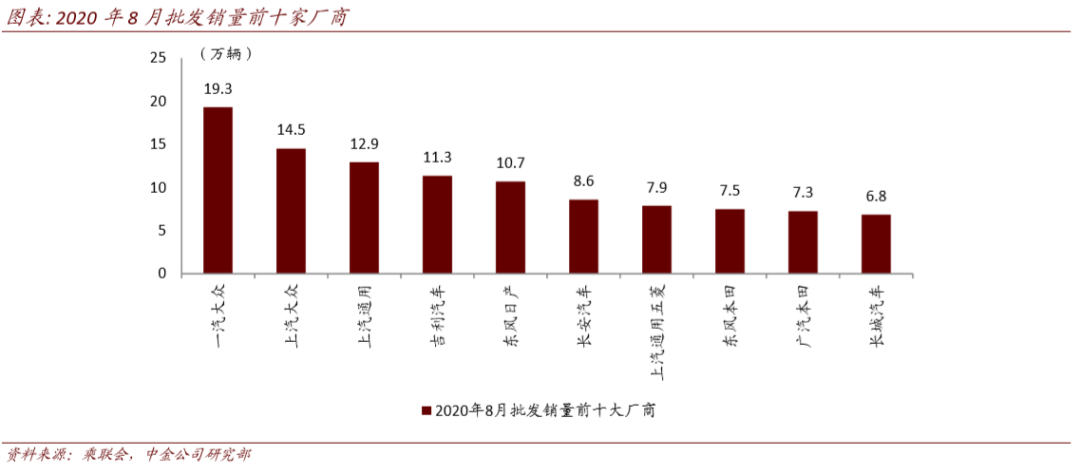

乘联会发布8月产销数据,狭义乘用车产量164.4万辆(同比-0.2%,环比-2.5%),零售销量170.3万辆(同比+8.9%,环比+6.5%),批发销量173.6万辆(同比+7.0%,环比+5.9%)。

评论

销量环比基本走势符合预期。8月零售实现同比大幅增长,为2018年4月以来最大涨幅,7、8月零售、批发同比高增长有去年清库存后低基数的影响,但从8月环比表现看,卫生事件后车市需求呈现稳健恢复。分车型看,SUV和轿车零售销量环比增速均与行业一致,SUV零售同比表现略好于轿车。8月新能源乘用车批发销量超过10万辆,同比+43.7%,需求明显回暖,纯电车型需求呈现两极分化,A00级销量占比提升至31%,特斯拉(TSLA.US)、比亚迪(01211)和新势力品牌表现仍然较强。

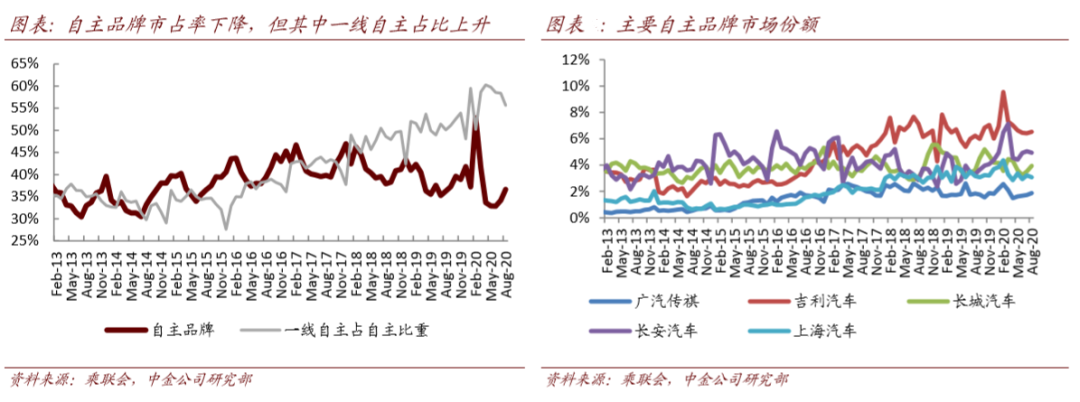

豪华、日系和部分一线自主保持强劲,上汽通用表现亮眼。分品牌看,豪华品牌销售保持强劲,8月豪华车零售销量同比+32%、环比+3%,折扣扩大对需求的拉动效果得以持续。合资品牌零售销量同比+6%、环比+6%,合资品牌内部呈现集中度提升的态势,前十大合资品牌市场份额达到48.6%,相比2019年有明显提升。自主品牌销量环比改善更加明显,零售销量同比+4%、环比+7%。强势一线自主品牌保持了良好的增长态势,其中长安(02333)、长城和吉利(00175)8月批发销量同比增速分别达到60.8%、17.0%和12.1%。此外,合资中除日系、一汽大众保持强劲,上汽通用零售销量达到13.1万辆,同比+20.5%,产品战略调整初见成效。

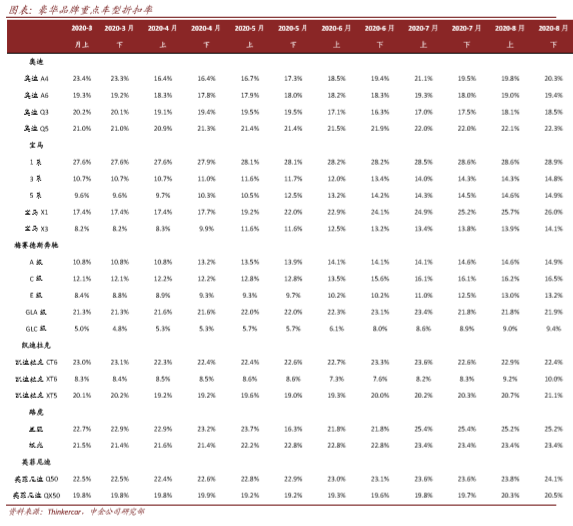

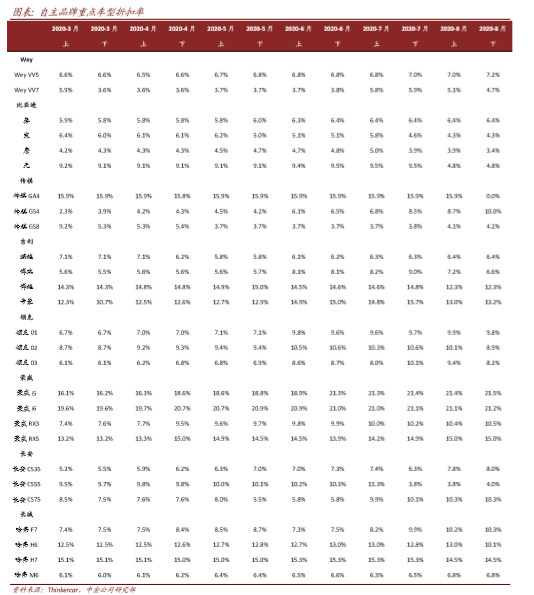

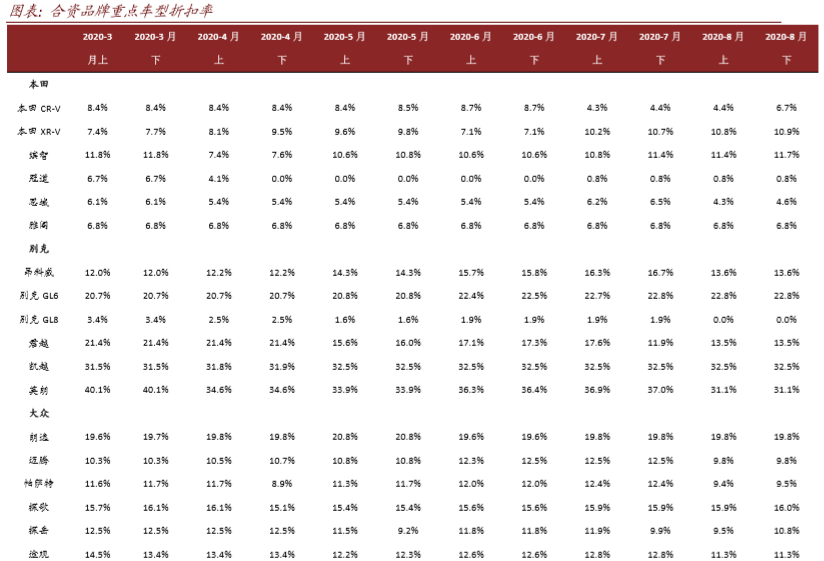

产量同比下降,车企加库非常谨慎,价格体系稳定。8月产量出现同环比下降,整体厂家采取更加谨慎的生产策略,8月厂家库存环比减少10万辆,渠道库存环比减少1.6万辆。我们此前预计即将进入旺季,8月加库步调会更加积极,但实际表现看车企对后续车市需求预期仍然比较保守,加库力度低于我们的预期,渠道库存较低有利于9月批发零售的较好表现。根据Thinkercar数据,8月豪华品牌折扣环比微增0.2ppt,其他合资折扣环比微增0.1ppt,自主品牌由于新车型推出折扣环比收窄,整体市场价格比较稳定。

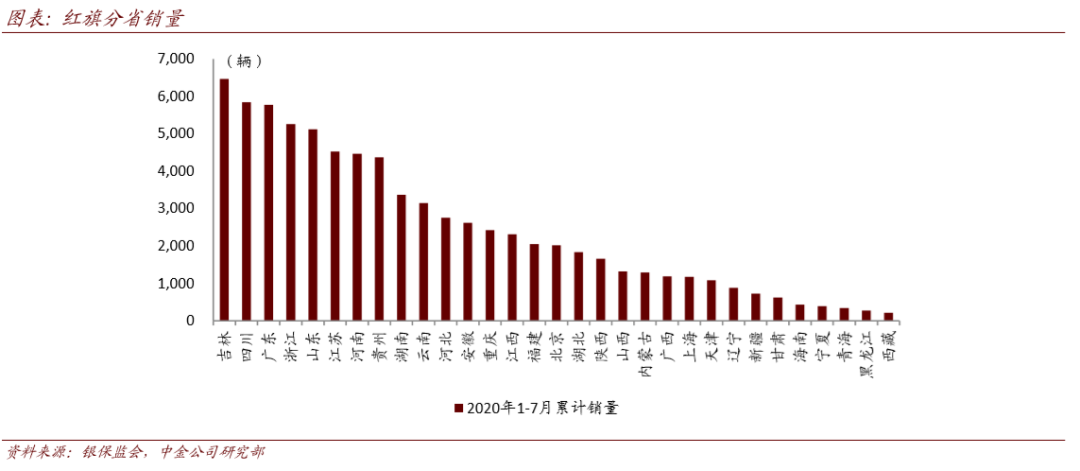

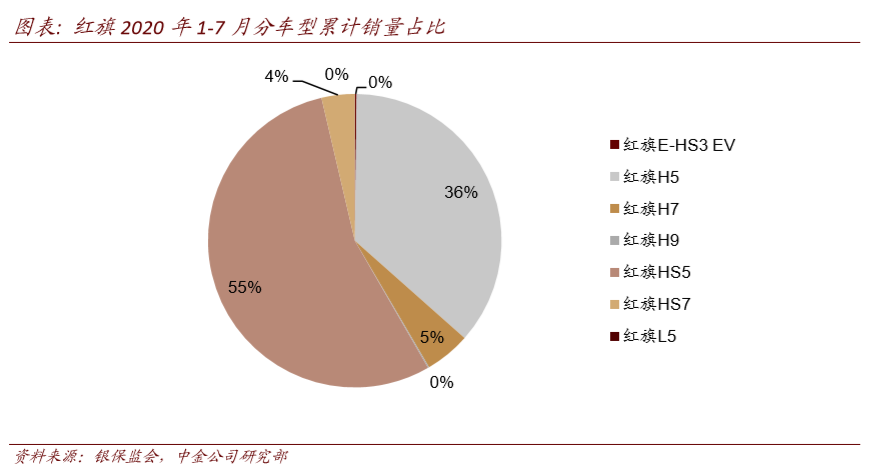

红旗月销突破2万辆,强动力+高配置杀出自主品牌高端化空间。卫生事件后红旗品牌销量环比持续走高,8月销量突破2.1万辆。分区域看,1-7月累计销量吉林省占比第一、在8.5%,但全国分布还比较均衡,畅销城市以一二线省会城市为主。从产品端看,中型SUV HS5月销突破万辆,售价20万元左右中配车型为主,是自主品牌谋求向上突破比较成功的案例。剖析市场需求,我们认为一方面红旗品牌本身具备良好的历史底蕴,2018年发布新战略以来,通过全新平台、全新车型的推出,不断深化高端品牌的标签;另一方面,从搭载1.8T/2.0T的H5和HS5,到搭载3.0T全新上市的H9,自主品牌造车能力和消费者认可度提升,动力高配置有稀缺性,高配动力+高性价比,帮助红旗杀出自主高端化的空间。

估值与建议

维持各公司盈利预测和目标价。2季度主要车企业绩同环比均有改善,展望3季度,我们预计行业销量能够实现更大幅度的同比正增长,带动车企盈利继续修复。但从车企2季报的反馈来看,市场对短期盈利关注度降低,更加注重明后年增长的持续性。因此,我们仍然建议首先关注销量表现持续亮眼,未来几年产品周期有望持续强劲的车企,包括长城、长安;其次关注行业回暖、市场情绪带动估值修复,销量有改善的车企,包括上汽、广汽H(02238)。

风险

卫生事件反复影响后续汽车产销;折扣扩大影响车企利润。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP