当美债黄金日元保护作用失灵,还有什么对冲选择?

本文来自“万得资讯”。

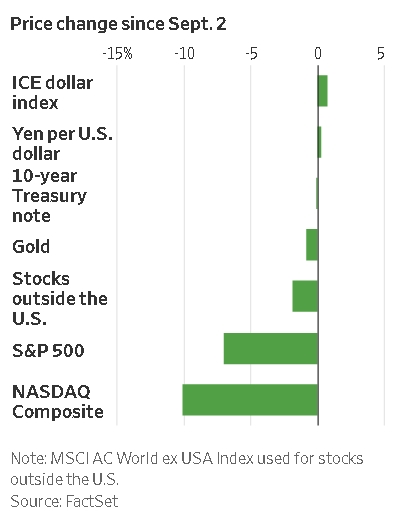

美国股市近日自历史高位回调,虽然只抹去了一个月的涨幅,但令人担忧的一点是,美债、黄金和日元等传统的对冲风险工具未按预期发挥作用,这使购买期权作为保护成为一种选项。

另一方面,美股自3月低点以来的大幅反弹令空头付出了惨痛的代价,促使一些投资者改买期权来限制损失。

传统避险工具未发挥保护效果,期权成为选择

受科技股大跌拖累,美股纳斯达克指数在连跌三日后于9月8日进入修正区间。为防范这样的股市下跌,大多数投资者通常会持有一些在股票下跌时可能上涨的资产,比如债券与股票的传统组合。

然而,在这轮抛售中,政府债券并没有提供太多支撑。美国10年期国债收益率位于0.67%,较一周前的水平几无变化。由于预期美联储不太可能直接降息,未来美国国债对股市下跌的反应可能会小得多。

传统避险资产黄金未能成为债券的替代品,随股市遭到抛售。回顾过去,在2008年金融危机最严重的时候,黄金没有上涨;当今年3月市场遭遇恐慌性抛售时,黄金出现下跌。Bird称,最好是将黄金视为没有收益的长期债券,如果美债收益率没有变化,那么金价也不太可能。

避险货币日元同样未发挥出预期中的作用。自美股本月触顶以来,日元兑美元仅上涨不到0.5%。而且和黄金一样,日元在3月份跟随美国股市一起下跌而非上涨,这可能部分归因于日本投资者对外国资产的持续需求,抑制日元升值过多。

对于美国国内投资者而言,购买波动率期权是限制股票突然暴跌风险的一种方法,尽管该方法可能成本高昂,尤其是在许多其他投资者也希望以同样方式得到保护的情况下。

期权还成为一些在美股反弹过程中蒙受损失的空头押注股市涨跌的另一种方式,这比直接做空股票要便宜。

期权结算公司(Options Clearing Corp.)的数据显示,今年平均每天有2800万份期权合约换手,创历史纪录,较2019年增加45%。

伴随美联储采取的史无前例的货币刺激举措,美股已较3月底部反弹50%以上,期间空头获利了结的机会很少。根据金融分析机构S3 Partners的数据,标普500指数和罗素3000指数的空单押注在9月4日达到1.1万亿美元,低于今年早些时候的水平,与去年水平相当。

此前因柯达股价剧烈震荡而遭遇亏损的投资人Joshua Rupnow最近采取了更为谨慎的策略,主要针对微软(MSFT.US)和苹果(AAPL.US)。他表示,他会寻找这两只股票的反弹或快速下跌,然后利用期权押注它们朝相反的方向波动。他说,期权让他可以更容易地在两个方向下注,来限制损失。

市场动荡还未结束

策略师认为,尽管纳斯达克指数和科技股的快速回调消除了美股市场部分投机泡沫,但在开启新一轮上涨之前,股市可能会经历一段时间的动荡。

Jefferies的股票策略师Steve DeSanctis说:“我们以前见过这种情况。股市下跌10%后,人们很快就重新入场。” DeSanctis指出,市场仍面临一大堆问题,包括美国大选、经济复苏和下一轮财政刺激方案,在这些问题被解答之前,很难看到和7、8月份相同的涨势。

Charles Schwab首席投资策略师Liz Ann Sonders表示,她预计波动将会继续,包括散户在期权市场进行大量交易在内的投机行为可能会持续产生影响。

投资界的传奇人物、避险基金大佬Stanley Druckenmiller警告称,美股陷入“绝对狂热”,他认为未来情况会非常有挑战性。

Druckenmiller接受媒体采访时表示,美联储新政策创造了庞大的资产泡沫,虽然不知道近期市场走势如何,但未来三到五年的情况将颇具挑战。这么多年来,他首次开始担心通胀,估计未来四、五年通胀可能会升至10%。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP