开源证券:汽车成为拉动经济的“第三支柱”

本文源自微信公众号“赵伟宏观探索”。

报告要点

汽车行业产值大、产业链长、消费占比高,对经济拉动广泛、是重要支柱产业

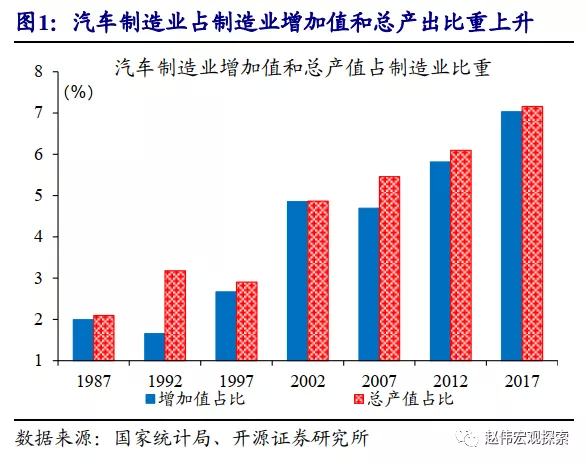

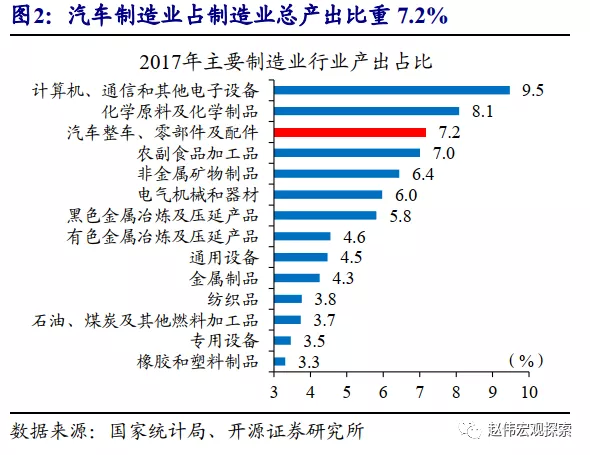

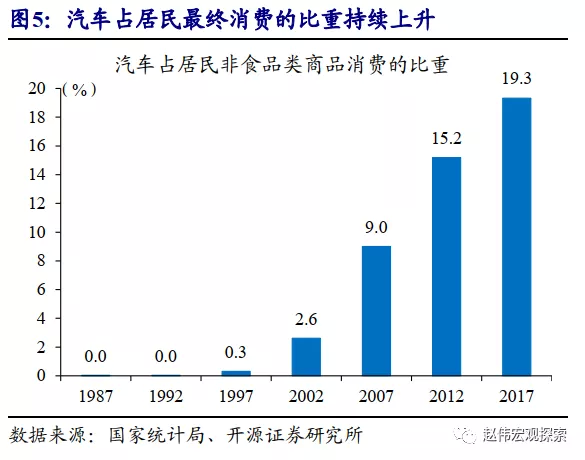

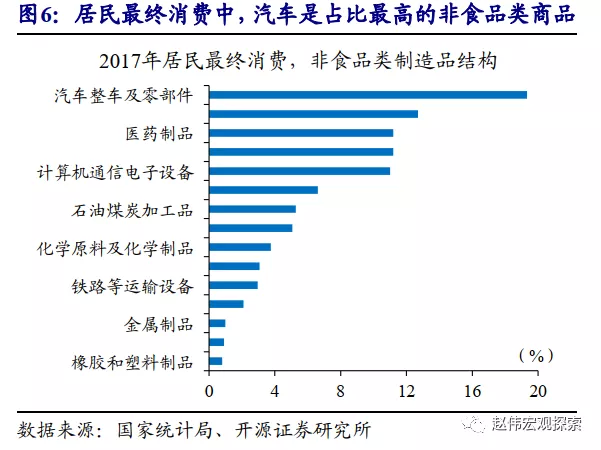

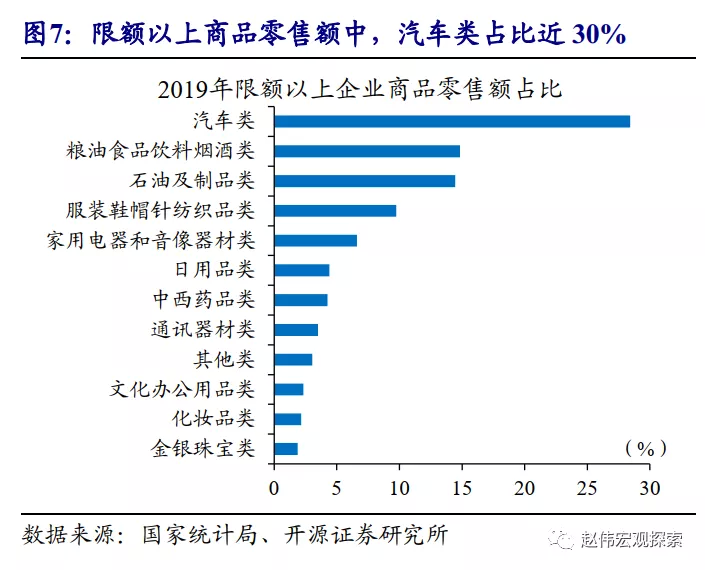

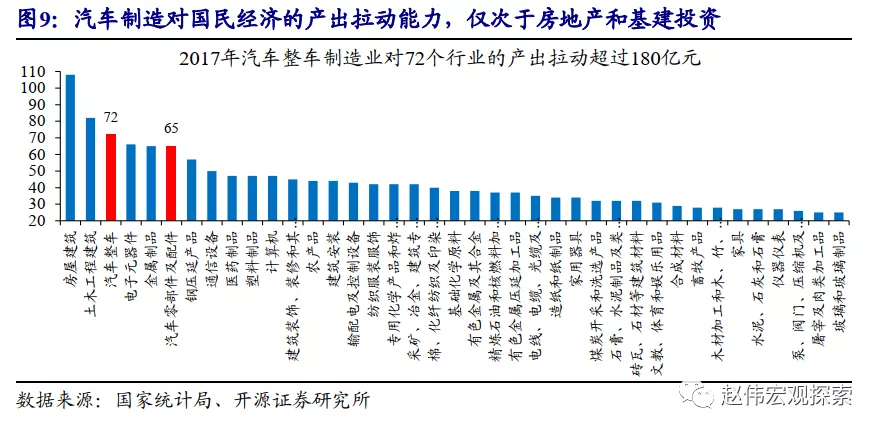

汽车行业产值大、消费占比高,产出拉动能力仅次于房地产和基建投资,是拉动经济的“第三支柱”。2017年,汽车制造业增加值、总产值占制造业的比重,分别为7.0%和7.2%,在制造业中排名居前;汽车消费占居民非食品类商品消费的比重达19.3%,是占比最高的支出项。在对各行业的产出拉动能力方面,仅次于房屋建筑(房地产投资)和土木工程建筑(基建投资),是重要的国民经济支柱产业。

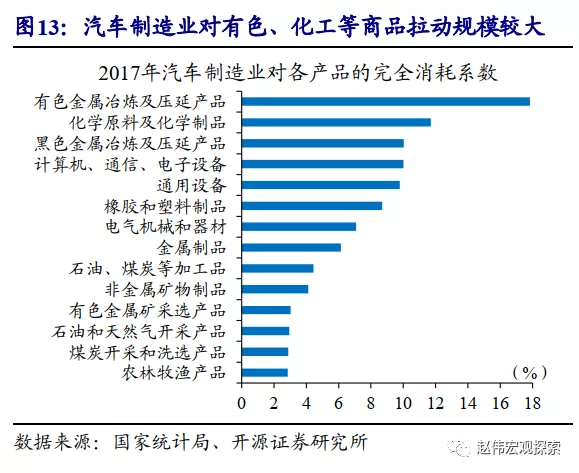

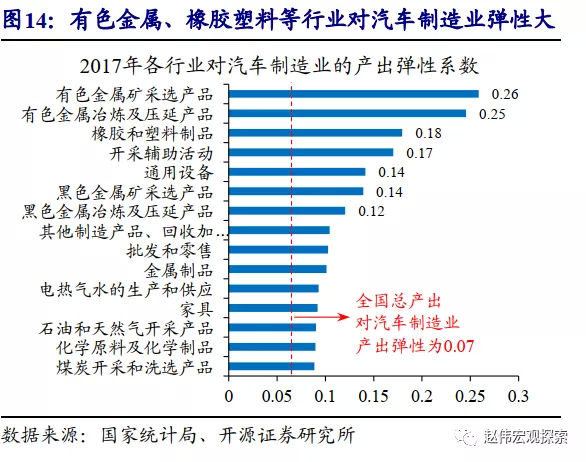

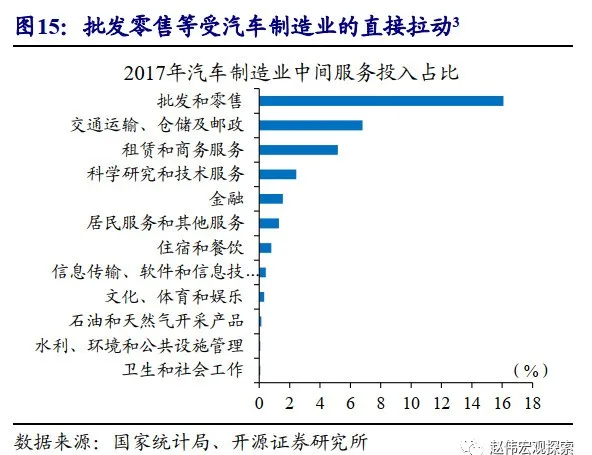

汽车的上游产业链,深入各主要生产和服务领域;主要拉动中上游制造业,对下游制造业、服务业也有拉动。汽车制造业中间投入品,主要包括钢铁有色、通用设备等中上游制造品,并对化工品、电子设备等形成间接拉动。其中,有色金属开采和冶炼压延,对汽车制造业的产出弹性最大,弹性系数约为0.25。此外,汽车生产和消费过程中,批发零售等配套服务,石油制品等互补产品,也显著受益。

汽车消费是逆周期调节的重要抓手,在政策影响下呈现出明显的结构性特征

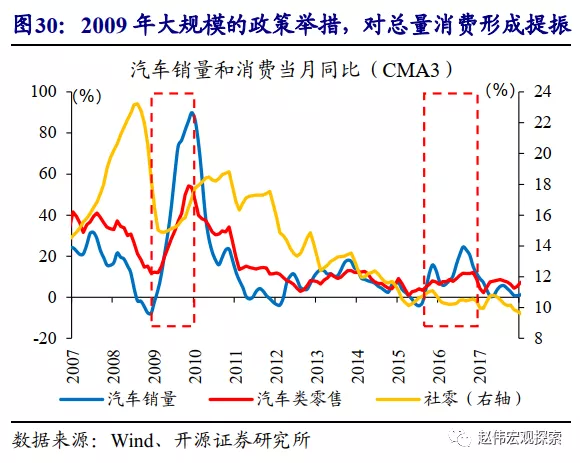

汽车消费经济拉动能力强、是逆周期调节的重要抓手;在政策影响下,弱领先于经济变化。2009和2015年,中央先后出台了购置税减半、“汽车下乡”、“以旧换新”等政策,通过大规模财政补贴刺激汽车消费,汽车销量分别创下45.5%和13.9%的阶段性增速高点。汽车消费还受宏观政策溢出效应影响,呈现出和房地产、货币等相似的周期波动。在政策影响下,汽车消费弱领先于宏观经济走势。

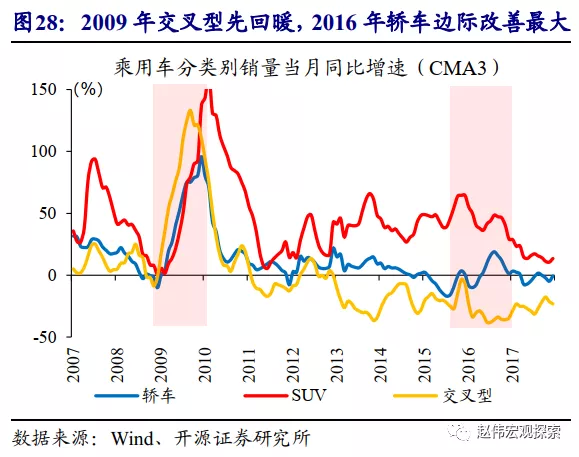

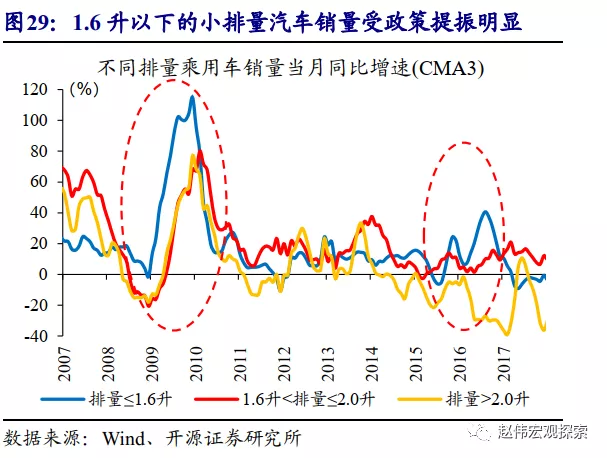

前几轮政策推动下的汽车消费改善,结构特征明显;小排量、中低档乘用车,受益最为显著。2009和2015年,购置税减半政策重点支持小排量乘用车,“汽车下乡”政策重点支持适用农村的交叉性乘用车。相关车型销售均受到明显提振,2009年,小排量乘用车、交叉型乘用车出现了连续7个月90%以上的销售增速。

年初以来维稳政策的溢出效应,拉动高端消费增长;中低端车型改善仍需关注

2020年初以来的稳增长政策,主要拉动高端汽车消费大幅增长,呈现出和以往不同的结构性特征。往年在政策支持下,中低端汽车消费通常更为受益;而年初以来,稳增长政策的溢出效应,抬升了高收入群体对房地产、汽车、奢侈品等高价值商品的消费倾向,拉动高端汽车消费快速增长。8月高档和豪华SUV销量同比增长67.7%、大幅高于中低档7.5%的增速;中高档轿车的销售也增长明显。

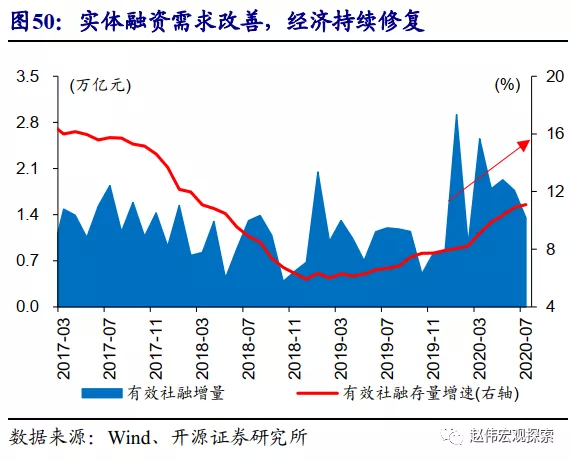

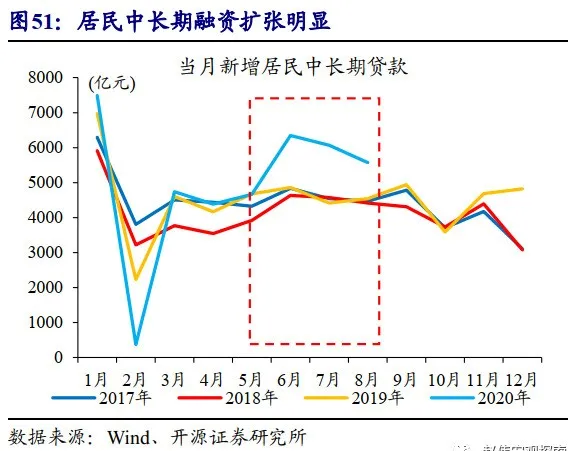

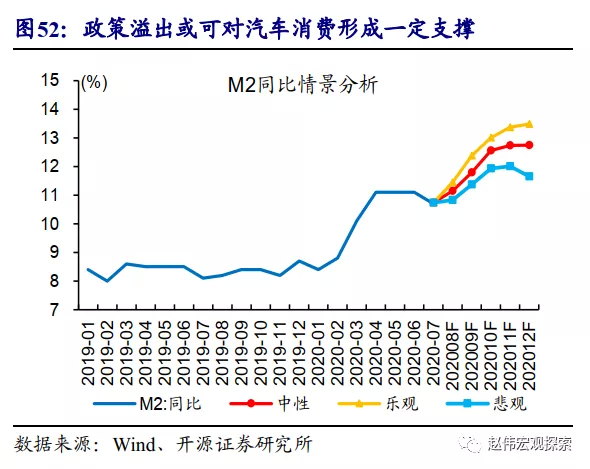

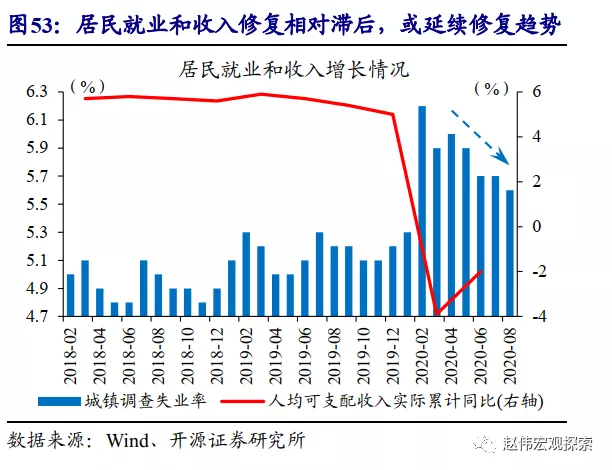

短期内,政策溢出效应对汽车消费或仍有支撑;中期来看,伴随居民就业和收入改善,中低端汽车消费也值得关注。未来一段时间,广义财政支出加快落地、信用环境持续修复,稳增长政策对汽车消费或仍有支撑。中期来看,伴随经济的持续回升、居民就业和收入水平的滞后改善,中低端车型的消费或值得进一步关注。

风险提示:宏观经济或监管政策出现超预期变化。

报告正文

汽车产业举足轻重,是拉动经济的“第三支柱”

汽车行业产值大、消费占比高,在国民经济中举足轻重

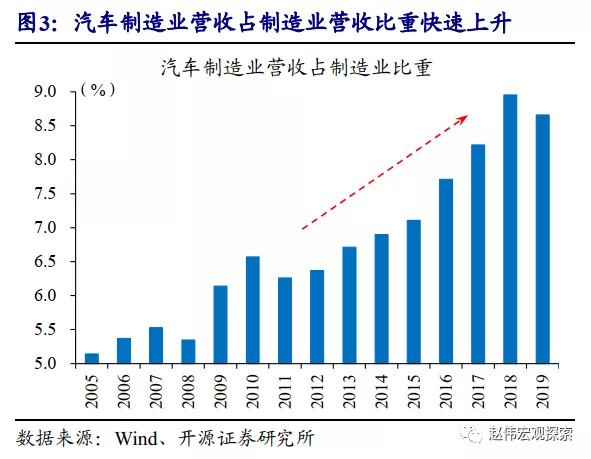

汽车制造业体量较大,增加值和总产出均占制造业7%左右,是重要的国民经济支柱产业。1980年代末,汽车制造业的增加值、总产值占制造业比重约为2%,到2017年,二者分别占到制造业的7.0%和7.2%,在制造业行业中排名居前。2008年以来,汽车制造业营收占制造业比重快速上升,2019年达8.7%,居制造业第2位;汽车制造业投资占比也保持在6%以上,高于多数制造业。

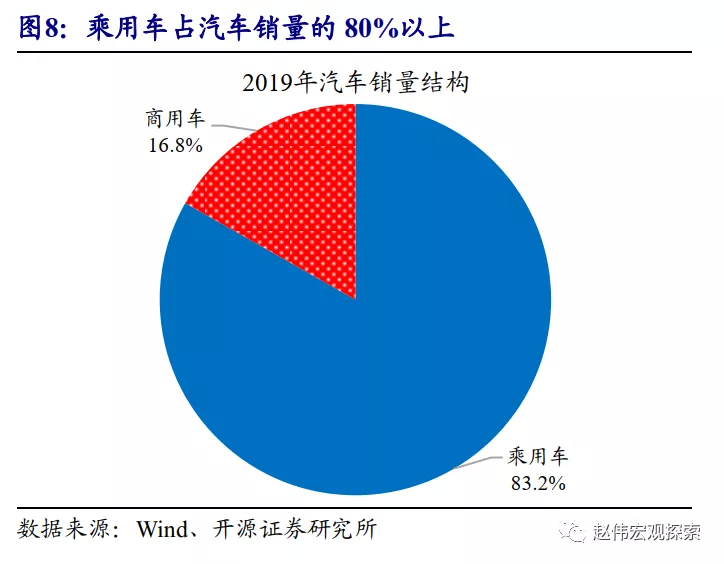

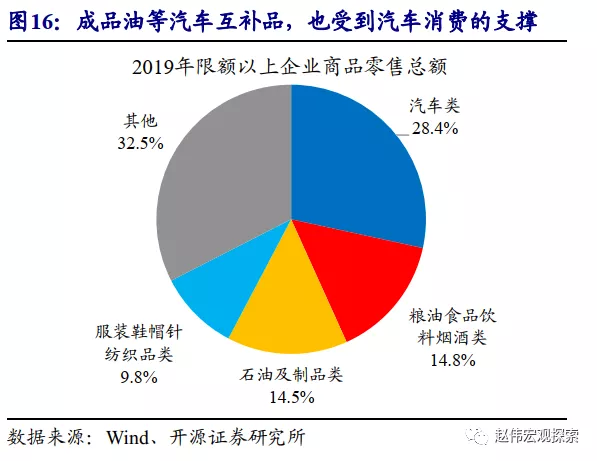

汽车类消费是居民重要的消费支出项,占居民非食品类商品消费近20%,主要反映居民消费需求。伴随收入和生活水平的提高,汽车占居民非食品类商品消费的比重快速抬升,从1990年代末的不足1%,提高到2017年的19.3%,成为占比最高的支出项。在2019年限额以上企业商品零售总额中,汽车类消费占比也高达28.4%。汽车销量中的80%,是以居民消费为主的乘用车,主要反映了居民的消费需求。

汽车产业体量大、链条长,对经济的拉动能力仅次于房地产和基建投资,是拉动经济的“第三支柱”。汽车构成包括4个基本部分、15个机构和系统,包含上万个基本构件;这使得汽车制造业的上游产业链不仅纵向延伸较长,而且横向牵涉产业众多。从投入产出关系来看,汽车整车制造拉动产值超过180亿元的行业有72个,仅次于房地产投资(房屋建筑)和基建投资(土木工程建筑),是总量经济拉动能力最强的行业之一[1]。[1]每个行业在生产过程中,会直接或间接地消耗其他行业的产成品,从而对其他行业形成产出拉动。根据2017年149行业投入产出表,平均每个行业对另一个行业的产出拉动约为180亿元。以此为阈值来考察各行业的产出拉动能力,房屋建筑业(对应房地产投资)对多达108个行业的产出拉动超过180亿元,是经济拉动能力最强的行业;土木工程建筑业(对应基建投资)、汽车整车制造业,分别对82和72个行业的产出拉动超过180亿元,经济拉动能力仅次于房地产投资。将阈值换成其他合理数值,不改变这一排序。

中上游工业制品及生产性服务,均受汽车产业显著拉动

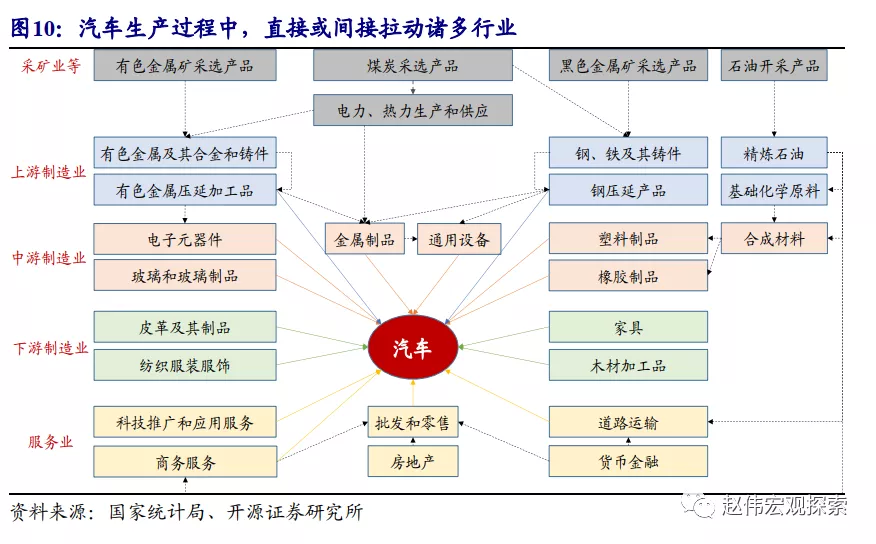

汽车的上游产业链,深入各主要生产和服务领域;主要拉动中上游制造业,对下游制造业、服务业也有影响。在工业体系中,汽车制造业处于偏下游位置,产业链向上延伸较长,涉及下游消费品制造业(家具、皮革制品等)、中游设备制造业(电子元件、通用设备等)、上游基础工业品制造业和采矿业(金属冶炼和压延、金属矿采选等)。其中对中下游制造业产品以直接需求为主,对采矿、电力偏上游行业更多为间接拉动。此外,对批发零售、货币金融等服务业也会形成需求支持。

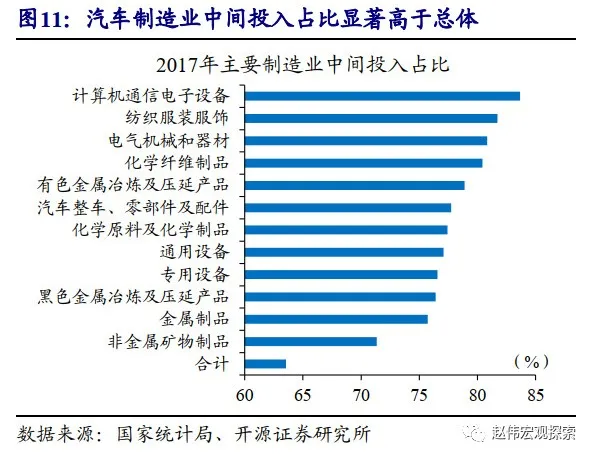

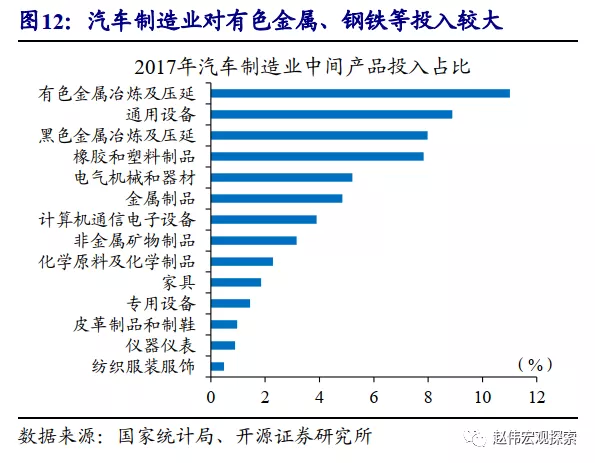

汽车制造业的中间投入,主要包括钢铁有色、通用设备等中上游制造品;有色金属、橡胶塑料等行业,对汽车制造业的产出弹性最大。汽车制造业中间投入占比较高、为77.7%,比总体高14.2个百分点。其中,有色金属是中间投入占比最高的非汽车类商品,占比达到11.0%[2];此外,通用设备、黑色金属、橡胶塑料等也是重要的中间投入品。除了这些直接投入的商品,汽车制造还对化工品、电子设备等形成间接拉动。从产出弹性来看,有色金属是弹性最大的行业,有色金属的开采和冶炼压延,对汽车制造业的产出弹性均在0.25左右。

[2]此处及下文的中间投入占比,均指的是占非汽车类中间投入的比重。

汽车生产和消费过程中,批发零售等配套服务,石油制品等互补产品,也显著受益。批发零售服务占汽车制造业中间投入(非汽车类)比重达16.1%,是占比最高的中间投入项。主因汽车生产涉及产业链较多,对采购渠道的依赖度较高;汽车的销售,也主要依赖于专营汽车零售店来实现。此外,汽车消费过程中,成品油、维修养护等互补产品或服务,也受益显著。比如在规模以上企业商品零售总额中,石油制品占比连年保持在10%以上,是占比最高的消费项之一。

[3]图15中的数据为占非汽车类中间投入的比重。

汽车消费受政策影响,呈现明显的结构性特征

汽车消费是稳增长重要抓手,政策影响下弱领先于经济

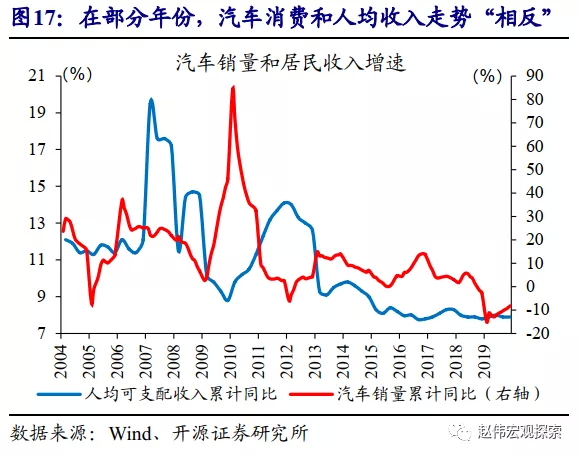

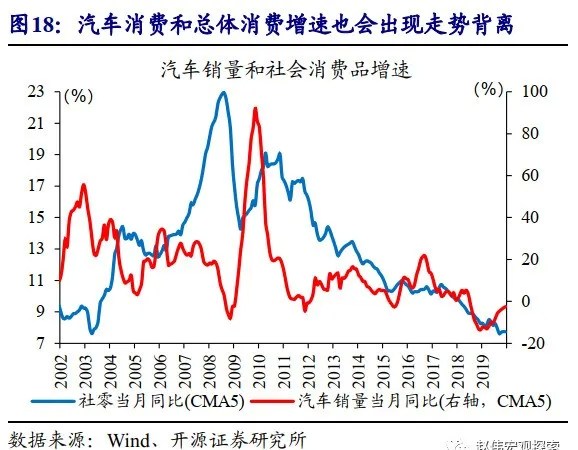

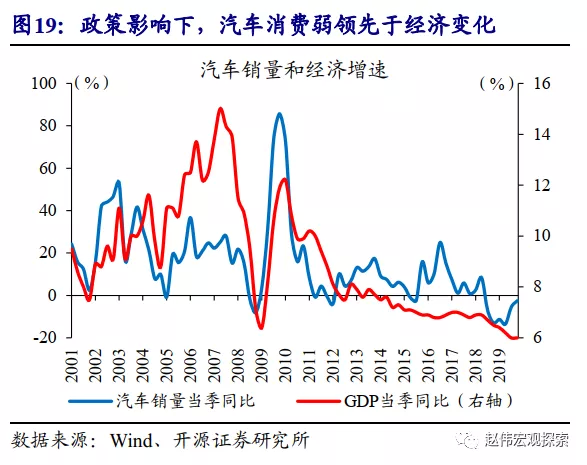

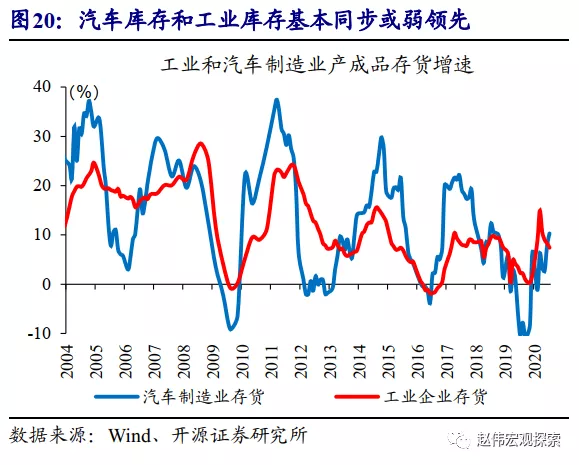

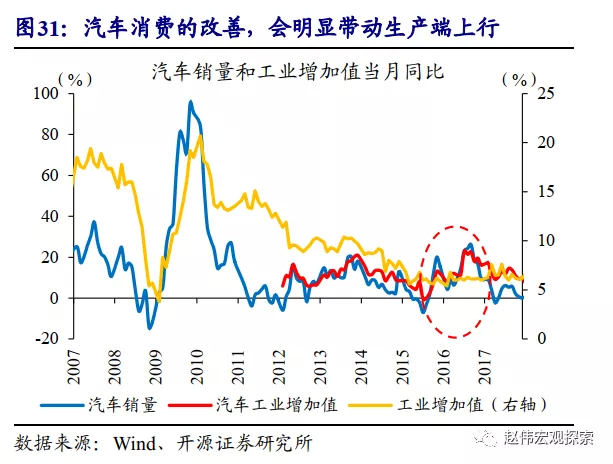

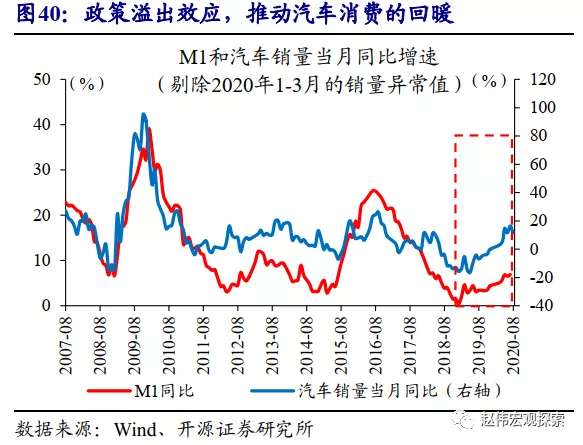

汽车生产和消费具有较强的经济拉动能力,是政策逆周期调节的重要抓手,呈现出一定的经济领先性。汽车消费受到居民收入和消费的影响,但实际数据表现来看,它们的相关性并不显著;汽车消费和宏观经济总体走势的相关性更高。由于汽车的经济拉动能力较强、可作为逆周期调节的重要抓手,2009-2010年、2015-2016年,均出台了汽车消费刺激政策。受政策的影响,汽车消费弱领先于经济变化,汽车制造业的库存也同步略领先于工业总库存变化。

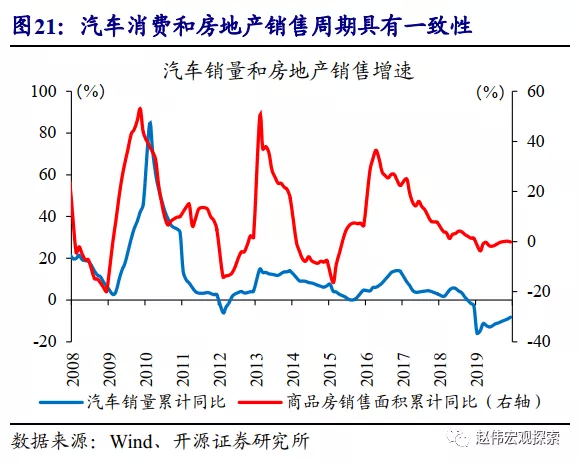

除了直接的消费刺激政策,汽车消费还受宏观总量政策溢出效应的影响,呈现出和房地产、货币等较为相似的周期波动特征。货币环境、房地产市场、汽车消费等,都受总量宏观政策的影响,比如汽车销售比房地产销售的周期波动,基本同步或略滞后1-2个季度。商品房和汽车均属于高价值商品,居民对房产和汽车的购买行为较为一致;而流动性环境对高价值商品消费的影响显著,这使得汽车消费和货币周期也具有较强一致性。

传统的汽车消费政策,对中低端的结构性提振最为显著

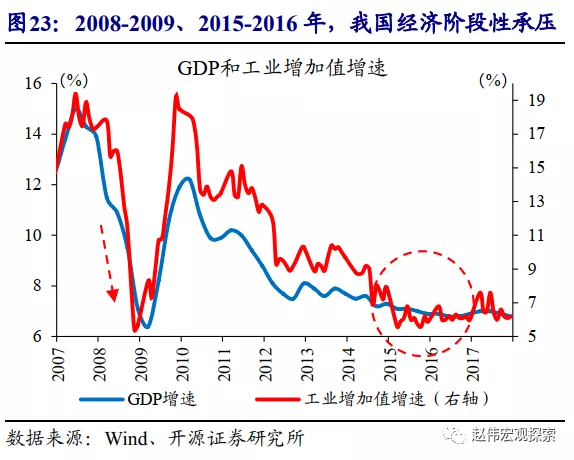

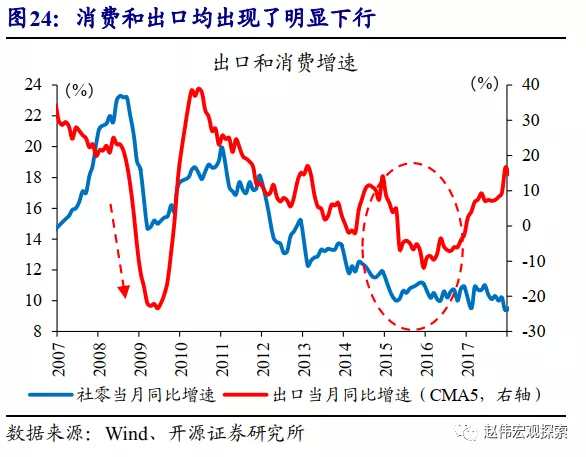

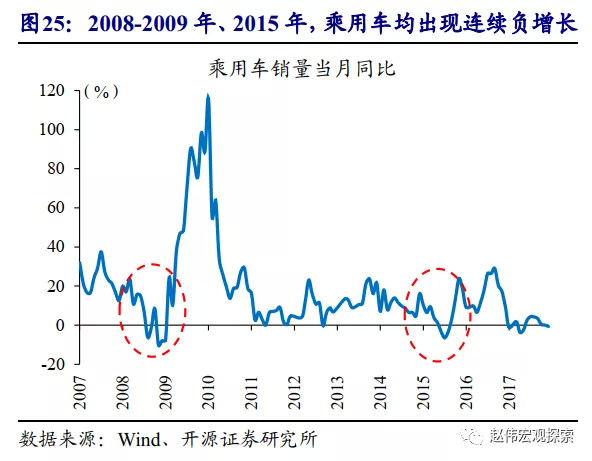

我国的汽车消费政策,集中体现在2009-2010年和2015-2016年,均在经济下行压力加大、汽车消费大幅下滑背景下出台。2008年国际金融危机影响下,经济快速下行,汽车销量也大幅回落,乘用车销量增速从3月的高点23.6%,降至11月的-10.3%。2015年我国经济承压,GDP和工业增加值增速均落入7%以下,汽车消费再次出现负增长,2015年中乘用车销量增速降至-6.6%。在经济下行、车市低迷的背景下,2009年和2015年,我国推出了汽车消费刺激政策。

2009和2015年的汽车政策,主要为购置税减半、“汽车下乡”、“以旧换新”等全国性的需求刺激举措,通过大规模财政补贴来提振汽车消费。2009年初,《汽车产业调整和振兴规划》出台,具体包括:1.6L及以下小排量乘用车减按5%征收车辆购置税、安排50亿元中央财政资金支持汽车下乡、安排10亿元中央财政补贴(后追加至50亿元)鼓励汽车报废更新等。2015年,为提振汽车消费,国务院决定对1.6L以下排量乘用车减按5%征收车辆购置税,并加快淘汰营运黄标车等。

2009和2015年的汽车政策,对汽车消费和生产形成了明显的结构性提振;小排量、中低档乘用车,受益最为显著。2009年在政策刺激下,乘用车销量快速提升,从2008年底的-8.0%,修复到2009年底的88.7%。“汽车下乡”和购置税减半政策中,交叉型、排量1.6L以下的乘用车受益最为显著,销量一度增长100%以上。配合其他扩大内需、提振经济的举措,总量消费在2009-2010年也出现一定提振。2015-2016年的汽车消费政策对车市也影响显著,主要为1.6升及以下的小排量乘用车受益明显。

政策的“溢出效应”,对高端汽车消费形成支撑

年初以来稳增长政策,带动高端汽车消费出现快速改善

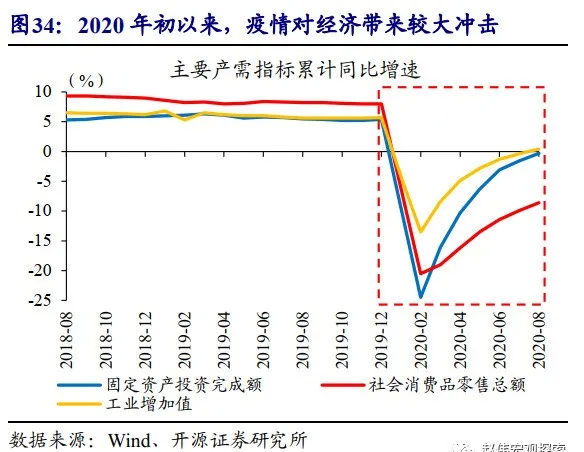

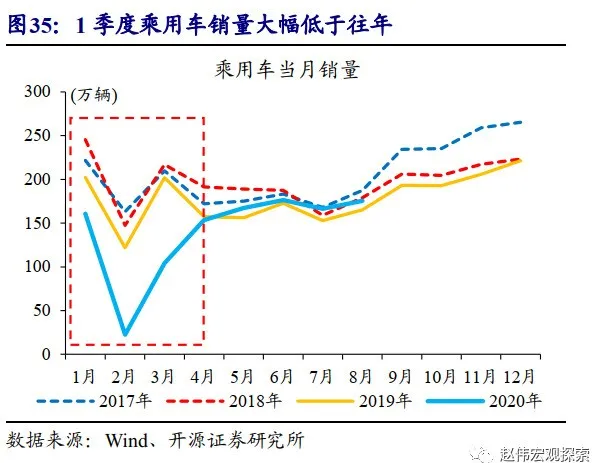

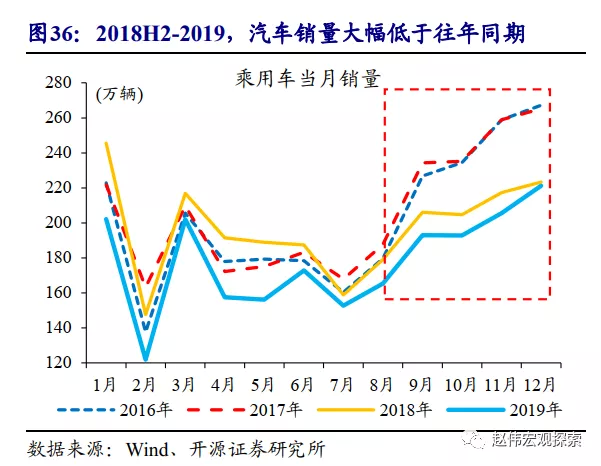

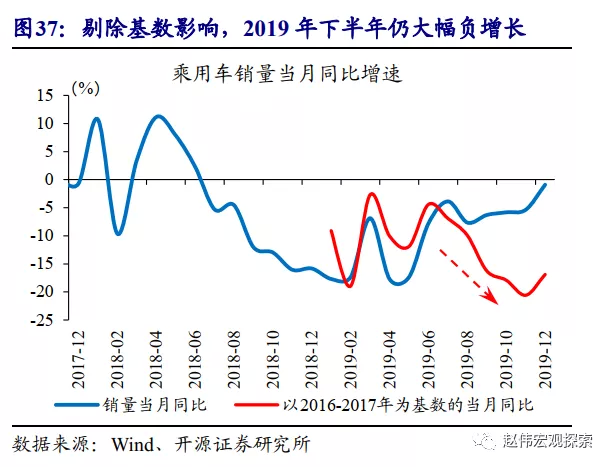

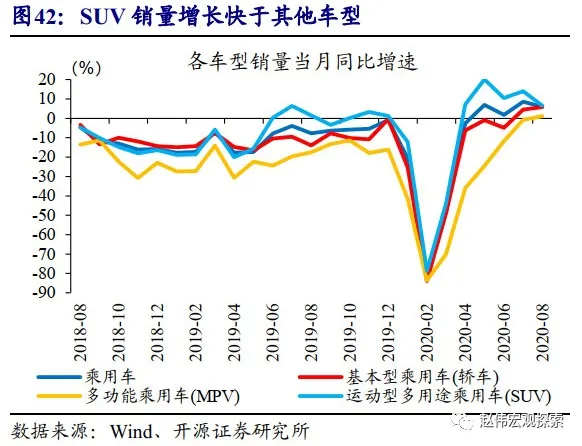

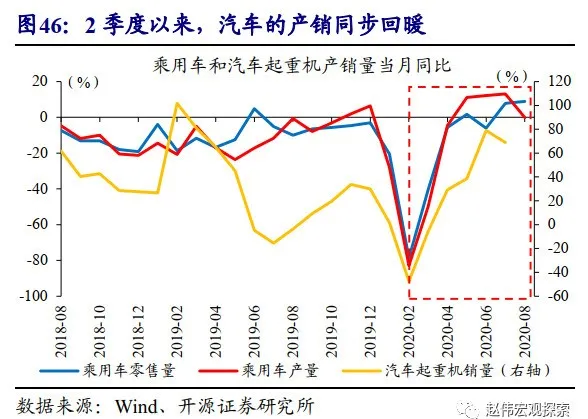

2018年下半年以来,经济下行压力加大、汽车消费低迷;2020年初公共卫生事件冲击下,乘用车销量一度同比下滑近80%。2018年受国内信用收缩、海外贸易摩擦等影响,经济下行压力凸显;汽车销量增速也持续下行、转为负增长。2020年初以来,公共卫生事件的冲击下,生产和内外需求均出现大幅下降;汽车消费也回落明显,单月销量同比降幅一度接近80%。

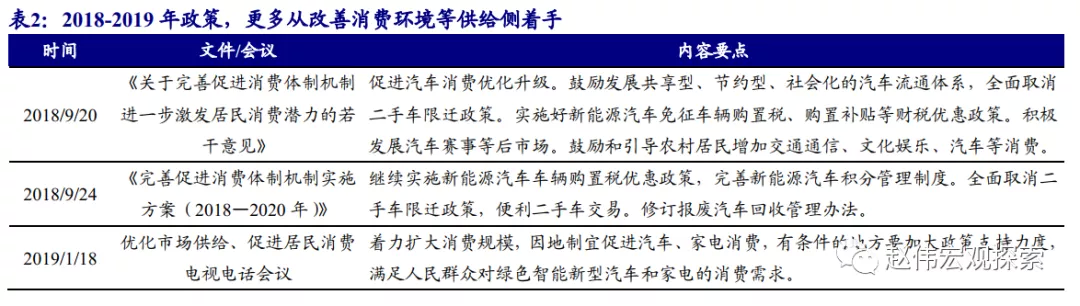

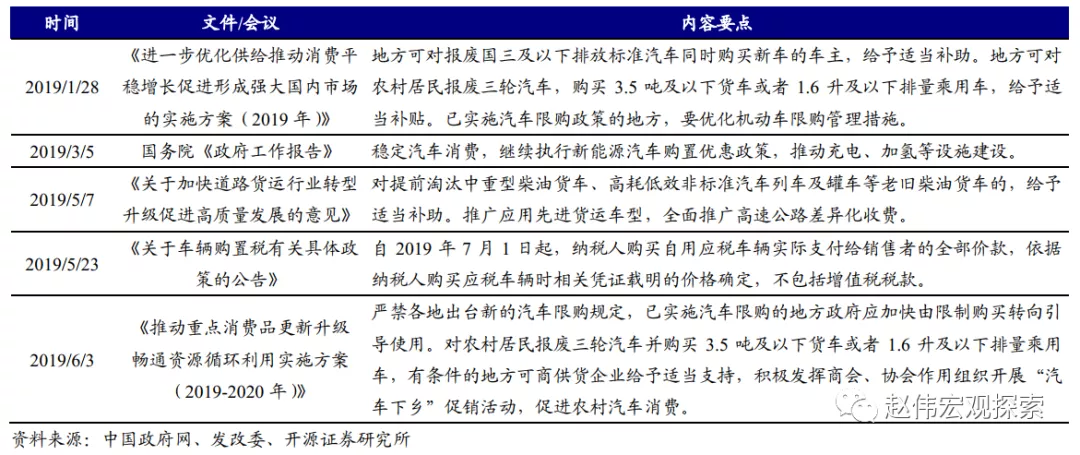

2018年3季度至2019年,促消费政策大多从改善消费环境等供给侧着手,对汽车消费的直接提振较为有限。2018年9月起,中央连续出台文件,提振居民消费。继续实施新能源汽车的购置税优惠和补贴政策,改善二手车交易,放宽汽车限购,鼓励地方政府提供购车补贴。这些政策以改善消费环境为主,对汽车消费的直接提振较为有限,2019年汽车销量延续负增长。

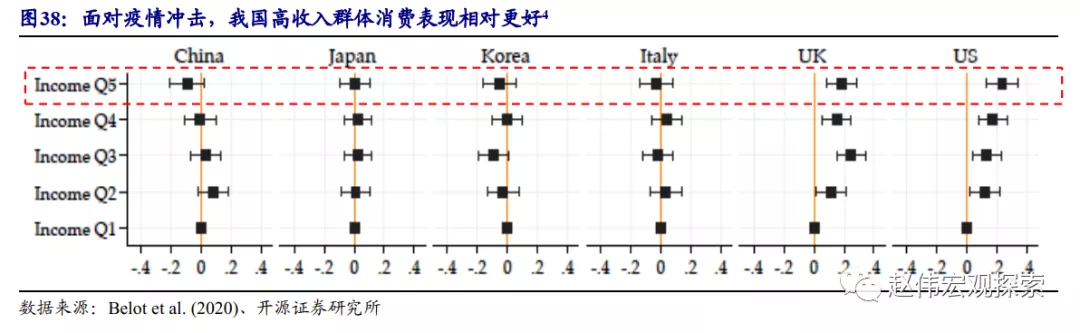

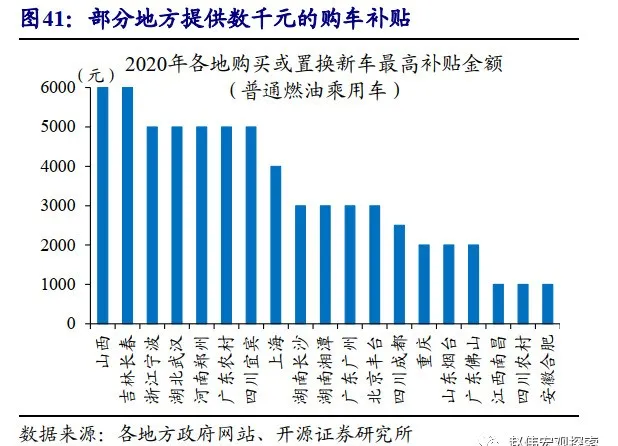

2020年为应对公共卫生事件冲击,我国加大逆周期调节力度,政策溢出效应对汽车消费拉动显著。稳增长政策的溢出效应,推升高收入群体对房地产、汽车、奢侈品等高价值商品的消费倾向。比如政策影响下的资本市场回暖、带来高收入群体财富增长,有助于拉动高端消费。同时,各地汽车政策也明显加码,山西、广东、四川等多个省份,出台了购车补贴政策;杭州等城市,适当放宽限购政策,对汽车消费形成一定支持。

[4]图38数据来源:Belot et al.,Unequal consequences of COVID-19 across age and income: Representative evidence from six countries,VoxEU,2020。图中测算是基于中美日等6个国家的调查数据,调查时间为2020年4月第三周。调查样本按收入分成5组,其中最低收入为Income Q1、是基准对照组,最高收入组为Income Q5。横轴为各收入群体支出相对于基准对照组支出的降幅。数据显示,公共卫生事件冲击下,我国高收入群体相对于对照组的支出降幅为负值,即表明高收入群体的支出反而是相对更好的,并且收入越高的群体,支出表现越好。

高端消费爆发带动产业景气,中低端消费修复仍需关注

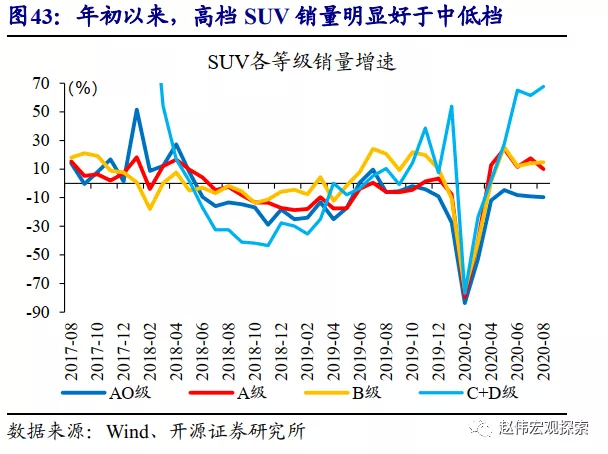

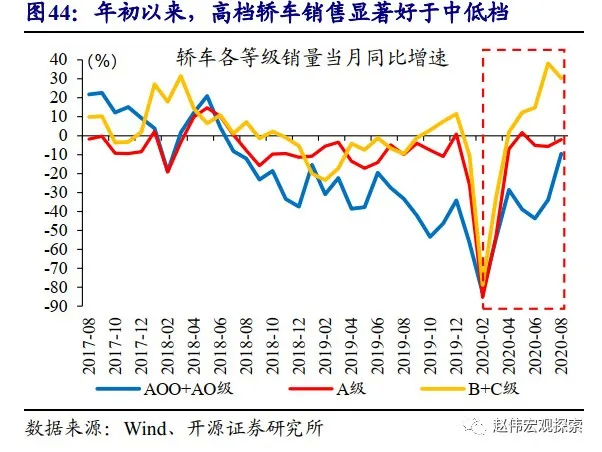

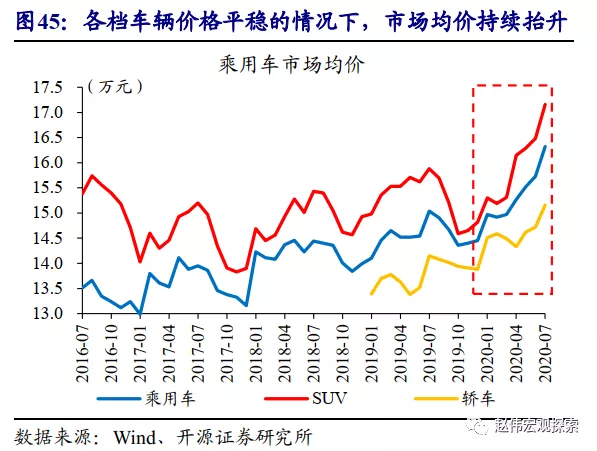

2020年初以来的稳增长政策,主要拉动高端汽车消费大幅增长,呈现出和以往不同的结构性特征。往年在政策支持下,中低端、小排量汽车消费通常更为受益。而年初以来,在政策溢出效应主导下,高端汽车消费快速增长。比如8月高档和豪华SUV销量同比增长67.7%,大幅高于中低档7.5%的增速[5];中高档轿车的销售也增长明显。在各档车型价格总体平稳的背景下,市场销售均价却持续抬升,侧面印证了汽车消费向高端倾斜。

[5]此处把C级、D级归为高档车和豪华车,AO级、A级、B级归为中低档车。

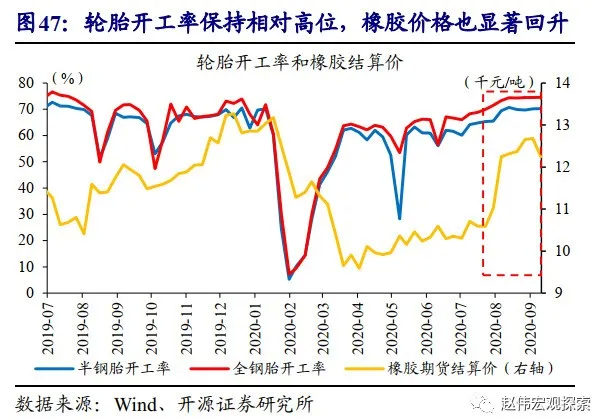

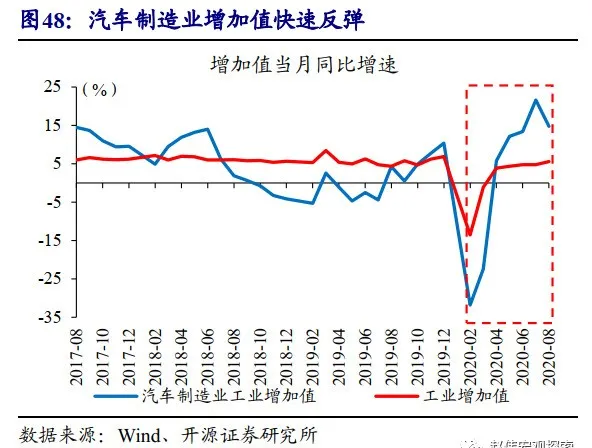

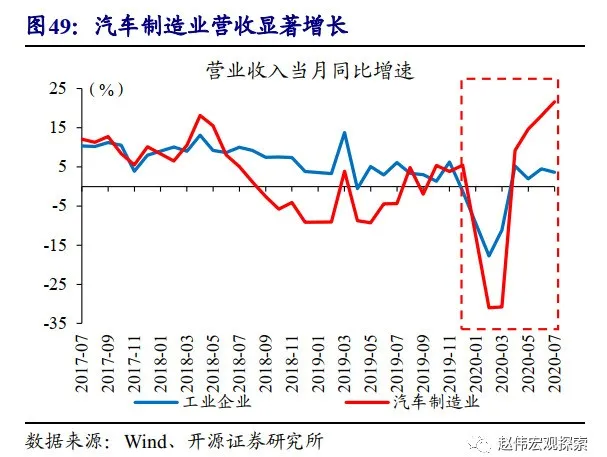

在需求拉动下,汽车产业链呈现较高景气,汽车产销回暖、开工率保持相对高位,行业生产和营收也都快速回升。伴随汽车销售的持续回暖,5月以来,乘用车产销量都从深度负增长转为正增长,全产业链呈现较高景气。比如汽车起重机销量,6-7月份同比增长60%以上;汽车轮胎开工率持续上行、高于往年同期水平,并拉动橡胶价格快速上涨超过10%。产销两旺下,汽车制造业增加值和营业收入都快速回升,7月增速均为21.6%,大幅高于工业总体表现。

短期内,政策溢出效应对汽车消费或仍有支撑;中期来看,伴随居民就业和收入改善,中低端汽车消费也值得关注。未来一段时间,伴随广义财政加快落地、信用环境持续修复,宏观政策的溢出效应,对汽车消费(尤其是高端车型的消费)或仍有一定支撑。中期来看,伴随经济的持续回升、居民就业和收入水平的滞后改善,中低端车型的消费或值得进一步关注。

研究结论

(1)汽车行业产值大、消费占比高,增加值和总产值占制造业比重在7%左右,占居民非食品类商品消费的比重近20%。在对各行业的产出拉动能力方面,仅次于房屋建筑(房地产投资)和土木工程建筑(基建投资),是拉动经济的“第三支柱”。

(2)汽车制造业中间投入品,主要包括钢铁有色、通用设备等中上游制造品,并对化工品、电子设备等形成间接拉动。其中,有色金属开采和冶炼压延,对汽车制造业的产出弹性最大。批发零售等配套服务、石油制品等互补产品,也显著受益。

(3)汽车消费经济拉动能力强、是逆周期调节的重要抓手;2009和2015年,中央先后出台了购置税减半、“汽车下乡”、“以旧换新”等政策,通过大规模财政补贴刺激汽车消费。政策影响下,汽车消费呈现出和房地产、货币等相似的周期波动。

(4)前几轮政策推动下的汽车消费改善,结构特征突出;小排量、中低档乘用车受益最为显著。2009和2015年购置税减半政策,重点支持1.6升及以下小排量乘用车;相关车型消费受到明显提振,2009年连续7个月保持90%以上销售增速。

(5)2020年初以来的稳增长政策,主要拉动高端汽车消费大幅增长,呈现出和以往不同的结构性特征。稳增长政策的溢出效应,抬升了高收入群体对房地产、汽车、奢侈品等高价值商品的消费倾向,比如8月高档和豪华SUV销量增长达67.7%。

(6)未来一段时间,广义财政支出加快落地、信用环境持续修复,稳增长政策的溢出效应,对以高端汽车为代表的商品消费或仍有支撑。中期来看,伴随经济的持续回升、居民就业和收入水平的滞后改善,中低端车型的消费或值得进一步关注。

风险提示

宏观经济或监管政策出现超预期变化。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP