美联储2020年9月议息会议点评:略显鹰派的表述不改宽松预期

本文源自微信公众号“CITICS宏观研究”。

核心观点

美联储9月会议维持基准利率不变,重申Jacksonhole会议上提出的平均通胀2%目标,符合预期。最新经济预测中对就业和通胀上修幅度好于市场预期。虽然此次会议的表述略显鹰派,但“平均通胀目标”带来的宽松预期并未改变。

正文

美联储9月会议维持基准利率不变,但整体表述相对市场预期略显鹰派。本次会议FOMC维持联邦基金目标利率在0-0.25%不变,相比此前会议的主要体现在两个方面,一是重申了Jacksonhole会议上提出平均通胀2%目标制,但没有进一步给出量化的加息条件指引;二是大幅上调短期经济预测,就业和通胀修正幅度好于市场预期,且持平或好于中性水平。整体表述相对市场预期略显鹰派,因此,会后美股出现回落,美债利率上行,美元走强。

具体来看,本次会议相对此前的变化体现在以下几点:

1)重申Jacksonhole会议上提出的平均通胀2%目标——即当劳动力市场达到最大水平的就业,且通胀上升至2%,并在一段时间内维持适当高于2%的水平。此前市场期待本次会议能够给出细节量化的前瞻指引,但美联储延用Jacksonhole对平均通胀2%目标表述外,并没有进一步明确对就业恢复到什么程度才考虑加息;

2)鲍威尔的讲话继续维持宽松预期:发布会上鲍威尔强调美联储仍有大量工具刺激经济,并会调整主街贷款计划条款满足更多企业。此外,鲍威尔也强调购债计划随时按需调整,重申经济依赖于公共卫生事件进展;

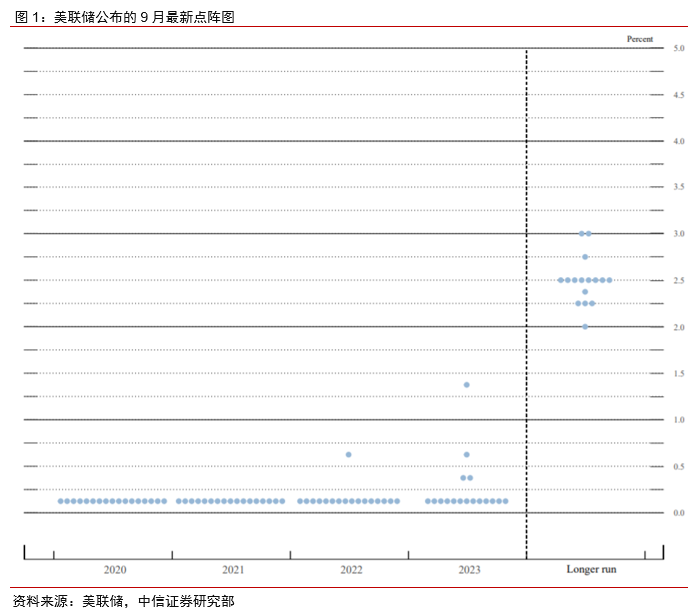

3)点阵图显示2023年之前维持利率不变:17名委员中,有13人认为维持利率至2023年不变;委员对2023年加息观点出现分歧,其中2位支持加息1次,1位支持加息2次,1位支持加息5次。

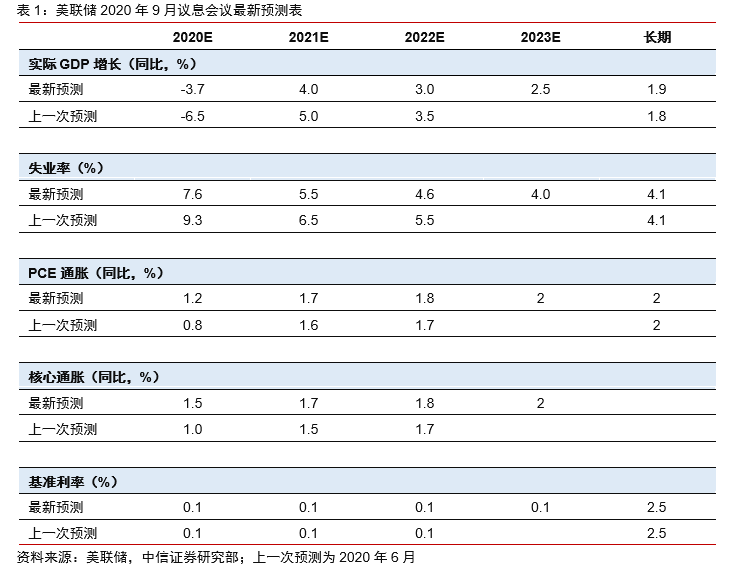

4)发布最新经济预测,其中就业和通胀修正幅度好于市场预期:

经济增长:美联储预计2020年实际GDP同比增速为-3.7%,高于6月会议的-6.5%,同时小幅下调了2021-2022年的增长预测(2021年为4.0%, 2022年为3%),长期增长预期由1.8%上调至1.9%略好于市场预期;

就业:失业率方面,预计2020-2021年分别为7.6%和5.5%,较此前分别下调了1.7%和1%,与市场预期基本一致。但值得注意的是,美联储大幅下修了2022-2023年失业率预测至4.6%和4.0%,且2023年失业率已经低于中性失业率水平。而此前市场预期美国失业率到2023年将在4.5%左右,仍将明显高于中性失业率。因此此次长期失业率的下修幅度明显好于预期,意味着美联储对两年之后就业市场的大幅改善比较有信心。

通胀:核心PCE和整体PCE通胀上修,2020年-2022年核心PCE通胀率预测分别为1.5%、1.7%和1.8%;整体通胀率预测分别为1.2%、1.7%和1.8%。同时,美联储预测2023年核心通胀和整体通胀水平就会达到2%,高于市场预期。

美联储略显鹰派的表述不改宽松预期。8月底鲍威尔讲话明确了“平均通胀目标”,而此次会议则对此做了更清晰的表达,未来美联储加息的主要触发条件分别是FOMC评估下的最大就业,以及通胀至少回升到2%。这也意味着美联储只有在明确看到通胀达到2%的水平之后才会采取加息行动。因此虽然此次会议的表述略显鹰派,但“平均通胀目标”带来的宽松预期并未改变。

扫码下载智通APP

扫码下载智通APP