特斯拉(TSLA.US)在欧洲陷入困局?

本文来自“德安车研”,文中观点不代表智通财经观点。

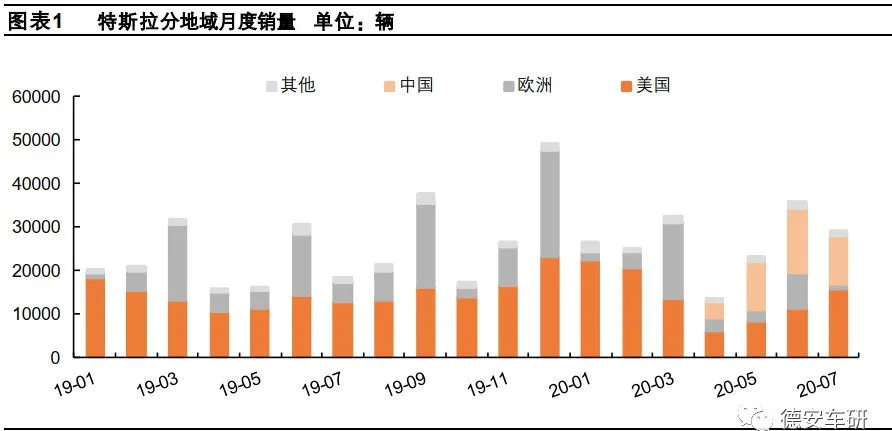

2020年1-7月特斯拉(TSLA.US)全球销量超20万辆,欧洲市场下滑明显。根据Marklines数据,20年1-7月特斯拉在全球销售新车合计18.5万辆,同比增长21%;其中美国9.8万辆(同比+2%)、欧洲3.8万辆(同比-23%)、中国4.1万辆(据中汽协数据,中国地区实际销量超6万辆)、其他0.86万辆(同比+13%)。欧洲成主要销售市场中唯一下滑的地区。

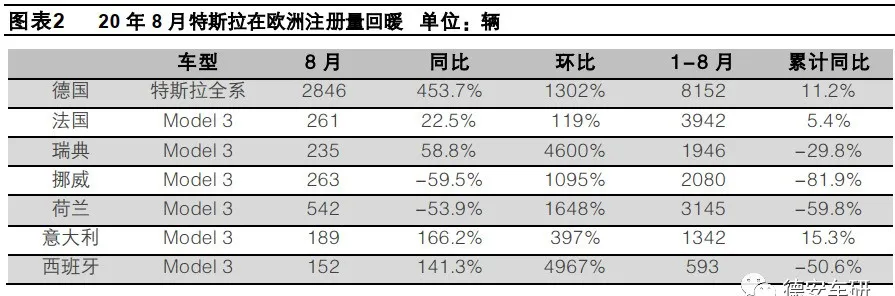

2020年8月特斯拉在欧洲的交付量回暖。由于7月份基数较低,因此各国特斯拉交付量环比都有大幅度的提升。其中德国注册量超过2800辆,同比增长超过4倍,环比增长超13倍,市占率达到18%。总体来看,2020年特斯拉在欧洲表现一般,在主要国家,其model 3的增速都远低于该国电动车的整体增速。

供给、需求、政策、产能等多因素导致销量下滑。

我们认为供给端竞争车型的增多、需求端消费者对小车和插混车型的青睐、政策端主流国家对小型车的支持力度和产能端的有效供给不足可能是导致特斯拉在欧洲销量下滑的几点原因。

供给端:车型增多,竞争更加激烈。

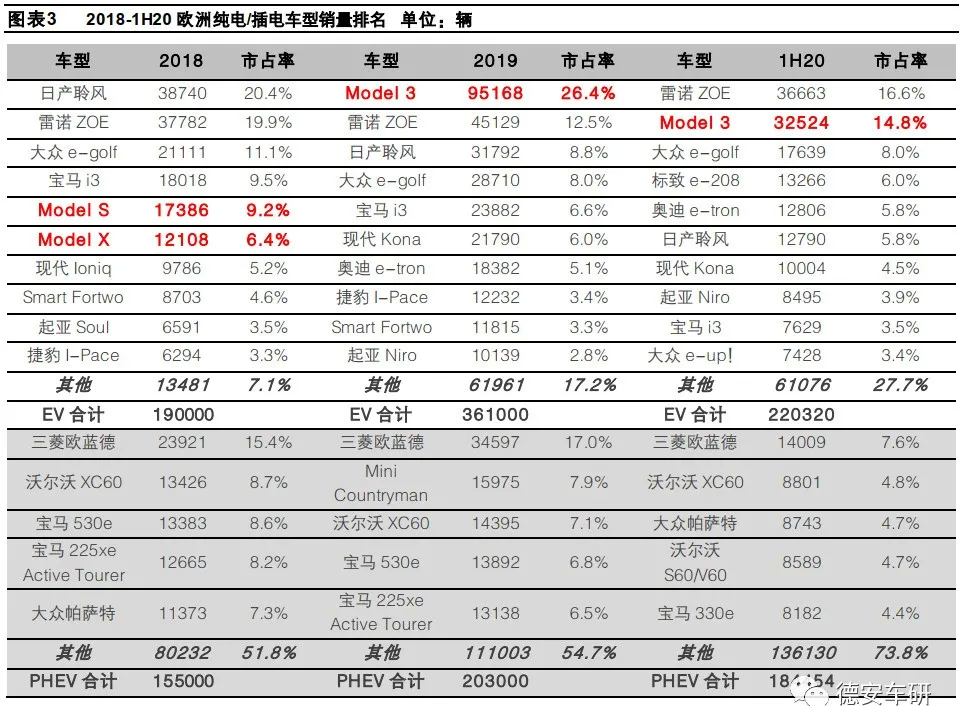

欧洲市场20年上半年新增标致e-208、大众e-up!、本田Honda e、马自达MX-30、沃尔沃Polestar 2等纯电车型以及福特Kuga、沃尔沃XC40、标致3008、奥迪A3 e-tron、沃尔沃Polestar 1等插电车型,反映了在碳排放政策的压力下各大主机厂加快电动化产品推出的趋势。从市场集中度来看,纯电CR10从19年的82.9%下降到1H20的72.3%,插电CR5从19年的45.3%下降到1H20的26.2%,均反映出产品供给增加的情况下车型销量集中度的下降。在此情况下,Model 3市占率从19年的26.4%下滑至1H20的14.8%。

需求端:小型车和插电车型受消费者青睐。

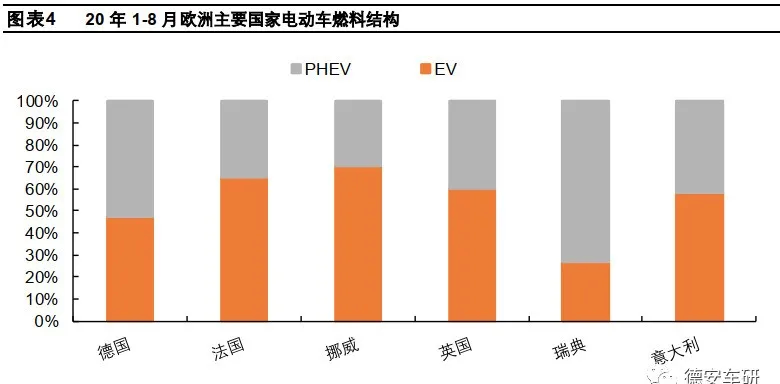

欧洲国家国土面积普遍较小、日常通勤距离较短、城市道路普遍偏窄,两厢车以及小型或紧凑型轿车符合普通消费者的使用习惯;20年上半年前十EV车型中只有Model 3和奥迪e-tron是中大型豪华车。此外,插电车型在欧洲电动车结构中的占比较高,20年上半年增速也较快,说明混合动力车型在欧洲拥有相当大的市场,能够较好兼顾碳排放政策以及消费者的使用需求,一定程度上挤占了纯电车型的市场空间;根据Carsalesbase统计,1H20欧洲纯电/插电车型销量分别为22/18.4万辆,同比增长22%/165%,PHEV增速远远超过EV车型;德国电动车中插电占比超过50%,瑞典甚至超过70%。

政策端:补贴向小型车倾斜,低价车更实惠。

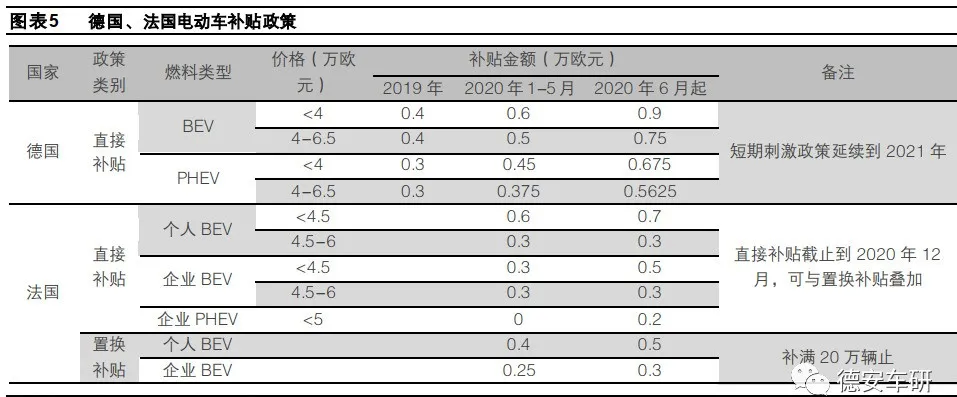

根据主流国家的政策文件,2020年下半年德国市场Model 3与雷诺Zoe等小型车的单车补贴差距在1500欧元,法国市场的差距在4000欧元,使得购置成本被进一步拉大,消费者对低价车购买欲望进一步增强。

产能端:有效供给不足。

受卫生事件的影响,3月23日加州工厂停产,尽管5月工厂复工生产,但停产依旧影响到新车在欧洲的供应。

根据公开资料信息,2020上半年仅有两班货轮从弗里蒙特前往欧洲。产能不足一定程度上会影响特斯拉在欧洲的交付表现。

特斯拉重振欧洲市场的策略:欧洲建厂+上海工厂出口+推出新车型。

我们认为面对欧洲市场的下滑,特斯拉将加快柏林工厂的建设,一方面保证产能的有效供给,另一方面进一步降低生产成本实现售价的下探。

除了欧洲工厂外,特斯拉计划向欧洲及亚洲其它市场供应的国产Model 3即将于年内大规模投产,最快于2021年初交付海外市场;根据新闻报道,中国制造的Model 3的目标市场包括新加坡、澳大利亚、新西兰和欧洲。

在产品方面,特斯拉计划推出更适合欧洲市场的小型车Model 2,售价也有望进一步降低。

我们认为欧洲建厂、将上海工厂作为对欧辐射的基地、推出更具竞争力的车型等一系列措施将重振特斯拉在欧洲市场的销量。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP