9月美联储会议点评:美联储延续鸽派,上调经济预期

本文转自微信公众号“王涵论宏观”

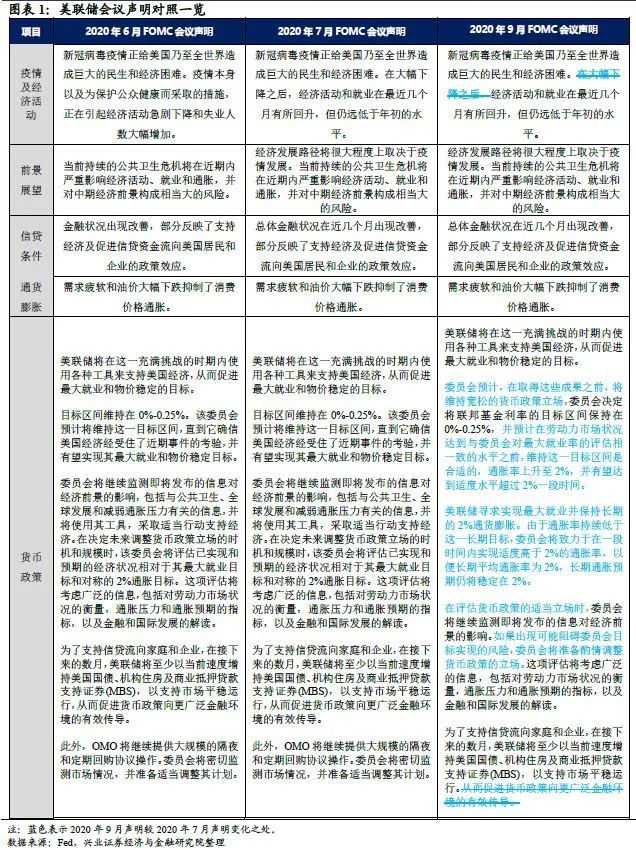

美国时间2020年9月17日,美联储召开9月议息会议,维持联邦基金目标利率0%-0.25%区间不变,兴业证券对此看法如下:

联储维持利率不变,符合市场预期。美联储宣布将基准利率维持在0%-0.25%区间不变,与此同时将超额准备金利率维持在0.1%不变,符合市场预期。此外,联储未改变有关购债节奏的表述,重申“将至少以当前速度增持美国国债、机构住房及商业抵押贷款支持证券(MBS)”、“将使用各种工具来支持美国经济”。此前联储官员曾多次表态将维持货币宽松,市场对此已有预期。

确认转向平均通胀目标,维持超长期宽松。在此前的杰克逊霍尔年会上,鲍威尔已经表态联储将转向长期通胀目标。本次的联储声明进一步确认,“委员会将致力于在一段时间内实现适度高于2%的通胀率,以便长期平均通胀率为2%”,指向联储将长期维持货币宽松,点阵图也显示联储将维持零利率至2023年。

维持对卫生事件造成持续影响的担忧,但经济预期有所上调。美联储未改变对前景展望的表述,重申“经济发展路径将很大程度上取决于卫生事件发展”、“卫生事件对中期经济前景构成相当大的的风险”,联储仍维持对卫生事件持续影响的担忧。但相较于6月,本次联储上调了对今年经济增速的预期,下调未来两年经济增速的预期,同时下调对失业率的预期,上调对通胀的预期,2020年GDP预期增速由-6.5%上调至-3.7%,失业率预期由9.3%降至7.6%。

进入经济复苏第二阶段,市场波动可能加大。资产表现来看,联储延长不加息时间至2023一度提振市场,但此后并未释放进一步信号,美股转跌,美债、黄金小幅下挫,美元小幅上涨。当前看,虽然前期二次卫生事件有所扰动,但美国经济仍处于复苏期,货币政策可能难以进一步宽松。考虑到美国风险资产已经修复至历史高位,市场参与结构、基本面或政策的边际变化均可能会引发市场的波动。未来市场预期差的关注点或聚焦于财政刺激进度、疫苗进度和大选不确定性。

风险提示:美国财政刺激不确定性;美国大选不确定性。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP