3000亿的海底捞(06862)到底贵不贵?

本文来自 微信公众号“同人慧研”,文中观点不代表智通财经观点。

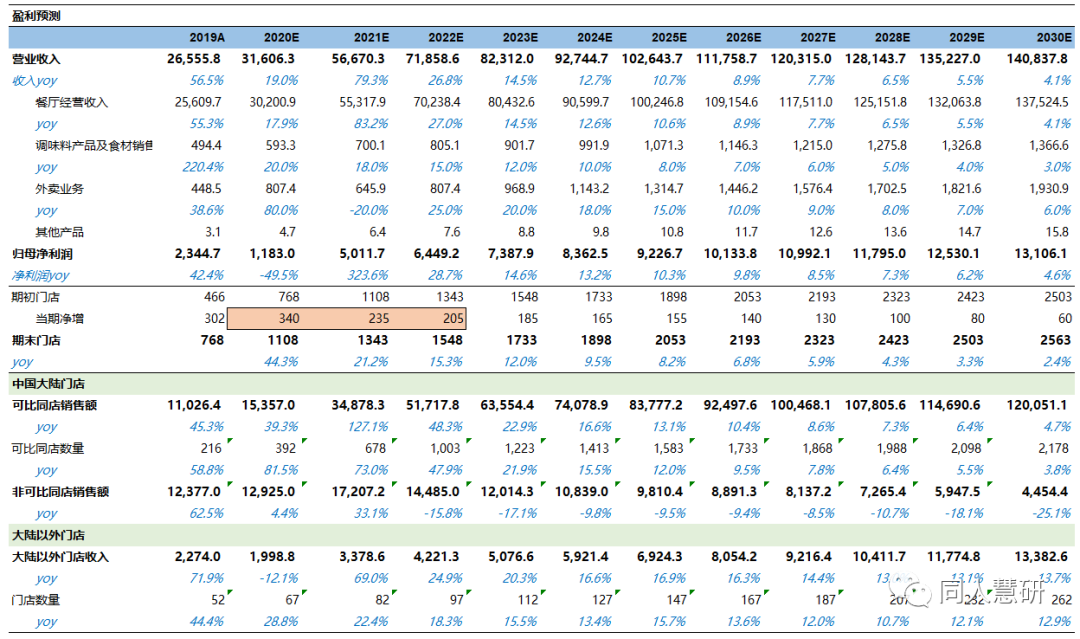

根据海底捞(06862)最新业绩情况和开店情况,考虑目前餐饮消费市场逐渐恢复,我们对公司未来业绩的盈利预测如下:

2020H1营收97.6亿元,同比-16.5%。其中餐厅层面收入91.5亿,占93.7%;零售业务1.8亿元,占1.9%;外卖业务4.1亿元,占4.2%。受卫生事件影响,上半年净利润亏损9.6亿元。门店扩张方面,上半年公司加速开店新开173家(中国大陆158家,大陆以外15家)。

收入端:

1、餐厅经营收入:

(1)2020年:预计因卫生事件影响逐步减弱,下半年餐厅经营收入+47.3%,全年餐厅经营收入+17.9%。分可比同店和非可比同店两个维度,预计可比同店销售额+39.3%,可比门店数量+81.5%,平均单店收入-41.2%。其中我们考虑:

一线城市同店翻台率为3.7(-27.5%),同店客单价+0.5%;二线城市同店翻台率为4.0x(-24.5%),同店客单价+1%;三线城市同店翻台率为4.3x(-17.3%),同店客单价-1%(三线及以下城市受卫生事件影响的恢复快于一二线城市,与现实情况相符)。

非可比同店的平均单店收入分城市层级,一线、二线、三线及以下分别-33%、-28%、-22%。

门店扩张方面:20H1公司加速开店,新开173家(原定300家),预计20年新开店将超过原定目标,在我们的盈利预测中,2020年新开店共350家。(20年开店数目前预期差异较大,券商的预测区间介于310-450家之间)。

(2)2021-2022年:预计2021年整体同店翻台率恢复到与2019年持平或者略降的水平,客单价同比+2%。其次因2019/20年均处于门店快速扩张高峰期,成熟同店的业绩贡献在21/22年释放出来,因此我们预计2021/2022年的餐厅经营收入同比分别+83.2%、+27.0%。

2、其他业务:

(1)预计20-22年调味料产品及食材销售收入+20%、+18%、+15%;

(2)预计20-22年外卖收入+80%、-20%、+25%;

(3)预计20-22年其他产品收入+50%、+35%、+20%。

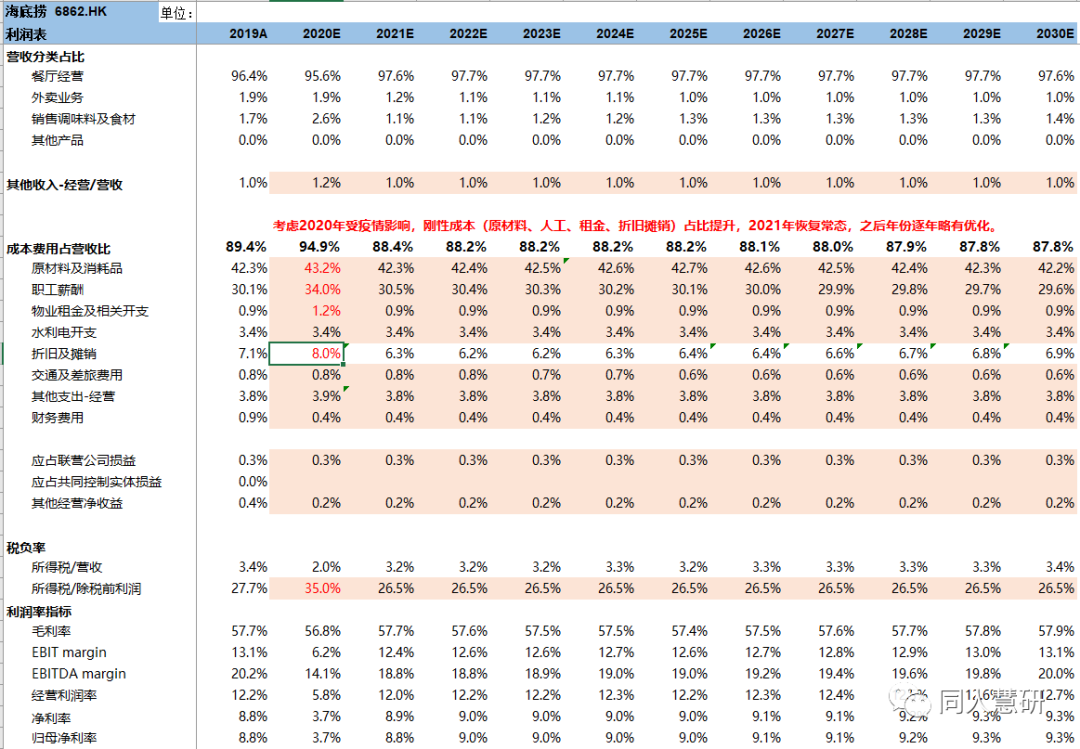

成本端:考虑2020年受卫生事件影响,刚性成本(原材料、人工、租金、折旧摊销)占比提升,2021年恢复常态,之后年份逐年略有优化。

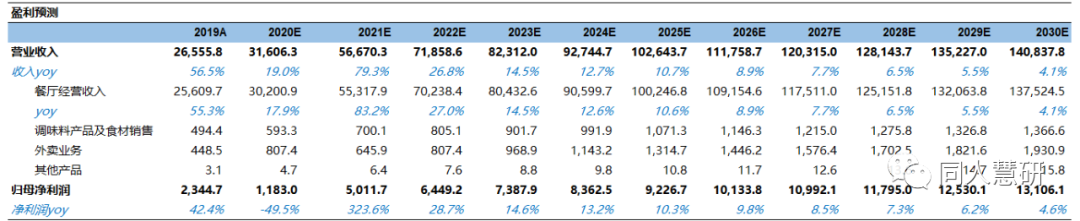

因此,我们预计未来三年公司的盈利情况如下:2020-2022年收入增速分别为+19.0%、79.3%、26.8%;归母净利润增速分别为-49.5%、+323.6%、+28.7%。

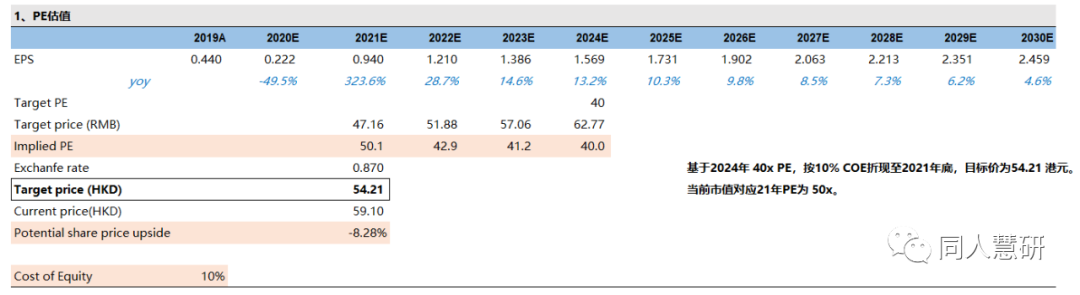

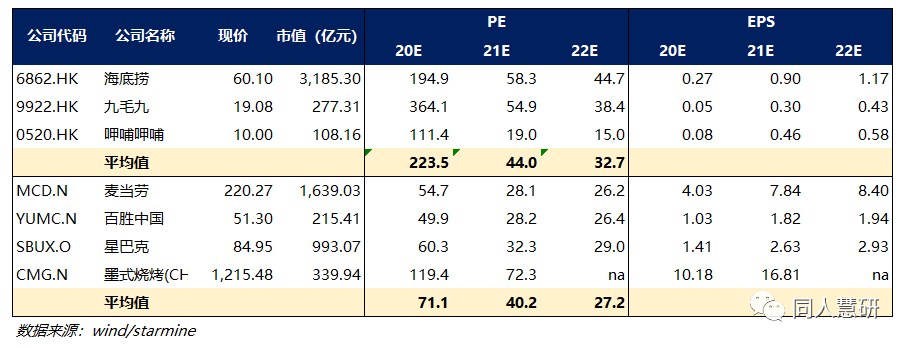

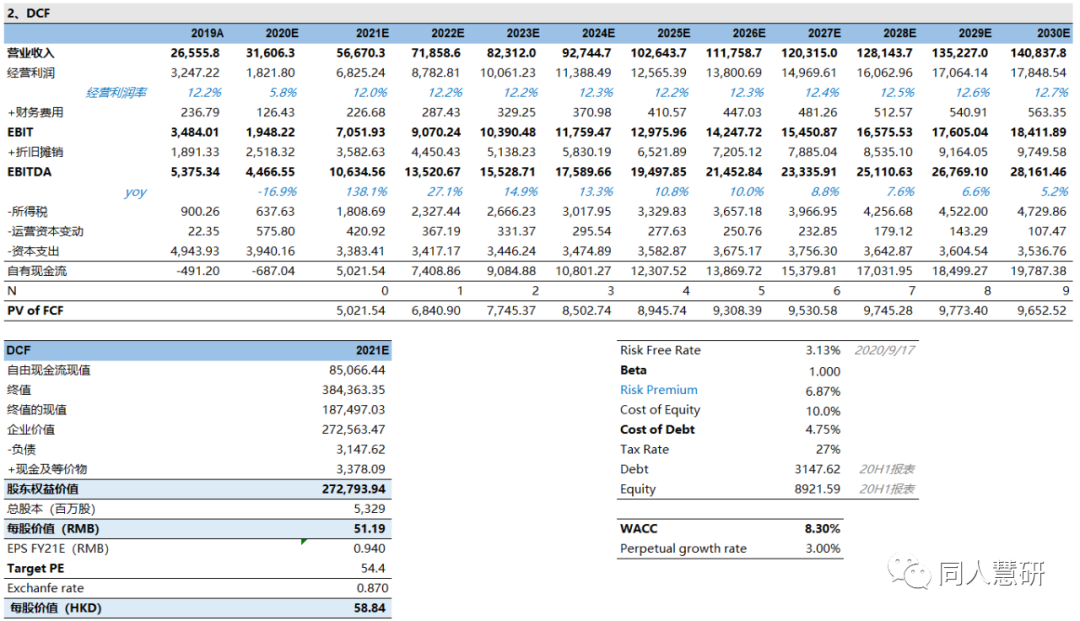

我们采用PE和DCF两种估值方法:

1、PE估值法:基于2024年40x PE,按10%COE折现至2021年底,目标价为54.21港元,对应2021年50x PE。

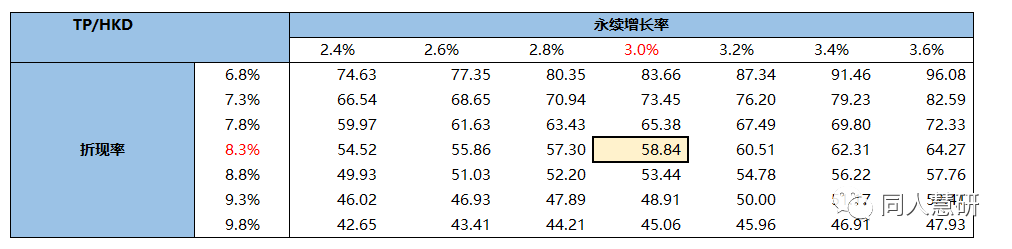

2、DCF估值:采用3.13%的无风险收益率,风险溢价为6.87%,WACC为8.30%,永续增长率假设为3.00%,通过现金流折现计算出公司的股权价值为2728亿人民币,以港币兑人民币汇率0.87,折算出目标每股价值为58.84港元。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP