五矿证券:锂价进入底部修复阶段,决定反弹高度的胜负手在哪?

本文来源于“五矿证券研究”微信公众号,为五矿证券研究所发布的研究报告。

报告摘要

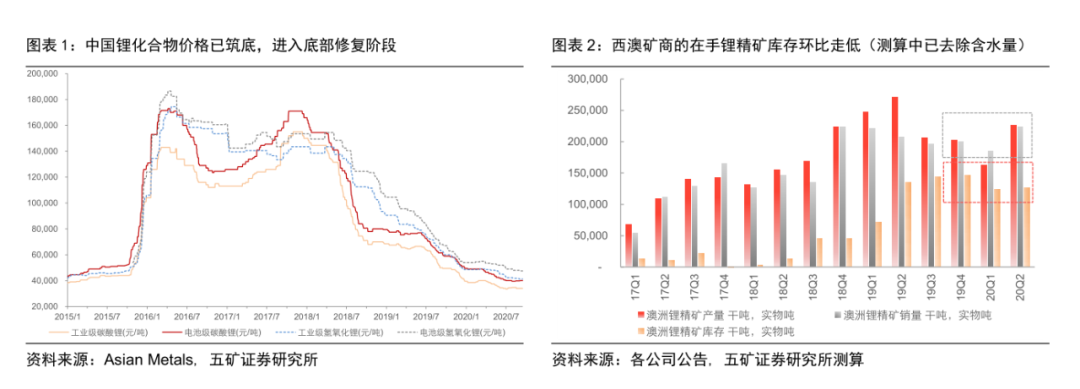

“需求支撑锂价进入底部修复阶段。自三季度初以来,在铁锂需求走强、三元需求复苏、以及产业链采购周转回暖的支撑下,中国锂盐现货价格正在强化筑底、逐步反弹的趋势(详见报告“电池金属反弹,需求拐点下的早期趋势信号”)。工业级碳酸锂、电池级碳酸锂先后开启温和修复,并撬动氢氧化锂产品线,预计锂化合物、锂精矿价格修复的势头将在四季度更加清晰。

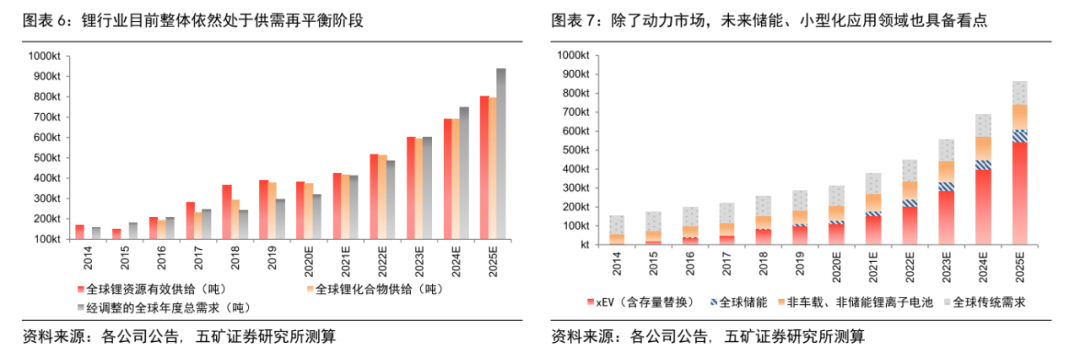

当前锂盐低价无疑难以持续,细数决定即期反弹高度的胜负手。疫情后全球锂电需求的增长趋势已重新确立,但供需格局尚未反转,我们判断未来3-6个月价格的修复高度将取决于如下因子:

(1)SQM的量价策略。作为全球“现金生产成本”最低的盐湖提锂产能,SQM正处于碳酸锂、氢氧化锂的产能扩张、产量释放期,生产受环保因素的干扰有限,从2019年以来产量与销量之差以及公司指引可以判断,其拥有较高的锂盐产品库存,且对于恢复全球市场份额雄心勃勃。

(2)Pilgangoora、Mt Cattlin以及头部澳矿目前处于主动减产状态,Wodgina等处于封存状态,矿山提高产能利用率的决策将以锂盐价格反弹为前提。

(3)我们认为未来碳酸锂、氢氧化锂等锂盐的总产能将难以再形成实质性的供给瓶颈,2018年以来全球资源端的产能建设放缓,呈现经典的周期性特征,但锂盐端的产能和家数继续逆周期扩张,产业链的整合者、新进入者均将建设锂盐产能作为施展长期布局的第一步。

差异化还是大宗化?品质逻辑在碳酸锂、氢氧化锂上的不同演绎。“未来动力电池对上游锂源的品质要求将更加苛刻”的结论在氢氧化锂-高镍、金属锂-固态体系中并无争议,但在碳酸锂-磷酸铁锂体系中,由于工艺的成熟和改进、追求高度成本经济性,对于上游碳酸锂的品质要求趋向大宗化,部分甚至转向采用磷酸锂,通过极致降本来拓展终端应用场景,实现对传统铅酸的大规模替代。整体而言,新能源汽车市场由依靠“补贴导入”向“产品驱动”逐步转型后,终端需求精细分层,经济性要求将对周期性反弹的斜率和高度带来制约,但温和的价格通胀将更可持续、更有利于产业链的良性发展。

锂供应生态圈将维持多元,定位分化、互为补充。从2018-2020年价格下行期青海、南美盐湖实际的产能进展来看,由于资源特性、工艺、基础设施等多方面的制约,盐湖提锂难以独占整个市场,全球锂供给生态圈未来仍将维持适度多元。同时,氢氧化锂、碳酸锂、氯化锂等产品线也均有各自的机遇。其中,市场对于“高镍时代”氢氧化锂的需求预期已较为充分,但也不应低估碳酸锂-铁锂体系在500公里以下续航车型领域的高度竞争力,以及在即将到来的“光伏平价时代”全球储能应用的需求爆发潜力。建议上游供应商构建灵活、多元的锂化合物产品体系,并侧重于自身具备比较优势的产品线。

风险提示:

1、若全球锂矿供给释放超预期、新能源汽车推广低预期,将导致锂产品价格中枢再度走低;

2、若电池技术革新,或将导致新能源汽车的技术路径更替,从而影响锂原料需求。

报告正文

中国锂盐价格筑底反弹

当前锂盐低价无疑难持续,关键是即期反弹的空间有多大

但是以未来3-6个月的视角,我们认为锂化合物价格的复苏还将面临如下挑战,不改变趋势但将制约高度:(1)SQM的量价策略。作为全球“现金生产成本”最低的盐湖提锂产能,SQM正处于碳酸锂、氢氧化锂的产能扩张、产量释放期,提锂生产受环保因素的干扰有限,从2019年以来产量与销量之差以及公司指引可以判断其拥有较高的锂盐产品库存,并且对于恢复全球市场份额雄心勃勃,其主要的发力点便是中国市场。(2)在产澳矿Pilgangoora、Mt Cattlin等(包括头部矿山)目前处于主动减产状态,Wodgina等则处于封存状态,后续澳矿提高产能利用率的决策将以锂盐价格的反弹为前提。此外,我们认为未来碳酸锂、氢氧化锂等锂盐总产能将难以再形成实质的供给瓶颈,2018年以来全球锂资源端的产能建设放缓,呈现经典的周期性特征,但锂盐的产能和家数继续逆周期扩张,产业链的整合者、新进入者均将建设锂盐产能作为施展长期布局的第一步。

未来锂供给的生态圈将维持多元

正如在前期系列报告中提及,我们看好盐湖类资产作为长期战略投资的安全边际,也积极看好“高镍时代”欧洲、美国新能源汽车市场引领氢氧化锂需求的放量(详见报告“氢氧化锂的大时代”),但我们认为锂供给的生态圈长期将维持多元,盐湖提锂难以“一统天下”,而氢氧化锂也不仅仅是唯一具备需求前景的锂化合物品种。

** 从2018-2020年价格低迷期青海、南美盐湖的实际产能兑现进度来看,由于资源特性、工艺、基础设施、自然条件等多方面的制约(尤其工艺需因湖而异、因地制宜),盐湖提锂虽然占据主动,但难以依靠现金生产的优势彻底出清矿石提锂。在价格低迷期,盐湖提锂通常决定价格的底,但在景气向上周期,矿石提锂通常决定价格中枢。同时根据目前的成熟工艺,矿石系在供应高品质电池级氢氧化锂方面具备优势,而盐湖系则是低成本碳酸锂、氯化锂的理想来源。未来电解、双极膜工艺或为盐湖生产氢氧化锂带来新的机遇,但并不成熟,目前碳酸锂苛化依然是盐湖生产氢氧化锂的务实选择。

** 氢氧化锂、碳酸锂、氯化锂、金属锂等产品线也均有各自的需求机遇。其中,市场对于“高镍时代”氢氧化锂的需求预期已较为充分,但第一,不宜低估以碳酸锂--铁锂体系在500公里以下续航车型的高度竞争力,第二,若认同铁锂在储能领域相对三元的绝对优势,在即将到来的“光伏平价时代”,碳酸锂--铁锂体系的需求潜力或超过市场预期,第三,在2025年前后的固态导入期,高壁垒的电池级金属锂、其型材以及合金、包括上游氯化锂也均将迎来机遇。因此,我们建议锂原料供应商构建灵活、多元的锂盐产品体系,并侧重自身具备比较优势的产品线。

** 锂原料的供给阵营本身也是多元的,其中既有以资源开采为侧重的原料型厂商,也有以锂化合物加工为侧重的厂商,以及以提纯、深加工为侧重的特色型厂商,包括贸易商。整体而言,我们主要看好从资源到锂化合物及深加工、具备成本和供应稳定性保障、直接对接终端客户的行业领军企业。

机遇与动荡并存,与确定性的领军标的共成长

在互联网等科技领域常用的VUCA同样适用于锂——这样一个新兴的周期性成长品种。其中,VUCA分别代表动荡性(Volatility)、不确定性(Uncertainty)、复杂性(Complexity)和模糊性(Ambiguity)。一个长期预期积极的产业(无疑已形成一致预期),也将成为一个竞争白热化的产业,机遇与动荡共存,成功只属于少数。

风险提示:

1、若全球锂矿供给释放超预期、新能源汽车推广低预期,将导致锂产品价格中枢再度走低;

2、若电池技术革新,或将导致新能源汽车的技术路径更替,从而影响锂原料需求。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP