内销加速成长、抢占海外市场,敏华控股(01999)有什么核心竞争力?

本文来自微信公众号“国金轻工纺服姜浩团队”,作者:姜浩、尹新悦。

核心观点

基本结论

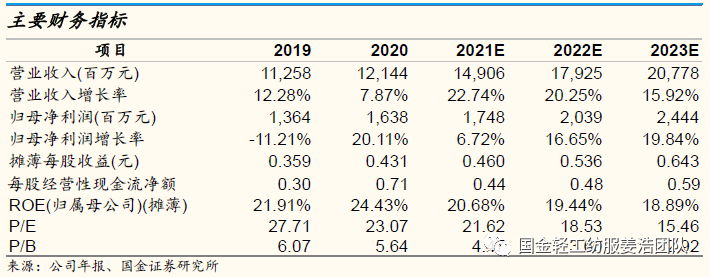

敏华控股(01999)是国内功能软体赛道领跑者,内销加速成长中。公司于1992年在香港成立,以外销功能沙发起家,经过多年在品牌、供应链、内销市场的开拓,现已成长为内销驱动的软体消费品牌公司。2020财年,公司实现营收121.4亿港元,同比增长7.9%,实现净润16.9亿港元,同比增长20.5%。

短期受益竣工回暖,中长期受益功能沙发加速渗透和市场集中。尽管7、8月受洪灾天气等因素影响竣工进度,但我们认为竣工回暖的趋势不改,软体家具景气继续提升确定性很强。中长期看,阻碍功能沙发渗透率提升的因素在逐渐弱化,而目前功能沙发在国内市场渗透率较低,中国市场拥有巨大的成长红利亟待释放,敏华作为国内功能沙发行业的鼻祖,国内市占率超50%,有望率先受益行业成长红利。

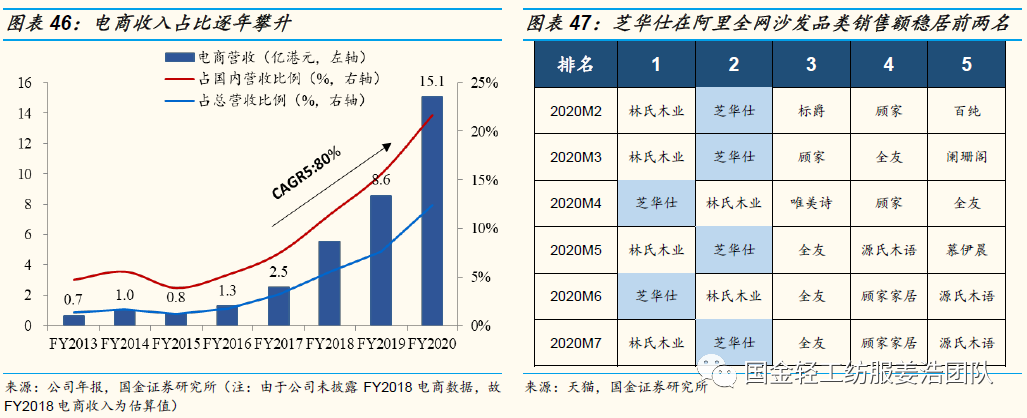

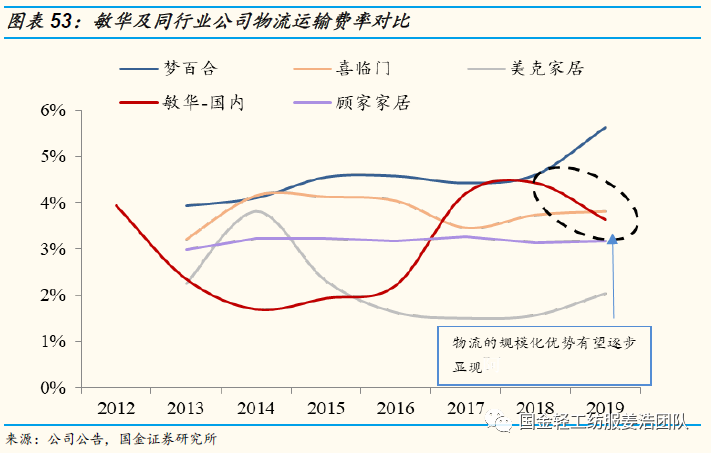

敏华的核心壁垒主要体现在五个方面:1、品牌认知度强;2、掌控核心关键零件,成本优势明显,毛利率高于同行3-10pct,同时款式定制能力强;3、全国及海外产能布局,降低运输成本,规避贸易摩擦风险;4、出色且领先的线上运营能力,FY2020电商营收15.1亿港元,CAGR5达到80%;5、自建物流体系,形成独具特色的经销商帮扶能力。

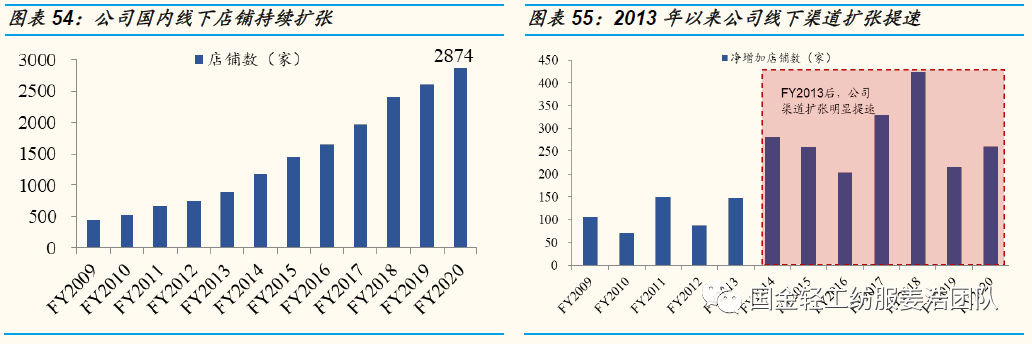

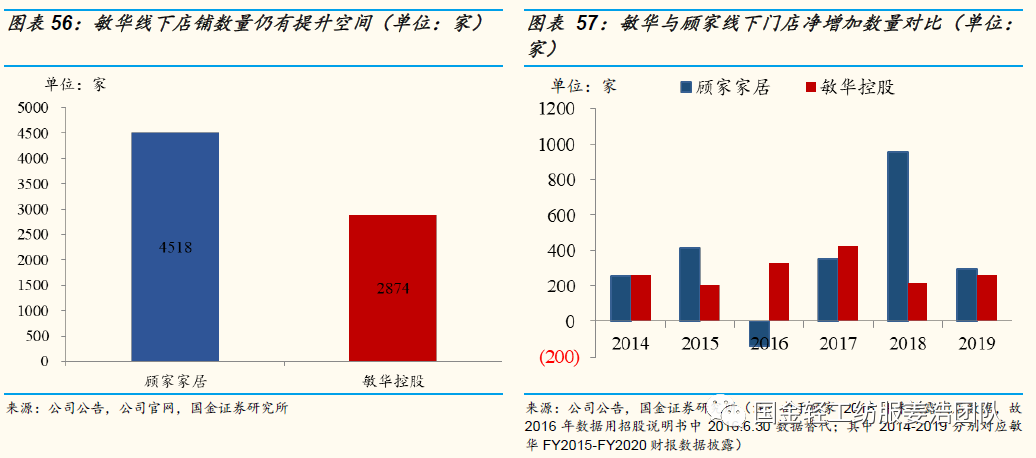

内循环背景下国内市场大发力,海外市场抢份额。首先,在国内大力促进消费背景下,我们认为公司未来驱动在内销,在线下门店开拓仍有较大空间,当前线下店铺近2900家,预计未来两年开店增速在700-900家/年,同时有望借助线上扩平台以及品类补短板等方式进一步打开成长空间。其次,越南工厂已经可以承接惠州的产能,令敏华已经完全具备对关税“免疫”的能力,不仅如此,还将助力敏华抢夺国内中小家具企业对美出口订单,提升敏华在美国的市占率。

投资建议

我们预计公司FY2021-FY2023年EPS分别为0.46、0.54和0.64港元,当前股价对应PE分别为22倍、19倍和15倍,考虑公司所处赛道的成长性、以及公司自身在渠道下沉、产品改进、销售推广方面的加速推进,业绩有望保持中高速增长,我们给予敏华FY2021年28X合理估值,对应目标价12.9港元,给予“买入”评级。

风险提示

门店扩张不及预期的风险;原材料价格大幅波动的风险;海外卫生事件影响加剧的风险;费用控制不力的风险;汇率波动的风险。

内容目录及投资要件

投资要件

关键假设

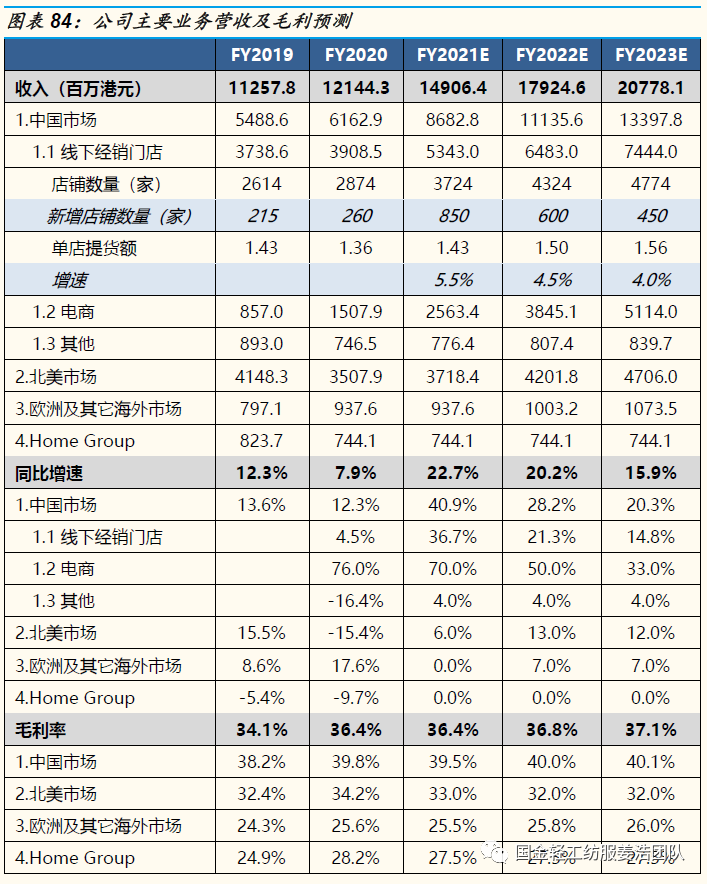

1、内销业务:

公司作为在品牌、供应链方面具有核心竞争壁垒的软体龙头,受益于在内销产品设计、渠道扩张、品类扩张的驱动,我们预计FY2021-FY2023中国市场营收同比+40.9%/+28.2%/+20.3%,毛利率分别为39.4%/ 40.0%/40.1%。其中,①线上:未来3年公司有望在电商平台持续发力,且在品类、平台发展上进一步突破,预计 FY2021-FY2023电商渠道营收同比增长68%/50%/33%,预计毛利率为49%/48%/47%;②线下:门店扩张速度有望加快,FY2021-2023新增门店850/600/450家,门店数量有望达到3724/4324/4774家,单店提货额同比增速为5.5%/4.5%/4.0%。

2、外销业务:

①北美市场:受益于越南工厂建成后产能爬坡、贸易战环境下出口供应链集中度的提升,以及考虑到4-6月海外卫生事件导致的外销订单下滑,我们预计FY2021-2023北美市场营收同比+6%/13%/12%,毛利率分别为33%/32%/32%;②欧洲及其他海外市场:我们预计FY2021-2023营收增长0%/7%/7%,毛利率分别为25.5%/25.8%/26.0%。

综合内销和外销业务,公司FY2021-2023整体营收增速分别为22.7%/20.2%/15.9%;毛利率分别为36.4%/ 36.8%/37.1%。

3、费用预测

由于FY2021是公司渠道加速开拓的元年,公司会加速品牌推广和市场营销,我们预计FY2021销售费用率有所提升,FY2022开始销售费用率缓慢下滑,预计FY2021-2023销售费用率为18.1%、17.9%和17.5%,销售费用绝对值同比增量为7.0亿港元/5.1亿港元/4.3亿港元;预计FY2021-2023管理费用率为4.8%/4.6%/4.6%,管理费用绝对值同比增量为0.9亿港元/1.1亿港元/1.3亿港元。

我们区别于市场的观点

1、市场空间层面,我们认为功能沙发渗透快于普通工艺沙发,伴随龙头在解决关键零部件成本后带来的价格带下探、新零售传播方式下带来的C端认知度和接受度的加速提升、产品设计的改进等,功能沙发赛道的成长空间超过市场认知。

2、行业格局层面,功能沙发偏“电器”的产品属性下,兼具制造和品牌势能的龙头企业有望优先享受行业扩容红利;且先发者打通产业链构筑低成本优势,进一步抬升后来者进入门槛,功能沙发赛道原有的头部品牌有望率先享受行业红利。

3、公司层面,敏华作为内销功能沙发的主要推动者,在产品、品牌布局、供应链控制上具有长期积累的核心壁垒,伴随公司在全渠道的加速推进、品类开拓、越南产能的爬坡,公司有望实现内、外销市场份额的加速提升。

股价上涨的催化因素

1、 线下开店增速超预期

2、 外销订单增速超预期

3、 线上营销推广效果超预期

估值和目标价格

我们选取可比公司相对估值法,并结合公司自身的成长性,认为FY2021公司合理的市盈率为28倍,对应目标价12.9港元,首次覆盖,给予“买入”评级。

投资风险

门店扩张不及预期的风险;原材料价格大幅波动的风险;海外卫生事件影响加剧的风险;费用控制不力的风险;汇率波动的风险。

1 功能软体赛道领跑者, 内销加速成长中

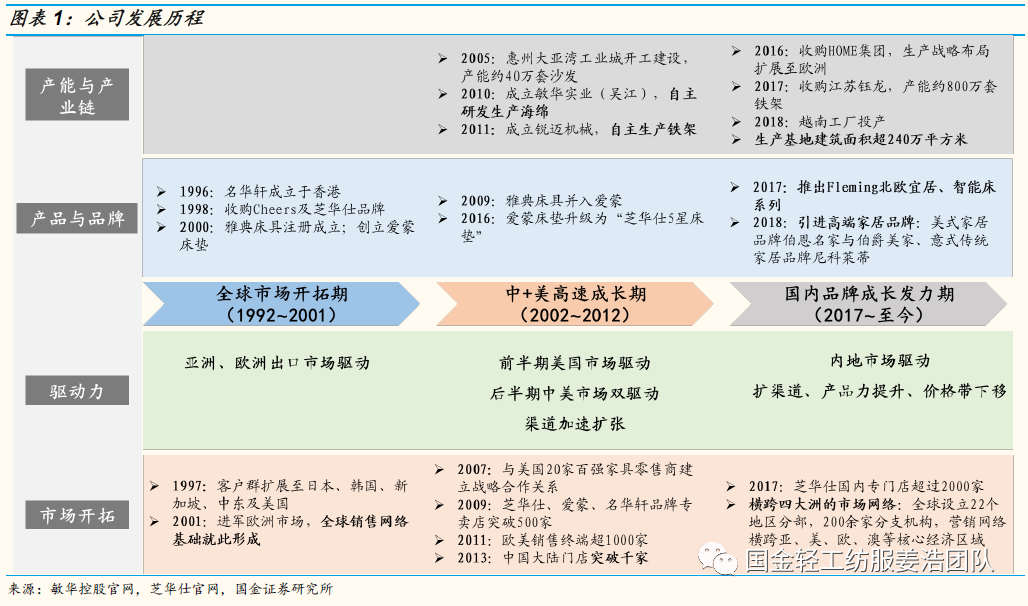

敏华控股1992年在香港成立,专注于沙发、床垫及智能家居的制造,公司凭出口起家,先后拓展东亚、欧洲、北美市场,以芝华仕品牌经营国内市场,自2017财年起,国内营收占比开始超过出口,国内市场成为驱动公司规模增长的主要发力点。2020财年,公司实现营收121.4亿港元,同比增长7.9%,实现净利润16.9亿港元,同比增长20.5%。

1.1、内销驱动营收端弹性,欧美市场份额保持稳定

分区域看,2020财年,中国/北美/欧洲及其他海外营收为69.55/35.08/16.82亿港元,营收占比分别为57.3%/28.9%/13.8%,国内营收占比已经超过一半,成为驱动营收增长的重要因素。

中国市场:品牌积累+全渠道扩张,是公司未来成长主轴线。FY2015至FY2020年,中国市场营收由20.66亿港元增长至69.55亿港元,过去五年营收CAGR为27.5%,中国市场的营收占比由31.5%提升至57.3%。

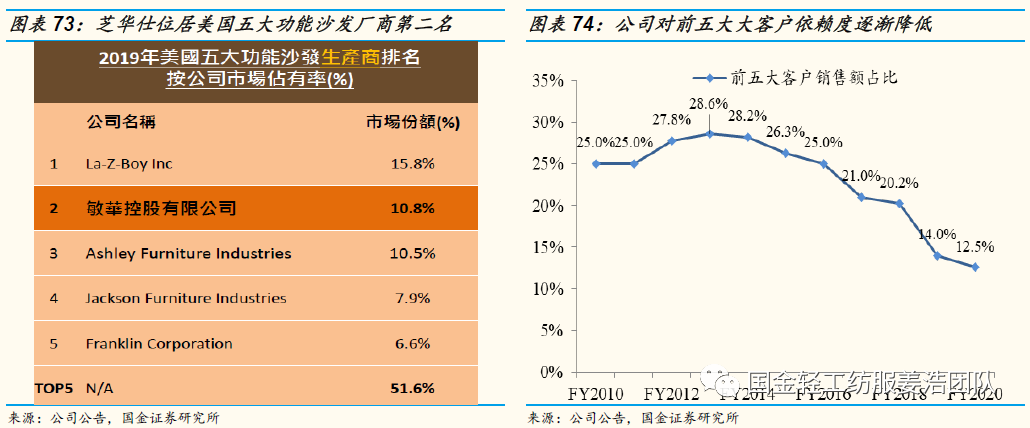

北美市场:提前布局越南产能,有望保持稳步增长。FY2015至FY2020年,北美市场营收由35.62亿港元略降至35.08亿港元,过去五年营收CAGR-0.3%,营收占比由54.3%下降至28.9%。2019年敏华在美国功能沙发生产商中排名第二,市占率10.8%,为规避贸易战对美国出口业务的影响,公司于2018年6月收购越南Beyond家具公司,受2019年上半年产能未完全转移及卫生事件导致需求放缓的影响,2020财年美国营收为35.08亿港元,同比下降15.4%。伴随卫生事件减弱,美国需求呈逐月恢复。

欧洲及其他海外市场:收购HOME集团稳固欧洲市场份额。FY2015至FY2020年,欧洲及其他海外市场营收由9.26亿港元增长至16.82亿港元,复合增速达12.7%。公司2016年底收购欧洲的Home集团进行本地化生产销售,有力保证公司在欧洲市场的份额,目前欧洲及其他海外市场营收占比保持稳定。

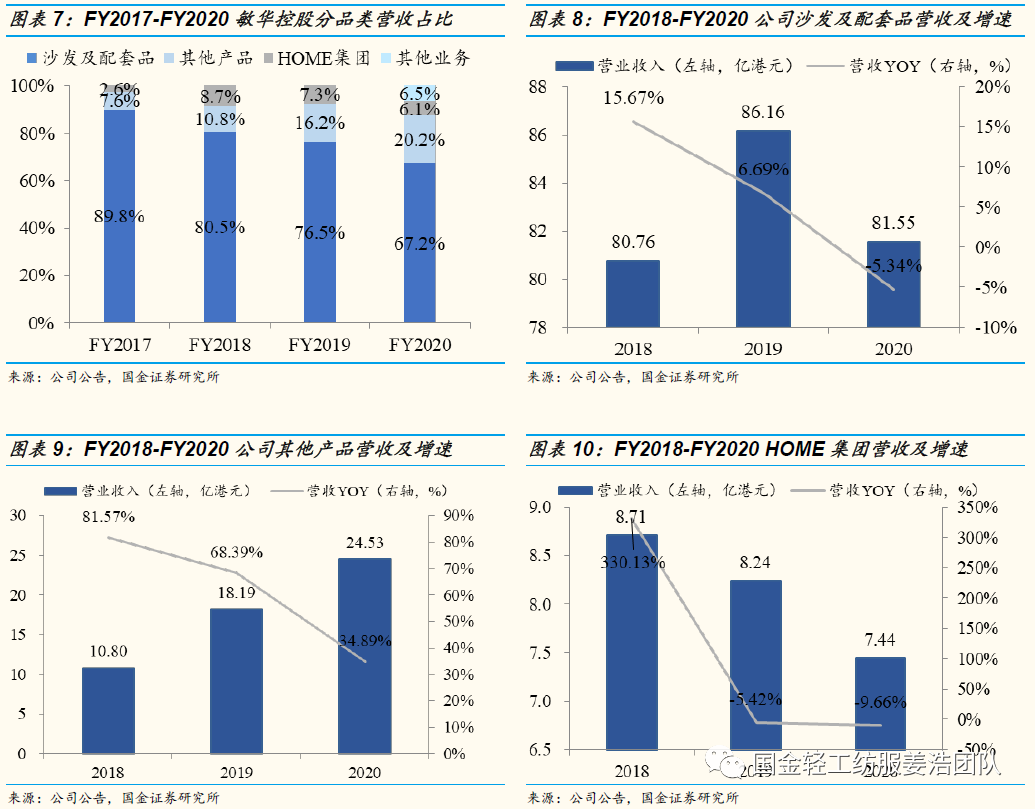

1.2、功能沙发为基本盘,床垫及其他产品贡献收入增量

2020财年,公司沙发及配套品/其他产品/HOME集团的营收为81.55/24.53/7.44亿港元,营收占比分别为67.2%/20.2%/6.1%。

1)沙发及配套品为基本盘。虽然受2020年初卫生事件影响,增速由2018年15.67%下降至2020年-5.34%,但国内市场在卫生事件后,重新开始高速增长,对美出口亦在美国复工复产之后,逐渐恢复增长。

2)床垫为代表的其他产品高速成长,过去3年复合增速61.5%。其他产品主要为床垫、智能家居及功能铁架。目前,除沙发外,公司在软体等其他产品营收规模仍较小,此项业务未来增长弹性较大。

3)HOME集团业务较为稳健。受欧洲卫生事件影响,HOME集团业务2020财年营收7.44亿港元,同比下降9.66%,预计卫生事件恢复后,增速有望实现转正。

1.3、现金分红率超55%,重视股东回报

敏华经营性现金流较为充沛,且重视对股东的回馈。上市以来公司累计现金分红67.9亿港元,平均分红率55.32%,这主要得益于公司整体稳健的投资风格,FY2019公司分红率有所下降,主要原因是公司当期收购了越南工厂以及购买深圳前海土地,导致当期投资支出加大,负债率提升,现金分红降低,但FY2020分红率有所回升。我们预计未来随着资产负债率的逐步降低,公司高分红率有望保持。

2 短期受益竣工回暖,中长期受益功能沙发加速渗透

今年6-8月受洪灾天气等因素影响,竣工进程有所放缓,但我们认为国内房地产竣工回暖的趋势不会改变,预计自9月,施工进程恢复正常后,竣工数据将逐月向好,进一步提振国内家居产业的景气度。

中长期看,阻碍国内功能沙发渗透率提升的因素在弱化,而目前功能沙发在国内市场渗透率较低,我们认为功能沙发拥有巨大的成长红利亟待释放,敏华作为国内功能沙发行业的鼻祖,将充分受益。

2.1、竣工回暖虽有波折,但趋势不改,软体家居景气将确定上行

我们认为在当前景气度较为宽松的条件下,房地产商资金压力相对缓解,预计Q3有望开启竣工的持续复苏,且未来2年有望维持较好景气度。2020H1行业低基数奠定2021年上半年行业良好增长基础。6-8月受制于天气洪涝灾害等原因当月同比有所收缩,预计9月起竣工数据将重新向好,趋势不改。

2.2、解脱枷锁+低渗透率,国内功能沙发行业成长红利亟待释放

过往国内功能沙发的渗透率不及欧美主要存在三个问题:(1)消费者培育时间短,“功能特征”认知度低。中国功能沙发品牌对消费者认知的培养始于2010年,而美国始于20世纪60年代。(2)产品样式、尺寸与中国普通家庭匹配度低。源自欧美的功能沙发,体积过大,不适合中国的小户型住宅,而且欧美风设计偏贵气、厚重,与东方简约、含蓄的文化风格并不匹配;(3)功能沙发价格过高,大众家庭难以承受。

这些影响功能沙发行业在国内发展的不利因素正逐渐弱化,可支配收入上升带来家庭更强的购买力;功能沙发品牌增加以及强化营销宣传,令消费者认知度提升;而产品设计的中国化以及中低价系列的丰富,则令功能沙发完全具备了“飞入寻常百姓家”的能力。目前国内功能沙发的渗透率为 14.6%,而美国功能沙发渗透率已达 41.6%,考虑中美两国人口绝对规模和渗透率方面的巨大差异,国内功能沙发行业拥有巨大的成长潜力。

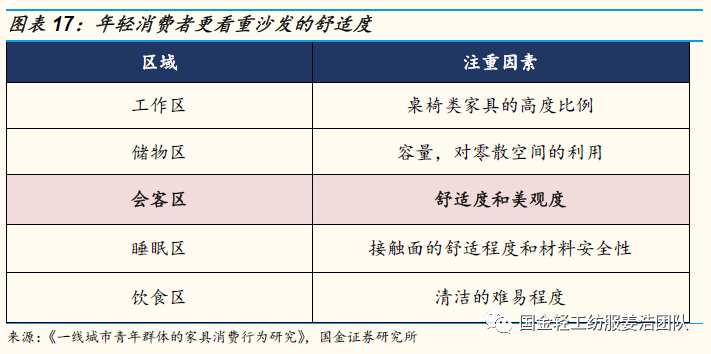

2.2.1、需求端:功能沙发更能满足年轻群体对舒适的渴望

贝壳研究院发布的《2018年全国购房者调查报告》显示,2018年购房者平均年龄为29.5岁,国内买房年轻化趋势明显。作为房地产后周期产业,零售家具行业的主要客户群体也已转变为25-35岁的青年消费者。功能沙发与普通固定沙发最大的区别在于:功能沙发以“舒适”为卖点,具备姿态调整,形态变换等附加功能,而国内白领一族普遍存在“肩颈腰”等问题,功能沙发能够给消费者带来更舒适的体验感。随着国内人均收入的提升,我们认为年轻消费群体愿意在购买力增强的背景下,为“舒适”支付“溢价”,功能沙发的功能性拥有了良好的“变现基础”。

2.2.2、品牌商:产品“改进”+强化营销,扩大“群众”基础

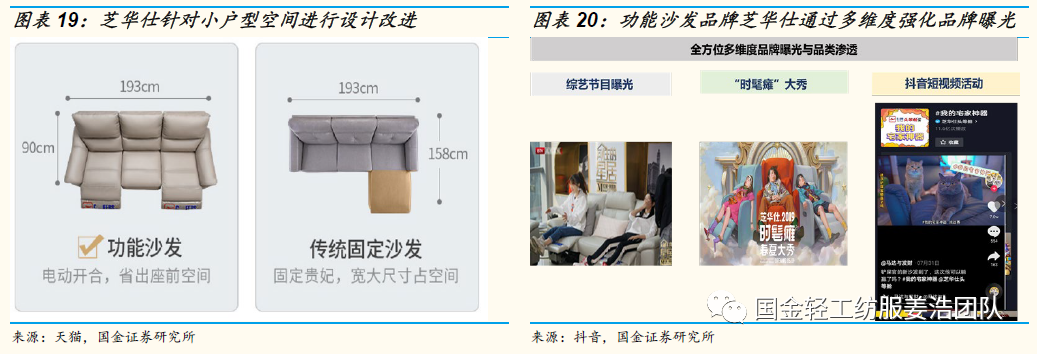

以芝华仕为代表的功能沙发龙头企业通过强化品牌营销,以及外观和尺寸的设计本土化,丰富价格带,正在全面“拥抱”中国市场。

产品方面的改进主要体现在物理和价格两个维度:

1)物理方面:主要涉及外观、颜色和尺寸。①重新设计外观和颜色,适应中国本土的文化;②重新设计功能沙发的尺寸,适应中国房屋的面积。

2)价格方面:通过新材料应用,比如仿真皮和布艺替代真皮,降低材料成本,令功能沙发的价格带下移。

多渠道强化营销,例如敏华控股利用线下电梯植入广告的高频传播、时髦瘫大秀,线上进行综艺广告投放、抖音短视频挑战赛等方式,提升大众对于功能沙发和品牌的认知度。

多渠道强化营销,例如敏华控股利用线下电梯植入广告的高频传播、时髦瘫大秀,线上进行综艺广告投放、抖音短视频挑战赛等方式,提升大众对于功能沙发和品牌的认知度。

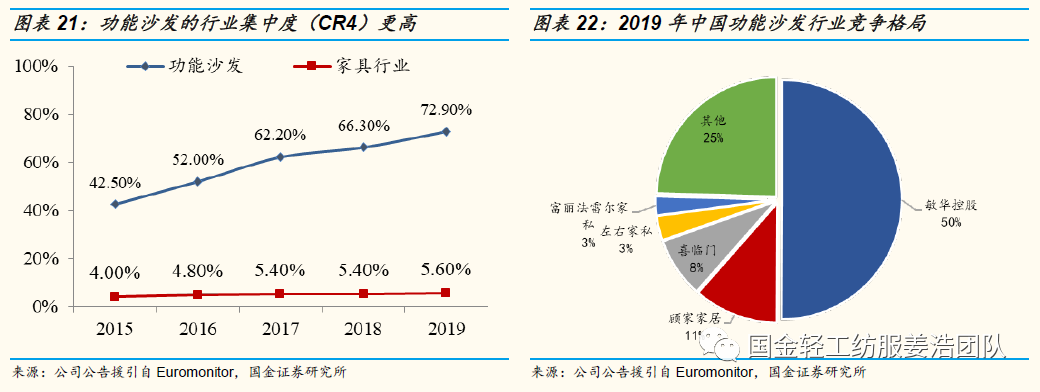

2.3、敏华作为头部企业,将确定享受行业成长红利

2015-2019年,国内功能沙发行业的集中度呈现两个变化特征:1、集中度提升步伐很快;2、集中度可以达到很高水平。我们认为其内在核心逻辑是功能沙发行业的准入门槛显著高于家具行业整体,因此一旦功能沙发企业确立头部地位,则能连续、稳定地获取远超行业增速的发展。

2019年敏华控股在国内功能沙发行业占据半壁江山,超出第二名顾家的市占率接近40pcts,是当之无愧的头部中的头部企业,敏华在功能沙发行业已经构建了强大的竞争优势。我们认为一旦功能沙发行业增长突破临界点,敏华将最为受益。

3 什么是敏华的核心竞争力?

敏华在功能沙发行业构建起强大的竞争力,主要依托于五个方面:1、多年品牌营销投入,在功能沙发领域树立强品牌认知度;2、深度掌控供应链,构筑制造端低成本优势;3、全国及海外产能布局,降低运输成本,规避贸易摩擦风险;4、出色且领先的线上运营能力;5、独有的经销商帮扶能力。

3.1、品牌力:“头等舱”的品牌形象深入人心

标志性图案强化品牌形象,“把控”消费者心智。芝华仕的商标选用“头等舱”、飞机的标识,令人引发飞机上“头等舱”舒适、高档场景联想,塑造出品牌高贵的形象。同时结合品牌口号,以头等舱的定位为出发点,开展“全民升舱日”的主题品牌营销活动。

多维度提升品牌曝光度,由于沙发属于耐用消费品,下游消费者多为新用户,因此需要持续进行品牌的曝光。公司一方面通过在央视等主流媒体投放广告,布局机场安检框等措施增加曝光度,另一方面与北京卫视真人秀《向往的星居》进行合作,通过明星体验官设计家装、抖音短视频等方式,潜移默化地加强消费者对于功能沙发和芝华仕系列产品的认知。

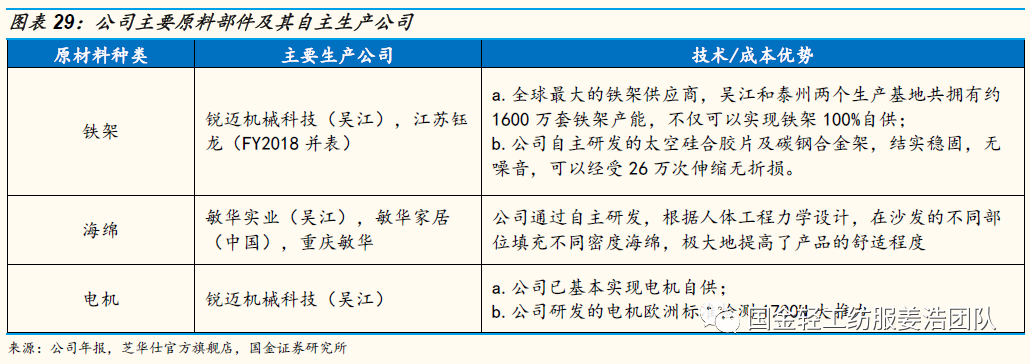

3.2、供应链:锐迈&钰龙,制造端的两张王牌

功能沙发的主要原料包括真皮/印花布,铁架,电机,海绵等,原材料成本占生产成本比重超过80%,其中铁架、电机是关键核心部件,成本占总成本20%以上。敏华于2011年自建江苏锐迈用于研发电机,2018年并购铁架公司江苏钰龙,至此完全掌握最重要的核心零部件。通过掌控锐迈、钰龙,敏华相较于同行,具备了明显的成本优势,更为重要的是,敏华在产品定制化方面的优势独一无二, 2020年敏华在电商渠道推出爆款单椅产品就是这种优势的完美诠释。

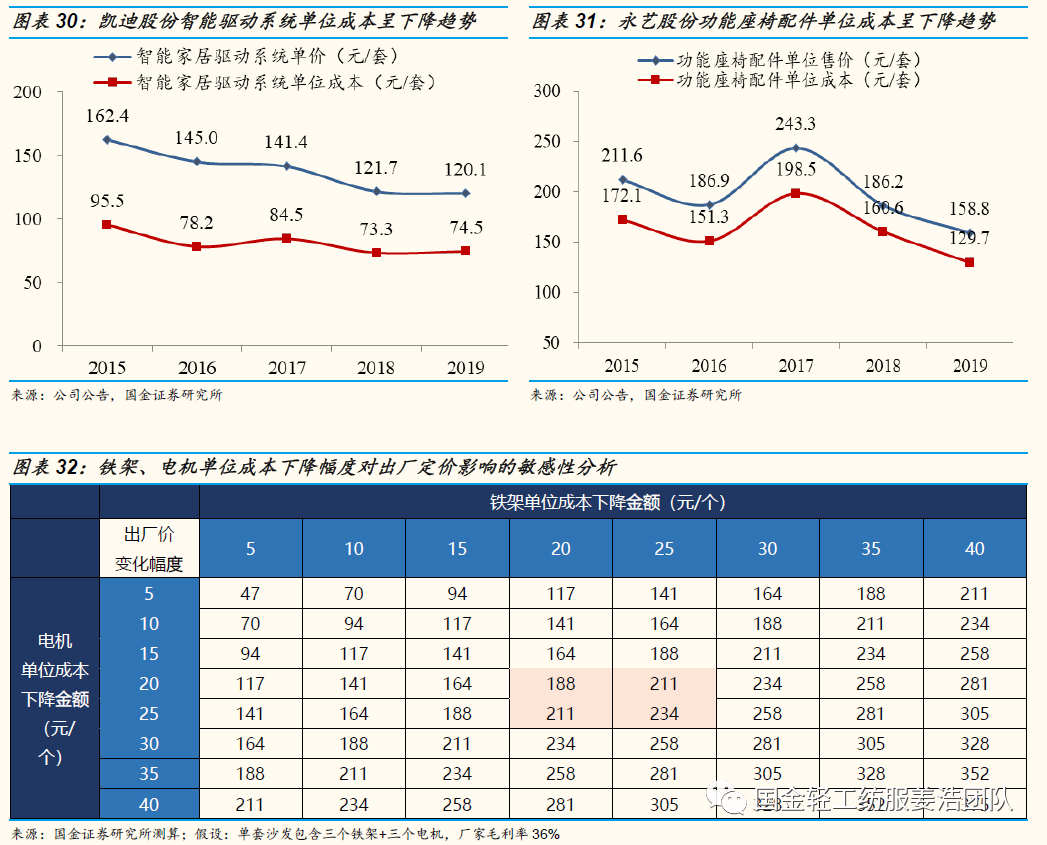

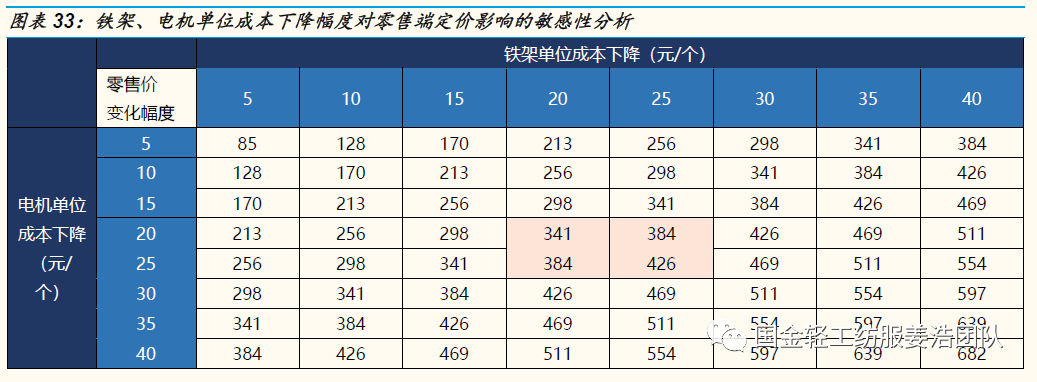

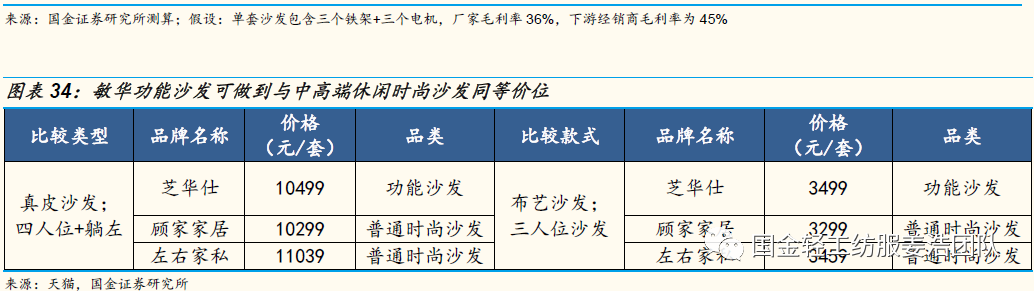

根据上游电机线性驱动上市公司凯迪股份、功能沙发铁架配件上市公司永艺股份对外披露的单位电机、铁架成本,我们发现近年来随着技术的成熟与规模的扩大,上游配件成本整体呈下降趋势。根据我们的测算,假定品牌商的毛利率保持不变,若单位铁架、电机成本分别降低20元,出厂价可下调188元,零售定价可下调341元。过去功能沙发品牌受限于电机、铁架关键部件的高成本,只能局限在高端定位。此次公司完成关键零部件的整合与自研,有助于中低端产品的开发,向下延展系列价格带,在成本端消除渠道下沉的阻碍。

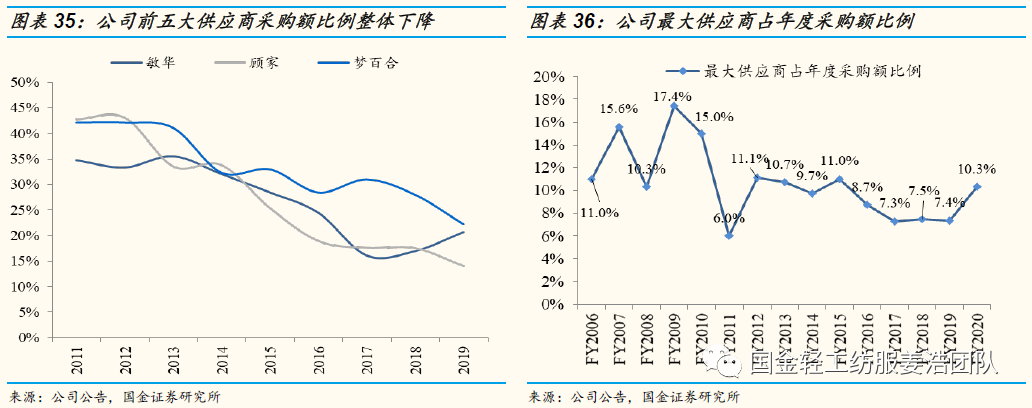

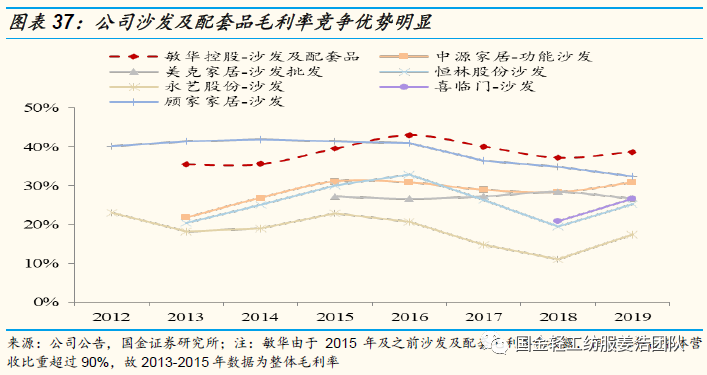

深度获取上游产业链价值,令敏华的毛利率较其它国内软体同行高3-10pct,功能沙发上游铁架行业高度集中,公司的铁架市场份额超50%,在满足自身功能沙发所需要的铁架之外,公司将自身40%的铁架产能用于对外销售,不仅能获取上游的价值,在关键零部件上具有较强的议价能力,亦能通过对外销售铁架,及时掌握行业的发展脉络。

3.3、产能布局:国内分散降成本,海外布局避风险

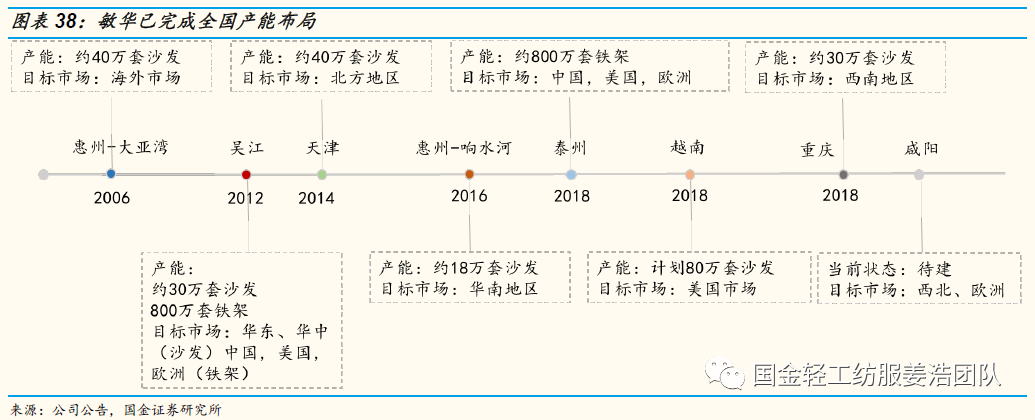

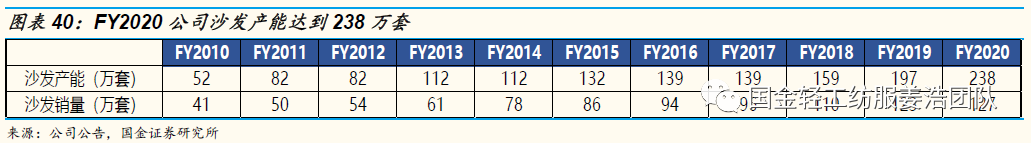

产能布局方面,公司从广东惠州起家,目前已经在天津、吴江、重庆建立生产基地,形成了158万套沙发的产能,并计划在西北的咸阳建立生产基地,从而完全全国产能布局。

软体家居属于不可拆卸安装的大件商品,存在运输效率低、运输费用贵,容易破损等问题。因此全国性的产能布局,将降低运输成本,缩短产品交付周期以及降低产品在运输过程中破损的风险。

海外方面,2016年11月收购欧洲Home Group,以在地工厂服务欧洲市场。为应对中美贸易摩擦,公司收购越南工厂,规避关税影响。目前越南产能约50万套,已基本可以承载惠州工厂的产能转移。

2020年公司总产能238万套沙发,其中国内产能约188.6万套,越南产能约50万套,年实际销量126.7万套,同比增长3.4%。产能利用率持续提升。

3.4、线上运营:组建优秀的团队+设计爆款的产品

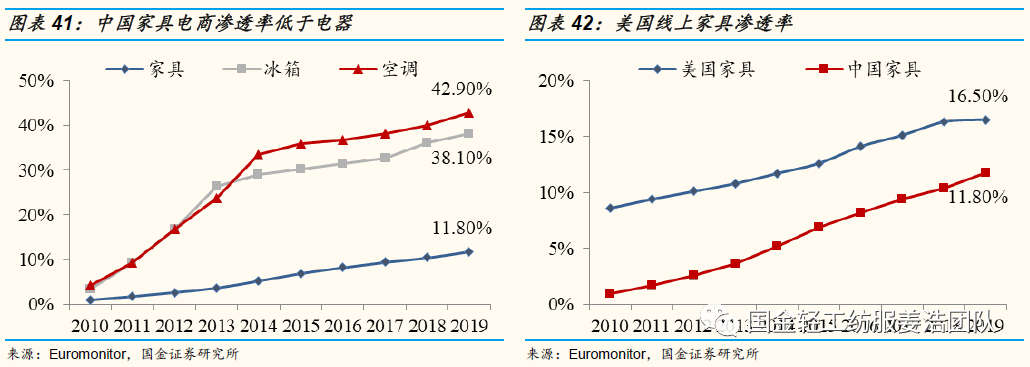

2019年空调、冰箱等家用电器的线上渗透率目前已接近40%,而家具行业整体渗透率仅为12%左右。与 家用电器空调相比,整个家具的电商渠道渗透率仍处较低水平。其背后的主要原因在于:家居用品具备强体验特征,尤其是软体类家具,需要接触实物,综合考量产品与家庭装修风格匹配的问题,且更换过程繁琐,因此线上难以取代线下。美国目前家居行业的线上渗透率也仅16.5%。

但随着各大电商平台对物流配送体系进行优化,提升售前售后服务能力,以及各个家居企业针对线上年轻消费群体,推出中低价产品系列,线上已经成为家居销售的重要渠道。尤其近年来,网络直播带货模式兴起,为消费者通过网络更加直观感受家居产品,提供了更加有效的解决方案,家居行业线上的发展前景更加美好。

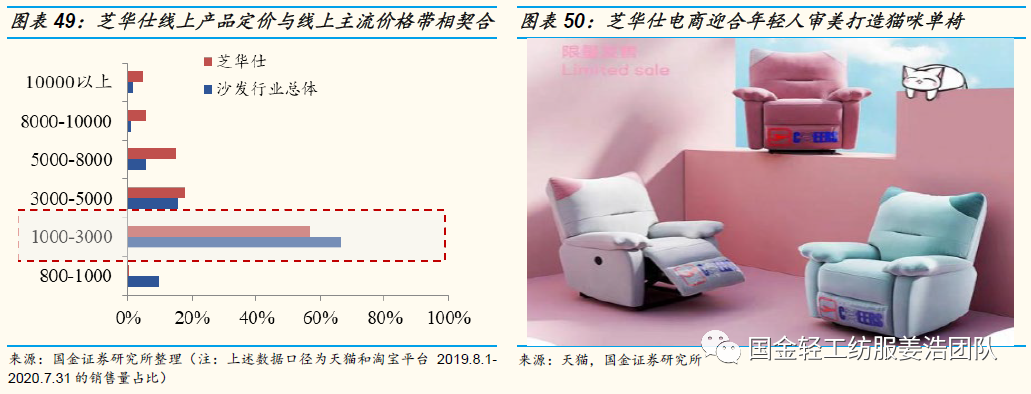

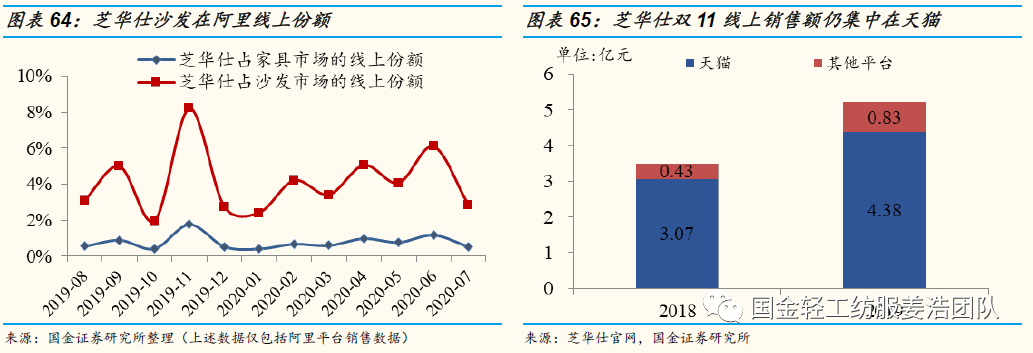

敏华虽然在国内线下渠道布局较晚,但线上于2011年就在天猫开设旗舰店,并且搭建了拥有400余人的新零售团队。公司电商渠道营收从FY2015的0.8亿港元增长至FY2020的15.1亿港元,复合增速80%,在国内营收占比由3.9%提升至21.7%,截止目前芝华仕天猫旗舰店粉丝数达252万,且销售额稳居阿里全网前两名。

公司在线上主要采取“爆款”产品高周转策略,借助直播等方式,凭借高性价比、优质的产品力成功出圈,具体运作方式如下:

1)产品策略:利用“爆款产品”策略亲近年轻一代,加速产品周转率。首先,受益上游供应链优势,公司有能力对线上品类进行个性化定制。其次,公司线上运营团队基于天猫消费者行为大数据,不断对产品种类风格进行优化。2019年推出的猫咪外观设计搭配流行的糖果配色K293单椅,推出后迅速成为网红爆款,FY2020累计销售6.7万件。

2)定价策略:与线上沙发主流价格带相契合。过去一年(2019.8.1-2020.7.31),芝华仕品牌沙发在阿里平台上的平均售价为3575元,商品定价与天猫沙发行业主流价格带相契合。

3)直播引流策略:公司借助庞大且经验丰富的电商团队运营人员,巧妙借助薇娅、李佳琦等直播入口,主推单价较低、决策链条短的单椅功能沙发,并通过打造“爆款”单品引发冲动消费,逐步提升功能沙发渗透率,提升产品周转效率。2019年“双11”期间,网红单品太空舱单椅K621在阿里平台销量3.3万套,销售金额8125万元,占芝华仕品牌沙发在淘宝和天猫平台11月总销量38.8%,总销售金额26.8%。

2020年618年中大促中,芝华仕线上销售额在天猫家具行业排名TOP4,连续9年蝉联618功能沙发品类冠军;在京东家具行业中排名TOP2,连续4年蝉联618功能沙发品类冠军。

3.5、自建物流体系:解决运输痛点,形成经销商帮扶特色

软体家居作为大件物品,存在运输费用高,效率低下,破损率高等问题,运输是软体经销商运营门店过程中的重要痛点,公司为了更好地帮扶经销商,组织超300辆专业物流车,构建自己的物流体系,为经销商提供免费送货到仓库的大力支持,解决经销商在运输方面的后顾之忧,降低经销商的运输成本,缩短产品从工厂到客户的交付周期。较重的物流体系令公司初期运输费率高于同行,但随着门店数量的增多,内销规模的扩大,我们认为公司自建物流体系的优势将逐渐显现。

4 内循环背景下,国内市场加速发展,海外市场抢夺份额

在国内大力促进消费背景下,我们认为公司内销将围绕着线下扩充门店,线上扩展平台,产品补掉短板的思路发展。海外方面,基于中美之间的贸易摩擦,公司在越南布局工厂,将规避掉关税的影响,通过成本优势,抢占一部分无法出海建厂的国内企业份额。

4.1、内销:线下扩门店+线上扩平台+产品补短板

公司在线下渠道端,仍有巨大的扩张红利,空白城市的开店+新系列补充的方式,将令敏华现在门店的扩张至少拥有一倍的空间。线上方面,公司目前主要依托于天猫平台,京东、唯品会等其他线上平台的切入对公司电商业务的发展将起到积极的作用。产品方面,公司目前的强项是功能沙发,当前正在积极拓展床具产品系列,补齐短板,发挥沙发带单优势,提升连带消费转化率,实现整体客单价的上移。

4.1.1、线下渠道:进军空白城市+现有城市加密,门店扩容潜力大

公司目前拥有门店接近2900家,虽然自2013年起,敏华加快了在国内开设门店的步伐,但当前仍有很多三四线城市处于空白状态,与此同时,敏华前期已经在产品系列方面做好了储备,拥有丰富的中低价产品系列,适应三四线城市的消费能力,我们看好敏华渠道下沉的潜力和前景。

除进入空白城市之外,敏华在渠道端“加杠杆”的能力还体现为门店多系列化,即根据产品的风格、价格定位,开设不同产品系列的门店,以更好展示每个系列的各种产品,并提升渠道端销售产品的专业性。敏华目前拥有七个沙发系列、两个床具系列,宽价格带、丰富的设计风格,令敏华在已有城市具备很强的加密门店的能力。

为了更好地提升线下门店的坪效,敏华控股了营销策划公司白马商业,积极与经销商门店开展落地促销活动,通过地上爆破活动提升进店转化率,帮助经销商精细化运营门店,提升进店转化率。

4.1.2、线上渠道:扩充平台,加码风口

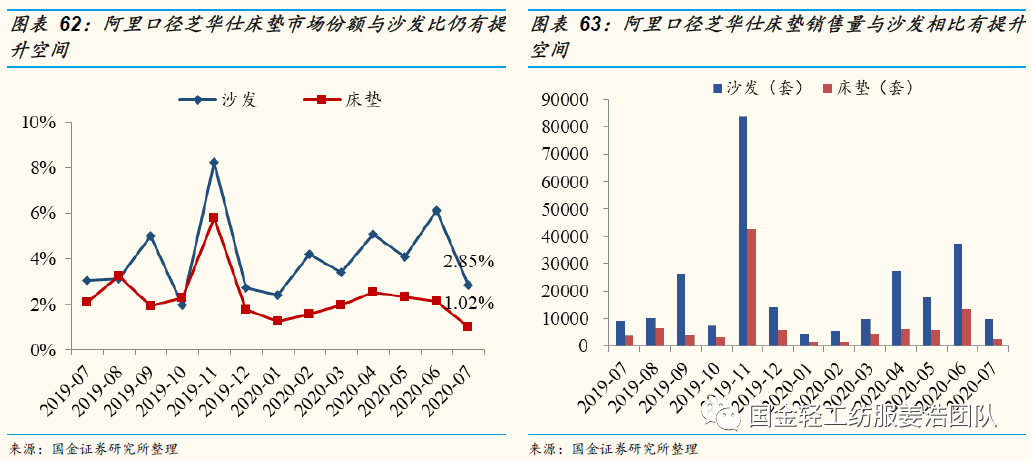

随着装修主力人群的年轻化,线上渠道对于家居销售的重要性越发凸显,是未来家居销售的风口。当前芝华仕沙发阿里线上份额保持在4%-6%,床垫份额仅1%-2%,无论沙发还是床垫,敏华在阿里平台都有较大的提升空间。我们预计公司将持续通过“爆款大单品”策略,加强线上新型营销推广力度,加快在阿里平台上的成长速度。

从销售来源的角度看,18和19年的双11期间,芝华仕天猫销售额占品牌全网销售85%左右,敏华的线上收入基本来自阿里,一旦公司后续发力京东、唯品会等平台,增长空间将再度被打开。

4.1.3、品类延展:将沙发流量入口的价值更加充分变现,提升整体客单价

虽然芝华仕座椅、床垫及智能家居零部件业务(床垫占高比例)营收由2015年的2.04亿港元增长至2020年的12.40亿港元,CAGR5达到43.4%,但从绝对数值看,敏华目前除沙发之外的餐厅椅、床具等软体部分仍规模较小,主要原因是敏华在除沙发之外的软体部分,发展时间较短,投入资源不足,当前公司床类店铺仅550家左右,占总门店数的比例约20%。

品类上的短板限制了敏华沙发为其他软体家居部分带单的能力,影响了客单价的提升。但国内目前床垫市场的CR4仅14%,除慕斯品牌影响力突出之外,并没有形成实力特别强大的头部企业,这是公司在床具领域“后发”的机遇。

我们认为只要公司在床具和餐厅座椅部分持续加大研发力度,丰富产品种类和拉宽价格带隙,甚至通过外延方式进行补充,那么沙发部分的流量优势有望迅速转换为带单优势,提升公司的客单价。

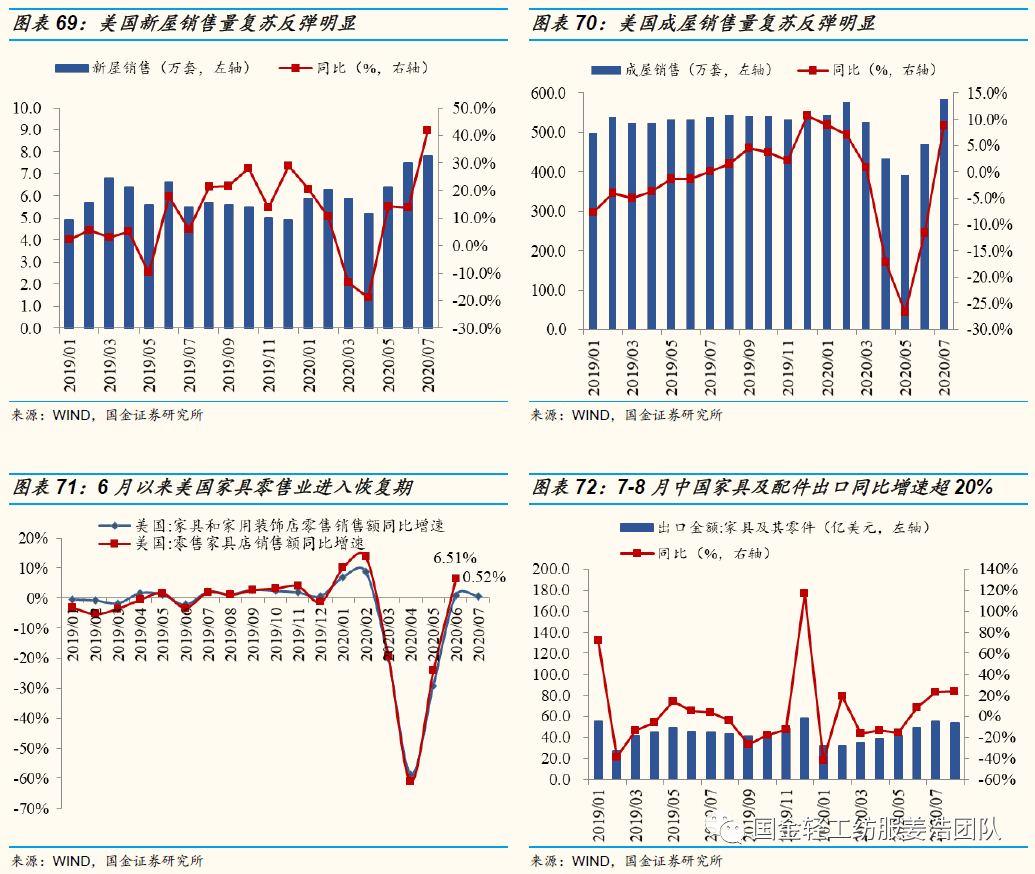

4.2、外销:短期受益美国房地产销售反弹,中长期受益于份额头部集中

随着美国于二季度复工复产,以及释放大量流动性,美国的房地产市场强势回暖,令7-8月国内家具出口大幅增长,据海关署统计,7、8月国内家居及其零件出口金额分别达55.3、53.5亿美元,同比增长23%、24%。我们判断敏华三季度出口业务同比增速25%+。

从中长期视角分析,中美之间的摩擦难以彻底解决,关税问题面临长期化。敏华在越南布局的工厂,于2020财年已实现90%的产能输出美国,越南工厂将成为敏华未来规避中美贸易摩擦的“疫苗”。然而国内大量以出口为导向的中小家具企业并不具备出海建厂的能力,同时美国的家具进口商亦将有意识将出口订单向东南亚人力成本较低的区域转迁的倾向,因此我们认为越南工厂的构建将助力敏华抢夺国内部分中小企业的订单,在美国市场获取更大的市占率。

5 从财务角度如何看待敏华的基本面?

产品结构优化,有望中长期提升盈利能力稳定性。敏华的毛利率位于中等偏上位置,主要得益于公司优秀的成本控制能力、与下游大客户长期稳定的合作关系,FY2017-FY2018受原材料成本涨价、低毛利的铁架业务的影响拉低整体毛利率,我们认为随着内销沙发业务的快速发展,毛利率较高的沙发及配套业务占比有望逐渐提升,盈利能力有望稳中向好。

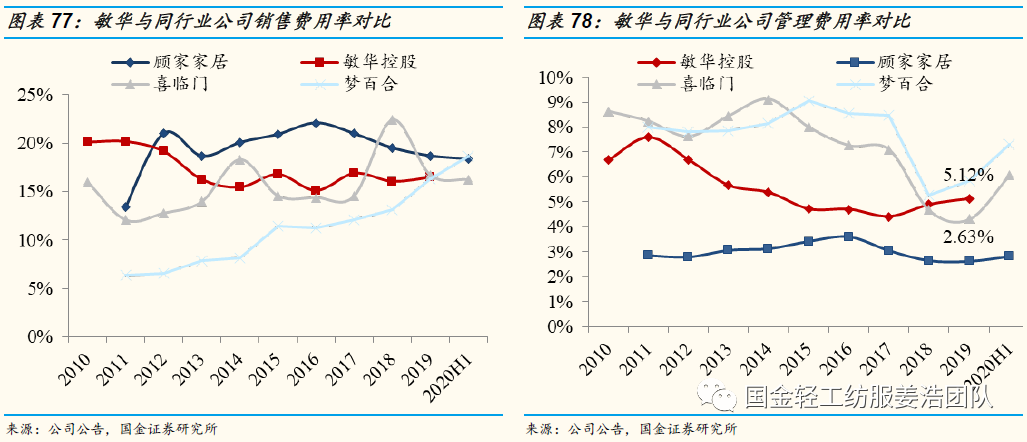

费用率表现优秀,品牌塑造+渠道招商有望驱动未来销售费用率稳中有升。2020年是敏华加速内销渠道开拓的元年,我们认为未来三年公司在品牌宣传推广和招商方面的投入力度有较大的提升空间。

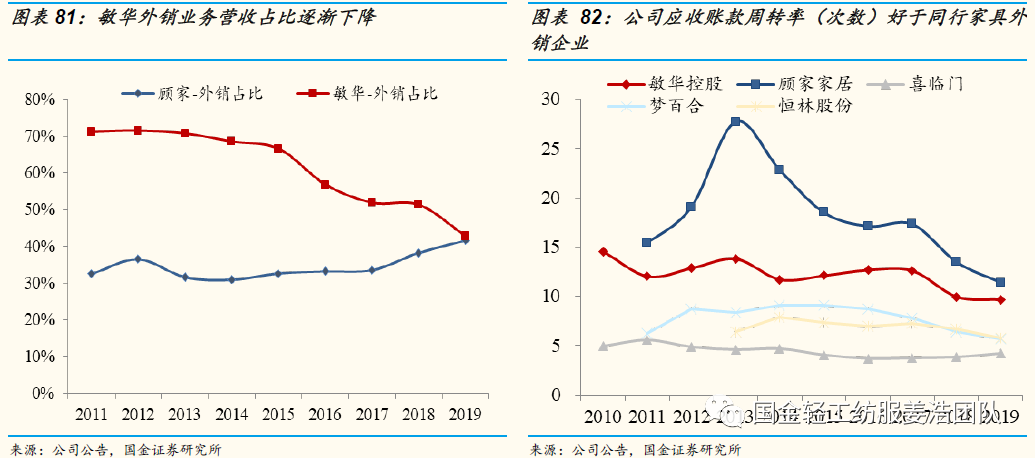

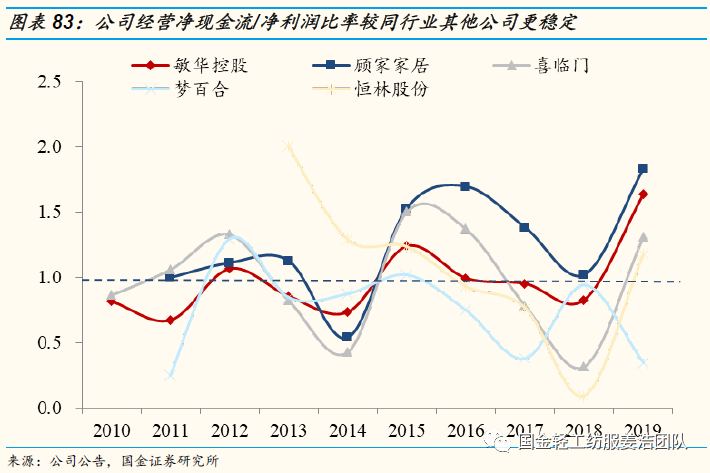

营运能力:存货周转整体优于同业,上游产业链并购导致周转略有下滑。2018年公司并购上游零部件公司江苏钰龙,导致存货周转率有所下滑。公司的应收账款周转率优于其他软体外销出口企业,我们认为随着内销业务占比的提升,公司的整体应收款账期有望进一步缩短,现金流有望进一步优化。

6 盈利预测和投资建议:首次覆盖,给予“买入”评级

我们预计FY2021-FY2023年EPS分别为0.46、0.54和0.64港元,当前股价对应PE分别为22倍、19倍和15倍,考虑公司所处赛道的成长性、以及公司自身在产品变革、渠道下沉、品牌推广的加速推进,业绩有望保持快速增长,结合公司在内销沙发品牌中具备的强品牌认知度,我们给予敏华FY2021年28X合理估值水平,对应目标价12.9港元,给予“买入”评级。

盈利预测

核心假设

1、内销业务:

公司作为在品牌、供应链方面具有核心竞争壁垒的软体龙头,受益于在内销产品设计、渠道扩张、品类扩张的驱动,我们预计FY2021-FY2023中国市场营收同比+40.9%/28.2%/20.3%,毛利率分别为39.4%/ 40.0%/40.1%。其中,①线上:未来3年公司有望在电商平台持续发力,且在品类、平台发展上有望进一步突破,预计 FY2021-FY2023电商渠道营收同比增长68%/50%/33%,预计毛利率为49%/48%/47%;②线下:门店扩张速度有望加快,FY2021-2023新增门店850/600/450家,门店数量有望达到3724/4324/4774家,单店提货额同比增速为5.5%/4.5%/4.0%。

2、外销业务:

①北美市场:受益于越南工厂建成后产能爬坡、贸易战环境下出口供应链集中度的提升,以及考虑到4-6月海外卫生事件导致的外销订单下滑,我们预计FY2021-2023北美市场营收同比增长6%/13%/12%,毛利率分别为33%/32%/32%;②欧洲及其他海外市场:我们预计FY2021-2023营收增长0%、7%和7%,毛利率分别为25.5%、25.8%和26.0%。

综合内销和外销业务,公司FY2021-2023整体营收增速分别为22.7%/20.2%/15.9%;毛利率分别为36.4%/36.8%/37.1%。

3、费用预测

由于FY2021是渠道加速开拓的元年,加速品牌推广和市场营销,我们预计FY2021销售费用率有所提升,FY2022开始缓慢下滑,预计FY2021-2023销售费用率为18.1%/17.9%/17.5%,销售费用绝对值同比增量为7.0亿港元/5.1亿港元/4.3亿港元;预计FY2021-2023管理费用率为4.8%/4.6%/4.6%,管理费用绝对值同比增量为0.9亿港元/1.1亿港元/1.3亿港元。

投资建议

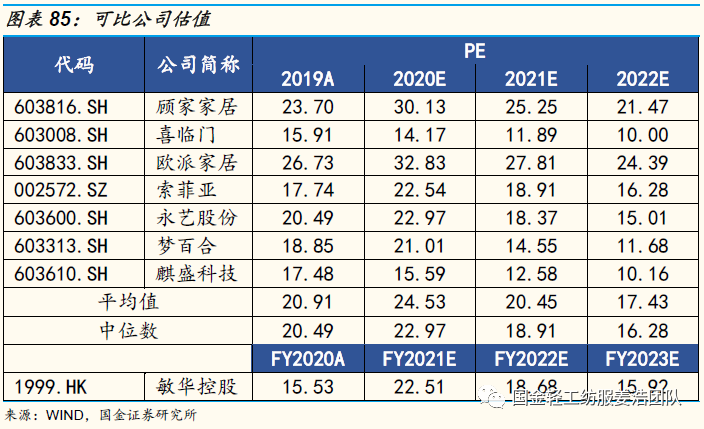

2020-2021年,可比公司平均估值水平为25倍和20倍,相对应的敏华FY2021-FY2022估值分别为22倍和19倍,从估值水平看,敏华的估值低于同业公司,尤其低于规模相当的A股家具公司顾家家居,我们认为未来公司内销受益于功能沙发行业渗透率提升,以及公司自身在产品、渠道下沉、销售推广的加速推进,业绩有望保持高速增长,结合公司在内销沙发品牌中具备的强品牌认知度,我们给予敏华控股FY2021年28X合理估值水平,对应目标价12.9港元,给予“买入”评级。

风险提示

1、门店扩张不及预期的风险:若未来公司受到成本费用压力或线下经济恢复较慢,线下经销商由于租金、商场扣点等压力经营不善,招商速度放缓,门店扩张速度放缓,可能导致公司业绩不达预期。

2、原材料价格大幅波动的风险:若未来原材料价格或供应情况发生大幅波动,将导致公司的毛利率发生波动。

3、海外卫生事件影响加剧的风险:美国还未得到有效控制,欧洲卫生事件出现反弹,若海外卫生事件加剧,消费者需求放缓,将影响敏华北美、欧洲及其他海外市场的业绩。

4、汇率波动的风险:FY2020公司海外市场营收占比42.7%,若汇率出现波动,如人民币大幅升值,将直接影响公司综合收益。

5、费用控制不力的风险:公司处于内销加速扩张期,若销售费用控制不力,对公司的盈利能力产生影响。

6、存货周转、应收账款周转下滑的风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP