由规模扩张向优质服务转化,中通快递-SW(02057)持续打造核心竞争力

时至9月28日,受到业界和港股市场的双重期待,中通快递在港股挂牌已是蓄势待发。

近日,中通快递-SW(02057)通过了港交所聆讯,当前招股阶段已结束。智通财经APP了解到,目前中通快递的全球发行配售已实现超额认购,香港公开发售获5.69倍超额认购,公司二次上市最终定价为218港元,将于9月29日正式登陆港股市场。

值得一提的是,公司的国际发售获得适度超额认购,并获得多家全球知名投资机构和亚洲长线基金,包括阿里巴巴(09988)及高瓴资本等青睐。基于对中通投资价值的认同,以及对其业务核心价值的深入理解,资本市场亦予以积极反馈。

作为物流行业头部公司,中通快递的回港二次上市给港股物流行业带来了一抹亮色。从上市的角度来看,中通快递此次也为市场留足增长空间。

市占率与盈利能力持续领跑

从后来居上到规模效应,中通凭借完整的产品矩阵、优质的服务以及加盟率快速提升等优势,其内在价值与升值潜力在美股市场不断被挖掘。

2016年10月27日,中通美股上市之初市值仅有121.21亿美元,四年后其市值已经达到了259亿美元(截至2020年9月25日),在近五年的时间中成功实现了翻倍,充分展现出资本市场对于公司内在价值及核心理念的认可。

在美股市值稳步上行的背后,中通自2016年起至2019年连续四年蝉联国内市场份额第一,同时其市场份额还在继续扩大。今年上半年,公司所占市场份额由19.1%再度提升至20.6%,持续领跑。而公司的净利润在“通达系”中也是首屈一指,2019年中通净利润56.71亿元,实现了同比29.2%的增长,盈利能力直逼顺丰。

近年以来,受益于电商渗透持续,快递需求维持较快增长,中通的业务规模也得以快速扩张。据招股书数据测算,2017-2019年,中通快递总包裹量年均复合增速达40%,远高于同期行业增速。而其总营收及归母净利年均复合增速分别达到30%、44%,其中,核心快递业务收入年均复合增速达27%,增速极为可观。

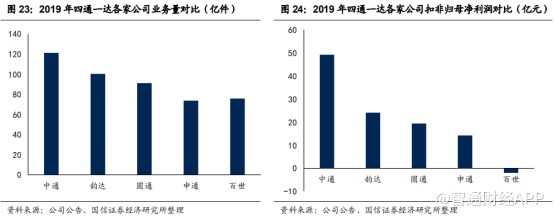

智通财经APP梳理通达系TOP5在2019年的经营结果,无论是从业务量规模、扣非利润规模和单票快递毛利等多个维度横向对比来看,中通较通达系中其他公司有显著的领先优势。

从成本角度来看,如今的快递龙头企业对网络的直接管控亦由最早的转运中心再到现在的干线运输,之后向终端揽派延伸。同时,加盟商网络的扁平化程度的差异也在逐渐缩小。而中通快递颇具规模的网络形成高门槛与强大网络效应,并始终以网络成熟后极高的重置成本和进入壁垒为核心布局。

截至2020年6月30日,全网服务网点近30,000个,转运中心90个,直接网络合作伙伴逾5,000家,自有的干线运输车辆逾9,050辆(其中逾7,100辆为高运力牵引车),干线运输线路超过3,400条,网络通达99%以上的区县。智通财经APP了解到,在干线运输环节成本控制最佳的正是中通,其自营干线车辆占比已经超过90%,且主要通过自有车队负责干线运输,从而实现单票运输成本显著低于同行。

与此同时,中通亦继续加大核心资产和科技的投入,降低分拨成本的同时,持续优化服务质量,并依托成本领先优势,以价换量,进一步拉开与落后者的规模差距,然后通过单位效率的提升持续降低成本,从而达成正向循环。

在各大物流企业都在厉兵秣马备战“双十一”的当下,中通快递稳守电商件市场份额,备货季和购物节等电商旺季到来使得中通下半年的业绩增长充满确定性,而运力和分拨成本的持续下降,使得中通的规模优势有望得到最大化的收益。

倘若拉长时间区间而言,物流行业中能够转化为真正竞争壁垒的优势只有规模,当某一家头部企业规模与其他家拉开足够的差距后,单位成本的差距将难以被追赶。毫无疑问,中通已经具备了这个条件。

而除了规模和盈利能力稳步前行以外,中通的业务还在尝试往中高端市场不断扩张边际。

由规模扩张向星级服务转化

这一次由量到质的变化,显然是中通向更高层次的主动出击。

数年以来,中通的发展思路一直十分清晰。对于中通来说,电商件的市场份额已经进入了温和增长的存量时代,随着消费者对服务与时效性要求的不断提升,航空件和冷链运输有望成为物流行业的下一个利润增长点。

已经在“通达系”率先实现规模领先的中通,在不断巩固电商件基本盘的同时,将未来的长远眼光投向了高端市场。在顺丰今年以最低3.5元的电商特惠专配“下沉”之时,中通正以航空货运高端时效产品试图“向上”突破。

在试运营一年多后,9月16日,中通正式对外公布了航空货运高端时效产品,即“星联航空时效件”,主打特快专递服务,产品系列包括8小时航空即日件、12小时当日达、24小时次日达和48小时隔日达。除此之外,该项服务中还包括同城即配,以及全球48-72小时门到门特快专递服务。同时,其价格以7.5折对标顺丰的同类产品,剑指高端市场。

图源:中通快递官网

事实上,今年以来,物流企业都在在加速对航空货运领域的市场份额进行“抢滩”。例如获阿里66亿增持的圆通将在航空资源上与菜鸟做协同,京东物流以30亿元收购深耕航空货运的跨越速运。而顺丰披露,在2025年,鄂州机场预计将实现245万吨的货邮吞吐量,并以武汉为枢纽形成全国货运网络的覆盖。

因此,从行业内种种动作能够看到,一方面是国内货运市场仍存在广阔成长空间,而另一方面,航空件背后的巨大时效优势,其高利润的附加值和巨大需求使得这个市场存在明朗前景和想象空间。

值得注意的是,年初至今,物流行业在此次公共卫生事件中被推上了风口浪尖,关键时刻对医疗及生活物资的输送保证对重大危机事件的有力抗击,凸显其不可或缺的命脉作用。需求方面,受到公共卫生事件隔离措施带来的影响,传统零售品牌全渠道将进一步打开,生鲜电商等冷链新兴需求也将实现提速,电商渗透率进一步提升,在当前发展尚未明朗的情形下,这种由线下实体向线上电商的转变可能会长期存在,客观上造就时效性物流服务的需求增长,为中通审时度势切入市场提供了良好的基础。

长期来看,快递行业赛道需求增长确定性较强,在供给端方面,市场份额正加速向头部集中,而通过激烈的市场竞争使得头部企业份额差距拉大是当前物流龙头走出“囚徒困境”的主要路径。在电商快递仍处在格局分化及出清的前夜,网络稳定、精细化管理能力强的公司将最终胜出。

多年以来,中通深入打造竞争壁垒,综合实力强劲。在日后寡头格局的竞争中,公司无疑在加盟系物流企业中具备最强的确定性和增长潜力。基于其多年积累的良好的品牌价值和规模优势,未来公司有望在赛道中持续领跑,寻找新发展机遇,成长空间依然可观。

扫码下载智通APP

扫码下载智通APP