软饮料赛道:实力比拼,水到渠成

本文来自微信公众号“中金点睛”。

中国软饮料行业市场规模已接近万亿元,是必选消费板块中空间最广阔的赛道之一,稳健增速可持续。人均饮用量提升以及健康意识兴起将带来包装饮用水、功能饮料、即饮咖啡等细分品类的长期发展机遇。在子品类增速各异、消费者忠诚度不高、行业集中度分散的行业背景下,我们认为具备产品、渠道和营销三个维度综合能力的龙头企业有望长期制胜,进一步整合市场。

摘要

中国是全球最大的软饮料市场之一。沙利文数据显示,2019年中国软饮料行业零售额同比增6.6%至9,914亿元,2014-2019年呈稳步增长势头。包装饮用水是软饮料市场中最大的细分板块,2019年占软饮料行业零售规模的20.3%,市场规模超过2,000亿元,且近年占比逐年提升。中国软饮料市场目前已形成稳定的6+N格局,包含包装饮用水、蛋白饮料、果汁饮料、功能饮料、碳酸饮料和茶饮料在内的六大品类2019年占据软饮料市场77.8%的份额。我们预计软饮料市场将保持稳定增长,主要得益于人均饮用量提升以及消费升级。

天然健康兴起, 高端化序幕拉开。随着中国居民收入水平提升和健康意识兴起,消费者越来越倾向于选择天然、健康、无糖、无添加饮料产品。在消费升级趋势下,我们认为,包装饮用水行业有望受益于家庭用水包装化率提升趋势维持高速成长,且产品结构有望向天然(矿泉)水进一步升级;无糖化趋势带动下,茶饮料和碳酸饮料等成熟品类有望迎来新一轮发展契机;果汁饮料中的高浓度和NFC果汁产品渗透率有望持续提升,细分品类发展潜力可期;即饮咖啡仍处培育期,随年轻消费群体需求提升及渗透率提升,有望迎来爆发式增长。

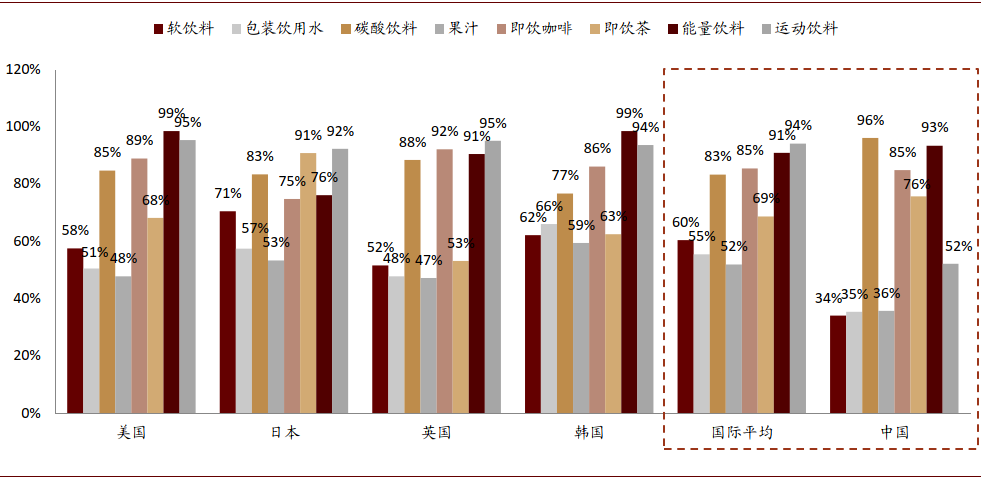

当前行业集中度较低。由于行业门槛不高、单一品类龙头份额较大、新兴品牌崛起、新媒体兴起等原因,目前中国软饮料市场结构仍较为分散。根据欧睿,2019年中国软饮料CR5为34%,低于美国、日本、英国和韩国CR5均值水平65%。我们认为软饮料行业中多品类运作的综合型企业凭借更强的产品生命周期管理能力、完善的分销网络和充裕的资金实力,有望透过内部多元化和外延扩张进一步整合市场。但考虑目前市场竞争仍较激烈,市场集中度的提升或仍需更长时间。

兼具产品、渠道和营销等要素在内的综合实力是软饮料行业核心竞争力。中国软饮料行业长期处于充分竞争态势,我们认为仅靠单一方面优势在软饮料行业中建立的护城河并不稳固,持续获取市场份额趋势难以为继。我们判断当前软饮料行业中具有产品、渠道和营销三个维度综合实力的企业更有机会胜出,成为中国未来软饮料行业领导者:1)产品端:研发能力奠定基础,多元化产品矩阵应对品类生命周期风险;2)渠道端:广度、深度与强管理缺一不可;3)营销端:差异化、精准定位目标客群并深度营销是饮料企业获得长期性成功的最关键要素之一。

风险

原材料价格大幅波动,行业竞争加剧,需求疲弱,公共卫生事件反复。

正文

中国软饮料市场空间广阔

中国软饮料行业未来增长潜力巨大

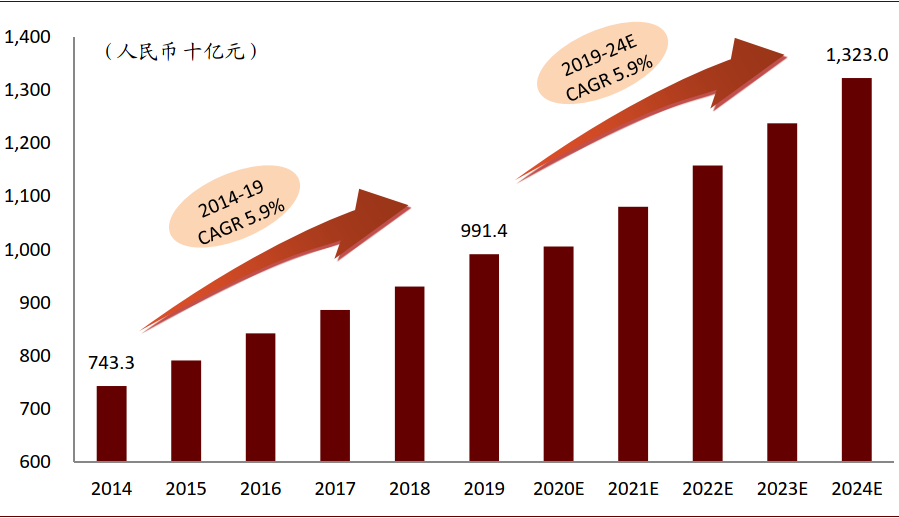

中国是全球最大的软饮料市场之一。沙利文数据显示,2019年中国软饮料行业零售额同比增6.6%至9,914亿元,2014-2019年呈稳步增长势头。沙利文预计2019-2024年中国软饮料市场将保持稳定增长,年均复合增速5.9%,主要得益于城镇化步伐加快、可支配收入上升以及消费升级。

图表: 中国软饮料市场规模(2014–2024E)

资料来源:弗若斯特沙利文,中金公司研究部

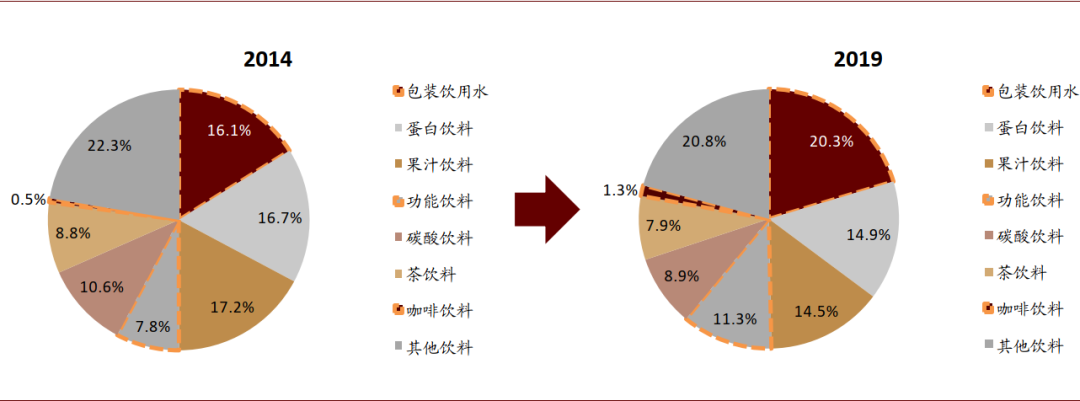

包装饮用水是中国软饮料市场中最大细分板块,占比逐年提升。沙利文将软饮料产品分为10个主要类别,其中包装饮用水占比最大,2019年在软饮料市场中占到20.3%,市场规模超过2,000亿元,且近年占比逐年提升,其次是蛋白饮料和果汁饮料,占比分别为14.9%和14.5%。中国软饮料市场目前已形成稳定的6+N格局,包含包装饮用水、蛋白饮料、果汁饮料、功能饮料、碳酸饮料和茶饮料在内的六大品类2019年占据软饮料市场77.8%的份额。

图表: 中国软饮料市场结构(基于产品类别销售额)

资料来源:弗若斯特沙利文,中金公司研究部

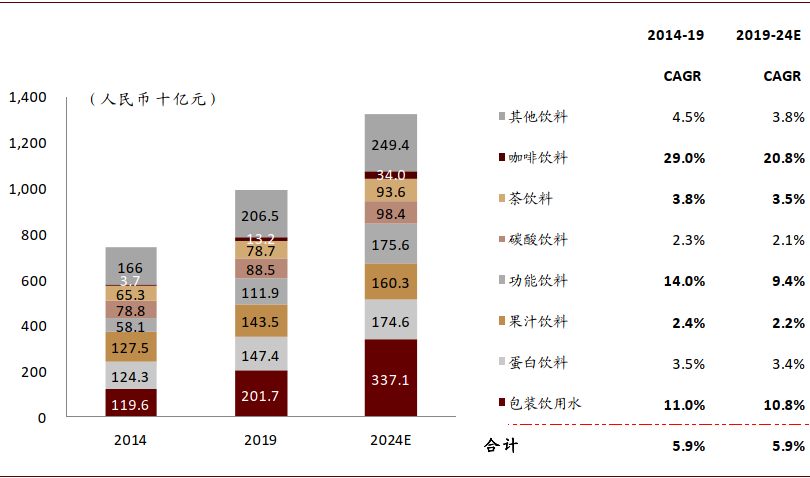

咖啡饮料、功能饮料和包装饮用水增速最快。在软饮料产品主要类别中,咖啡饮料、功能饮料和包装饮用水2014-2019年年均复合增速最高,分别达到29.0%、14.0%和11.0%,包装饮用水为前三大品类当中增速最快品类。沙利文预计这一趋势将持续至2024年,咖啡饮料、功能饮料和包装饮用水将持续录得超过整体市场的年均增速,包装饮用水有望保持最大占比地位。

图表: 中国软饮料行业细分市场增长趋势一览

资料来源:弗若斯特沙利文,中金公司研究部

消费升级:天然健康兴起,高端化序幕拉开

随着中国居民收入水平提升和健康意识兴起,更多的消费者倾向于选择天然、健康、无糖、无添加饮料产品,近年天然水、无糖茶、NFC果汁等健康饮品增速显著提升。在消费升级趋势下,我们认为饮料高端化占比有望持续提升,茶、果汁等增速放缓品类有望迎来消费升级带来的细分赛道增长机会。

包装饮用水:天然(矿泉)水占比持续提升

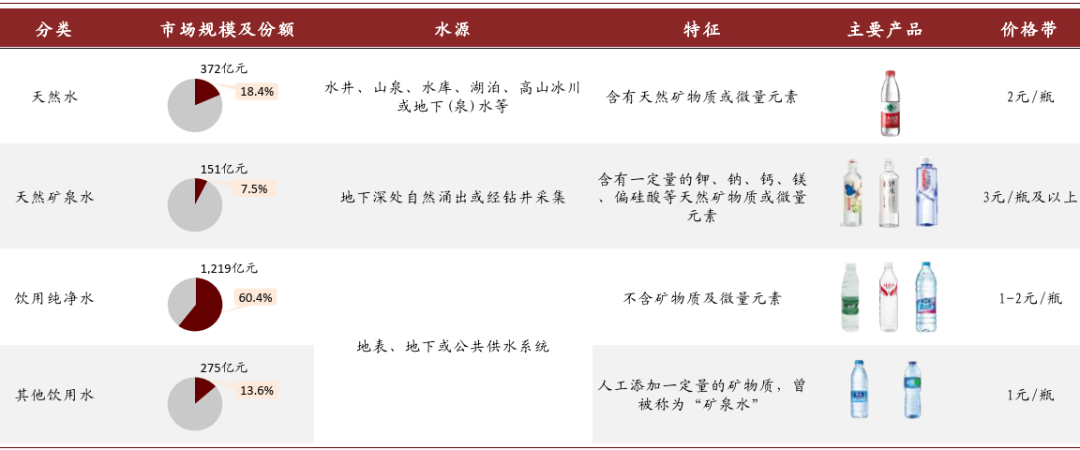

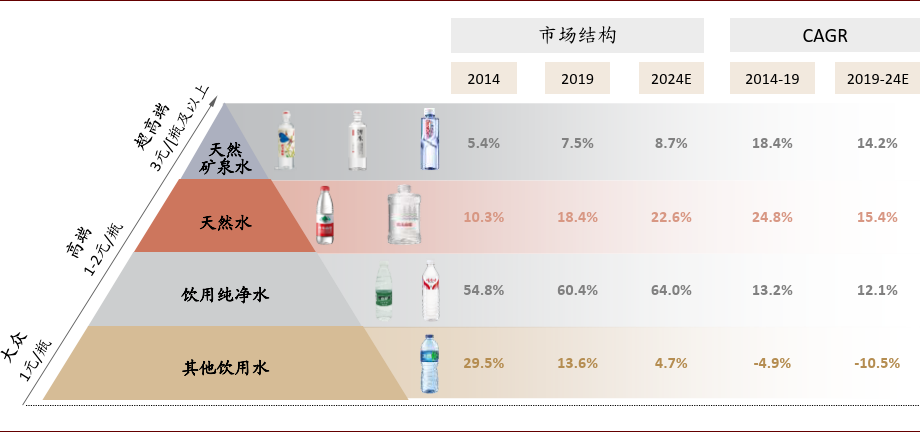

沙利文将包装饮用水划分为四个子类别,分别为天然水、天然矿泉水、饮用纯净水和其它饮用水。其中天然水和天然矿泉水来自天然水源,含有对人体有益的矿物质或微量元素。由于其健康属性,天然水和天然矿泉水零售价格通常为每瓶2元或以上,高于纯净水和其它饮用水。

图表: 中国包装饮用水市场产品分类(2019年)

资料来源:弗若斯特沙利文,中金公司研究部;注:市场规模及份额数据为2019年数据

天然矿泉水有别于其它类型的瓶装水。根据来自欧洲瓶装水行业协会的信息,与其它类型的瓶装水相比,消费者更青睐天然(矿泉)水,主要原因包括:特定的矿物质成分、质量有保证、特殊口感。

天然(矿泉)水市场增速快于行业平均水平。近年来天然水和天然矿泉水增速超过整体包装饮用水增速。根据沙利文,2014-2019年天然水和天然矿泉水市场零售额CAGR分别达24.8%和18.4%,其合计销售占比从2014年的15.7%攀升至2019年的25.9%,2024年有望进一步上升至31.3%。我们认为天然(矿泉)水由于其健康属性将继续跑赢整个行业。

图表: 中国包装饮用水市场消费升级趋势

资料来源:弗若斯特沙利文,中金公司研究部

消费者愿意为天然(矿泉)水支付溢价。欧睿咨询数据显示,农夫山泉(09633)在整个行业中具有主导型地位。天然(矿泉)水细分市场中的企业,如农夫山泉和百岁山,过去两年增长步伐更快,显示出消费者对饮用天然(矿泉)水的意识逐步提升。另外,下图表明消费者亦愿意为天然(矿泉)水支付溢价。天然矿泉水零售价格在每瓶3-12元之间,而纯净饮用水价格仅为每瓶1-2元。

图表: 不同饮用水品牌对比

资料来源:欧睿咨询,中金公司研究部;注:零售额指的是零售终端市场销售额;所有零售额和零售额增速数据均来自欧睿咨询;价格信息截至2020年7月

茶饮料&碳酸饮料:无糖化带来新一轮发展机遇

#1无糖化风口已至

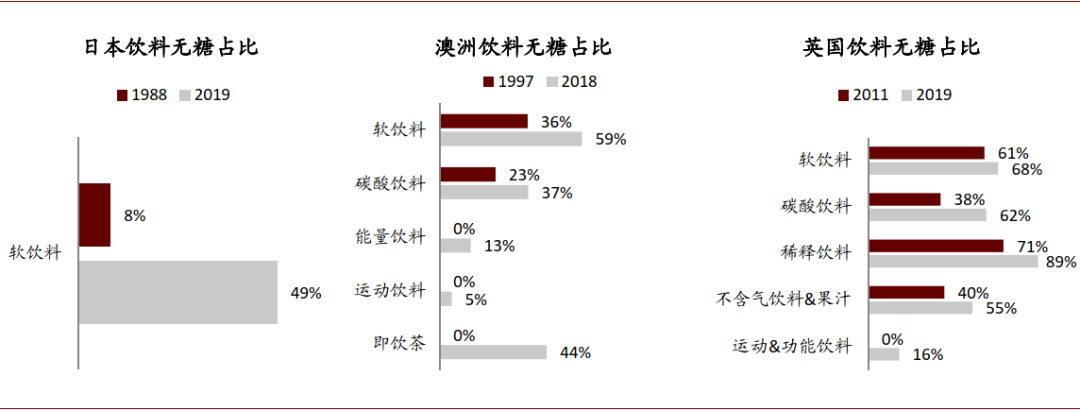

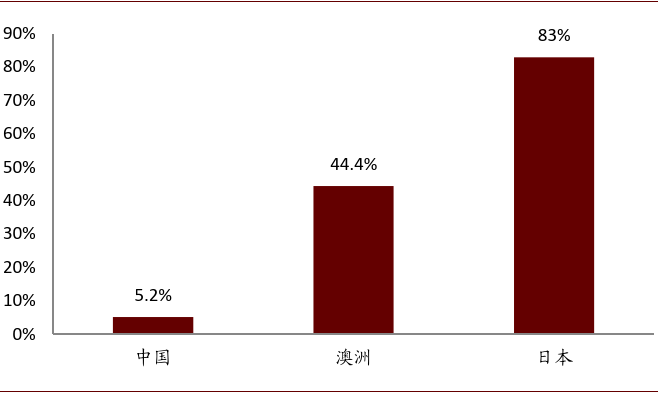

国际经验来看,无糖化是饮料行业大势所趋,尤其在碳酸与茶板块。伴随着肥胖问题日益严重,消费者健康化、无糖化的意识持续提升。从发达国家经验来看,无糖化是饮料行业发展的趋势:1)日本:软饮料市场无糖比例从1988年的8%提高至49%(均包括瓶装水);2)澳洲:1997-2018年20年间,在重要的饮料品类中,无糖化销量占比均大幅提升;3)英国:2011-2019年间,包含碳酸饮料的主要品类无糖化占比均有所提升。此外由于英国近年来在全国范围内对软饮料糖分征税,软饮料含糖量在2016年3月-2020年3月期间迅速下降28.1%。

当前,中国软饮料无糖化整体处于刚兴起阶段,无糖化比率仍较低(不考虑瓶装水),对比发达国家仍有较大差距。根据产品属性同时借鉴澳洲软饮料各品类无糖化发展经验,我们认为,碳酸与茶是饮料无糖化发展的两大主品类。相比其他品类,碳酸与茶的无糖化更能带来新的发展机遇。

图表: 各国饮料无糖占比演变

资料来源:伊藤园,MDPI,英国软饮料协会,中金公司研究部;注:1)澳洲和英国为销售量占比,日本为产量占比;2)英国无糖占比包括低糖比例,英国稀释饮料为“dilutables”,包含南瓜和糖水(Squashes & Syrups)等饮料

国内无糖化风潮兴起,各企业纷纷布局无糖赛道。考虑国际的无糖化趋势,各大饮料公司均提早布局这一赛道,但早期产品由于推出时间过早及口感苦涩等原因,并未受到市场追捧。直到近年,随着企业对消费者的持续教育以及消费者健康、减肥意识提高,国内饮料无糖化风潮逐渐兴起,各饮料企业纷纷陆续加码布局无糖茶与无糖碳酸赛道,其中不仅包括传统的饮料企业,如农夫山泉、统一、康师傅等,也包括新进入者,如元气森林、喜茶、伊利、青岛啤酒(00168)等。

图表: 主要无糖产品推出时间

资料来源:各公司官网,百度图片,中金公司研究部

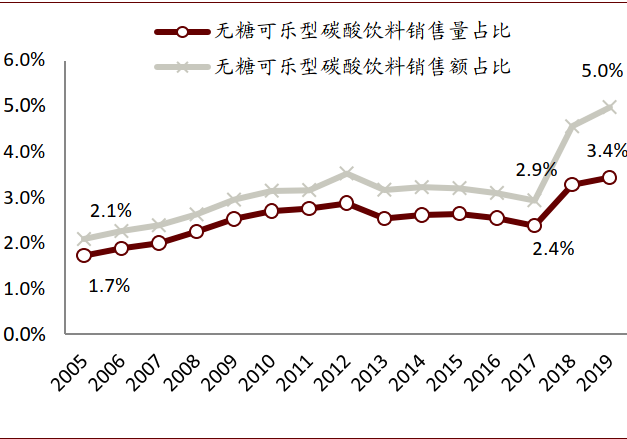

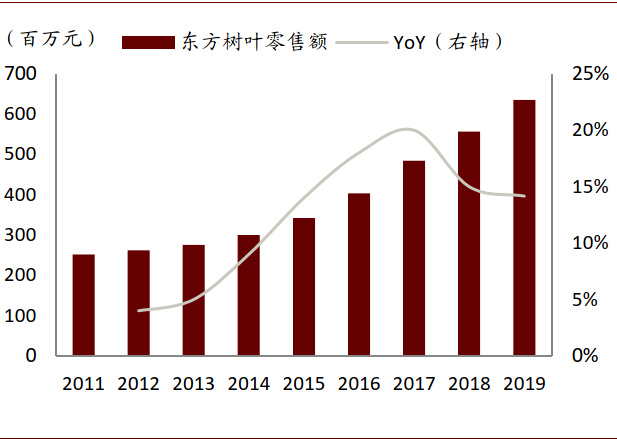

风口已至,无糖饮料近年来明显提速。虽零度可乐/百事可乐零度系列早在2008 /2009年分别进入中国,但无糖可乐型碳酸饮料2009-2017年销量占比较为平稳,直到2018年才开始大幅提升。无糖茶方面,在农夫山泉在无糖茶领域持续教育消费者的努力下,其无糖茶产品东方树叶销售额自2015年开始较高速增长,近5年来保持双位数增长。

图表: 中国无糖可乐型碳酸饮料销售量(额)占比(2005–2019)

资料来源:欧睿咨询,中金公司研究部

图表: 东方树叶零售额及同比(2011–2019)

资料来源:欧睿咨询,中金公司研究部

#2碳酸饮料无糖化的发展机遇

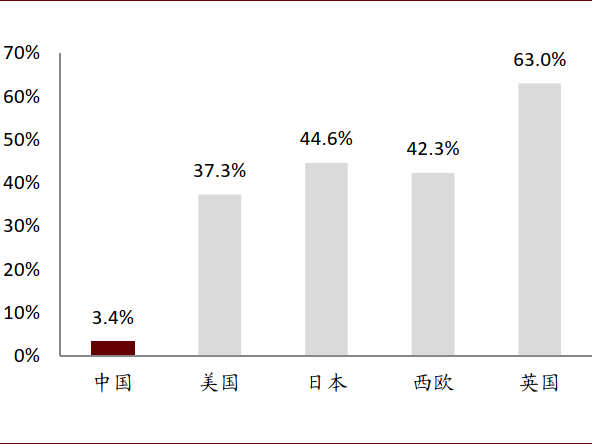

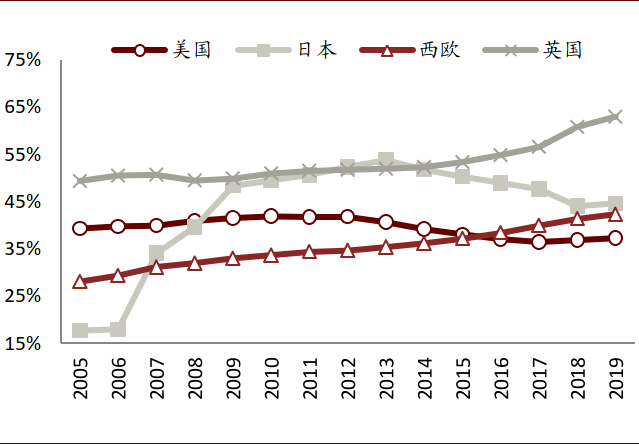

我国无糖碳酸饮料仍有较大增长空间。对比其他国家/地区无糖可乐型碳酸饮料销售量占比(美国/日本/西欧/英国均值46.8%),2019年我国该比例仍较低,仅3.4%。此外,过去15年间,其他国家/地区无糖可乐型碳酸饮料销售量占比仍持续提升,无糖化发展趋势明显。对比英国、澳大利亚、日本的无糖化趋势,我们预计无糖化将带来我国碳酸饮料的进一步发展机遇。

图表: 2019年各国/地区无糖可乐型碳酸饮料销售量占比

资料来源:欧睿咨询,中金公司研究部

图表: 各国/地区无糖可乐型碳酸饮料历史销售量占比

资料来源:欧睿咨询,中金公司研究部

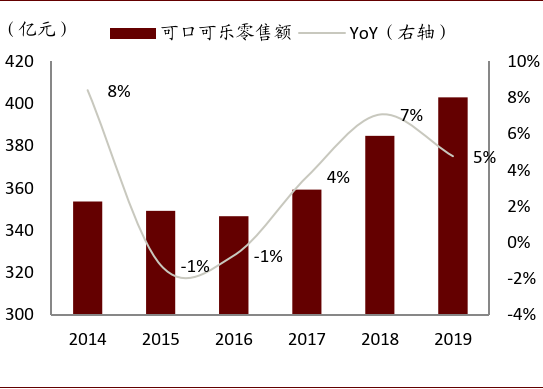

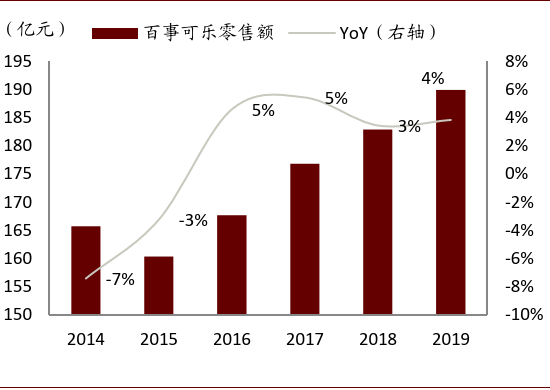

无糖化成为碳酸饮料企业主要增长动力。以可口可乐(KO.US)/百事可乐(PEP.US)零售额为例,其过去几年均实现了正增长。百事可乐在报表端收入增速体现更加明显,在2018/2019年均实现双位数增长,1H20公共卫生事件影响下仍实现高单位数增长(8%),我们认为无糖产品是主要增长动力之一。而根据中国食品,其无糖产品过去几年均实现了双位数增长,在1H20公共卫生事件影响下实现逆势加速增长,同比增速达40-50%。考虑到我国碳酸饮料人均消费量仍远小于其他发达国家,我们认为受益于产品无糖化进展顺利,碳酸饮料有望迎来新的增长点。

图表: 可口可乐零售额及同比

资料来源:欧睿咨询,中金公司研究部

图表: 百事可乐零售额及同比

资料来源:欧睿咨询,中金公司研究部

#3无糖茶的发展机遇

无糖茶饮料蓬勃发展。在消费者对无糖产品偏好持续上升推动下,2017年以来无糖茶饮料销售出现强劲增长。2019年无糖茶饮料占到整体茶饮料市场的5.2%,而2014年占比仅为1.5%。2014–2019年无糖茶饮料零售年均复合增速达到32.6%,显著高于含糖茶饮料增速(3%)。

图表: 中国茶饮料市场消费升级趋势

资料来源:弗若斯特沙利文,中金公司研究部

无糖茶渗透率仍有较大提升空间。根据MDPI论文,2018年澳洲无糖茶销量占比为44.4%;根据日本软饮料协会及我们测算,我们认为日本无糖茶占比更是高达83%。而中国2019年无糖茶销售占比为5.2%,考虑无糖茶ASP更高,预计销量占比更低。相比日本和澳洲,我们认为中国无糖茶未来增长空间广阔,但可否提升至日本或澳洲水平取决于健康意识的发展及人均收入水平的进一步提升。

图表: 中国与其他国家无糖茶占比(2019年)

资料来源:MDPI,日本软饮料协会,中金公司研究部;注:1)澳洲和日本为销售量/产量占比,澳洲为2018年数据;2)日本数据为我们根据2012年无糖茶占软饮料25%及2018年茶饮料占软饮料30%,测算所得

果汁饮料:高浓度产品和NFC果汁兴起

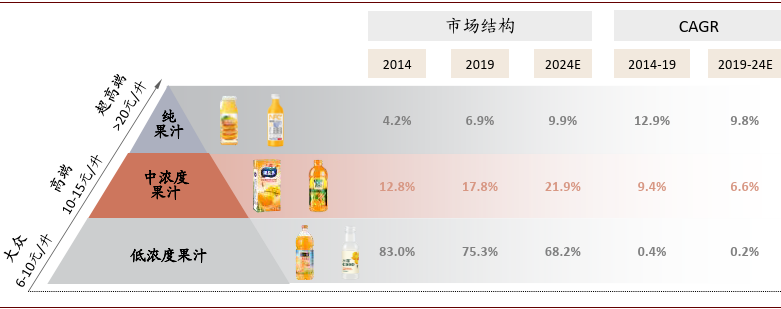

产品结构向高浓度产品升级。2019年低浓度果汁占整体果汁市场75%,中浓度和纯果汁细分市场增长更为迅速,主要得益于消费者对天然饮料的偏好日趋上升。2014-2019年纯果汁和中浓度果汁年均复合增速分别达到12.9%和9.4%,高于低浓度果汁年均复合增速0.4%。均价上升趋势也反映出果汁饮料行业中的高端化进程。我们判断由于中浓度果汁和纯果汁更为健康的产品特性,其未来有望继续保持较快增势。

图表: 中国果汁饮料市场中的消费升级趋势

资料来源:弗若斯特沙利文,中金公司研究部

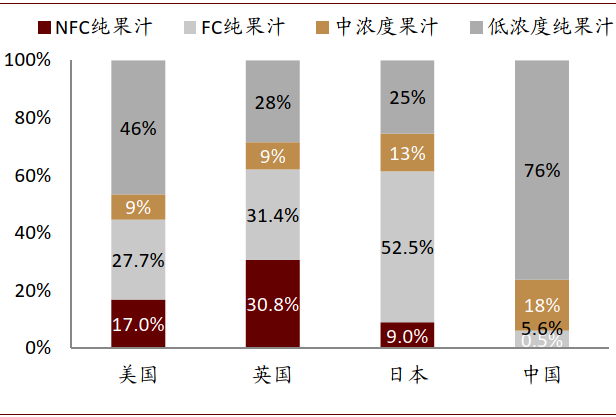

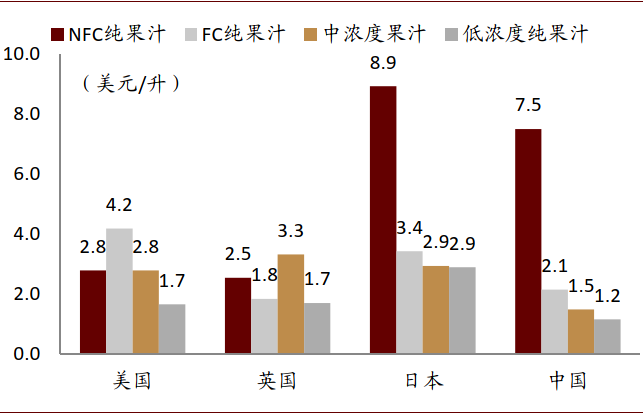

纯果汁发展空间广阔,短期FC纯果汁发展前景或更佳。对比发达国家,2019年我国纯果汁(包括NFC/FC纯果汁)销量占比仍非常低,仅为6.1%,而美国/英国/日本均值达56.1%,我们预计未来我国纯果汁占比有望进一步提升。目前中国NFC纯果汁ASP相比中/低浓度果汁仍有显著溢价,我们判断短期中国NFC纯果汁的发展或仍受制于高价,短期内难以放量;但中长期来看,随消费升级趋势及居民消费力提升,我们预计NFC纯果汁接受度有望提升。而FC纯果汁具备短期爆发基础,纯果汁替代低浓度果汁方向不变;此外作为过渡性产品,我们预计中浓度果汁发展前景亦好于低浓度果汁。

图表: 2019年各国果汁消费结构(销售量)

资料来源:欧睿咨询,中金公司研究部;注:NFC为“Not from concentrate”,FC为“From concentrate”,下同

图表: 2019年各国果汁ASP

资料来源:欧睿咨询,中金公司研究部

包装饮用水/即饮咖啡/能量饮料或成为未来主要增长子品类

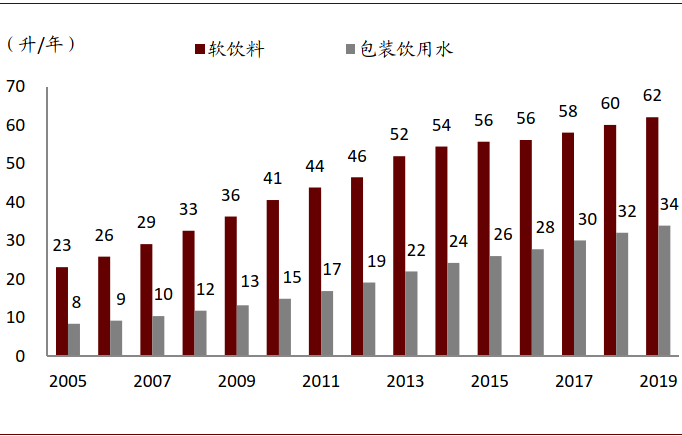

得益于城镇化和消费升级步伐加快,中国软饮料年人均消费量在过去14年持续稳步增长,从2005年的23.2升攀升至62.1升,其中贡献主要增长的品类为包装饮用水,人均消费量亦持续提升,从8.5升提高至34.0升。

图表: 中国人均软饮料和包装饮用水消费量变动趋势

资料来源:欧睿咨询,中金公司研究部

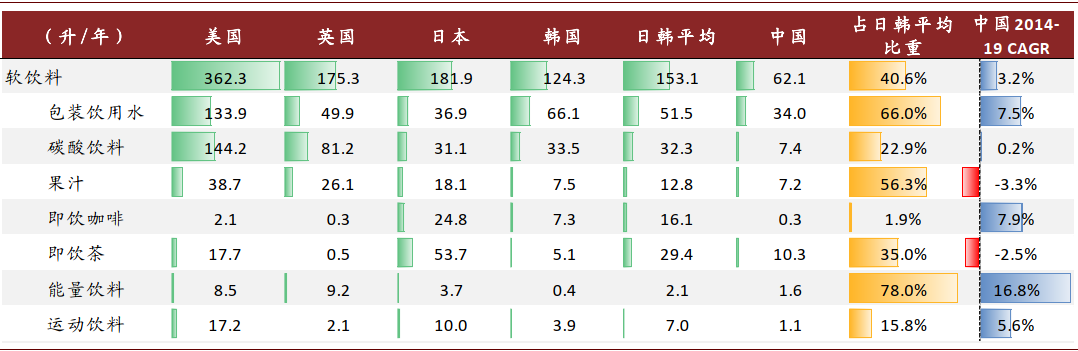

中国人均软饮料消费量对比发达国家仍有差距。当前我国人均软饮料消费量仅为日韩均值的40.6%,我们认为未来具备提升基础。我们从三个维度判断未来量增的空间主要在于包装饮用水、即饮咖啡以及能量饮料:1)人均消费量占日韩平均比重;2)品类2014-19消费量CAGR;3)日本/韩国发展经验。

►包装饮用水:占日韩平均比重虽较高,但2014-19消费量CAGR亦较高,此外过去近十年间,包装饮用水在发达国家亦是高增长趋势;

►即饮咖啡:占日韩平均比重非常低,日韩两国人均GDP及城镇化率达到一定水平后,即饮咖啡销量高速增长;

►能量饮料:近几年仍保持双位数增长,能量饮料与运动饮料具备替代效应,中国这两个品类消费量占日韩平均比重为30%,低于整体(40.6%)。

图表: 各国人均软饮料和细分品类消费量对比(2019)

资料来源:欧睿咨询,中金公司研究部;注:人均消费量取的是“Total volume”数据,包括零售与餐饮渠道

家庭消费有望成为包装饮用水未来主要增长驱动力

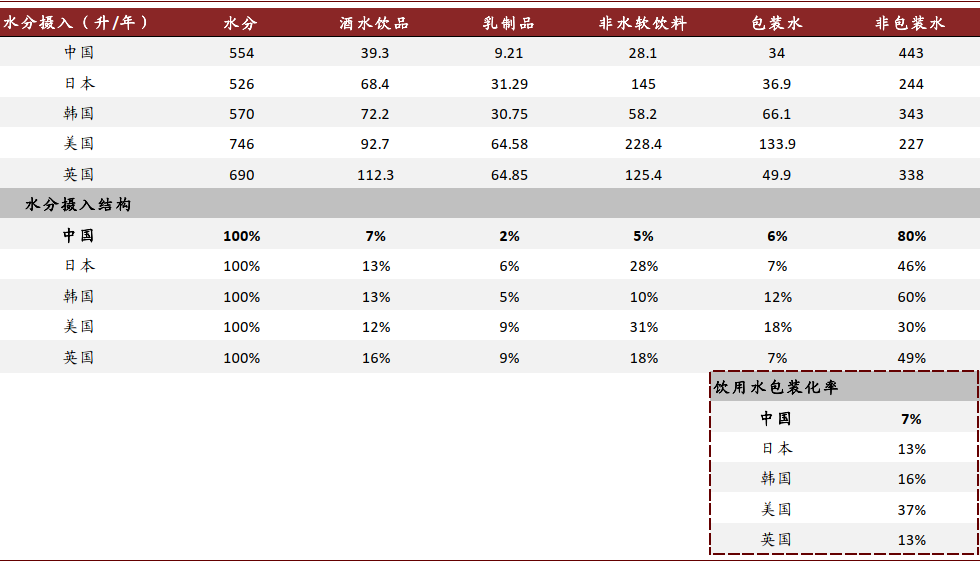

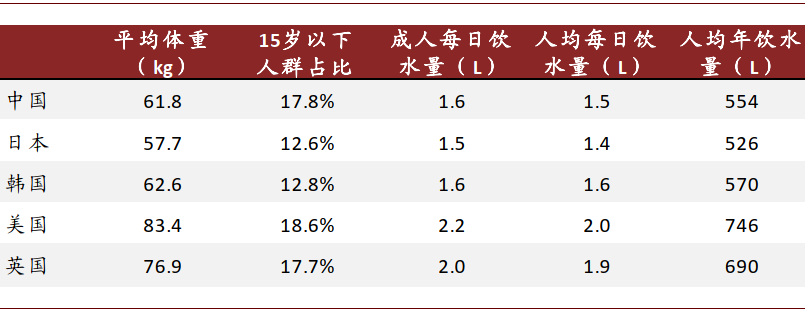

包装率提升有望驱动包装水消费量增长。根据我们测算,我国当前饮用水包装化率仅为7%,低于其他发达国家;同时考虑到其他发达国家自来水可直接饮用情况下,我国水包装化率处于较低水平。我们认为随健康意识提升,消费者将倾向于选择更为健康的包装饮用水替代自来水或烧开水。

图表: 不同国家饮用水包装化率(2019年)

资料来源:欧睿咨询,中金公司研究部;注:1)关于各国家人均水分计算,请参考下图;2)饮水机获取的水计入在非包装水内

图表: 各国人均每日/年饮水量测算(2019年)

资料来源:《中国居民膳食指南》,国家统计局,欧洲瓶装水协会,中金公司研究部;注:1)中国每日饮水量数据来自《中国居民膳食指南》,建议成年人每日饮水1.5-1.7L(实际饮水量);2)其他国家饮水量以中国为基准,并通过体重进行调整;3)15岁以下的未成年人人均饮水量为成年人的71%(欧洲瓶装水协会数据测算)

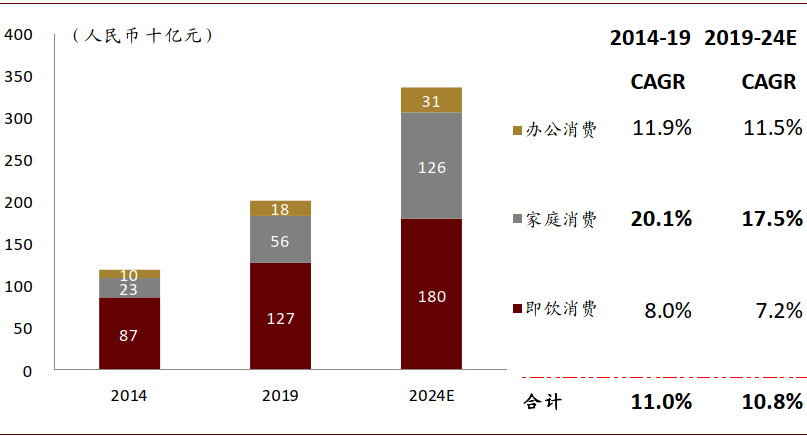

家庭消费有望成为包装饮用水的主要增长动力。根据沙利文,2014-2019年家庭消费包装饮用水,即中大包装产品,年均复合增速达20%,高于即饮和办公场所消费增速。受益于消费者健康意识抬升,包装饮用水逐步成为烧开水或回收桶装纯净水的替代,作为家庭日常饮用、厨房用水的首选。

图表: 即饮渠道、家庭和办公场所包装饮用水消费规模一览

资料来源:弗若斯特沙利文,中金公司研究部

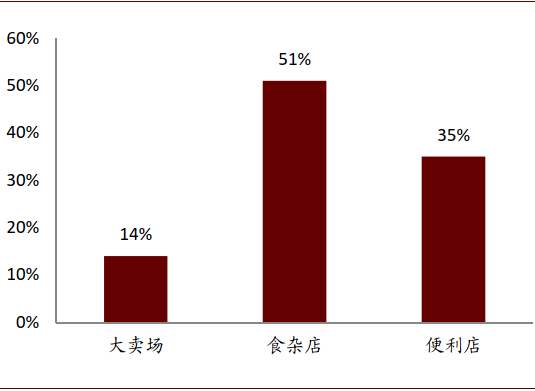

有别于美国家庭消费中小包装多瓶装逐渐成为主流,我们预计中国的大包装家庭消费有望成为未来主要驱动力,主要因为:1)我国过往家庭中包装水消费较少,大多为户外消费场景,而美国已有非常成熟的桶装水业务;2)大包装水性价比更高;3)电商发展带动大包装水业务。根据天猫超市水产品销量Top10产品中,前两位均是大包装水。我们认为对于大包装水发展,便利性是重要因素;食杂店与便利店渠道大包装水销量增速远高于大卖场可说明此点。我们认为随着电商业务发展,大包装水有望获得更好的增速。

图表: 天猫超市水产品销量Top10产品(2019年4月)

资料来源:DT财经,中金公司研究部

图表: 全国2L大包装水各渠道销售额增长率(2017年)

资料来源:尼尔森,中金公司研究部

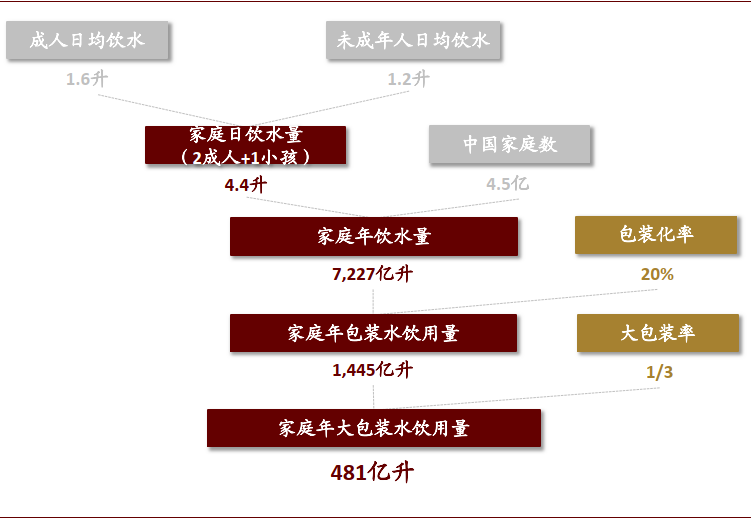

家庭消费大包装水空间较大。根据我们测算,假设未来中长期包装化率能达20%,其中大包装比率能达1/3,我们预计家庭内年大包装水饮用量可达481亿升,约为2019年瓶装水总消费量(欧睿数据,474亿升)的1倍。

图表: 家庭消费大包装水饮用量测算空间

资料来源:《中国居民膳食指南》,中国产业信息网,中金公司研究部

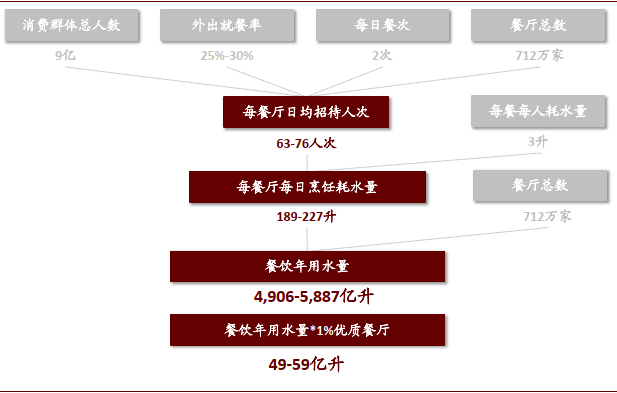

优质餐饮渠道提高包装饮用水市场的增长前景。除家庭消费外,我们认为来自优质餐饮渠道的用水需求亦会提升包装引用水的增长潜力。例如,中国内地中式快餐第一品牌(来自欧睿咨询)老乡鸡自2015年以来与农夫山泉达成合作,使用农夫山泉进行煲汤,以彰显餐品品质。展望未来,我们认为更多餐饮门店可能开始类似的尝试,从而提升包装饮用水市场的增长前景。根据我们预测若假设1%的优质餐厅提供类似的服务,我们预计餐饮年用包装水量达49-59亿升。

图表: 老乡鸡用农夫山泉水煲汤

资料来源:百度图片,中金公司研究部

图表: 优质餐厅年用包装水量

资料来源:国家统计局,艾瑞咨询,欧睿咨询,中金公司研究部:注:消费群体总人数为16-59岁人口=14*64%亿;外出就餐率引自艾瑞咨询数据,每餐每人耗水量为我们估算(3L=2.5L菜+0.5L饭)

即饮咖啡仍处于早期市场培育阶段,未来可期

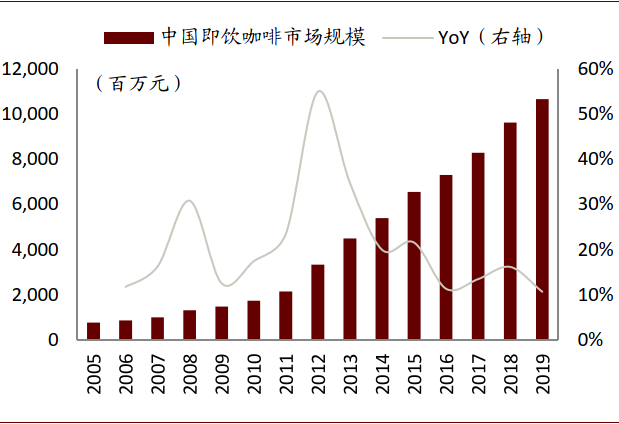

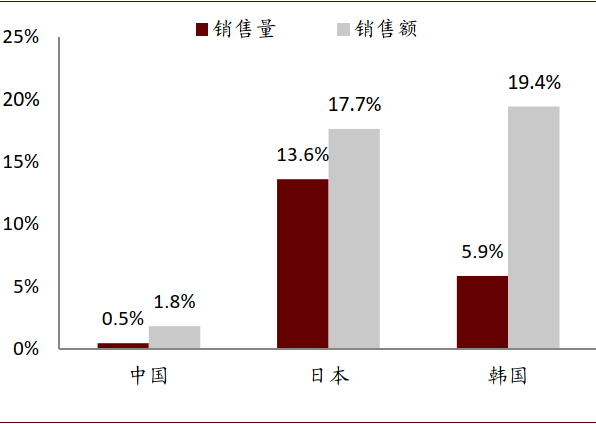

即饮咖啡市场空间广阔。我国即饮咖啡市场仍处于早期阶段,2019年我国人均消费量仅为0.3升/年,对比日韩(24.8/7.3)仍有较大差距。2019年我国即饮咖啡市场规模为106亿元,占软饮料比重均远低于日韩。日韩两国软饮料市场都经历了即饮咖啡高速发展阶段,该趋势大概率会在中国重演。

图表: 中国即饮咖啡历史市场规模

资料来源:欧睿咨询,中金公司研究部

图表: 各国即饮咖啡销售量/额占软饮料比重(2019)

资料来源:欧睿咨询,中金公司研究部

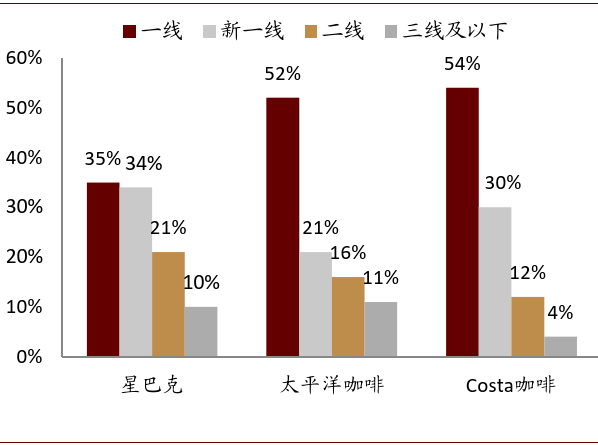

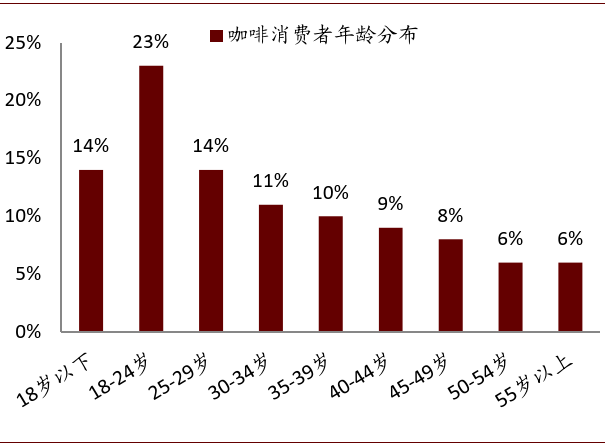

年轻消费群体偏好、下线城市渗透利好咖啡消费市场成长。当前咖啡消费呈现两大特征:1)以三大连锁咖啡品牌门店分布来看,一二线城市消费者咖啡消费习惯相对较成熟,而三四线城市咖啡消费仍待渗透;2)消费人群上,18-24岁人群消费咖啡最多,我们认为处于95后的Z世代对咖啡消费的渗透率和依赖性高于其他群体。因此,我们预计年轻人对咖啡偏好增加,利好咖啡消费市场中长期成长。

图表: 三大连锁咖啡品牌门店分布

资料来源:Talking data,中金公司研究部;注:数据截至2020年4月

图表: 咖啡消费者年龄分布(2019)

资料来源:Talking data,中金公司研究部

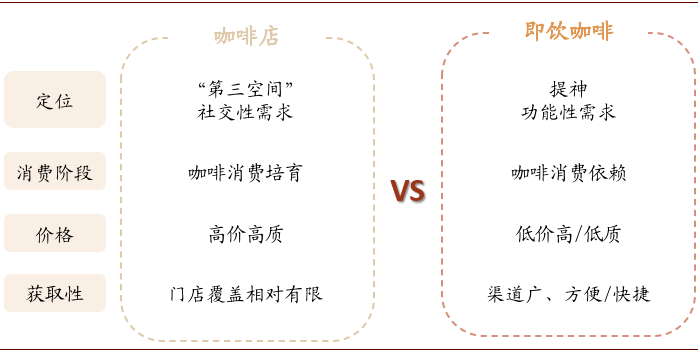

市场加速培育将带来中国即饮咖啡市场未来发展动力。与咖啡店定位不同,即饮咖啡主要定位功能性需求,处于咖啡消费习惯养成后的消费阶段;相对咖啡店,即饮咖啡拥有价格低、获取性强等优点。近两年中国即饮咖啡品牌数量明显增加,饮料龙头企业纷纷布局该市场,推出高质量的即饮咖啡产品,例如康师傅的星巴克、农夫山泉的炭仌咖啡、可口可乐的Costa咖啡等。我们认为,随着更多高质量的即饮咖啡品牌的推出,消费者培育有望加速。我们预计随着市场加速培育、年轻消费群体需求提升、向下线城市的渗透,未来中国即饮咖啡市场有望迎来爆发式增长。

图表: 即饮咖啡与咖啡店模式对比

资料来源:中金公司研究部

图表: 近两年中国即饮咖啡品牌数量增加

资料来源:各公司官网,中金公司研究部

行业格局分散,综合型企业有望进一步整合市场

行业集中度不高,子品类竞争格局分化

当前行业集中度较低。国家统计局发布的数据显示,截止2019年12月份,中国软饮料市场中共有6,083家企业,参与企业数量众多。由于行业门槛不高、细分市场单一品类龙头份额较大、新兴品牌崛起、电商等新渠道兴起等,目前中国软饮料市场结构仍相对较为分散。根据沙利文,2019年前五大企业市场共计占有率为30.9%。

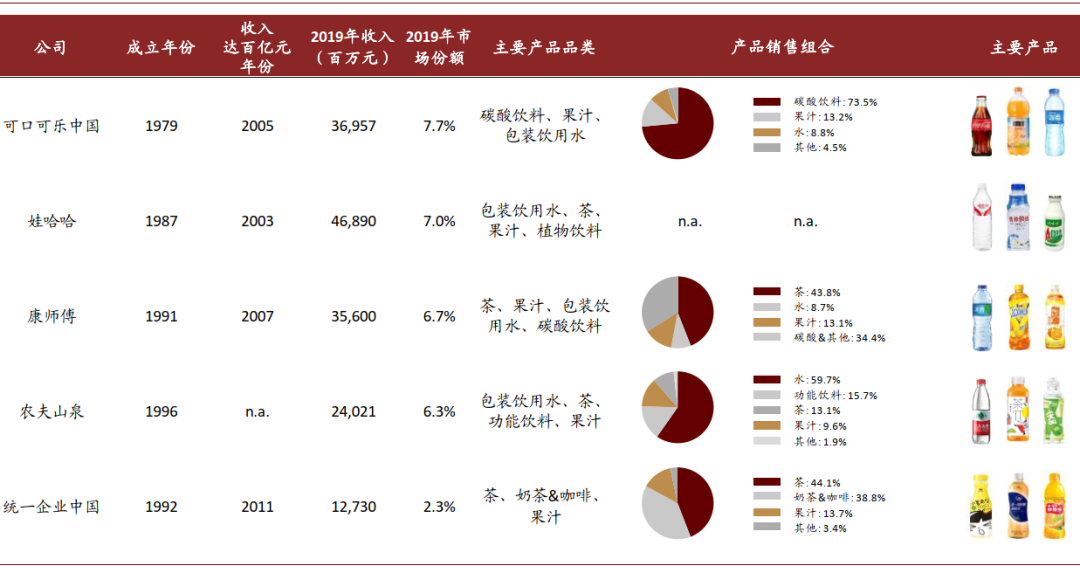

图表: 中国软饮料行业市场格局一览(2019)

资料来源:弗若斯特沙利文,中金公司研究部

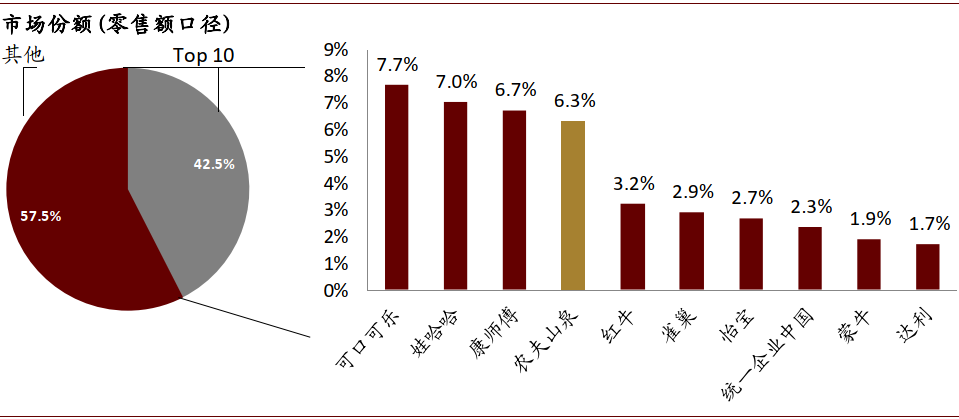

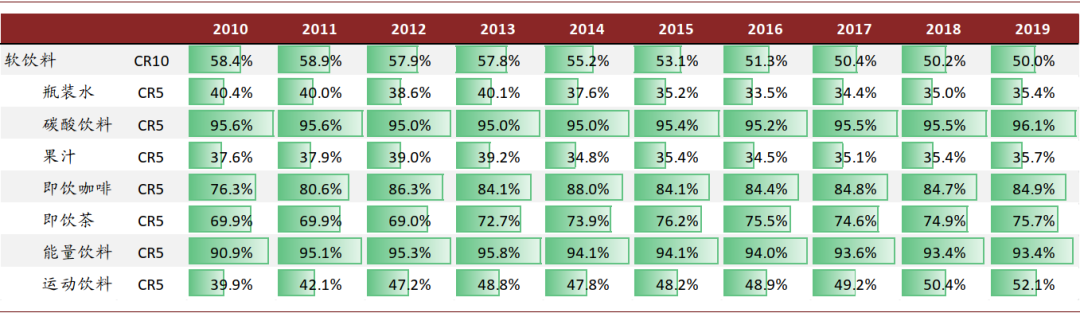

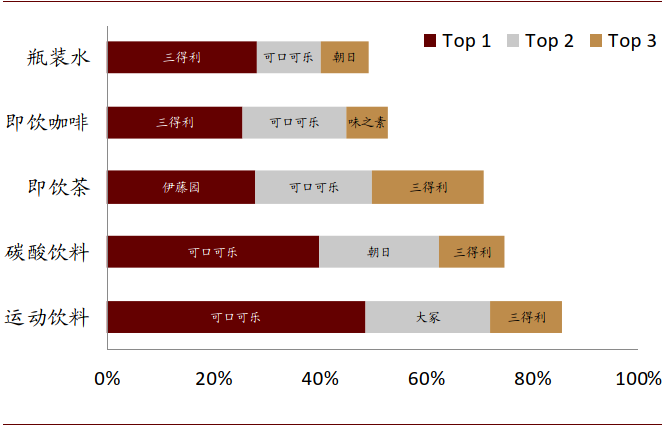

子品类竞争格局分化,集中度近年来趋稳。碳酸饮料、能量饮料、即饮咖啡、即饮茶四大品类市场集中度较高,CR5在75%以上,其中前两者更是超90%。整体软饮料行业中除碳酸竞争格局相对稳定外,其他子行业市场竞争仍较激烈。根据欧睿,软饮料整体2019年CR10为50%,近3年集中度基本趋稳,2010-2017年间集中度逐年下滑主要由于娃哈哈、可口可乐、康师傅等传统市场龙头市场份额下滑较大,新锐品牌不断崛起。近3年随农夫山泉等软饮料行业新龙头出现并不断获取市场份额,近3年整体软饮料集中度基本止跌,我们看好未来软饮料行业市场份额向具有综合实力的龙头企业集中的前景。

图表: 中国饮料市场综合性品牌

资料来源:欧睿咨询,中金公司研究部;注:欧睿咨询的瓶装水分类中包含了气泡水、功能性瓶装水(如脉动、尖叫等饮料)、非碳酸型瓶装水等

行业集中度提升为长期趋势,综合型企业有望继续占主导

与发达国家相比,中国软饮料行业仍然存在整合空间。根据欧睿数据,2019年美国、日本、英国和韩国软饮料行业CR5均值65%,明显高于中国34%的占比。包装饮用水、果汁、运动饮料行业同样大幅度低于国际平均,未来市场整合仍具较大空间。而其他品类集中度基本接近国际平均水平,其中即饮茶市场集中度略高于国际平均,不过相较最具可比性的日本市场,仍具有一定提升空间。

期待未来市场整合,短期市场或仍面临激烈竞争。我们认为软饮料行业中多品类运作的综合型企业凭借其更为强大的产品生命周期管理、完善的分销网络和充裕的资本,有望通过内部扩张和外延并购进一步提高市场集中度。我们期待未来综合型企业逐步整合中国软饮料市场的前景,但考虑目前市场竞争仍非常激烈,尤其如伊利、青岛啤酒等入局饮料市场以及新兴品牌如元气森林强势崛起,市场集中度的提升或仍需更长时间。

图表: 2019年各国软饮料和细分品类行业CR5对比

资料来源:欧睿咨询,中金公司研究部

当前综合型企业占据软饮料行业主导地位。在软饮料行业前五大中,仅第五名红牛为单一品类企业,而可口可乐、娃哈哈、康师傅和农夫山泉均为综合型企业,多品类运作,且其成长路径均为在单一品类建立优势后进行多品类布局。故前四大均有其优势品类,如可口可乐是碳酸饮料,农夫山泉则为包装饮用水。

图表: 中国饮料市场综合性品牌

资料来源:公司公告,弗若斯特沙利文,浙商杂志、中金公司研究部;注:1)收入指的是公司财务报表中的集团收入或饮料收入;2)对于可口可乐中国,我们采用中国食品的集团收入和太古在中国内地的饮料收入(这两家公司均为可口可乐在中国内地仅有的装瓶合作伙伴);3)对于康师傅和统一,我们采用其饮料收入;4)对于娃哈哈,其收入数据来自《浙商杂志》提供的2018年税后收入;5)产品销售组合数据为2019年数据

单一品类公司抗生命周期相对较弱,综合型企业中长期更有望整合市场。我们认为长期来看综合性企业有望抢占更多市场份额,继续整合中国市场,主要由于中国软饮料行业规模较大,包括10多个子行业,每个子行业均有其自身成长变化规律,若仅面向某细分市场,更有可能面临生命周期风险。相比之下,业务线条跨饮料子行业的公司通过业务多元化可以抵御某子行业中的生命周期风险。

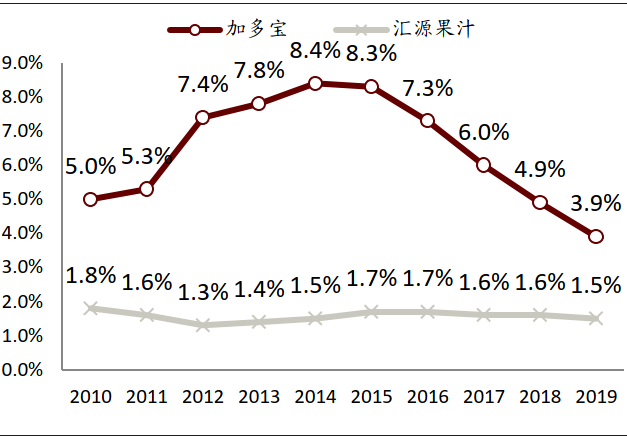

此外,单一品类公司面临强势对手的竞争时,其抵抗竞争风险的能力相对综合性企业更弱。例如,伴随自2015年即饮茶与果汁市场规模几乎停止增长,依赖凉茶单一业务的加多宝市占率大幅下滑(同时受到王老吉争夺凉茶市场),依赖果汁单一业务的汇源果汁市占率也小幅下滑。

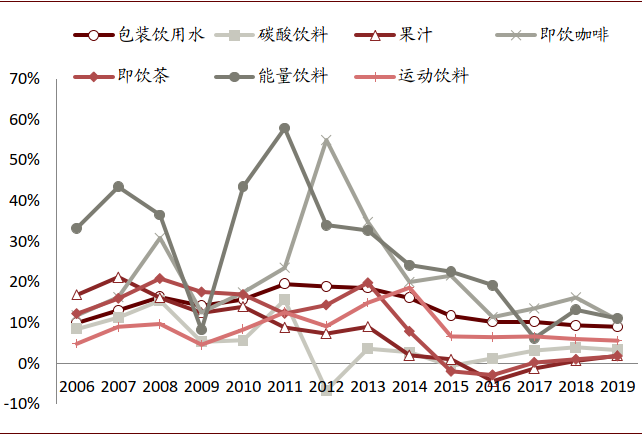

图表:2006-2019年中国各品类销售额同比增速

资料来源:欧睿咨询,中金公司研究部

图表:加多宝与汇源在软饮料市占率

资料来源:欧睿咨询,中金公司研究部

核心竞争力:产品、渠道、营销三维度综合能力

综合能力是软饮料行业核心竞争力。中国软饮料行业规模大、市场较分散、消费者忠诚度低且进入壁垒不高,市场长期处于充分竞争态势,我们认为仅靠单一方面优势在软饮料行业中建立的护城河并不稳固,持续获取市场份额趋势难以为继。我们判断当前软饮料行业中具有产品、渠道和营销三个维度综合实力的企业更有机会胜出,成为中国未来软饮料行业领导者。

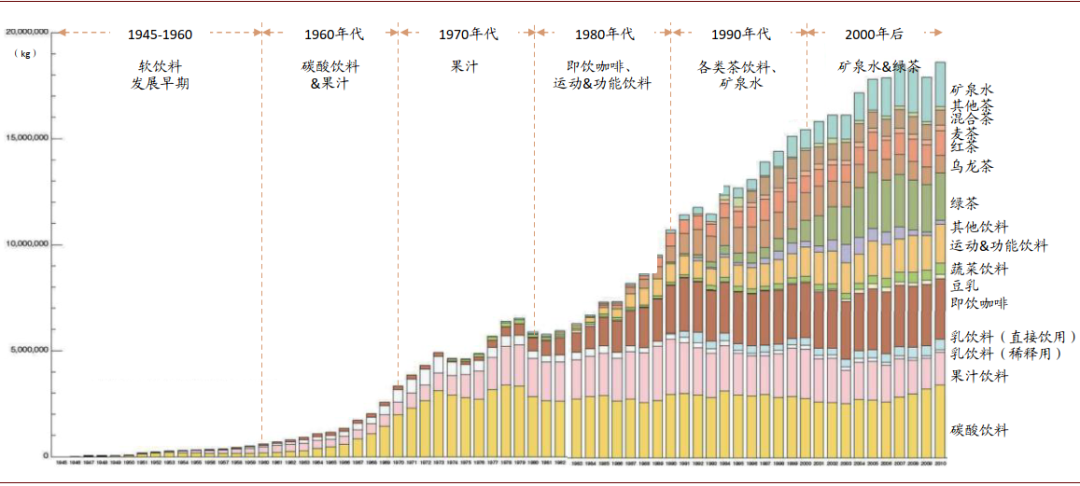

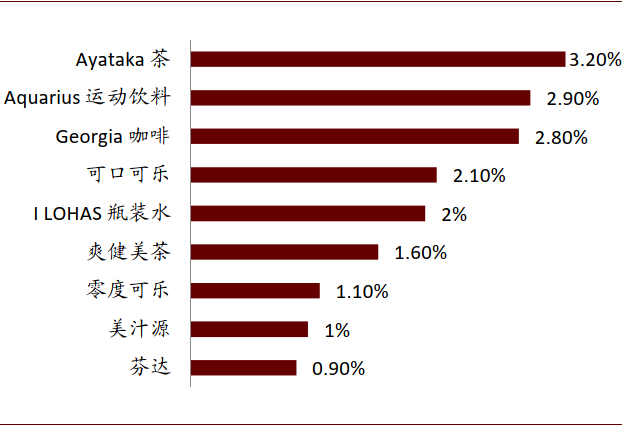

产品:研发能力奠定基础,多元化产品矩阵应对品类生命周期风险

饮料各品类均具有其自身的生命周期。全球饮料行业发展基本以碳酸饮料起步,伴随着碳酸饮料品类逐渐成熟,市场上不断兴起其他饮料品类,如果汁、即饮咖啡/茶、运动/功能饮料、瓶装水等;饮料每一品类均具有其自身的生命周期。以基本经历软饮料所有子行业发展周期的日本市场为例,日本饮料行业经历了碳酸饮料、果汁、即饮咖啡、运动&功能饮料、乌龙茶、绿茶、矿泉水等子品类生命周期。碳酸饮料、果汁和即饮咖啡分别于1970、1980、1990年左右基本停止量增。对比1980年和1999年日本软饮料消费结构,市场从碳酸饮料与果汁两强并立格局转变为多元化格局,品类结构更加丰富。因此为应对品类生命周期,产品多元化是企业维系持续增长的关键。

图表: 日本软饮料行业发展——品类生命周期

资料来源:日本软饮料协会,中金公司研究部;注:每一时期下标记的软饮料品类为该阶段主要增长的细分品类

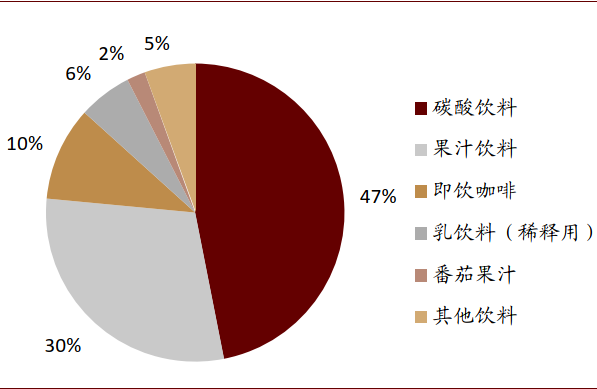

图表: 1980年日本软饮料消费结构(产量计)

资料来源:日本软饮料协会,中金公司研究部

图表: 1999年日本软饮料消费结构(产量计)

资料来源:日本软饮料协会,中金公司研究部

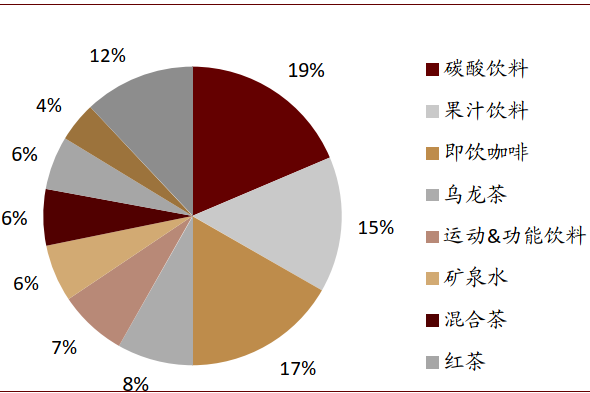

可口可乐案例:持续研发,产品多元化是应对品类周期风险的关键。可口可乐于1957年成立日本分公司,在60年经营的历史中,可口可乐基本在日本软饮料市场稳居首位,核心在于可口可乐日本在面临日本饮料市场呈现的不同品类生命周期,公司坚持研发,不断推出市场爆品,引领市场发展,如1975年推出Georgia咖啡后,配合品牌营销与渠道铺陈,成为日本即饮咖啡市场第一品牌。类似地,公司推出相继进入运动饮料、即饮茶、瓶装水等领域,收入来源多元化,且实现在每个细分品类中获得Top3市占率。我们认为,持续的产品创新,建立多元化产品矩阵是可口可乐日本具有强竞争力的核心要素。

图表: 可口可乐日本市场品类和产品拓展

资料来源:可口可乐日本官网,欧睿咨询,中金公司研究部;注:数字代表品牌在其细分市场的市占率地位

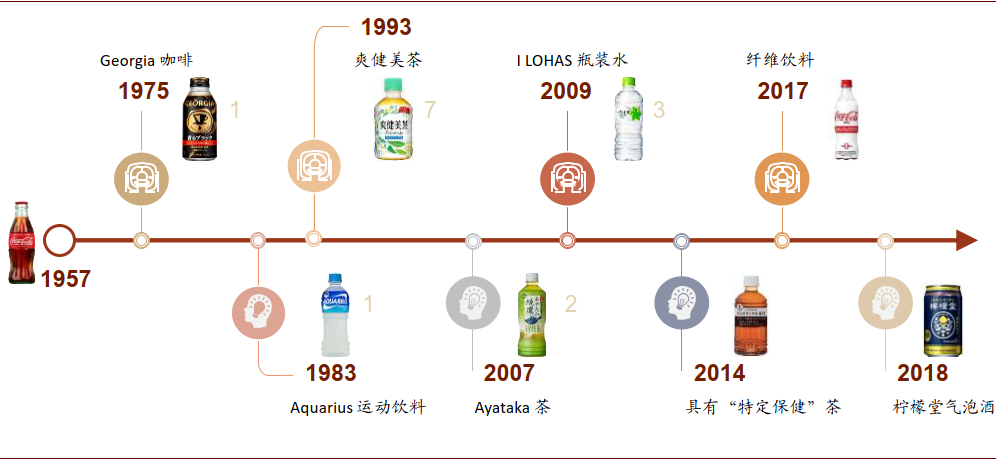

图表: 2019年可口可乐各品牌日本软饮料市占率(按销售量)

资料来源:欧睿咨询,中金公司研究部

图表: 2019年可口可乐在日本软饮料主要细分市场居领导地位(按销售量)

资料来源:欧睿咨询,中金公司研究部

渠道:广度、深度与强管理缺一不可

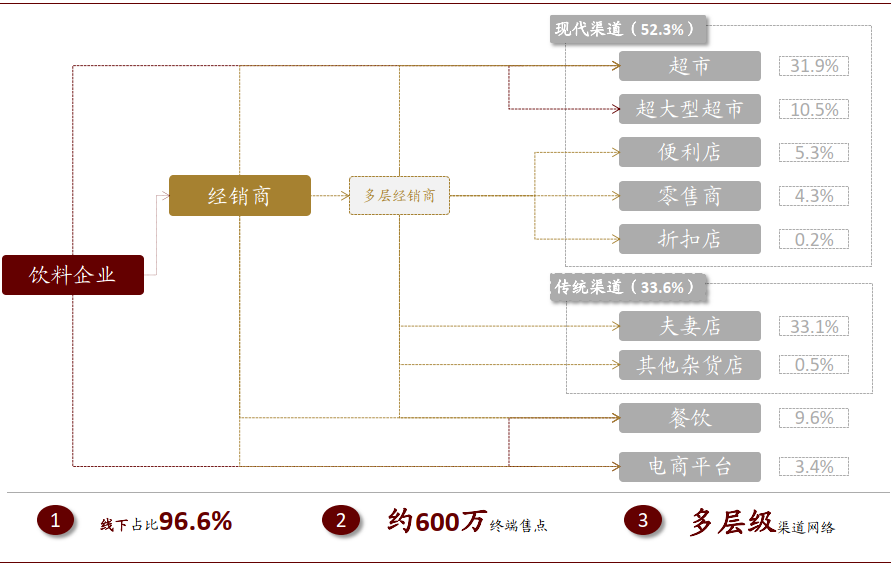

好的渠道体系:广深兼具,叠加强管理。饮料行业消费场景更偏线下即饮,根据欧睿数据,2019年中国线下渠道占比达96.6%,因而对于饮料企业而言,线下渠道尤为重要。中国一共有约600万饮料终端售点,深入县、乡等广泛的低线城市市场,因此好的渠道体系需具备广度和深度,提升终端销售覆盖率。此外,由于售点分布广泛,饮料行业分销一般采用多层经销体系,才可渗透至中国广大的三四线城市及乡镇市场,而多层经销体系对于渠道的管理要求较高,因此渠道的强管理才可使整个销售通路顺畅,防止窜货、压货等紊乱市场行为。

图表: 饮料行业分销模式(2019年)

资料来源:欧睿咨询,中金公司研究部;注:渠道占比数据为中国数据

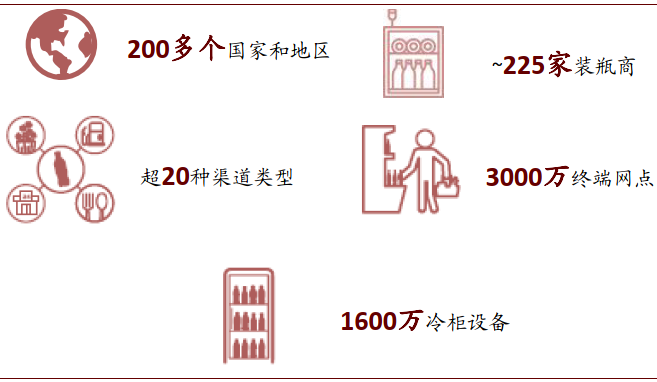

可乐可口案例:渠道成为奠定全球软饮料第一的另一关键。经过130多年的发展,可口可乐建造了世界上最大的饮料分销系统,在超200个国家或地区销售可口可乐,通过其精细化管理渗透到包括大型商超、便利店、零售店等主要渠道。2019年公司通过其225家装瓶商及自身装瓶子公司,在全球共覆盖3,000万个销售网点,覆盖了全球约60%的零售店;此外,公司还拥有1,600万个冷柜设备。

图表: 可口可乐全球渠道体系

资料来源:公司官网,中金公司研究部

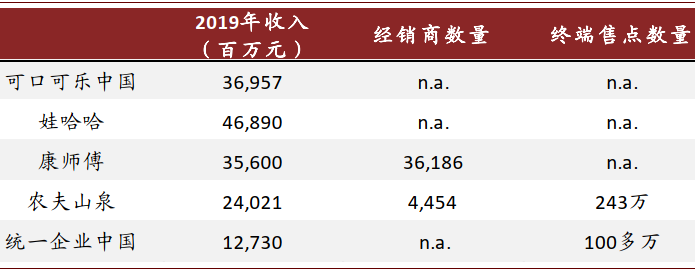

图表: 中国软饮料公司经销商与终端售点数量

资料来源:公司公告,弗若斯特沙利文,浙商杂志,中金公司研究;注:1)对于可口可乐中国公司,我们采用中国食品的集团收入和太古在中国内地的饮料收入;2)对于康师傅和统一企业中国,我们采用其饮料收入;3)对于娃哈哈,其收入数据来自《浙商杂志》提供的2018年税后收入;4)农夫山泉经销商数量基本为一级经销商,康师傅经销商数据包括其方便面和饮料两项业务数据;5)农夫山泉经销商和终端售点数量截至2020年5月31日,康师傅和统一数据截至2019年

营销:精准定位,深度营销

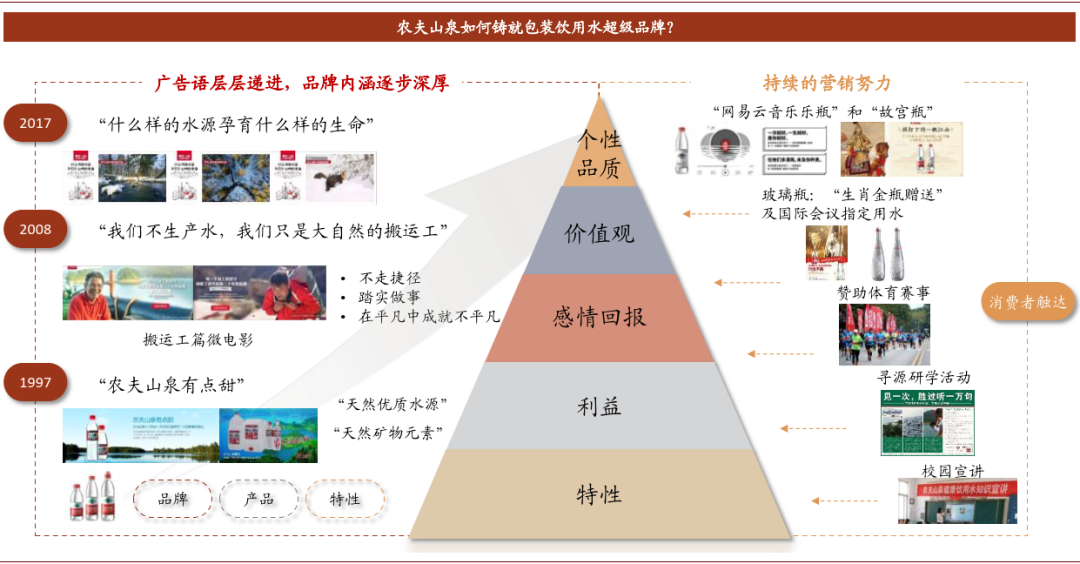

软饮料行业品类众多,竞争激烈,如何做到差异化、精准定位目标客群并深度营销是饮料企业获得长期性成功的最关键要素之一。国内外成功的饮料品牌大多通过精准定位以及持续性的深度营销,不断在消费者心智中强化品牌认知度及忠诚度。以农夫山泉为例,农夫山泉通过持续性的深度营销,在包装饮用水领域建立起强大的品牌力,使其产品在2012-2019年连续八年位列包装饮用水市占率第一。

“农夫山泉”精准定位,持续深度营销。针对“农夫山泉”品牌,公司制定了三大推广主题系列。我们认为在不同阶段的不同推广战略逐步加深了农夫山泉的品牌实力,契合伯明翰大学品牌营销教授彻纳东尼提出的品牌金字塔模型,即品牌发展过程由表及里分别为特性、利益、感情回报、价值观、个性品质。

多元化触达消费者,深化品牌形象。公司通过广告投放、瓶身活动、综艺节目冠名、影视植入、明星代言、体育赛事赞助、社交媒体营销及跨行业合作等方式全方位通过消费者沟通。通过不同形式营销活动,农夫山泉不仅在推广其品牌,更在于宣传其品牌精神。目前“农夫山泉”已成为中国品质生活的象征,成为中国包装水行业的超级品牌。

图表: 农夫山泉针对包装饮用水的深度营销活动

资料来源:公司公告,公司网站,中金公司研究部

【案例】元气森林:精准定位,乘无糖化风口,成立4年估值140亿元

布局无糖茶与气泡水,成功跻身为饮料界新锐品牌。元气森林于2016年成立,定位“无糖专家”,分别于2017/2019年切入饮料市场两大高增长品类——无糖茶和气泡水,推出“燃茶”和“元气水”。这两大产品凭借“好看、健康、好喝”的形象,短时间便成为市场上颇受欢迎的饮料产品,尤其是元气水,成为2020年天猫618饮品类TOP 1。据新闻报道,公司2019年销售额达10亿元,其中约2/3为元气水贡献[1];1H20公司销售额逆势大幅增长,超8亿元。截至2020年7月最新估值,元气森林估值已达140亿元。

乘无糖化风口,精准定位年轻消费群体需求。我们认为公司取得巨大成功的核心:1)公司切入茶饮料、碳酸饮料等大品类,而无糖茶和无糖碳酸均处于市场爆发期。2)差异化定位——“无糖专家”、“日系”、“好看好喝”等,精准定位消费者需求,成功让产品脱颖而出;3)精准把握年轻消费者关注热点及通过社媒营销进行品牌建设;4)率先切入消费客群高度重合、且高成长的便利店渠道,再逐步延伸至线上、商超。

图表: 元气森林案例分析

资料来源:百度图片,中金公司研究部

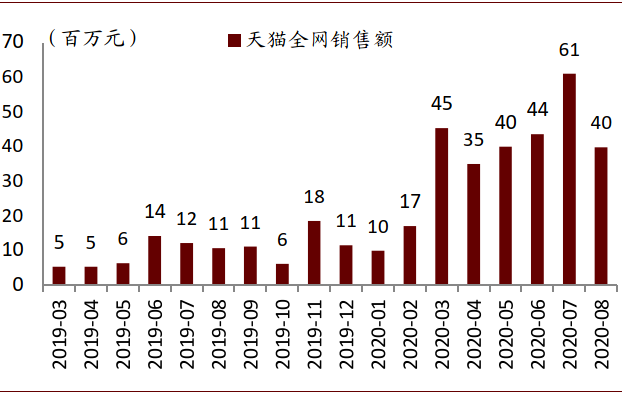

受益于持续的品牌建设,元气森林饮料产品推至线上销售后,有不俗表现,1H20公共卫生事件影响下逆势强劲增长。根据淘数据,元气森林饮料产品自3月以来天猫全网销售额大幅超去年同期水平。

图表: 元气森林饮料产品天猫全网销售额

资料来源:淘数据,中金公司研究部

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP