展望美股三季度业绩,中金预计将从底部修复

本文转自微信公众号“Kevin策略研究”,作者:刘刚/王汉锋

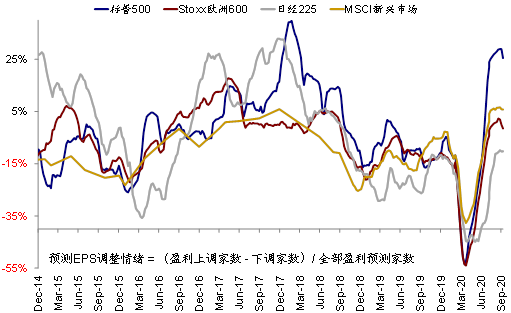

中金预计美股三季度业绩同样有望从二季度的低点逐步修复。不过值得注意的是,近期盈利调整情绪从高点回落,可能预示着短期盈利上修最快的阶段已经过去。结合近期经济数据修复速度趋缓及较高的预期水平,可能预示三季度盈利超预期程度低于二季度

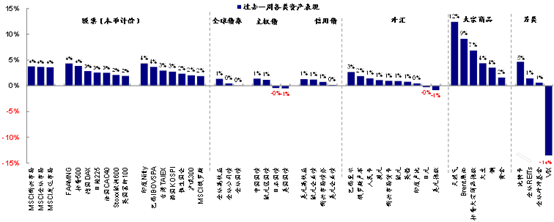

过去一周,资产价格呈现出典型的risk on特征,与中金一直认为前期波动更多是消化高估值和不确定性式的盘整、而并非新一轮大跌开始的看法一致。往前看,大选将占据所有焦点,而当前特朗普明显吃紧的选情提醒中金依然要关注潜在的“十月惊奇”和“剑走偏锋”下的政策变数。中金倾向于认为市场面临变数下可能维持震荡格局,但不会改变复苏逐步深化的中期趋势。

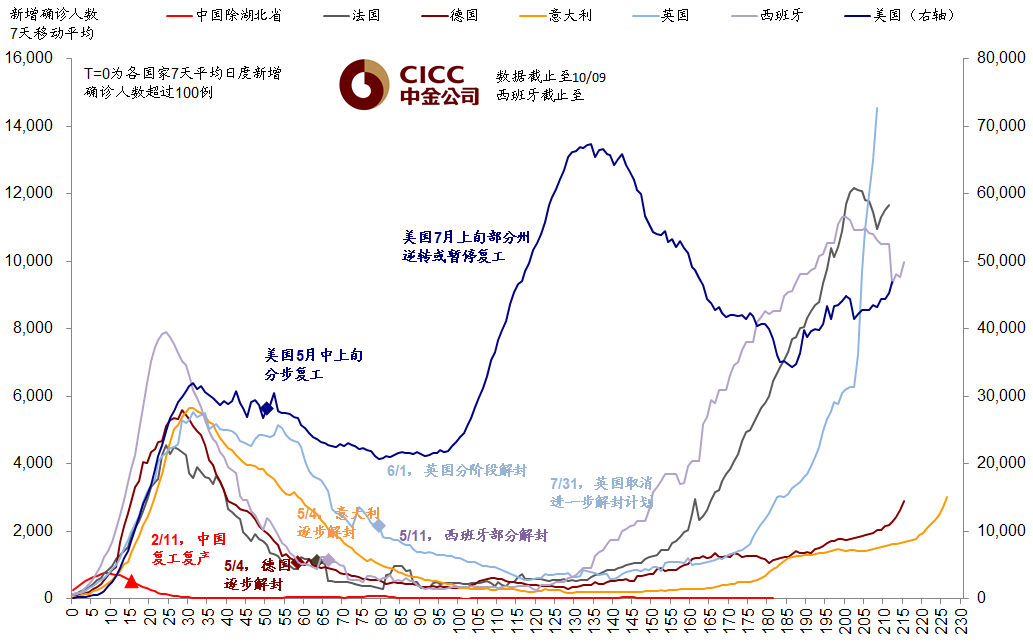

上周欧洲的卫生事件依然在走高,但只要死亡率不高,对整体经济的冲击就不会是全局性的。

焦点讨论:美股三季度业绩预览:预计从底部逐步修复

除了逐渐临近的美国大选外,10月中旬开始,美股将逐渐进入为期一个月左右的三季度的业绩期,因此中金认为业绩情况特别是潜在意外或对市场走势产生影响,毕竟估值提前计入的预期需要基本面的确认和验证。

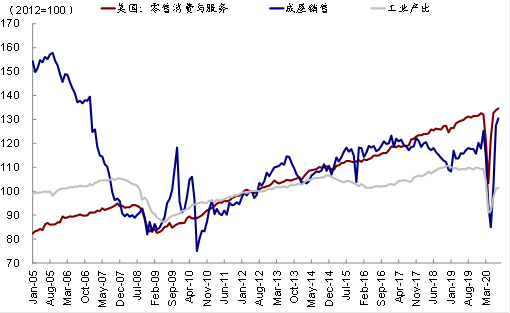

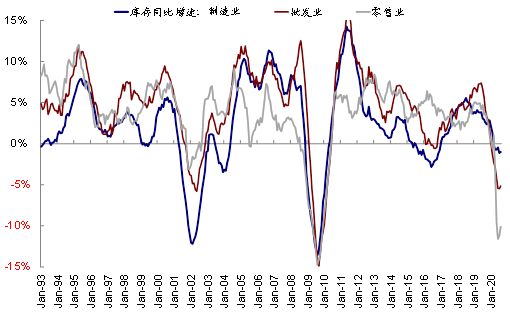

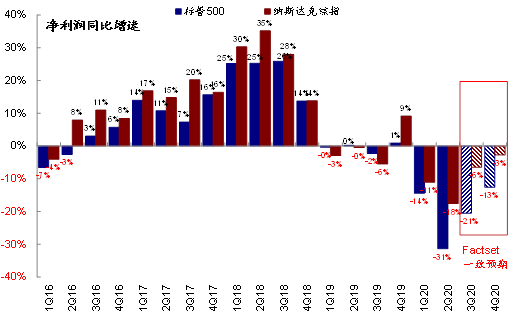

如中金分析,由于美国第一波卫生事件和封锁最严重阶段集中在4~5月,因此盈利最大冲击也主要体现在二季度(二季度标普500 EPS同比-31%vs. 一季度-14%)。虽然6月底至8月美国卫生事件再度明显升级,但由于期间死亡率并不高、因此仅造成局部和阶段性的复工停滞而非全局逆转,更不用说期间财政政策刺激对需求的提振。这一点从三季度普遍超预期的经济数据上可以得到验证,特别是消费和房地产都完全修复了卫生事件期间造成的损失,消费品库存也处于金融危机以来低位。因此在这一背景下,中金预计美股三季度业绩同样有望从二季度的低点逐步修复。

消费和房地产都完全修复了卫生事件期间的损失

零售业消费品库存也处于金融危机以来低位

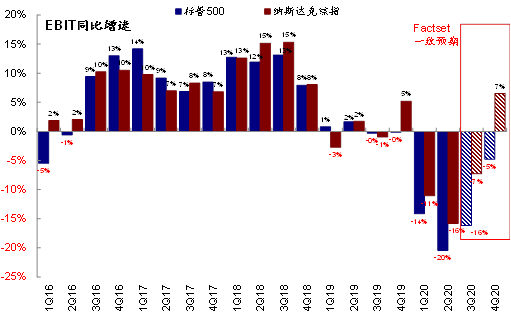

具体而言,根据Factset汇总的一致预期,目前市场共识预计标普500指数三季度盈利(可比口径)同比下滑20.5%,较二季度明显好转;预计纳斯达克综指盈利三季度同比下降6.5%(二季度下滑17.6%);此外,市场预计四季度有望进一步修复。

目前市场共识预计标普500三季度净利润同比下降21%;预计纳斯达克综指净利润三季度同比下降6%

除净利润外,标普500和纳斯达克EBIT同比增速预计较二季度也略有回升

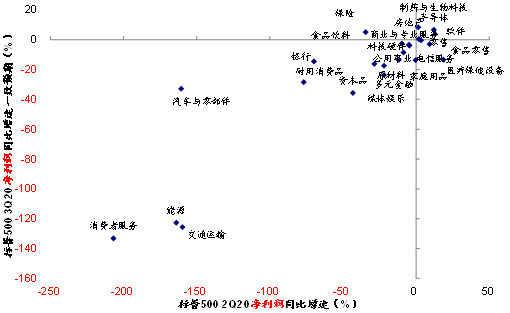

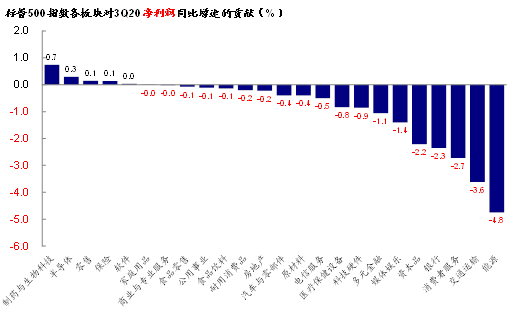

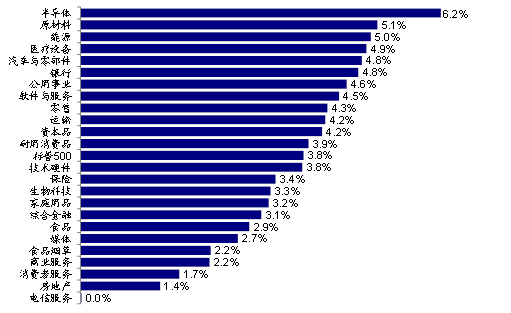

板块层面,预计消费者服务、交运、能源等三季度增速仍大幅落后;但汽车与零部件、消费者服务以及耐用消费品相比二季度改善幅度最大。参考Factset数据,受卫生事件影响较大的消费者服务、交通运输、能源板块EPS同比下滑幅度预计仍超过100%;资本品、汽车与零部件、银行板块同比下滑幅度在30%左右,这一强弱对比关系与二季度基本一致。从各板块贡献程度来看,市场预期受卫生事件冲击最为严重的能源、交通运输以及消费者服务等板块对三季度EPS增速的拖累依然将最为明显。不过,对比二季度,汽车与零部件、消费者服务以及耐用消费品等板块EPS增速的改善幅度最为显著。

消费者服务、交通运输、能源等板块净利润同比增速预计三季度仍大幅落后…

…这一强弱关系与二季度的情形基本一致

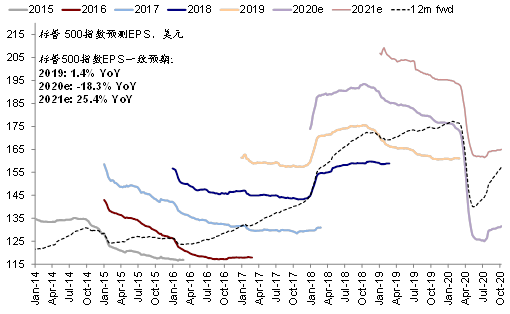

市场预期或继续修复,但近期盈利调整情绪趋缓。5月以来,伴随情绪好转和复工开启,市场盈利一致预期开始逐步企稳,盈利调整情绪也持续改善。三季度以来,盈利一致预期更是开始上修。目前,市场预计标普500 2020年EPS下降18.3%,2021年EPS增长25.4%,纳斯达克2020年EPS下降-12.0%,2021年EPS上升35.1%。往前看,中金预计整体盈利预期修复趋势仍将延续。

不过值得注意的是,近期盈利调整情绪从高点回落,可能预示着短期盈利上修最快的阶段已经过去。结合近期经济数据修复速度趋缓及较高的预期水平,可能预示三季度盈利超预期程度低于二季度(82%公司超预期、整体超预期22%)。

市场预期能源、交通运输、消费者服务等板块对标普500三季度净利润拖累最为严重

对比二季度,汽车与零部件、消费者服务以及耐用消费品等板块EPS增速改善幅度最大

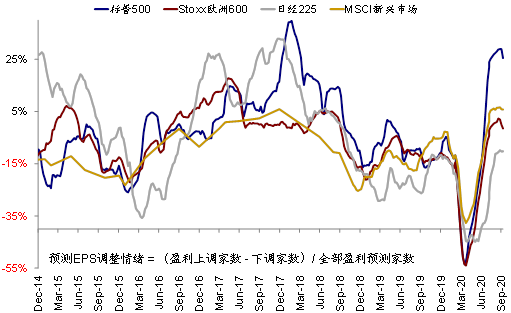

近期盈利调整情绪从高点回落,可能预示着短期盈利上修最快的阶段已经过去

市场动态:风险偏好改善、利率抬升、美元走弱;但卫生事件转差,特朗普选情吃紧

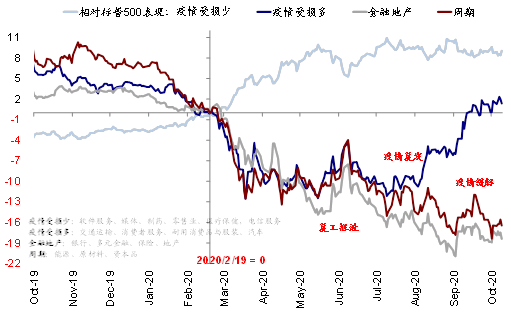

过去一周,尽管依然面临欧美卫生事件走高、大选临近等诸多变数,但全球市场的风险偏好却明显且持续改善,似乎没有受到这些问题的太多困扰。资产价格呈现出典型的risk on特征,即表现为大宗商品和弹性较大的新兴市场领涨;美股市场不同板块之间周期板块和成长风格跑赢,特别是前期跌幅较大的科技龙头FAAMNG;与此同时,美债利率明显走高,美元指数回落。这背后较为可能的解释是,一方面尽管美国新一轮财政刺激仍处于僵局,但依然被市场所期待;另一方面,美国大选选情的天平逐渐向拜登甚至所谓民主党控制国会参众两院横扫的情形也推升了对于后续拜登2万亿美元投资刺激方案的预期。

美股板块和资产都呈现出明显的risk on情形,体现为周期和成长领涨

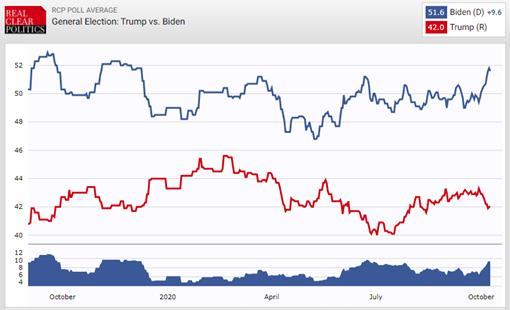

拜登目前在全国民调上领先特朗普达9.6个百分点(截止2020年10月10日)

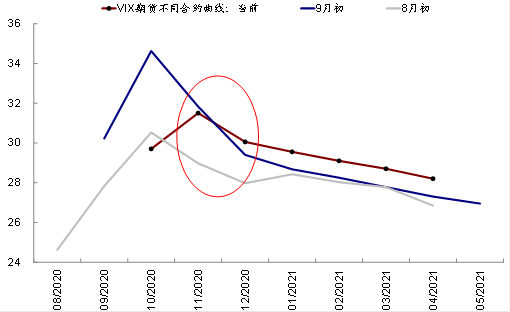

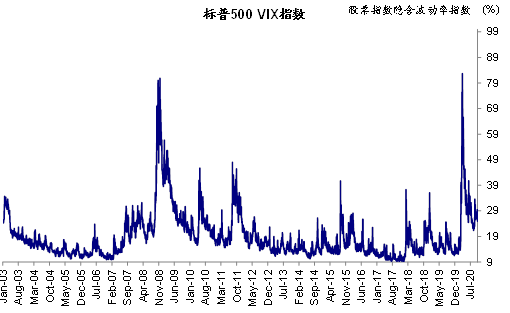

近期VIX期货曲线似乎也在计入11~12月更高的波动风险

情绪和预期作用下,近期的反弹修复与似乎9月初的突然下跌一样没有太多直接“缘由”,但也与中金一直认为前期波动更多是消化高估值和不确定性式的盘整、而并非新一轮大跌开始的看法一致(《美股大跌是更大波动的开始?还是阶段性的盘整?》)。

往前看,如中金在10月海外资产配置月报《大选冲刺期的配置策略》中所说,大选进程及其结果将在未来一段时间占据几乎所有的焦点,而当前特朗普明显吃紧的选情提醒中金依然要关注潜在的“十月惊奇”和“剑走偏锋”下的政策变数,尽管并非必然,因此中金建议投资者可以适当观望等待情形明朗。但最终结果不管如何,市场都并非完全无法承受,除非出现结果无法出炉的无序等待甚至混乱。因此,中金倾向于认为市场面临变数下可能维持震荡格局,但不会改变复苏逐步深化的中期趋势。

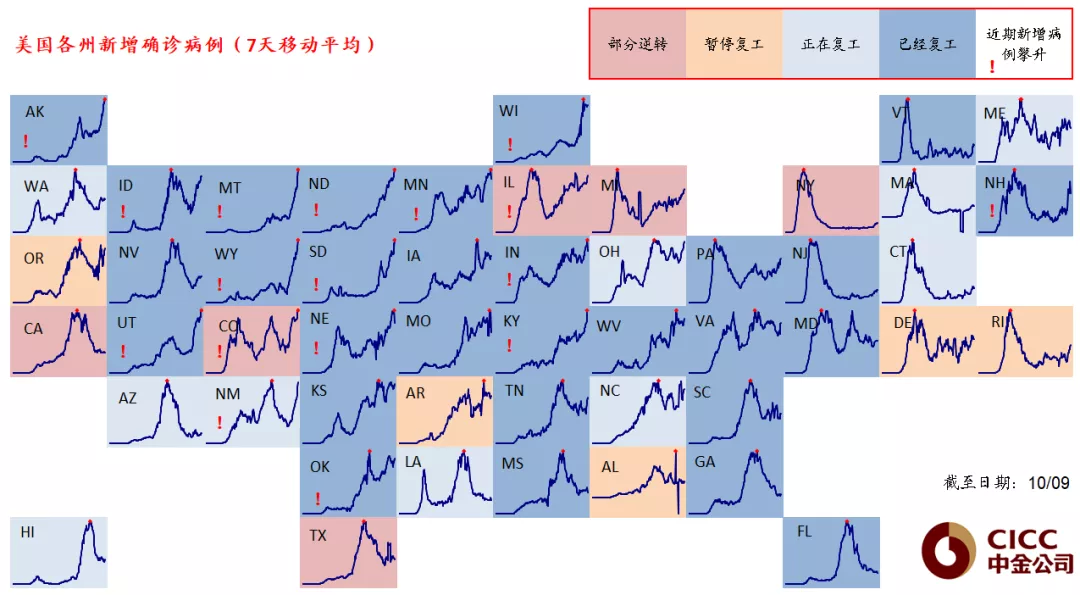

上周欧洲的卫生事件依然在走高,特别是英国,美国也有再度复发迹象,并对复工造成一定拖累。但如中金此前多次强调,只要死亡率不高,参照美国6~7月经验,对整体经济的冲击就不会是全局性的。美股下周将会开启三季度业绩期,Factset预计标普500指数EPS同比增速会从二季度的-31%回升至-21%。不过近期盈利调整情绪转弱,值得注意。

近期欧洲主要国家卫生事件仍在抬升,不过死亡率依然维持低位

近期主要市场盈利调整情绪从高点回落

美国过去7天平均升至4.7万人;复工逆转降至6个州;欧洲主要国家卫生事件态势继续升级,英国日新增持续超过1万人

资产表现:大宗>股>债;周期领涨,利率上行,美元走弱。过去一周,美元计价下,大类资产排序为大宗>股>债,原油和大豆、巴西、印度与韩国股市、美股特别是FAAMNG、领涨;VIX多头、美元指数、美国国债等下跌。美股板块和资产都呈现出明显的risk on情形,体现为周期和成长领涨,同时美元走弱、利率抬升。

过去一周,美元计价下,大类资产排序为大宗>股>债,原油和大豆、巴西、印度与韩国股市、美股特别是FAAMNG、领涨;VIX多头、美元指数、美国国债等下跌

过去一周,股市中,新兴>发达,发达中FAAMNG和美股领涨;新兴中印度、巴西领涨;债市中,高收益债>公司债>国债;汇率中,巴西里尔、俄罗斯卢布、人民币涨幅靠前,美元指数下跌;大宗商品普涨,天然气和原油大涨;另类资产中,VIX下跌,全球REITs、比特币上涨

过去一周,美股各板块悉数上涨,半导体、原材料、能源领涨;电信服务、房地产、消费者服务相对落后

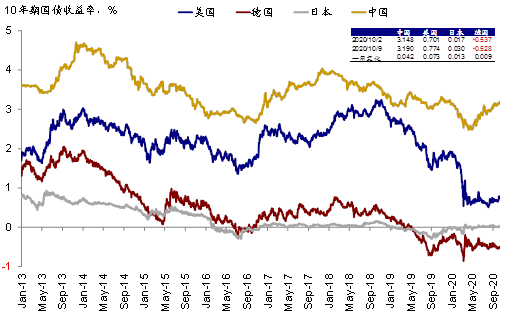

过去一周,中国、美国、日本、德国10年期国债利率均抬升

过去一周,10年期国债利率和通胀预期均抬升,实际利率回落

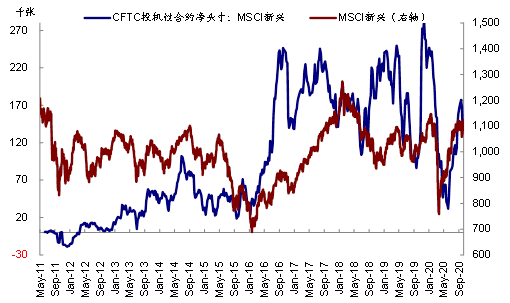

情绪仓位:VIX回落、美股多头增加,新兴多头下降。风险偏好抬升推动VIX回落,put/call比例也继续下行。仓位上,美股多头继续增加,新兴市场多头出现下降。

过去一周,VIX指数回落

CBOE美股看空/看多期权比例(10天平均)继续回落

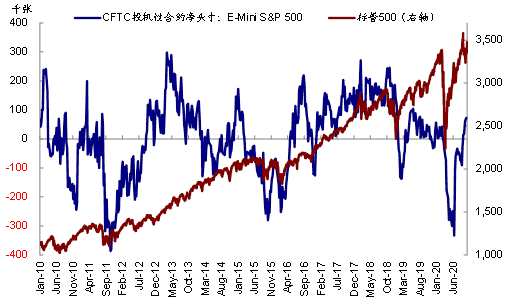

上周,美股投机性多头仓位继续增加

上周,新兴市场投机性多头仓位减少

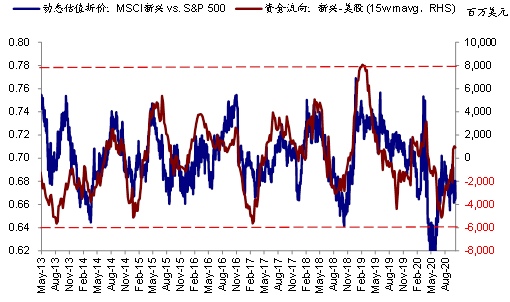

资金流向:美股小幅流出,新兴持续流入。尽管市场反弹,但上周美股转为小幅净流出,发达欧洲转为流入,日本和新兴市场均持续流入;利率债持续流入。

过去一周,美国转为小幅流出,发达欧洲转为流入,日本和新兴市场均持续流入

近期新兴与美股之间资金强弱关系转向美股

基本面与政策:首申继续回落,但盈利调整情绪转弱。美国首次申请失业金人数持续三周下降。盈利方面,标普500指数2020年EPS一致预期同比上修至-18.3%,2021年为25.4%。不过值得注意的是,本周主要市场盈利调整情绪转弱,表明盈利上调动能开始趋缓。

标普500指数2020年EPS预期同比下降18.3%,市场一致预期2021年同比增长25.4%

过去一周,日本盈利预测调整情绪改善,但美股、新兴市场、欧洲持续恶化

市场估值:主要市场估值小幅回升。美股12月动态PE升至22.1倍;当前27.1倍静态PE略低于增长和利率隐含的水平(27.8倍);其他市场也普遍抬升。

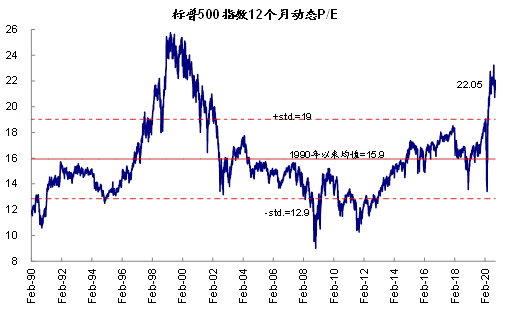

当前标普500指数12个月动态P/E为22.1倍,超过1990年以来均值向上一倍标准差

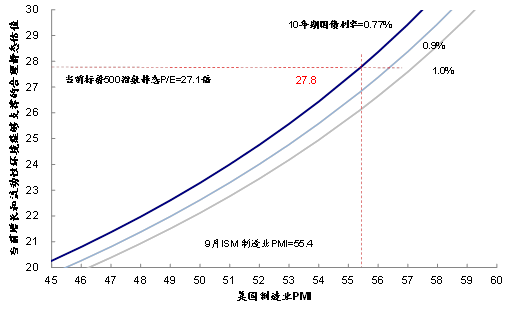

当前标普500指数27.1倍静态P/E略低于增长(9月ISM制造业PMI=55.4)和流动性(10年美债利率0.77%)能够支撑的合理水平(~27.8倍)

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP