财报前瞻 | AT&T(T.US)股价仍呈下滑趋势,股息率或成唯一焦点

智通财经APP获悉,AT&T(T.US)正似乎在走下坡路。市场目前对华纳传媒推迟上映电影、DirecTV用户流失以及该公司在无线领域的竞争感到担忧。此外,这家公司的高额债务也使其雪上加霜。

但目前的实际状况是,该公司正在解决债务问题;电影上映的延迟也只是暂时的,而且该公司目前正在推动许多创新形式推动业务发展(例如新的流媒体销售);同样,无线通信领域的竞争时刻存在,但5G的发展无疑都将有利于所有通讯行业的公司;虽然毫无疑问的是,DirecTV方面一直是个令人头疼的问题,而对于未来该业务可能被出售也并不令人惊讶,但是,即使在众多用户逐渐退订有线电视服务的情况下,该业务也确实带来了一定的营收。

几周后,该公司也将公布其第三季度业绩报告,预计这将是该股股价的一个催化剂。此前,在备受期待的第二季度财报公布后,该股股价却毫不动摇。而第三季度财报即将发布,对于AT&T是否值得买入,投资者又需要关注哪些关键指标呢?

第二季度的表现和第三季度的看点

为了了解在第三季度该关注AT&T什么指标,投资者或许应重新审视其第二季度的表现。此前,市场分析师普遍预期AT&T第二季度的营收为441.5亿美元,而Quad 7 Capital首席执行官Chris则预期该公司营收同比下降在7-11%之间,预期区间在393-411亿美元之间。

据AT&T二季度财报显示,该公司营收为409亿美元,处于预期区间的较高位置。虽然该公司营收低于市场预期,但其净利润表现稳健,这很大程度上得益于严格的费用支出,从而抵消了营收的缺口。

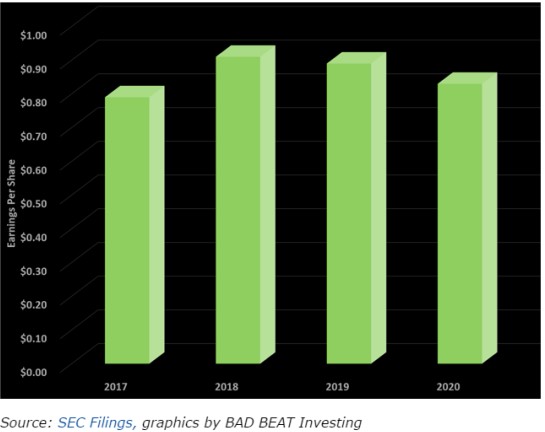

对此,Chris表示,预期AT&T第三季度每股收益将优于二季度表现。而每股收益方面,尽管该公司二季度相较去年同期有所下降,但其每股收益0.83美元仍高于市场预期。

市场分析师普遍预计AT&T第三季度每股收益约为0.79美元。而Chris认为,考虑到该公司股票数量的变化,持续良好的费用管理,以及预期营收将接近持平,预期第三季度每股收益为0.8美元。Chris指出,投资者应密切关注该公司未来的现金流和股息覆盖率,并表示相信在未来数年,AT&T不断增长的股息是相对安全的。

二季度营运现金表现

对于AT&T营运现金流方面,Chris表示对其第三季度的表现充满信心。该机构预期AT&T营运现金将在110-115亿美元之间。在第二季度,该公司营运现金优于预期,此外,该公司经营性现金收入创造了120亿美元。对此,Chris认为,预计未来几个季度内,该公司经营活动产生的现金仍将面临压力。

自由现金流的重要性

自由现金流是维持股利支付的关键。在过往二季度中,Chris曾预计,考虑到45-55亿美元的资本支出和100-115亿美元的营运现金,该公司第二季度的自由现金流将大幅超出去年的水平,预期约在55-65亿美元之间。而最终该公司二季度的自由现金流为76亿美元。

对此,Chris表示:“展望未来,虽然自由现金流的的变化难以预测,以及第三季度该公司的票房表现持续下滑,但我们认为2020年下半年的表现仍将会优于上半年。我们认为,即便在未来两个季度自由现金流的表现持平或出现下降,该公司今年的自由现金流仍有可能达到240亿美元,甚至达到250亿美元。

注意关注股息支付率

此外,Chris指出,投资者还需关注股息支付的可持续性。

同样,股息支付率也受到自由现金流的影响。Chris表示,预期该公司每股股息将继续增加0.04美元,但这也表明该公司需将自由现金流保持在较高水平,或出现一定的增长,以确保未来派息率。在第二季度,该公司派息率仅为49%。尽管股息已经再次上调,而且预期该公司股息将在12月再次上调,但这已经远远超出了自由现金流的覆盖范围。

因此,Chris认为,如果AT&T今年的自由现金流能达到240亿到250亿美元之间,那么预期今年的派息率将保持在61%-65%。

总结

虽然AT&T的股价仍然在不断下跌,但其7.5%以上的股息率仍然是一个值得买入该股的理由。至于资本增值方面,Chris认为这是后卫生事件时代才应该考虑的因素:随着未来业务逐渐恢复正常,更多电影逐渐上映(或该公司想出如何充分利用其流媒体业务),以及债务得到偿还,其股价才有可能出现上涨趋势。

扫码下载智通APP

扫码下载智通APP