中国宠物电商第一股波奇宠物(BQ.US)成功登陆美国 但与Chewy(CHWY.US)还有一定差距

本文来自微信公众号“IT桔子”,作者为武玥。

近年来,随着“孤独经济”与“银发经济”的发展,宠物市场逐渐受到更多的关注,进入宠物市场掘金的人越来越多。而近期最受关注的事件莫过于波奇宠物(BQ.US)在美上市。2020 年国庆节前一天,成立 10 年的中国宠物服务电商“波奇宠物”以 10 美元每股的价格在纽交所发行上市。

在此之前,IT 桔子数据显示,波奇宠物已经完成了包括高盛中国、招商银行等机构的 6 轮融资:

中国宠物电商第一股登陆美国

波奇宠物被誉为“宠物电商第一股”,它的上市被寄予厚望,然而波奇宠物在美上市的第一天,表现并不尽人意。

上市当日,波奇宠物开盘时报 10 美元,持平于 IPO 发行价,但随后跌幅扩大至逾 35%,报 6.5 美元,截止收盘时,波奇宠物市值 6.53 亿美元 (约 42.34 亿元)。截止美东时间 10 月 15 日收盘,波奇宠物股价为 6.30 美元,低于发行价。美国市场对波奇宠物的了解与信心或许并不那么充足。

“华尔街”可能没那么了解波奇宠物,但在中国,波奇宠物已经收获了大约 2300 万注册用户(截止 2019 年 12 月 31 日),这一数据相当于 37.5% 左右的中国城镇养宠主人是波奇宠物的用户 ¹。

2007 年末波奇宠物最早以宠物社区“波奇社区”起家,积累了大量高黏性且精准的宠物主用户。

在发现服务用户数量和内容的局限性后,波奇宠物寻求转型,2008 年 10 月波奇宠物上线“波奇商城”,转型为社区化电子商务平台,同时扩展第三方销售渠道,在淘宝、天猫等渠道开设店铺。截至 2020 年 6 月 30 日, 波奇宠物合作品牌数约 570 个,SKU 总数超过 1.7 万个,囊括全球一线及国内新兴品牌;2021 财年一季度的客单价同比增长 54.4% 至 281 元,同期的复购率为 26.1%。外部渠道上,2019 年淘宝双十一数据显示,波奇宠物位居双十一宠物行业店铺销量第一的位置。

原有社区内容嵌入波奇宠物重新组成波奇宠物宠物论坛和宠物百科部分,成为波奇宠物沉淀流量的有力部分。截至 2020 年 6 月 30 日, 波奇社区签约 KOL 账号约 860 个,4 月至 6 月的用户平均月交互次数为 3.34 亿次。截止到 2019 年底的前 9 个月中,波奇宠物各平台的总 MAU(Monthly Active User 月活跃用户数量)为 350 万。

此时,波奇宠物实现由垂直社区向社区电商的过度。2013 年波奇宠物正式切入宠物 O2O 服务,在上海试点之后扩散到全国,当前波奇宠物已与全国超过 250 座城市的 15000 余个宠物门店和宠物医院合作。

在服务 C 端用户的同时,波奇宠物也探索在 B 端的服务,相关资料显示,B 端服务上,波奇宠物为线下商家提供的服务包括专为宠物行业定制的 SaaS 系统、比市面平均低 20% 的进货价格等等;同时,借助渠道力量,波奇宠物还会在不泄露用户隐私的前提下与商家分享各类消费者行为数据。

2014 年 10 月,正式上线“波奇宠物”App,并与 PC 端共享用户。实现从 pc 端向移动端迁徙。

2015 年波奇宠物开始尝试建立自有品牌,上线猫粮品牌“怡亲”,以亲民价格进入市场。2018 年,波奇宠物上线高端宠物食品品牌魔咖,深化自有品牌建设。资料显示,波奇招股书显示,2020 财年波奇宠物自有品牌贡献的 GMV(成交总额)占比为 24%。

其他业务方面,波奇宠物也曾借鉴海外企业 CHEWY 的“订阅式”自动续订模式,尝试过包括“会员制”服务,为会员提供商品折扣活动等。相关数据显示,截至 2020 年上半年,波奇的会员仅有 2.3w+,平均每人预存金额 3154 元。

此外,波奇宠物也积极在产业链上布局,通过投资实现与上下游相关企业合作。2018 年投资了投资南京兴牧生物科技有限公司,主营涵盖海内外宠物医药用品、营养保健品的代理与渠道销售、培训等业务。同年,投资上游高端宠物食品生产工厂青岛双安;2019 年投资中国宠物行业最大的加盟连锁品牌及人员培训机构派多格。

目前,波奇宠物已完成涵盖生产制造、医药研发、活体繁殖、自有品牌、线下门店、人员培训的全产业链布局。

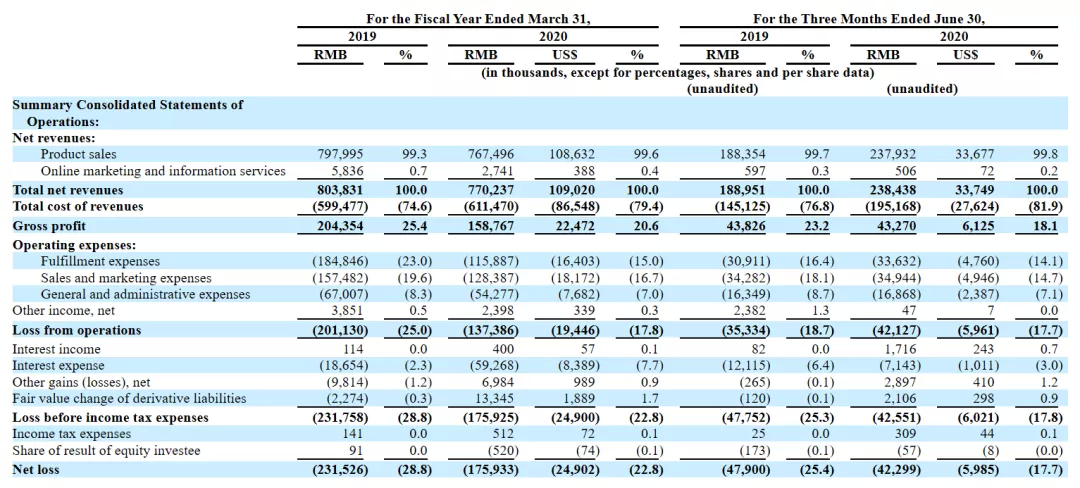

波奇宠物招股书显示,招股书显示,截至 3 月 31 日止 2019 财年、2020 财年及截至 2020 年 6 月 30 日止三个月,波奇宠物的营收分别为 8 亿元、7.7 亿元及 2.4 亿元。同期,净亏损则分别为 2.32 亿元、1.76 亿元及 4229.9 万元,亏损持续收窄。

当前,波奇宠物招股书援引全球企业增长咨询公司 Frost&Sullivan 弗若斯特沙利文咨询公司的数据显示“波奇宠物是当前中国中国最大的宠物在线社区,同时也是中国最大的宠物在线零售服务商。”

波奇宠物 VS CHEWY

从生态上来看,波奇宠物已经建立起自己的商业版图,打通了从用户到销售乃至全产业链的布局。从收入端来看,波奇宠物招股书显示的数据都预示着波奇宠物正在蓬勃发展。但也不能忽视的是,波奇宠物当前仍处于亏损的状态中。

没有实现盈利或许是美国华尔街不买波奇宠物账的原因之一。同时,在宠物市场相对成熟的美国,当前也已经有了相对成熟的标杆企业——CHEWY(CHWY.US)。和这家企业对比,波奇宠物无论在收入还是增长等方面均与其有些许差距。

CHEWY 成立于 2011 年是一家宠物用品的一站式电子商务平台。在美国这家公司与超过 1600 个品牌商有合作,2011 年以来,完成超过 1 亿份订单。虽然这家公司当前也没有实现盈利,但它在营收上的表现却相对亮眼。其招股书显示,2014 财年公司营收 2.04 亿美元,2015 财年翻番增至 4.23 亿美元,2016 财年再翻番至 9.01 亿美元,2017 财年为 21.04 亿美元,2018 财年达到 35.33 亿美元。公司预计,2019 财年的营收可能在 40 亿-45 亿美元区间。

与 CHEWY 收入持续增长相比较,波奇宠物在收入上的短板相对明显,招股书显示,波奇宠物 2020 财年营收同比下降 4.23%。虽然 2021 财年首财季(2020 年 4 月至 6 月)营收为 2.38 亿元,较 2020 财年同期增长 26.19%——但是 2020 年对中国市场来说是相对特殊的一年。经历了卫生事件后,出行及出游用户数量同比下降明显,宅在家让更多宠物主人有时间陪伴宠物,相关的消费也随之增长。

与此同时,波奇宠物也和 CHEWY 类似,在收入结构上有相对单一的问题。当前,CHEWY 招股书资料显示,CHEWY 的 Autoship 自动配送订阅功能在 2018 财年贡献了 65.7% 的营收。CHEWY 表示,这一功能被视为销售和留住客户的关键驱动因素。目前,CHEWY 42% 的收入来自宠物食品销售,25% 来自宠物医疗,22% 来自宠物药品和其他产品。

波奇宠物这边,招股书显示,当前波奇宠物的主要收入来自于公司的在线销售平台交易和对与公司合作的实体宠物店的销售。其中,2020 财年波奇宠物销售产品所产生的净收入分别为 7.675 亿元,占同期净收入总额的 99.6%。

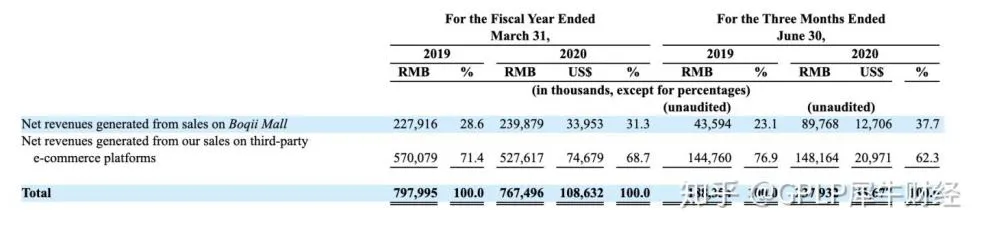

同时,波奇宠物还有一个不可忽视的特点——对第三方平台的依赖程度较高。根据招股书,波奇宠物 2019 财年及 2020 财年,波奇宠物自营的波奇商城产生的产品销售净收入占比分别为 28.6%、31.3%,而第三方电商平台的产品销售净收入占比分别高达 71.4%、68.7%。以此计算,2019 财年及 2020 财年,来自于第三方平台的营收在波奇宠物整体营收中的占比分别为 70.9%、68.6%。

因此,波奇宠物更像是一家宠物电商公司,超过 90% 的收入来自于电商,而波奇宠物对外传播中提到的自有品牌、第三方服务和宠物生态等方面,到目前对整体营收贡献依然很有限。

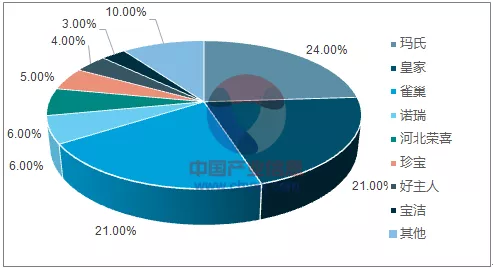

对于自有品牌对收入贡献不足的情况,波奇宠物在针对 2019 年营收下降的解释中提到:“由于公司尝试培育销售更多新的品牌商品,而这些商品需要较长时间被消费者接受。”事实上,波奇宠物的自有品牌还在发展中,市场占有率较低。

中国宠物食品市场各品牌市占率表格显示,当前宠物食品市场中海外品牌占据主要位置,其中以玛氏为主,占据了超过 20% 的市场份额,国产品牌市场份额不足 30%。波奇宠物旗下两大品牌与其他品牌合并在“其他”中。

另一方面,尤其在与一些企业合作的业务中,短期内波奇宠物寻求的似乎并不是“赚钱”,诸如与 2018 年波奇宠物通过投资与南京兴牧生物科技建立合作关系。资料显示,南京兴牧生物科技主营业务涵盖海内外宠物医药用品、营养保健品的代理与渠道销售、培训。媒体报道显示,波奇宠物投资后,将兴牧的宠物医院资源纳入自己的体系,扩大平台的线下影响力。当然这种合作对于企业发展来说也相当重要,尤其对于创业企业来说,在产业链上下游布局也是企业战略发展的部分。

综合来说,波奇宠物作为中国最大的宠物综合服务商,奔跑的速度够快,但并不平衡。当前收入模式显示,波奇宠物更像是一个综合性的宠物电商,而非一站式宠物综合服务平台。过度依赖第三方的收入结构或许也是美国市场的对其的顾虑之一。

因此,对波奇宠物来说,似乎需要更多的方式来创收以及调动其庞大的宠物主资源。当然波奇宠物本身也看到了这些问题,自身也在调整,尤其是在自创品牌、整合医疗资源等方面的动作可以看到,波奇宠物正在积极的走出单一宠物电商的形式,探索更多的业务发展方式。

中国宠物市场的蓬勃发展

波奇宠物本身的发展依赖中国宠物市场的整体发展。

伴随人口老龄化诞生“银发经济”和都市人口“孤独经济”的发展,宠物市场在近年来被频频提及,一直被看好。《2019 年中国宠物行业白皮书》显示,2019 年中国城镇宠物 (犬猫) 整体消费规模达到 2024 亿元,同比增长 18.5%。预计 2020 年或将达到 2203 亿元 ³。同期,宠物主人数也在增长,根据狗民网发布的《2019 中国宠物行业白皮书》数据显示,2019 年全国城镇养宠 (犬猫) 主人达 6120 万人,比上年新增 472 万;2019 年全国城镇养宠 (犬猫) 家庭渗透率为 23%,比 2018 年增长 4%。

另一方面,人数多了,为宠物消费也变得更加慷慨。2019 年初,Frost&Sullivan 曾发布《2018 年中国宠物行业报告》,称中国宠物主 2018 年在宠物身上的年均花费为 3969 元。根据美国贷款金融公司 Lending Tree 的数据,分析发现,2018 年美国家庭在宠物上的平均总支出达到 662 美元(约合 4303 人民币)。两者相比,中国人在宠物身上的花费不输美国市场。

宠物市场的发展潜力也造就了宠物创业市场的繁荣,当前 A 股市场中已经有包括宠物休闲食品研发商佩蒂股份、宠物食品研发生产商中宠股份等优质的宠物相关上市公司,这些公司部分处于盈利状态。

IT 桔子数据显示,2008 年至今(截止至 10 月 13 日)中国新经济宠物服务相关创业项目共计有 439 家,同时该领域也出现了超过 223 起投资事件。在 2020 年包括波奇宠物、疯狂的小狗、小佩宠物等宠物服务相关企业都拿到了融资。

中国宠物市场现在还处于渗透率较低的状态。波奇宠物招股书援引 Frost&Sullivan 的数据写道:尽管增长迅速,但与发达国家相比,中国宠物产业的渗透率仍然很低。2019 年,美国的宠物数量约为 3.979 亿只,而中国的只有 3.02 亿只。此外,2019 年,中国的宠物普及率仅为 22.8%,相比之下,美国的普及率为 68.9%、英国为 45%、日本为 26.8%。

庞大的中国宠物市场似乎还没有被完全激活,当前伴随着消费者对宠物接受和认知的提升,家庭养宠人数的增长,中国宠物市场已经经过了萌芽期,正在成长期高速的增长。此时,对创业公司来说,积极方面是未来中国宠物市场很好,但是,成长期或者成熟期的创业公司,也应该脚踏实地的做事,想想怎么好好的为中国宠物主服务。

参考资料:

1.《2019 中国宠物行业白皮书》数据显示,2019 年全国城镇养宠 (犬猫) 主人达 6120 万人, 比上年新增 472 万

2.亚洲宠物展和狗民网《2019 年中国宠物行业白皮书》

3.根据光大证券的预测,2016 年和 2020 年中国宠物行业市场规模分别为 1223 亿元和 2203 亿元

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP