中金:9月快递业务量同比增长45%,关注上市公司份额变化和盈利能力

本文来自微信公众号“杨鑫交运观点”,文中观点不代表智通财经观点。

行业近况

国家邮政局公布2020年9月全国快递业务运行情况。

评论

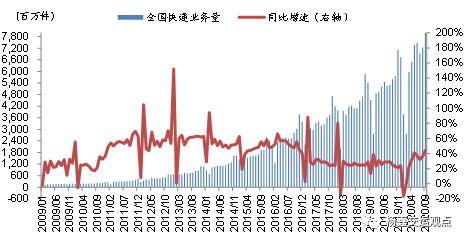

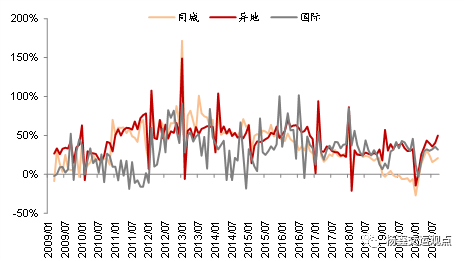

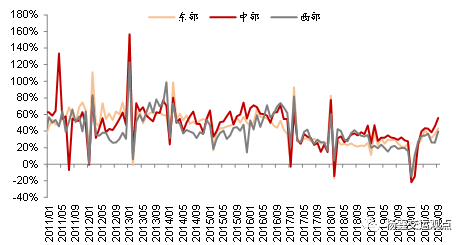

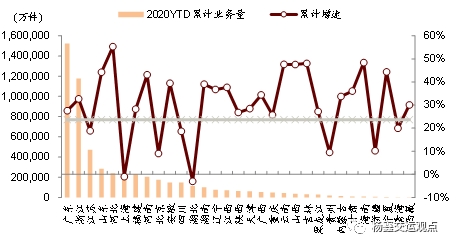

量:9月全国快递业务量80.9亿件,同比增长44.6%,较8月的36.5%加快,超预期。根据国家邮政局,9月增速较高受益于电商促销多频(线上直播屡创交易额新高)和生鲜类产品网上交易活跃。分业务类型看:9月市公司主营的异地件同比增速达到50%(去年同期为34%),国际件同比增长32%,同城件则增长21%。分地区看:9月份东、中、西部业务量增速分别为43%/56%/40%,中部增速最快。根据国家邮政局发布的快递发展指数,预计10月份快递业务量同比增长35%左右(国庆假期期间快递揽收量同比增长54%,因此我们认为 10月实际增速或继续超出预期)。

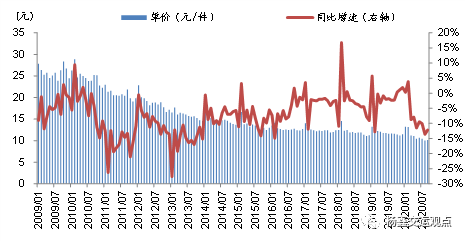

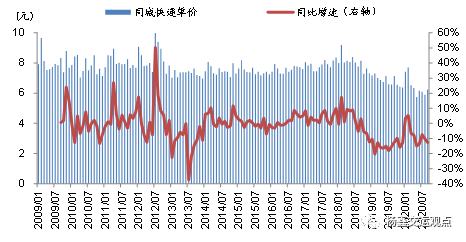

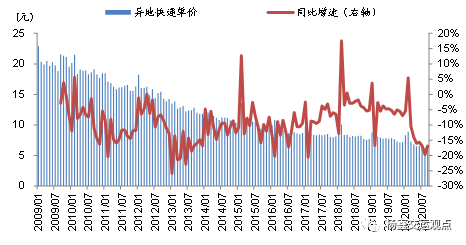

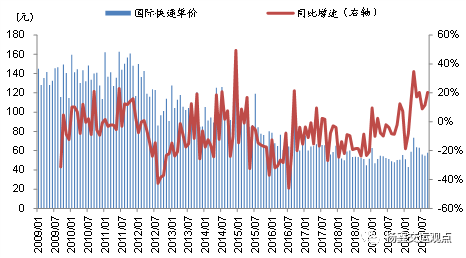

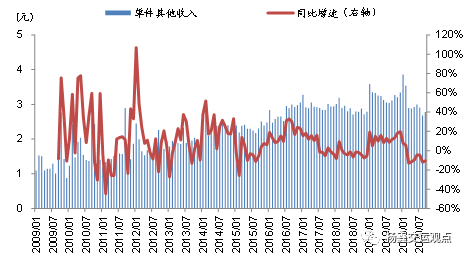

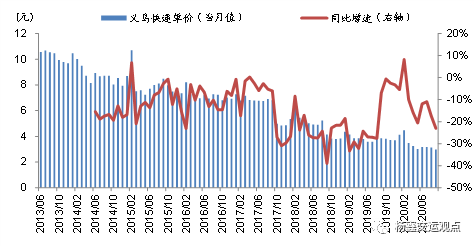

价:9月快递收入824亿元,同比增长27.0%,单价10.19元,同比下跌12.2%,较8月的13.6%有所缩小,单价环比上涨1.3%,我们认为反映了行业竞争有所缓和。快递业务收入中,同城、异地、国际分别占8.6%、52.7%、11.5%,其他快递收入(主要是保价费、超远投递费、逾期保管费、出售品收入等增值和配套收入)占比为27.3%,对应单票为2.78元,同比下降11%,这一部分没有体现在分项价格中:9月份同城件单价同比下降12.7%,国际件单价同比上涨20.4%(或与防疫物资运输需求相关),异地件单价同比下跌16.9%,跌幅略小于8月的同比下降19.7%(同期义乌业务量同比增长59%,较8月的41%增速略有提升,平均快递单价为2.97元,同比下降23%,略差于8月的下降17%,环比下降5%)。

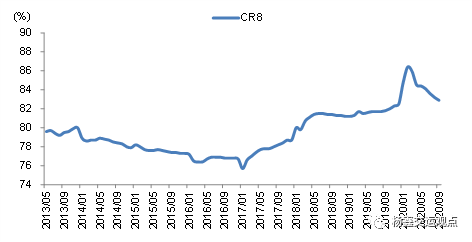

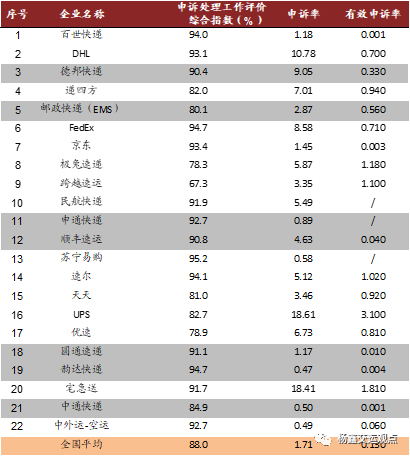

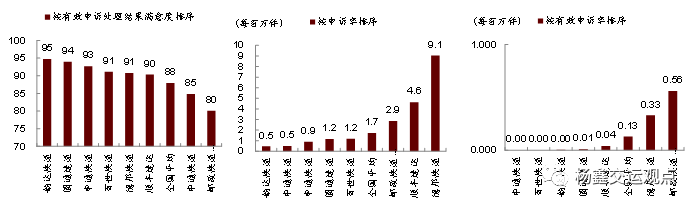

格局:集中度指数环比回落,同比继续集中:2020年1-9月递品牌(收入)集中度指数CR8为82.9%,环比-0.3ppt,同比+1.1ppt。申诉率:国家邮政局从7月起重新公布申诉率数据,8月份申诉率从低到高排名为韵达、中通、申通、圆通、百世、邮政EMS、顺丰和德邦,有效申诉率从低到高排名为中通(02057)、百世(BEST.US)、韵达、圆通、顺丰、德邦、邮政EMS。

估值与建议

今年二季度以来快递业务量增速超预期,我们认为受益于消费习惯的改变和网购渗透率的提升(农村增速高即为印证),因而具有一定的持续性。四季度,快递业进入传统业务旺季,我们预计价格竞争将有所缓和。关注上市公司份额变化和盈利能力。

今年以来,行业集中度进一步提升且公司在业务量(及增速)、盈利能力等方面分化更明显。我们认为快递行业规模效应明显,支持“越大越美、强者恒强”,过去年度龙头一直在获得份额,我们认为未来将进一步集中。从中长期看,我们维持未来五年行业件量翻倍判断,龙头公司业务量有望增长150~200%,即使假设单票净利润下降30~40%,剩下来的龙头公司净利润仍有望上涨50~100%,且格局稳定后单票净利润有望实现增长,而且龙头公司不会止步于快递,仍会介入如快运冷链供应链等业务,带来进一步市值空间。建议优选龙头,看好顺丰、韵达,维持申通中性评级(关注与阿里的协同效应)。当前股价对应的2021年市盈率:顺丰46.6倍(扣非)、韵达23.6倍、申通47.1倍。

风险

业务量增速低于预期,快递价格大幅下滑,油价、人工成本上涨。

图表1:可比公司估值表

图表2: 全国快递业务量及增速

图表3: 同城、异地、国际快递业务量增速

图表4: 分地区快递业务量增速

图表5: 各省累计快递业务量(年初至9月末)及增速

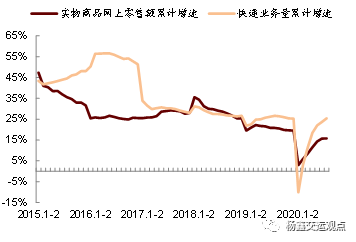

图表6: 实物商品网上零售额增速与快递业务量增速

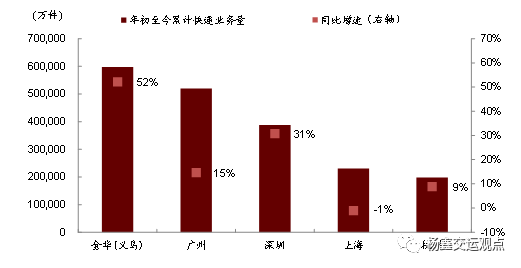

图表7: 重点城市快递业务量及增速

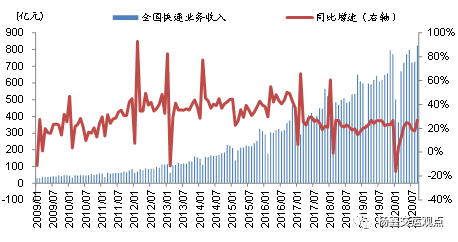

图表8: 全国快递业务收入及增速

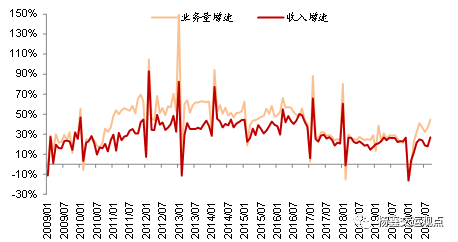

图表9: 业务量增速与收入增速

图表10: 快递单价(行业总收入/业务量)及增速

图表11: 同城快递单价及增速

图表12: 异地快递单价及增速

图表13: 国际快递单价及增速

图表14: 单件快递其他收入

图表15: 义乌快递单价

图表16: 快递服务品牌集中度指数CR8(年初以来累计)

图表17: 服务质量:申诉率及有效申诉率单位为每百万件

图表18: 8月主要快递公司申诉率情况排名

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP