国信证券:冠脉支架集采文件出台对行业影响有多大?

本文来自微信公众号“GuosenHealthcare”,作者:谢长雁、陈益凌、朱寒青。

事项

10月16日,国家组织高值医用耗材联合采购办公室发布《国家组织冠脉支架集中带量采购文件(GH-HD2020-1)》。天津市医药采购中心承担具体实施工作。此次冠脉支架国家集采将于11月5日在天津开标。

国信医药观点

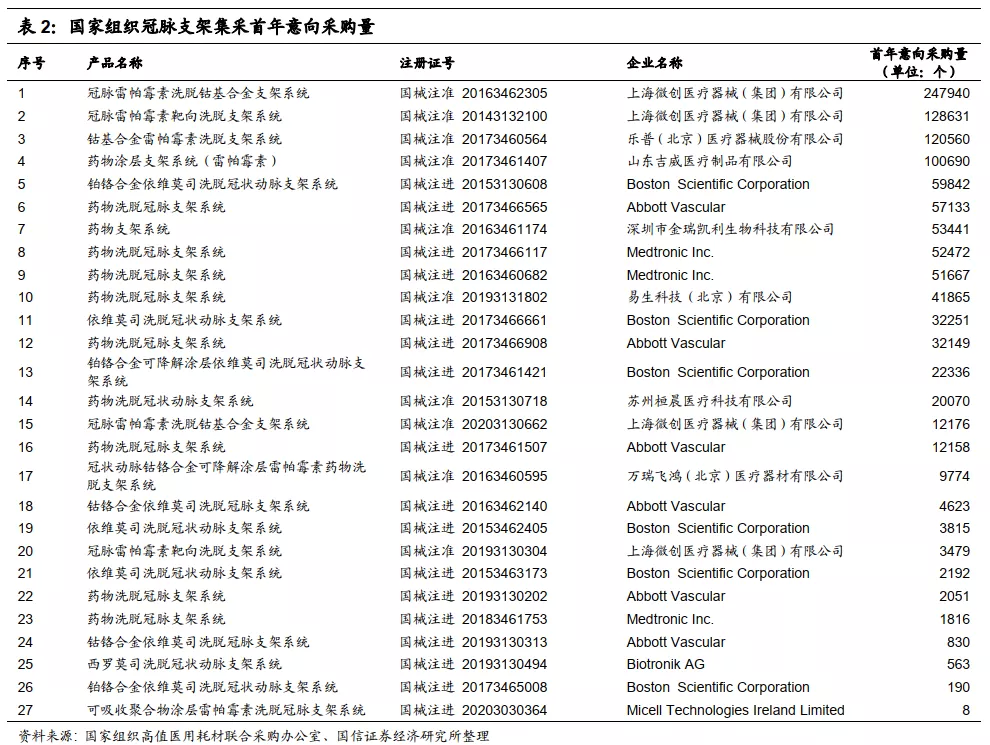

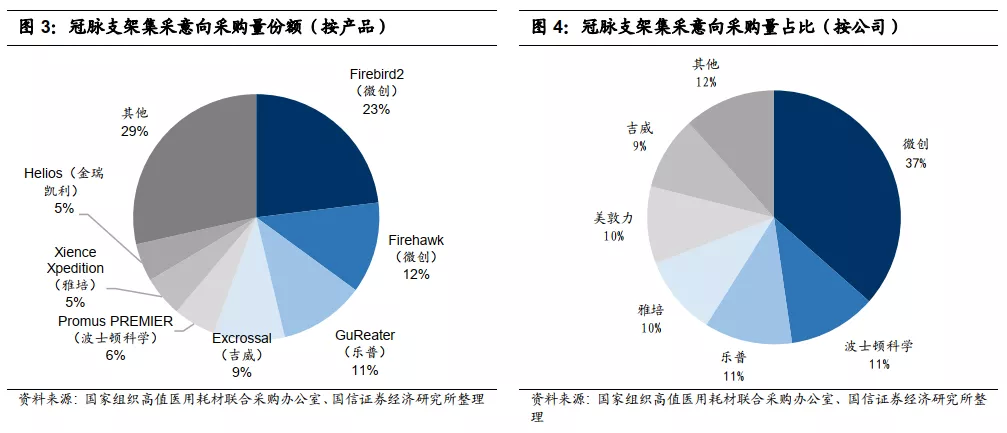

1)集采品种及采购量符合预期:本次集采品种为钴铬合金或铂铬合金材质,载药种类为雷帕霉素及其衍生物的冠脉支架,未纳入不锈钢支架,与征求意见稿保持一致。首年意向采购总量为 1074722个,预计超过全市场用量的2/3,基本符合预期。

2)竞价规则:低价中标,未按质量分组,超出市场预期。预计降价幅度可能较大。不同于此前市场预期的按照质量层次、进口国产等指标分组议价,本次集采全部符合标准的产品共同竞价,按照低价前十名入围,设置1.8倍或2850元“熔断线”。这一竞价模式下,预计价格降幅可能比此前预期更大,参考药品集采中标结果,不排除企业采取成本加成模式进行报价以力保中标,从毛利率分析来看,最低中标价或有可能低于1000元。大幅降价可能对产品利润率带来一定冲击。

3)量价关系:量价挂钩不紧密,低价中标未必获得高份额。本次集采最低价中标产品将获得不少于10%的待分配总量,但其余产品按照医疗机构报量和自主选择决定用量。对于医院采购量较高的品种,只要中标即能获得较高份额;原有份额较少品种通过低价中标获取较大份额增量的难度相对较大。

4)规则设计:平衡了降价目标和医生临床习惯,为后续高值耗材集采立下标杆。报量具体到各品种的规则设计,为医疗机构提供了较大的自主选择权。无分组并按照绝对价格入围、“熔断线”的设计起到鼓励充分竞争的作用,实现降价目标,节约医保开支。规则设计上体现了平衡降价目标和医生临床习惯的出发点,考虑了耗材临床使用上的独特性。冠脉支架作为市场规模最大的高值耗材品种,本次集采将为后续推广到其他耗材品种立下标杆,产业 链价值分配预计将重新划分。

5)行业影响:短期可能带来情绪冲击,中长期利好创新产品。竞价规则超市场预期,预计价格竞争激烈,大概率降价幅度较大,生产厂商利润可能受到一定影响。中标将成为首要目标,降价幅度将决定利润受到影响的程度。从中长期来看,可降解支架、药物球囊等“介入无植入”理念的创新产品有望价值进一步凸显,迎来快速放量机遇。

6)风险提示:降价幅度较大对企业利润造成较大影响,政策不确定性,创新品种放量不及预期。

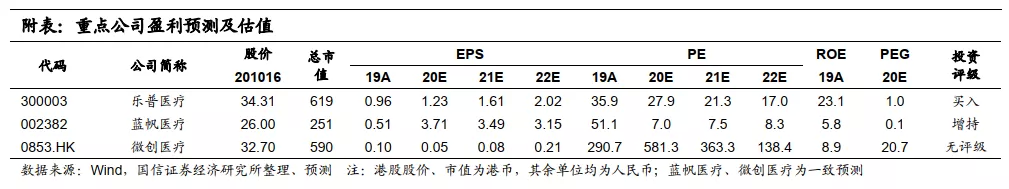

7)投资建议:短期市场可能存在情绪性冲击,建议关注相关企业中标情况及价格降幅,中长期建议持续关注研发创新能力较强、在研产品管线丰富的龙头企业。建议买入:乐普医疗(不锈钢支架未纳入集采,可降解支架、冠脉药物球囊等创新产品有望放量)。建议关注:微创医疗(00853)、蓝帆医疗。

报告正文

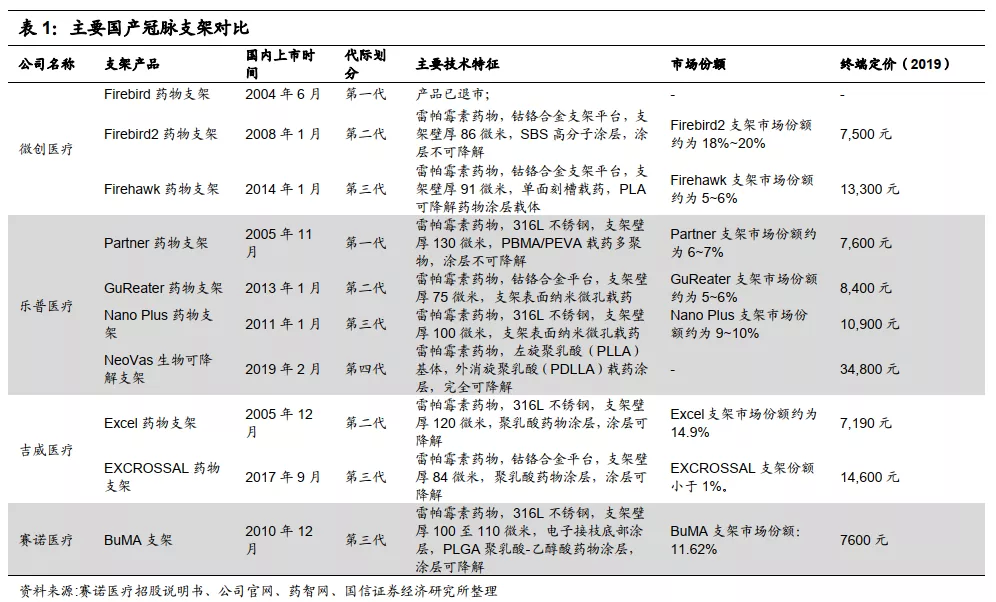

集采品种及采购量符合预期

采购品种为铬合金冠脉支架,不锈钢支架未纳入。本次集采品种为钴铬合金或铂铬合金材质,载药种类为雷帕霉素及其衍生物的冠脉支架,未纳入不锈钢支架,与国家医保局7月3日发布《国家组织冠脉支架集中带量采购方案(征求意见稿)》保持一致。不锈钢支架虽然未纳入本次集采,但有较大可能在铬基支架大幅降价后,不锈钢支架为保持市场份额也跟随降价,但具体降价幅度选择可能相对更为灵活。国内用量较大的不锈钢支架主要是乐普医疗的Nano支架、吉威医疗的Excel支架及赛诺医疗的BuMA支架。

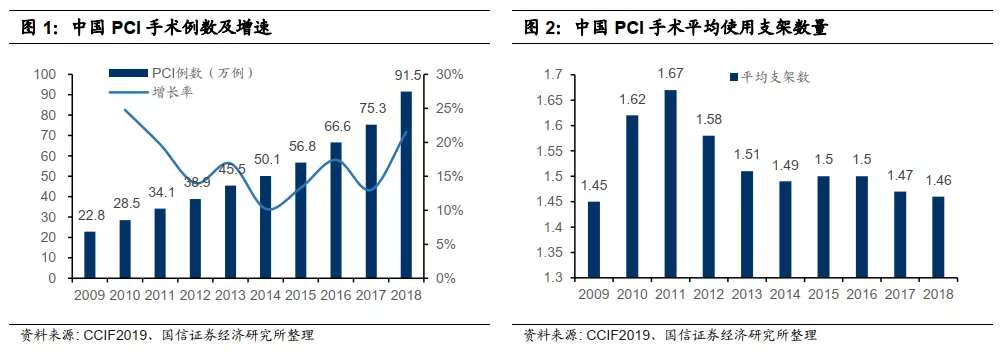

采购量约全市场用量的2/3,基本符合预期。首年意向采购总量为 1074722个,预计约占全市场用量的2/3,基本符合预期。根据CCIF2019数据,2018年国内PCI手术约91.5万例,近年来保持15~20%的增速,单例手术平均植入1.46个支架,近年来保持稳定,据此测算2018年国内冠脉支架植入量约133.6万个,考虑到卫生事件对PCI市场增速的影响,预计2021年国内冠脉支架植入量约160~180万,约定采购量约占全市场的60~67%。

集采文件公布各品种意向采购量,基本符合当前市场格局。文件同时公布了各具体品种的意向采购量,其中报量前5的产品分别为微创的Firebird2(23%)、Firehawk(12%)、乐普的GuReater(11%)、吉威的Excrossal(9%)、Boston Scientific的Promus PREMIER(6%)报量位居前五,合计占总报量的55.6%,基本符合现有市场格局。微创医疗的两款产品合计占比高达总报量的35%,行业地位显著,乐普医疗、吉威医疗由于Nano和Excel支架未纳入集采范围,在本次集采报量中的份额较其在全市场的份额略低。从入选品种数量来看,波士顿科学与雅培涉及品种最多(6个),美敦力也有3个品种入围,由于冠脉支架市场国产替代程度已经较高,三大国际龙头在现有市场格局中份额不高,其终端售价亦相对国产品牌更高,但不排除其大幅降价参与竞争的可能性。

竞价规则:低价中标,未按质量分组,超出市场预期

未对进行分组,以绝对价格排序入围,预计价格竞争较为激烈。不同于此前江苏等省级集采中采取的按国产进口分组方式,本次国家冠脉支架集采所有产品共同竞争。也不同于此前征求意见稿中提出的由价格较低、降幅较大、符合质量要求的产品中选的多因素竞价方式。本次国家支架集采采取绝对价格排序的竞价方式,超出此前市场预期。入围名额共有10个,按照报价从低到高确认排名,当出现申报价相同的情况时按照2019年销量较大产品优先、获批时间早的产品优先原则。这一竞价模式下,预计价格降幅可能比此前预期更大,参考药品集采中标结果,不排除企业采取成本加成模式进行报价以力保中标,从毛利率分析来看,最低中标价或有可能低于1000元。大幅降价可能对产品利润率带来一定冲击。

设置1.8倍或2850元“熔断线”,避免出现价差过大的极端情况。根据集采文件规定,拟中选入围产品符合以下条件之一的,获得拟中选资格:1)申报价≤最低产品申报价 1.8 倍的;2)申报价>最低产品申报价 1.8 倍,但低于 2850 元的。而2850元为此前江苏省冠脉支架集采中标的最低价。这一规则与全国药品带量采购的1.8倍规则较为类似,有利于避免出现中标产品之间价差过大的情况。

量价关系:低价中标未必获得高份额,考验企业报价策略。

根据集采文件,中选产品的协议采购量的确定原则为:

1)医疗机构报送需求的产品若在中选范围,对应意向采购量全部计入该中选产品的协议采购量;

2)医疗机构报送需求的产品若未在中选范围,对应的意向采购量作为待分配量依照如下顺序分配:首先分配给第一名中选产品,分配量不少于待分配总量的 10%;其余待分配量由医疗机构按以下规则自主决定,可分配给本医疗机构报送过需求的中选产品,或比本医疗机构报送过需求的最低价中选产品价格更低的中选产品,或排名为前五名的中选产品;

3)如医疗机构报送需求的产品全部未在中选范围,报送的意向采购量作为待分配量由医疗机构自主分配给排名为前五名的中选产品,其中第一名中选产品的分配量不少于待分配总量的 10%,其余位次中选产品的分配量由医疗机构自主决定。

医疗机构自主选择权较大,量价挂钩不紧密。除最低价中标产品将获得不少于10%的待分配总量,其余产品将优先按照医疗机构报量和自主选择决定用量。这一规则下量价挂钩并不紧密,对于意向采购量较高的品种,只要中标即能获得较高份额,“光脚者”若未能以最低价中标,可能仍然难以获得份额的大幅增量。这与全国药品集采中的量价关系有较大差别,药品集采中由中标企业按照价格由低到高依次选择供应地区,企业的自主权相对较大。而在本次支架集采中,采购量的决定权更多由医疗机构掌握,这也是考虑了高值耗材在使用过程中与医生经验、习惯密切相关的特点,尊重医院和医生对手术耗材的选择权。

存在尝试相对高价高份额中标的博弈机会,考验各厂商报价策略。考虑到量价挂钩不紧密,意向采购量较高的品种理论上存在相对高价中标的博弈机会。而原本市场份额较小的企业通过集采实现大幅放量的效果可能有限的情况下,其报价策略也存在一定的不确定性。意向采购品种达到27个,入围数量达到10家,参与竞争的玩家数量和入围数量均相对较多也大幅增加了博弈的复杂程度。

中标仍为最核心目标,出于保险起见价格降幅将会较大。不同于药品可在OTC渠道销售弥补医院渠道损失,冠脉支架只能在医院渠道进行销售,因而在现有的绝对低价排序的中标规则下,我们预计龙头企业仍将以中标为首要目标,以确保市场份额,价格竞争预计较为激烈。

医保局规则设计出发点:兼顾降价目标与医生临床习惯

本次冠脉支架集采的制度设计是在药品集采后的又一次创新性探索,将为后续的高值耗材集采提供宝贵的经验。高值耗材在产品属性上与药品有较大差距,其临床使用需要依赖医生的操作,医生的使用习惯、经验、偏好均将对产品选择产生较大影响,也是出于这一考虑,医保局采取了医疗机构拥有较高自主选择权的制度设计,一方面有助于实现降价挤水分的核心目的,另一方面也避免了唯价格论,“劣币驱逐良币”的弊端。

报量方式设计的出发点:具体到对各品种报量,有助于最大程度上满足医疗机构的临床需求。我们注意到,不同于药品集采各医疗机构按照通用名报量,本次支架集采的报量具体到每个品种,最终的汇总量也呈现出与现有市场格局较为一致的格局。我们预计,这一规则设计的出发点是尊重医院和医生对产品的自主选择权,从而在最大程度上满足医疗机构的临床需求。

量价关系设计的出发点:提升医疗机构选择的自主权,尊重医生临床习惯和经验。量价关系的设计与报量方式具体到每一个品种的规则设计相配合,使得各机构能够优先选择此前用量较大、信任度较高、熟练度较高的品种。结合报量方式和量价关系的规则设计考虑,假设不采取这一方式,而使用类似药品集采的按通用名报量(对于本次支架集采来说即每个医疗机构仅归总出一个采购量总额),中标企业优先选择供应地区的模式,最终可能出现大量医疗机构需要采购使用经验较少的低价中标产品。

确保最低价产品得到10%待分配份额的设计出发点:以量换价、鼓励竞争,以实现集采的降价目标。基于上述分析,尽管出于尊重医生临床习惯的考虑,本次集采的量价挂钩关系不紧密,但仍然设计了确保最低价产品至少得到10%待分配份额的规则。其出发点主要在于以量换价,提升最低价中标的吸引力,以实现集采的降价目标。假设未设计这一规则,对于“光脚者”来说,很难有机会通过此次集采获取较大份额增量,即使以最低价中标仍然可能由于医疗机构意向采购量较少最终获得的份额较低。

竞价规则设计的出发点:充分竞争,鼓励降价。竞价规则上未设置分组,考虑到医疗机构自主选择权的提升已经对产品质量层次做出了选择,因而按质量层次分组的必要性已经相对较低。竞价规则采取按绝对价格由低到高排序,前十名入围的竞价规则,其核心出发点是为了鼓励充分竞争,以实现降价目标。

综合来看,本次支架集采的规则设计有助于实现降价和保证产品质量两个核心目标。通过较为充分的价格竞争和提升医疗机构自主选择权,既有助于实现降价目标,达到降低医保开支的目的,又能够在最大程度上尊重医生的选择,也解决了质量评价的客观性问题。从产业角度来看,这一规则下龙头企业成熟品种仍有望保持较大市场份额,同时中小企业也存在一定的参与竞争机会,避免最终形成寡头垄断局面。

行业影响:短期可能带来情绪冲击,业绩影响取决于降价幅度,中长期创新器械有望迎来放量机遇

竞价规则超出市场预期,预计价格竞争激烈,短期可能带来一定情绪冲击。此前市场预期此次支架集采政策相对温和,竞价政策可能考虑质量、临床经验、降幅、绝对金额等多方面因素。但此次集采文件采取的按单纯低价中标的模式预计将带来较为激烈的价格竞争。短期可能带来一定情绪冲击。

实际降价幅度可能较大,预计对生产企业利润带来一定影响。本次参与企业与中标名额均相对较多,博弈策略相对较为复杂,最终的降价幅度仍存在一定不确定性,现有存量份额较高的产品更有可能采取大幅降价以保住市场份额策略,现有存量份额较小企业亦有可能争取以最低价中标,获得10%的待分配份额。预计最终降幅可能相对较大,对生产企业利润将带来一定影响。

产品线丰富的龙头企业在竞争策略上可能有多种选择,但预计降价后价格梯度差距可能缩小。对于多个品种纳入集采范围的龙头企业(微创、波士顿科学等),可能考虑优先确保核心品种低价中标,二线品种争取高价策略;也可能为了确保多个核心品种均中标,均以较大降幅报价,并争取利用品牌优势进一步扩大市场份额的策略。对于部分品种纳入集采范围,不锈钢品种未纳入的龙头企业(如乐普、吉威),在不锈钢支架市场可能仍需要考虑是否跟随降价以及降价幅度选择,以保证市场份额。

渠道环节受到冲击最大,利润空间被大幅压缩。最终中标价预计低于多数产品此前出厂价,渠道部分经销商利润空间在较大程度上被挤压,主要转变为剩余物流配送角色。产业链利润分配格局将发生转变,利润将向上游生产企业集中,最终支付方医保基金将降低支付成本。

从中长期来看,可降解支架、药物球囊等“介入无植入”理念的创新品种有望价值进一步凸显,迎来快速放量机遇。可降解支架创新性较强,从市场格局来看短期内不会纳入集采范围,其在治疗理念和临床效果均具有一定优势。随着可降解支架的“介入无植入”理念逐步被更多医生知晓与接受,其对金属支架的替代效应有望开始凸显,迎来加速放量机遇。建议关注乐普医疗的NeoVas生物可吸收支架在金属支架集采后的表现。

其他高值耗材品种:集采大势所趋,高值耗材行业格局可能发生转变

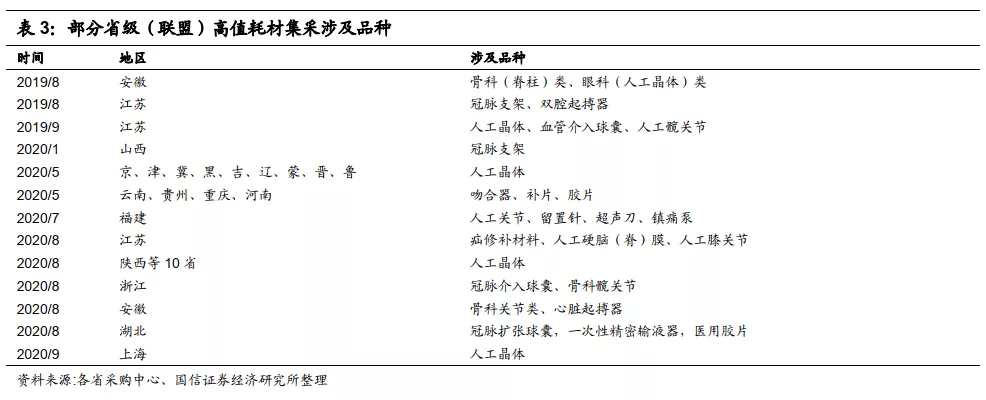

高值耗材集采大势所趋,用量较大、医保占用额度较高的品种预计优先纳入集采。参考仿制药带量采购实施节奏,冠脉支架集采顺利落地后,预计将陆续纳入其他高值耗材品种,使用量较大、金额较高、竞争充分的品种可能优先考虑纳入。参考此前各省级高值耗材集采涉及品种,预计骨科植入物(人工髋关节、膝关节、脊柱耗材、创伤耗材)、人工晶体、冠脉扩张球囊、起搏器等优先纳入后续集采可能性较大。

风险提示:降价幅度较大对企业利润造成较大影响,政策不确定性,创新品种放量不及预期

投资建议:建议关注相关企业中标情况及价格降幅,中长期建议持续关注研发创新能力较强、在研产品管线丰富的龙头企业。短期情绪性冲击下预计相关标的股价波动可能较大,但随着集采落地、政策不确定性出清,龙头公司的创新主线逻辑将更为清晰。金属支架集采后,可降解支架等创新品种有望进入快速放量阶段。建议买入:乐普医疗(不锈钢支架未纳入集采,可降解支架、冠脉药物球囊等创新产品有望放量,对冲金属支架集采影响)。建议关注:微创医疗、蓝帆医疗。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP