安踏体育(02020):Q3继续恢复,迪桑特亮眼,充分备货以待Q4旺季

本文来自微信公众号“中信建投证券研究”。

事件

安踏体育(02020)公布2020年三季度营运表现,Q3安踏品牌流水同比低单位数增长,FILA品牌流水同比20%-25%增长,其他品牌流水同比50%-55%增长。

简评

Q3安踏和FILA恢复符合预期,迪桑特和可隆显著进展

公司Q3持续逐季恢复,表现符合预期。安踏品牌Q1-Q3总流水分别20%-25%负增长、低单位数负增长、低单位数增长,Q3零售端已恢复正增长,其中安踏大货亦重回单位数正增长,童装低双位数增长。

虽然公共卫生事件后对部分低效门店进行调整,安踏品牌总店数有所减少,且Q3开始着手收回直营DTC,对线下流水带来一定短期影响,但在客流持续回暖和线上下联动加强的助力下,Q3大货线下流水降幅进一步收窄至单位数。电商继续充当增长主要驱动,安踏品牌Q3线上流水同增接近50%,较Q2进一步提速,公共卫生事件后公司切实改进电商所取得的效果得到不断印证。

FILA品牌(含大货、童装、潮牌)Q1-Q3总流水分别中单位数负增长、10%-15%增长、20%-25%增长,回暖反弹迅速,展现强大品牌力。Q3 FILA大货、童装、潮牌线下流水均取得正增长,其中童装线下增长超30%,潮牌线下增长约50%。品牌H1线上收入增速超100%,Q3线上流水继续实现约90%增长,环比Q2有所提速。

两大主品牌Q3继续向常态化增速回归,线下稳健回暖,电商起到关键作用。折扣上,由于运动服装行业库存仍具一定规模,市场折扣压力仍存,因此Q3两大品牌整体折扣率仍略高于正常情况。库存上,为应对紧接而来的十一中秋双节假期,公司进行提前充分备货准备,因此Q3末两大品牌库销比与Q2相仿,公司亦于十一期间取得靓丽销售,集团流水增长超40%。

其他品牌Q1-Q3总流水分别高单位数负增长、25%-30%增长、50%-55%增长,迪桑特和可隆均较Q2继续呈现明显改善。迪桑特今年获得长足进展,H1收入同增近30%,线上收入同增超100%,Q3继续突破,流水增长近90%。可隆经过产品持续调整后逐渐起效,Q2流水增速转正,Q3流水提速增长20%-25%。

AMER Q3恢复好于预期,中国区增长近20%

AMER于Q2受海外公共卫生事件冲击较大,但整体上半年收入降幅低于20%,好于公司前期预期。Q3恢复表现好于预期,全球流水降幅收窄至低双位数,始祖鸟、萨洛蒙、威尔逊等核心品牌仅有单位数下降,中国区流水则有近20%增长,反映公司对AMER改造的关键战略落实较好。同时Q3公司继续对AMER加强费用管控,助其EBIT降幅小于收入降幅,推动下半年整体盈利端恢复。

安踏品牌回收直营进展顺利,DTC长期战略值得期待

公司于9月开始着手将安踏品牌部分经销店铺回收直营,总共涉及长春、长沙、成都、重庆、广东、昆明、南京、上海、武汉、西安、浙江等11个区域的安踏品牌店共约3500家,其中原60%由分销商运营的门店将改由公司直营,剩下40%由加盟商运营的门店将继续交由加盟商,但须按照安踏品牌运营标准营运。目前该工作进展顺利,在直接收回直营的约2000家门店中已完成收回800家,与原经销商团队配合稳定,收回后续将开展加强货品管理、存货管控等直营优化改造。

中长期看,此次回收直营改革是安踏品牌长期发展的重要里程碑,有利于与消费者建立更密切接触,便于公司提升品牌管理运营效率和面对市场变化的应对效率,也是集团推进数字化转型的重要一步。随着FILA持续高增,公司近年来DTC占比不断提升,此次再以回收安踏直营为重要推进,目标2025年集团DTC占比达到70%,这与海外运动龙头持续加大DTC战略地位的长期方向一致。

投资建议

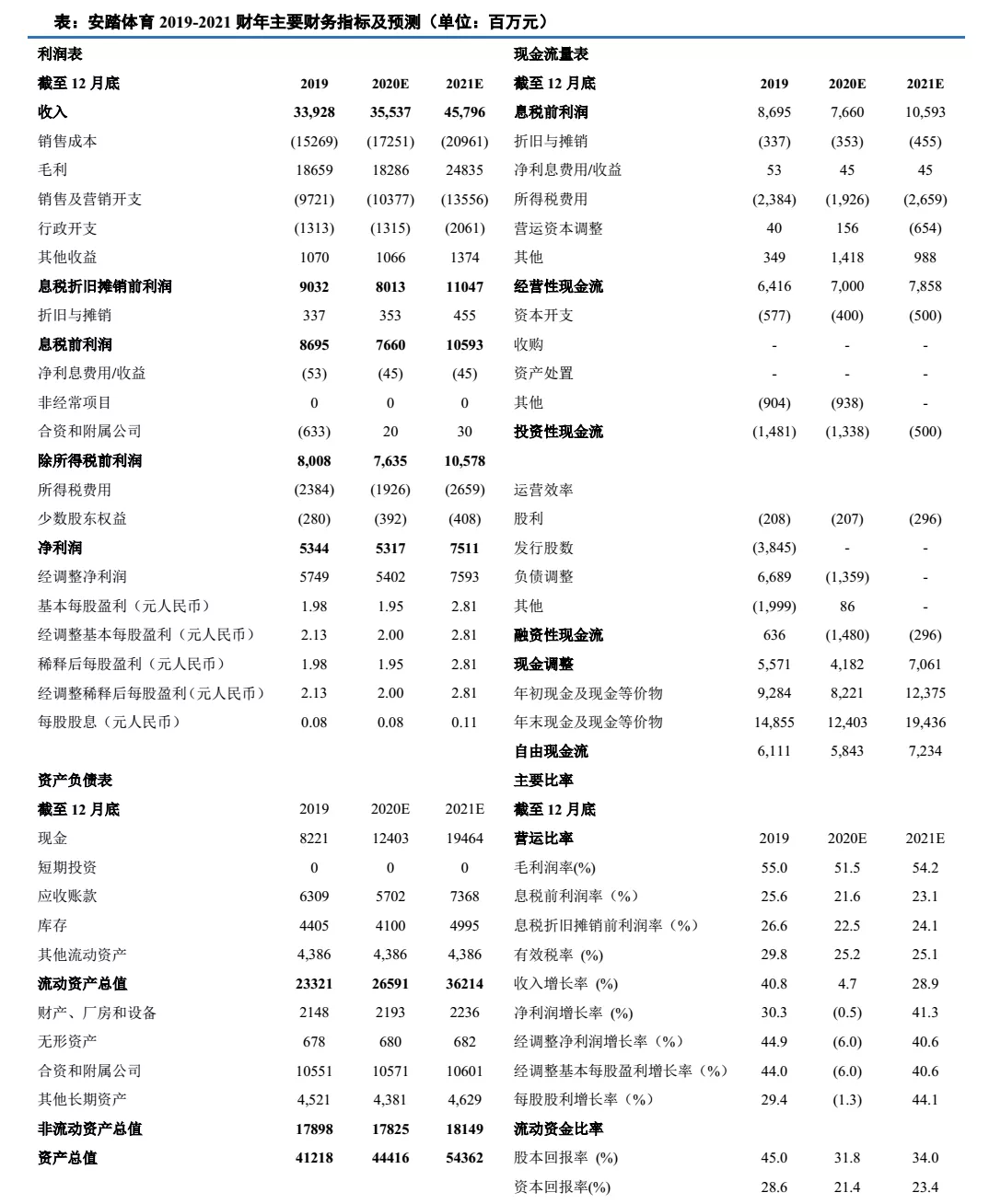

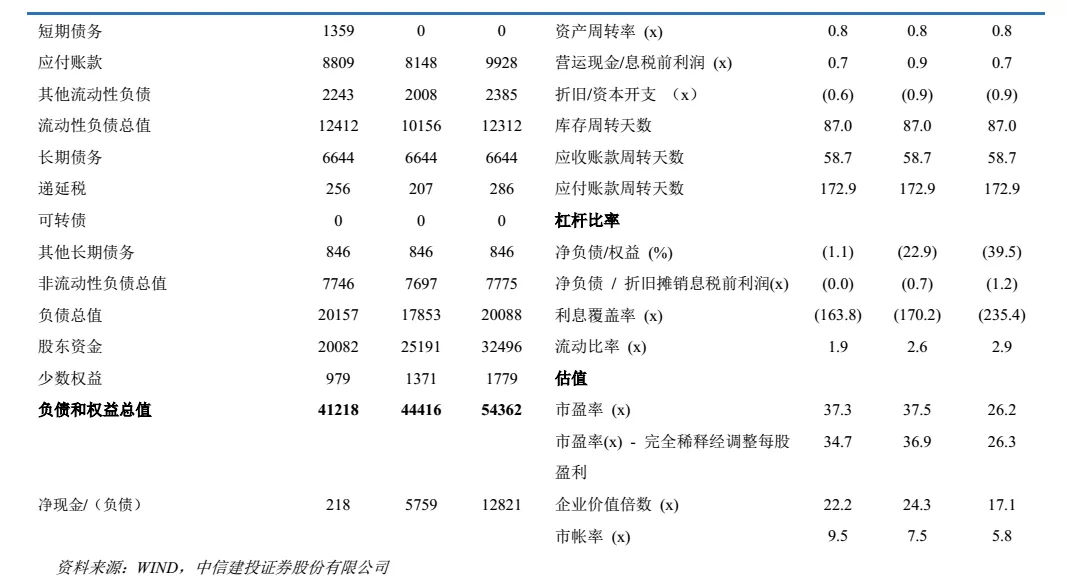

集团Q3继续逐季恢复,整体表现符合预期,主品牌进一步向常态化增长迈进,迪桑特和可隆表现靓丽。在充足备货下,国庆期间受益消费全面恢复和降温提前,实现强劲增长。公司已提前上货部分冬装,为今冬货品已做充分准备,期待冬季旺季尤其是迪桑特、AMER在主场季节的表现,公司对Q4表现信心充足。 我们预计公司2020-2021年归母净利润为53.17亿元、75.11亿元,对应PE为38倍、26倍。

风险提示

公共卫生事件再次大面积反复;库存消化不力;回收直营进程进展不顺;AMER减亏不及预期等。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP