李宁(02331):Q3电商增长提速,线下逐月复苏态势明显

本文来自微信号“纺服新消费马莉团队”。

报告导读

李宁(02331)公布Q3流水,线上增长40%+,线下9月增速已回正,展现积极逐月复苏趋势。

投资要点

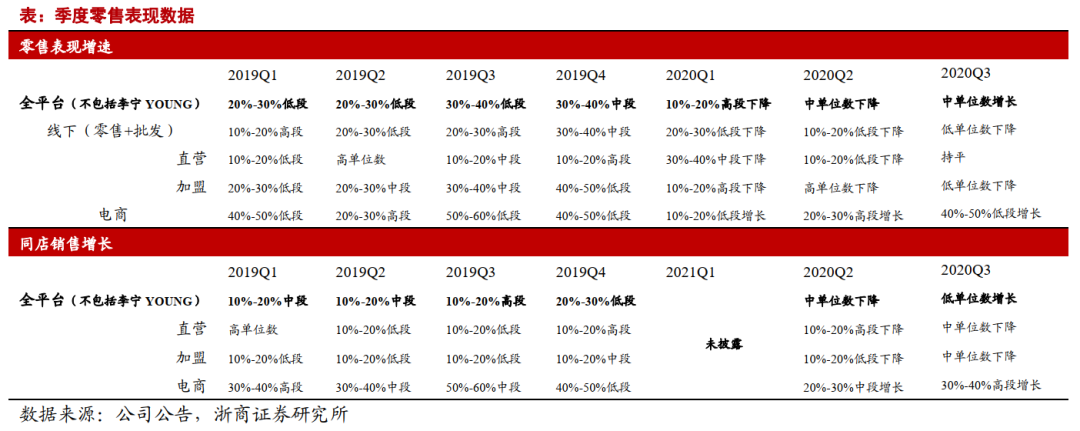

事件:公司公布三季度流水,单季度全平台流水实现中单位数增长,全平台可比同店录得单位数增长。

电商增长进一步提速,线下逐月改善趋势明显。从零售流水来看,公司Q1高双位数下滑,Q2中单位数下滑,Q3中单位数增长,逐季度改善明显,分渠道来看Q3:

电商仍是增长主动力:线上三季度流水实现40%-50%低段增长,较上半年明显提速,主要来自8至9月超级品牌日、敦煌大秀(溯系列线上发售)、99购物节等线上活动的有效带动。

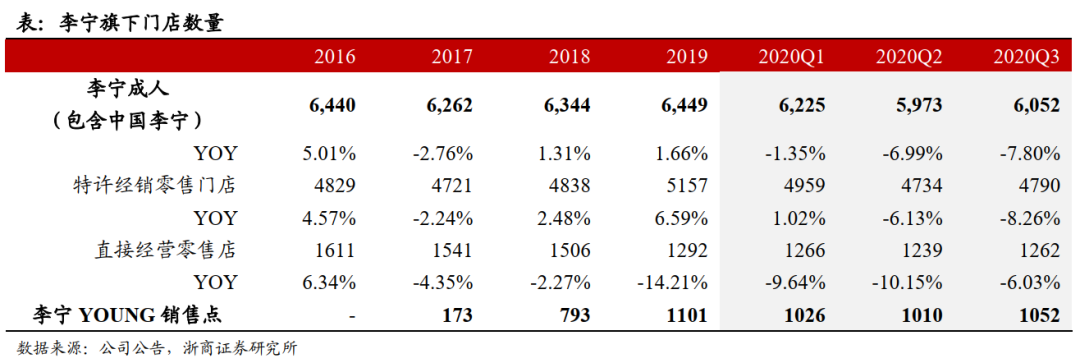

加盟流水同比微降:加盟渠道数量同比下降8.2%至4790家,但Q3整体流水仅微有下滑,考虑可比同店中单位数下降,侧面体现次新店对销售的积极贡献。

直营8至9月恢复加速,Q3流水同比持平:随着线下客流的回升以及公司积极的清库存政策的进行,直营渠道8月末到9月恢复加速,虽然渠道数量较年初下降30家至1262家,Q3整体流水仍实现持平,另由于奥莱渠道主要为直营,直营零售折扣率整体略高于加盟。

总体来看,公司线上持续强劲,线下逐月改善趋势明显,9月线下流水增速已回正,十一黄金周线下整体流水增长接近30%。同时得益于积极的夏季库存清理,公司Q3产品售罄率(3个月售罄率)已恢复到去年同期水平,Q2产品售罄率(6个月售罄率)较去年同期仅下降低单位数,库存水平积极优化中。

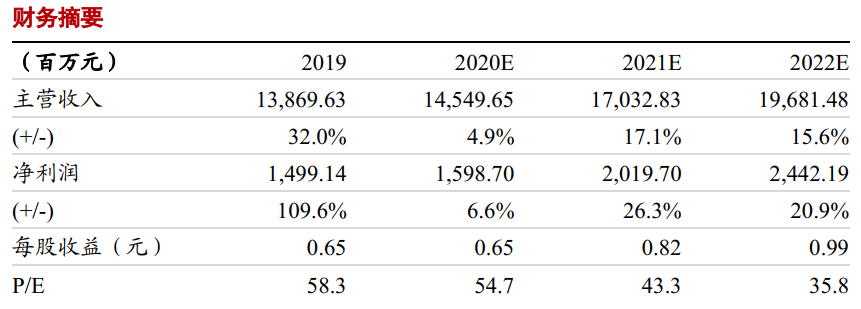

盈利预测及估值:准确的消费者洞察、兼备功能性、时尚性、话题性的魅力产品矩阵以及持续年轻化的品牌形象让公司竞争力不断提升,更细致的零售、供应链以及后台管控也让公司在收入增长同时盈利能力连续上行。看好公司年轻化及管理精细化带来的业绩增长弹性,预期公司20/21/22年归母净利同增7%/26%/21%至16.0/20.2/24.4亿元,对应PE 45/43/36X,公司在体育赛道壁垒日益深厚,长期增长可期,给予“买入”评级。

风险提示:卫生事件反复影响消费信心、渠道提效不及预期

财务摘要

(编辑:mz)

扫码下载智通APP

扫码下载智通APP