国泰君安(02611)三季报点评:经纪+投行同比大增,自营业务收益率稳定

本文来自微信公众号“华创非银”。

事项:

国泰君安(02611)2020年前三季度实现营业收入257.37亿元,同比+24.98%;实现归母净利润89.52亿元,同比+36.75%,扣非归母净利润85.60亿元,同比+39.58%,加权平均ROE为6.89%,较上年度同期上升1.70个百分点。

点评:

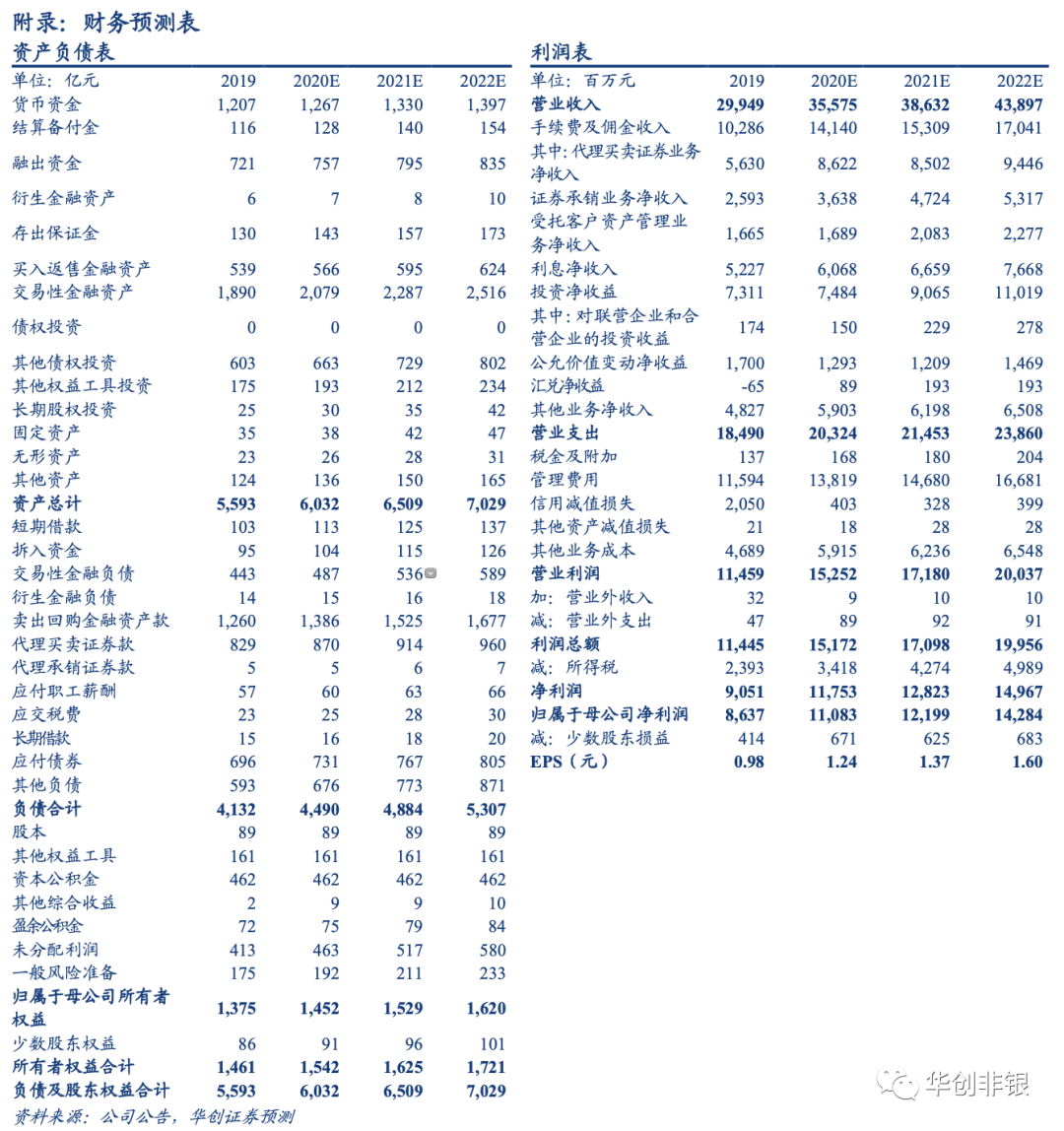

经纪业务收入展现高增速,信用减值规模同比大幅下降。经纪业务手续费净收入64.96亿元(同比+44.61%),主要原因为2020年前三季度市场风险偏好上行,股票日均交易额较上年同期增加58.60%至8629.45亿元,带动经纪业务收入大增。利息净收入45.17亿元(同比+12.14%),我们认为,主要原因一方面是公司紧抓市场需求、扩张两融业务,期末融出资金余额为945.80亿元(同比+31.20%);另一方面融资节奏控制得当,利息支出保持在合理水平。公司信用减值损失3.31亿元(同比-57.81%),资产质量或在持续优化。

股权融资规模大幅提升,投行业务或将持续贡献。投资银行业务手续费净收入25.42亿元(同比+50.38%)。2020年前三季度公司IPO家数18家(去年同期为6家),增发13家(去年同期为6家);首发金额231.55亿元,同比+400%,作为主承销增发金额157.94亿元,同比+207%。债承方面,前三季度公司债和企业债承销家数275家(去年同期为167家),承销金额1402.45亿元,同比+22%。

自营业务收益稳健,资管收入略有下滑。公司前三季度投资收益54.52亿元(同比+11.17%),公允价值变动收益10.26亿元(同比+39.06%),自营业务合计收入64.78亿元(同比+14.82%)。交易性金融资产规模同比增加14.75%至2169亿元,增速与收入增速匹配,展示公司投资策略稳健,收益率稳定。资产管理业务手续费净收入11.81亿元(同比-3.30%),预计主要为收入计提节奏影响所致。

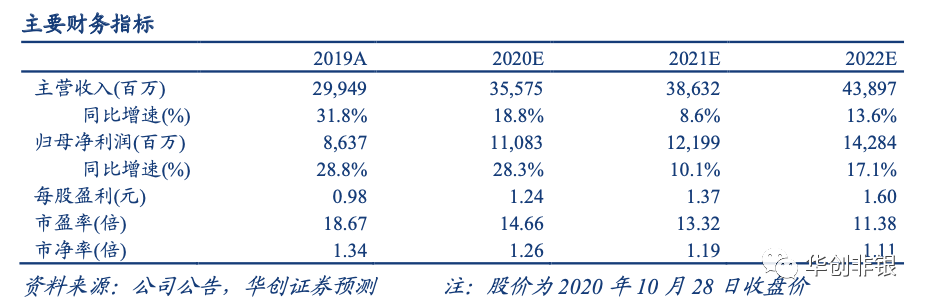

投资建议:公司是前五大证券公司中唯一连续12年获得证券公司分类评级A类AA级的券商,营收、资本等指标继续保持业内领先地位,投行业务和经纪业务多项指标排名行业前列,其他各项业务均衡发展。我们预计国泰君安2020/2021/2022年EPS为1.24/1.37/1.60元(原预测2020/2021/2022年为1.13/1.16/1.38元,市场环境变化故调整),BPS分别为14.48/15.36/16.38元,对应PB分别为1.26/1.19/1.11倍,ROE分别为8.59%/8.92%/9.79%。当前公司进行股权激励计划,公司凝聚力有望持续提升,未来创新驱动力十足,给予A股2020年1.65倍PB估值,维持目标价24元,维持“推荐”评级。

风险提示:创新业务发展受阻,金融监管趋严,卫生事件反复,市场风险偏好下行。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP