国信证券:泰格医药(03347)业绩符合预期,Q4有望持续恢复

本文来自 微信公众号“GuosenHealthcare”。

摘要

Q3收入与扣非业绩持续回升,基本符合预期

泰格医药(03347)2020年前三季度实现营收23.00亿元(+13.27%),归母净利润13.18亿元(+149.57%),扣非归母净利润4.98亿元(+13.57%)。其中Q3单季度营收8.48亿元(+22.31%),归母净利润3.19亿元(+81.37%),扣非归母净利润1.95亿元(+29.35%)。前三季度非经常性损益影响净利润8.20亿元,主要来自非流动资产的处置收益及公允价值变动收益。Q3收入与扣非业绩持续回升,基本符合预期。

上半年业务受卫生事件影响增速放缓,Q3环比持续恢复

上半年临床CRO及相关咨询服务业务均受到卫生事件影响较大,但随着国内卫生事件好转预计Q3环比持续恢复,Q4有望继续改善。前三季度毛利率为48.48%(+1.58pp),较上半年基本持平,预计临床试验相关咨询服务毛利率有所回升。财务费用率大幅提升至6.00%(+5.49pp),主要由于H股募集资金汇兑损失和借款利息支出增加所致。经营性现金流净额5.17亿元(+51.92%),回款情况较好。

登陆H股加快全球化布局,频繁投资加码优质赛道

8月7日公司完成H股上市发行,募集资金107亿港元,有助于加速全球化布局进程。公司近期多次公告参与投资产业基金,年初至今已发布15次对外投资公告,拟认缴出资额近20亿元,主要投资领域为创新药及医疗器械等优质赛道的产业投资基金。公司过往经验已经验证了其投资收益具有较强的可持续性,公司有望通过股权投资渠道接触更多潜力标的、前沿技术及潜在客户,同时对业绩形成持续贡献。

风险提示:

卫生事件不确定性;药物研发景气度降低;人才流失风险

投资建议:业绩环比改善,Q4有望持续恢复。维持“买入”。

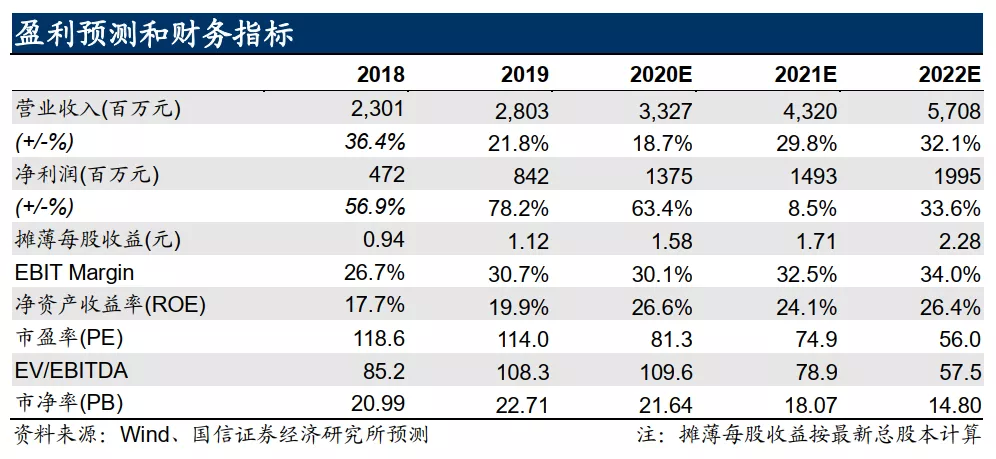

公司在临床CRO领域龙头地位稳固,短期受到卫生事件一定影响,但下半年预计将逐季改善,作为优质赛道龙头在中长期具有较强增长潜力。维持盈利预测,预计2020~2022年归母净利润13.75/14.93/19.95亿元,同比增长63.4%/8.5%/33.6%,对应当前股价PE为81/75/56X,维持“买入”评级。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP