美国3季度GDP数据点评:经济快速反弹,关注财政刺激走向

本文来自微信号“王涵论宏观”。

内容摘要

事件:10月29日,美国公布3季度GDP初值,3季度实际GDP环比上升33.1%,大幅高于前值的-31.4%,略高于预期值的32%,我们认为:

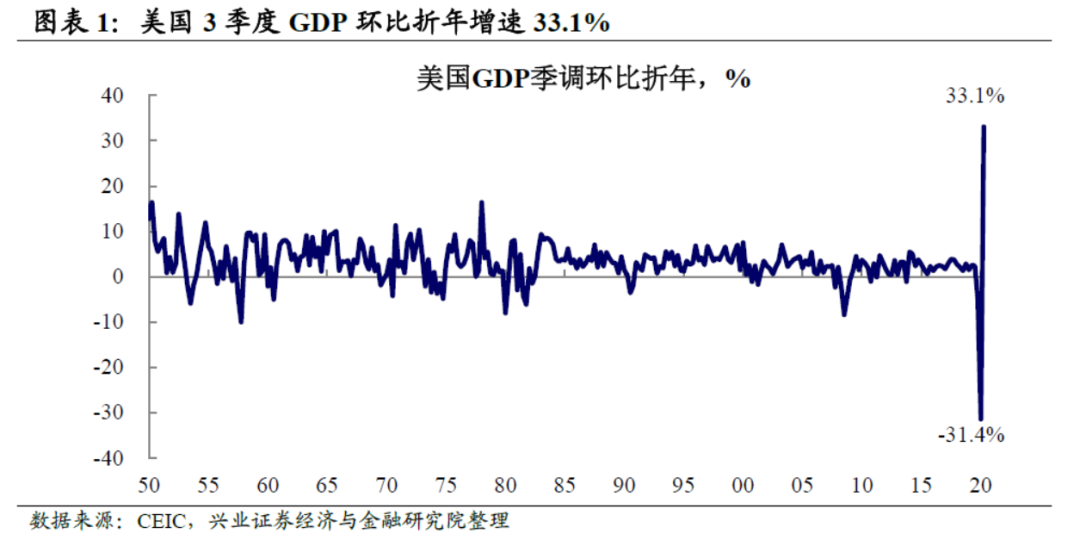

美国经济快速修复,3季度实际GDP环比创纪录上升33.1%。美国3季度GDP季调环比折年率升至33.1%,较2季度的-31.4%大幅反弹,略超预期值的32%,与去年同期相比仍有0.9%的下降。整体来看,美国经济经历卫生事件冲击后的强势反弹阶段。

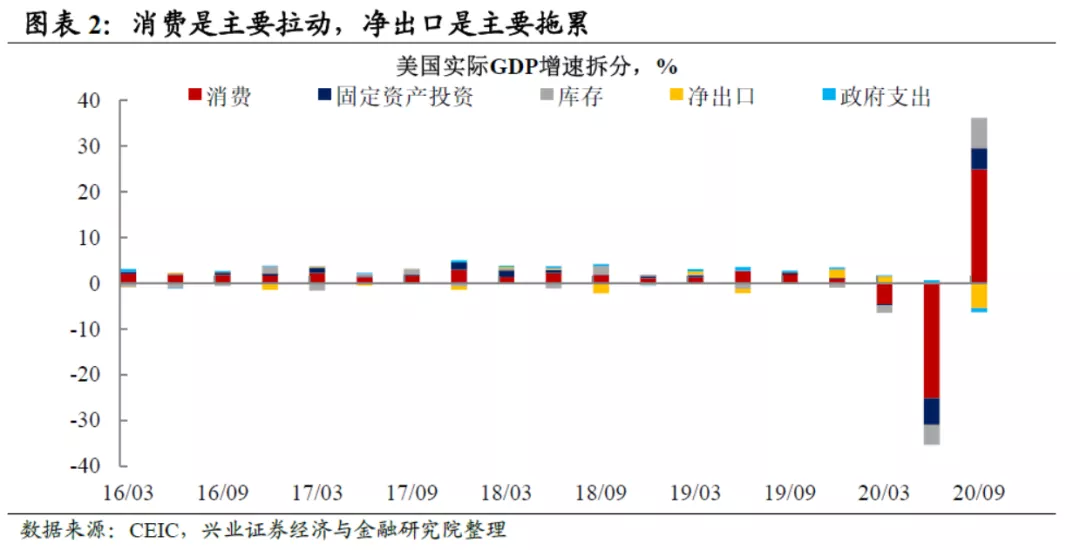

分项来看:消费为主要拉动,净出口是主要拖累。分项数据显示,3季度消费、库存、固定资产投资环比上升,净出口、政府支出环比下滑。得益于美国经济活动的恢复,服务消费反弹,消费实现环比拉动24.9%,成为主要拉动。消费反弹带动企业生产意愿增强,库存实现环比拉动6.6%。

与此同时,美国企业投资意愿也在增强,叠加地产市场强劲表现,投资实现环比拉动4.6%。但净出口环比拖累5.5%,进口、出口均出现反弹,但由于美国消费反弹速度快于生产,导致进口增速高于出口。

GDP数据略超预期,美股、美元涨,美债、黄金跌。美国3季度GDP略高于预期值,受此影响,美股在科技股的带领下上涨,美元同样上涨,美债、黄金则小幅下行,市场风险偏好短暂回温。

往后看,财政刺激不确定与卫生事件反复是扰动,补库存动力是支撑:

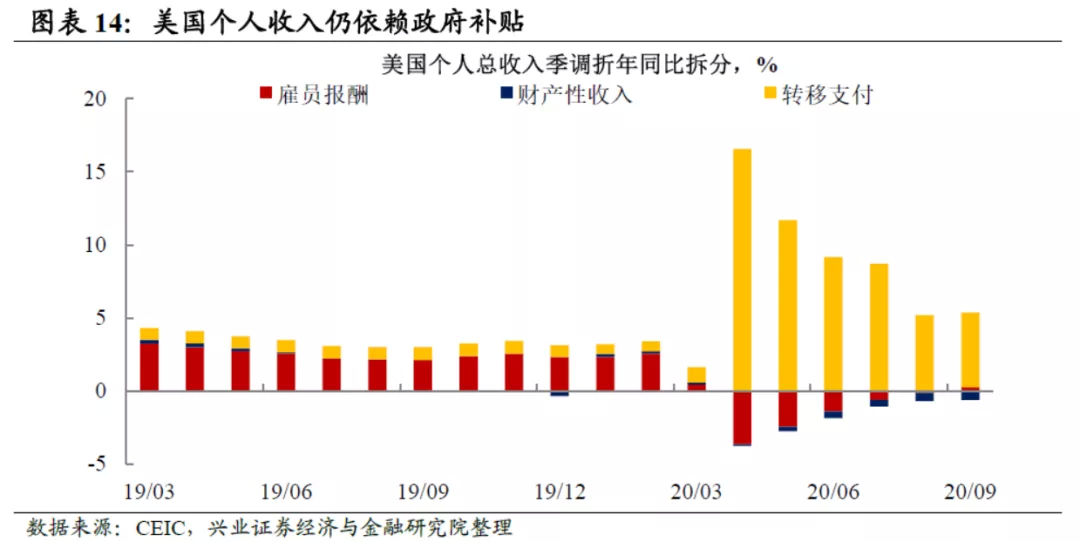

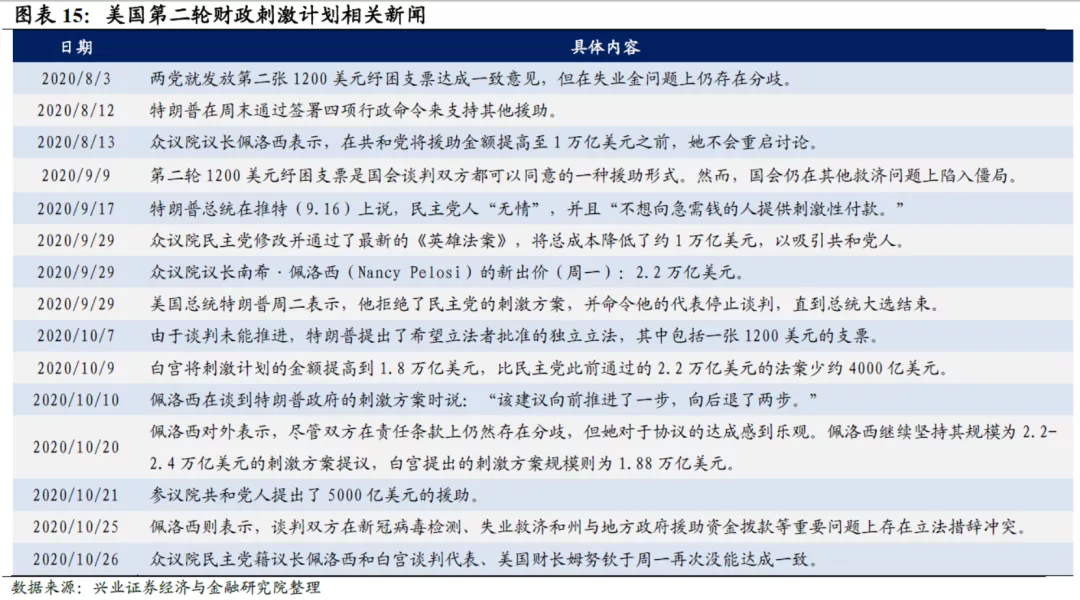

两党分歧仍然较大,关注大选结果的影响。当前美国个人收入中,来自政府补贴的转移支付仍是主要支持。目前民主党、白宫、共和党提议的第二轮财政刺激规模分别为2.2万亿美元、1.88万亿美元、5000亿美元,两党关于财政刺激的规模仍有较大分歧,未来财政刺激的走向将与大选结果、国会选举结果密切相关。

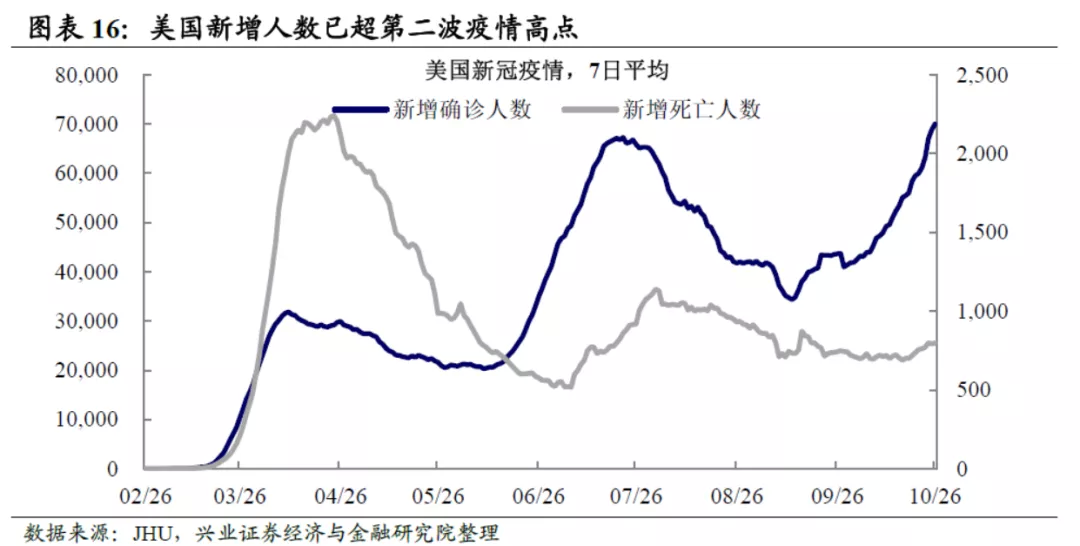

卫生事件反复:新增确诊超二轮高点,已对企业生产造成影响。当前美国新增确诊人数超过6-7月的第二轮卫生事件高点,已对企业生产造成影响,工业产值增速与产能利用率均有所回落。目前美国尚未针对第三轮卫生事件出台活动限制政策,但需关注卫生事件反复对未来经济活动的潜在影响。

企业补库存:美国企业库存仍在低位,主动补库存料将延续。8月以来,美国企业库存开始反弹,下游零售商库存反弹幅度大于上游制造商、批发商。但总体来看,美国企业库存仍在低位,且零售商库存与批发商、制造商库存仍有较大差距,随着美国经济活动的进一步恢复,美国企业主动补库存大概率延续,将为美国经济下一阶段复苏提供支撑。

风险提示:美国财政刺激不确定性;美国卫生事件反复影响超预期。

正文

美国GDP创纪录上升,经济经历强势反弹期

美国经济快速修复,3季度实际GDP环比创纪录上升33.1%。美国3季度GDP季调环比折年率升至33.1%,较2季度的-31.4%大幅反弹,略超预期值的32%,与去年同期相比仍有0.9%的下降。整体来看,在经济活动恢复与宽松政策的作用下,美国经济经历卫生事件冲击后的强势反弹阶段。

分项环比拉动看:消费为主要拉动,净出口是主要拖累。分项数据显示,3季度消费、库存、固定资产投资环比上升,净出口、政府支出环比下滑。得益于美国经济活动的恢复,消费实现环比拉动24.91%,成为主要拉动。消费反弹带动企业生产意愿增强,库存实现环比拉动6.6%。

与此同时,美国企业投资意愿也在增强,叠加地产市场强劲表现,投资实现环比拉动4.6%。但净出口环比拖累5.45%,进口、出口均出现反弹,但由于美国消费反弹速度快于生产,导致进口增速高于出口。

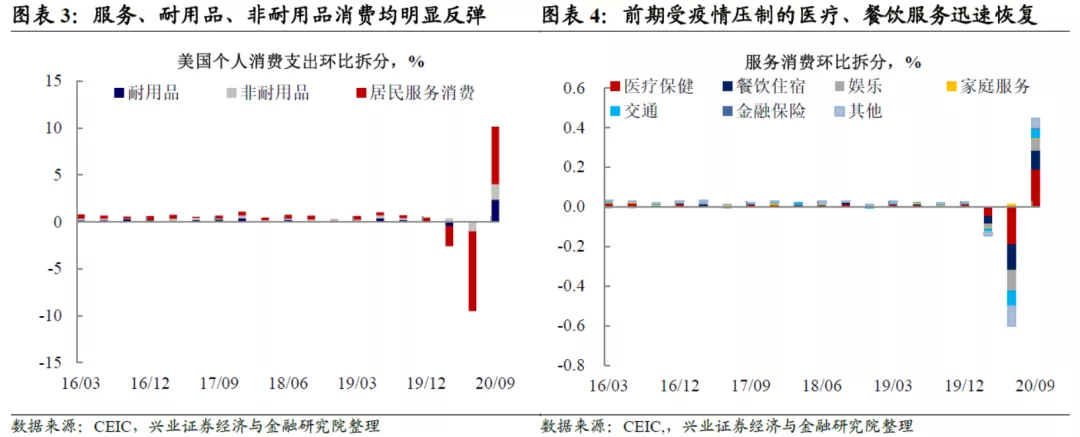

消费:服务消费快速反弹,耐用品、非耐用品消费也明显改善。服务、耐用品、非耐用消费对美国3季度个人消费的环比拉动分别为6.1%、2.4%、1.6%。其中服务消费反弹幅度最大,前期卫生事件冲击导致个人非紧急的医疗保健消费下滑,同时也压制了餐饮消费,但随着经济活动恢复,这两项服务消费快速反弹。

耐用品消费则主要受益于低利率环境带来的汽车与家居相关消费增长。但美国3季度个人收入增长慢于消费增长,消费反弹主要依赖储蓄率的下降,也即消费者消费意愿的提升。

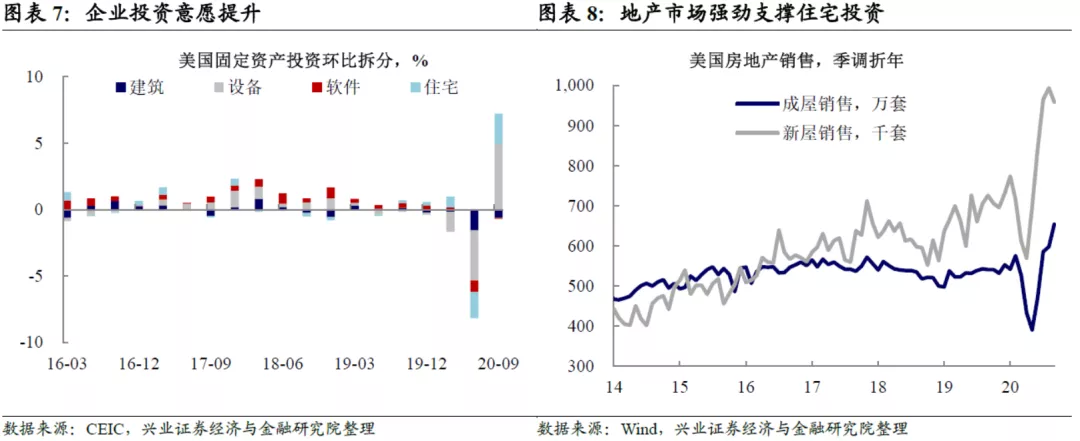

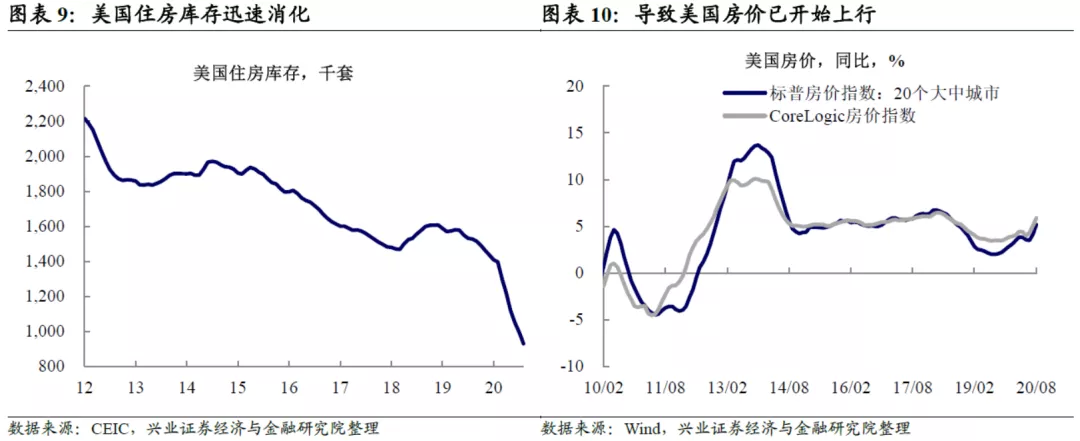

投资:设备投资与住宅投资为主要拉动。建筑、设备、软件与住宅投资对美国3季度固定资产投资的环比拉动分别为-0.61%、4.95%、-0.08%与2.28%。其中设备投资的反弹幅度最大,意味着美国经济恢复正由消费传导至生产,企业投资意愿明显增强。此外,住宅投资也对固定资产投资有明显贡献,受益于低利率环境,美国地产市场三季度表现强劲,带动住宅投资的增加。值得一提的是,美国地产市场需求上升速度快于供给,住房库存迅速消耗,导致近期房价开始上升,8月CoreLogic房价指数同比上升5.9%。

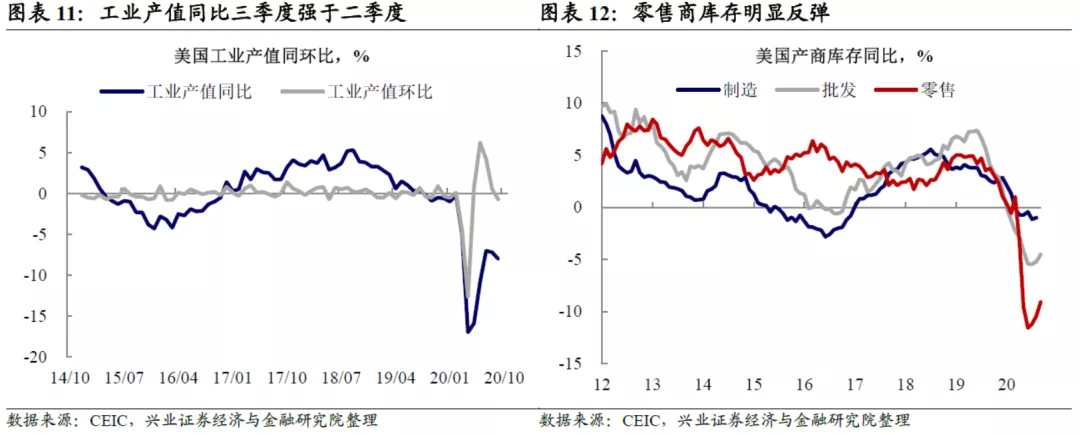

库存:企业主动补库存,零售商库存明显反弹。3季度,库存变化对GDP环比贡献6.6%。前期美国企业生产恢复速度不及商品消费,库存被动去化,且下游零售端下滑幅度快于批发和生产。但8月以来,企业补库存意愿增强,企业库存同比增速明显上行,其中零售商库存反弹力度大于制造商和批发商。

GDP数据略超预期,美股、美元涨,美债、黄金跌。美国3季度GDP环比折年率升至33.1%,略高于预期值的32%,受此影响,美股在科技股的带领下上涨,美元同样上涨,美债、黄金则小幅下行,市场风险偏好短暂回温。

往后看,关注财政刺激+卫生事件反复+补库存的影响

美国3季度大概率是经济环比高点,但复苏仍有空间。对比美国2008年金融危机,本轮卫生事件对经济造成的冲击反映更快,反弹的速度也更快。而往后来看,金融危机之后,美国经济在2009年底基本回到危机之前的水平,当前美国经济较卫生事件冲击前仍有近40%的修复空间,随着经济活动的进一步恢复,预计经济复苏仍将延续。

往后看,财政刺激不确定与卫生事件反复是扰动,补库存动力是支撑:

财政刺激:两党分歧仍然较大,关注大选结果的影响。当前美国个人收入中,来自政府补贴的转移支付仍是主要支持,虽然美国3季度个人消费快速恢复,但主要依赖储蓄率的下降,如果财政刺激迟迟不能出台,可能打击有所回升的消费意愿。目前民主党、白宫、共和党提议的第二轮财政刺激规模分别为2.2万亿美元、1.88万亿美元、5000亿美元,两党关于财政刺激的规模仍有较大分歧,未来财政刺激的走向将与大选结果、国会选举结果密切相关。

卫生事件反复:新增确诊超二轮高点,已对企业生产造成影响。当前美国新增确诊人数已经超过6-7月的第二轮疫卫生事件点,已对企业生产造成影响,工业产值增速与产能利用率均有所回落。目前美国尚未针对第三轮疫卫生事件台活动限制政策,但需关注疫卫生事件复对未来经济活动的潜在影响。

企业补库存:美国企业库存仍在低位,主动补库存料将延续。前文提到,8月以来,美国企业库存开始反弹,下游游零售商库存反弹幅度大于上游制造商、批发商。但总体来看,美国企业库存仍在低位,且零售商库存与批发商、制造商库存仍有较大差距,随着美国经济活动的进一步恢复,美国企业主动补库存大概率延续,为美国经济下一阶段复苏提供支撑。

风险提示:美国财政刺激不确定性;美国卫生事件反复影响超预期。(编辑:mz)

扫码下载智通APP

扫码下载智通APP