图说新能源汽车:三季度卖到了哪儿和需求结构变化

本文源自 微信公众号“金车研究”。

行业近况

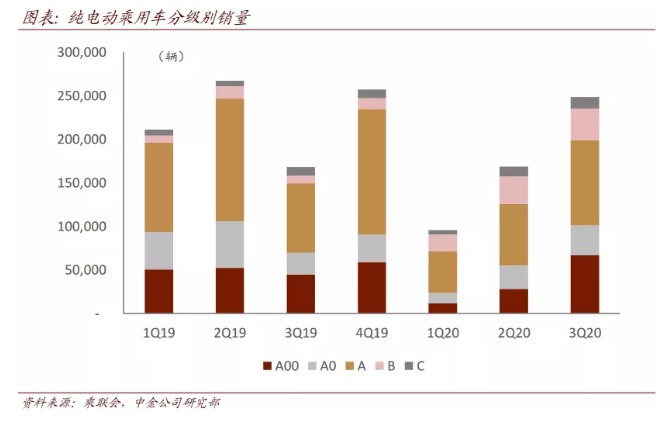

三季度我国新能源汽车销量34.1万辆,随着补贴退坡影响消散,低基数下销量同比实现31%的高增长;而在高端需求和A00车型的共同带动下,销量环比也实现28%的快速增长。我们结合交强险上险数据,对第三季度新能源车销往地和需求结构进行分析。

评论

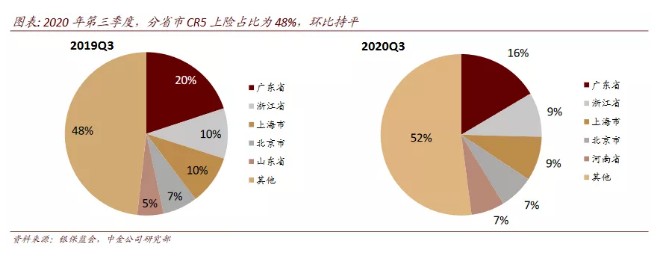

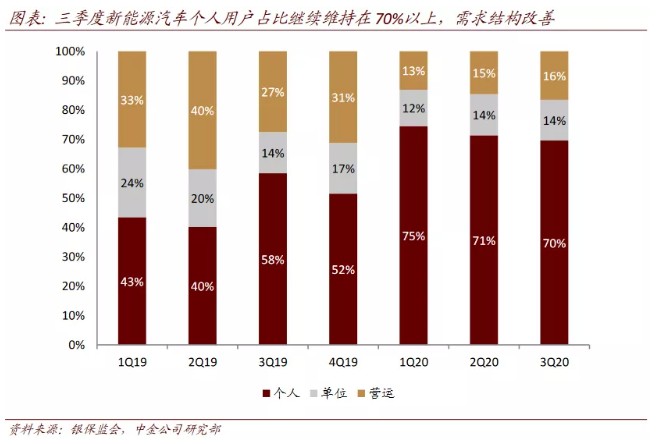

全国概览:北、上、广、浙继续居前列,河南份额提升,CR5占比保持在48%。销量前五位的省市由限牌和发达省市包揽,其中广东延续2019年领先地位,销量占比排名第一,浙江销量占比超过上海排名第二。山东、江苏退居第六、七位。CR5保持在52%。个人需求占比环比维持稳定,同比仍上升。从所有权看,第三季度个人需求占比为70%,与第二季度接近,较2019年同期则提升12ppt,相应单位需求保持不变为14%,营运需求占比同比下降11ppt至16%。

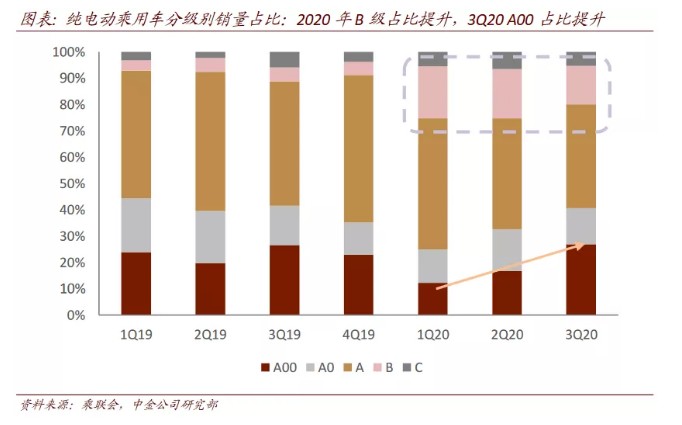

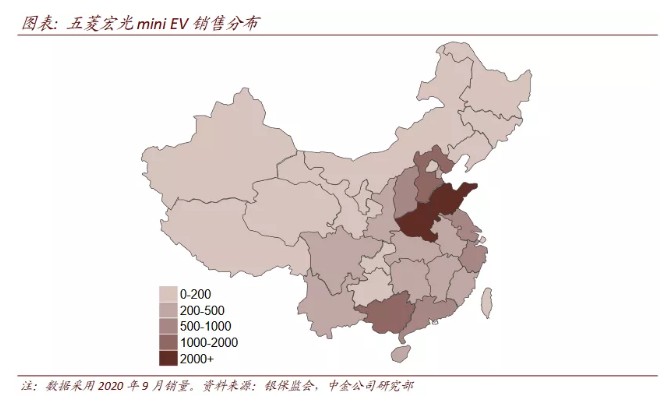

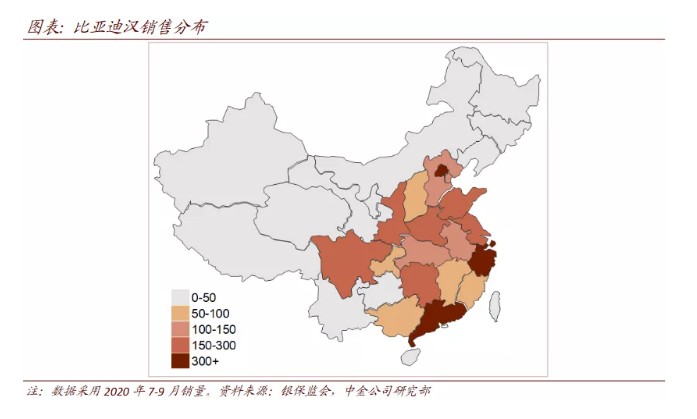

高端需求和A00车型,两端放量。特斯拉(TSLA.US) Model 3的国产带动2020年B级车占新能源车销量比例从5%迅速大幅攀升至15%以上,而三季度五菱宏光miniEV的热销则使得A00级车销量占比回到了25%的水平。五菱宏光miniEV抢占低速电动车车市。8月/9月的批发销量分别为1.5万/2.0万辆具体地区中,9月低速电动车河南和山东的月销都达到2500辆左右,两个省就吸收了超过1/3的销量。销量排名靠前的城市则是菏泽、青岛、驻马店、柳州、洛阳。我们认为,低廉的价格+时髦的外观+可靠的品牌,使得五菱又成功打造爆款。面对每年百万量级的低速电动车市场,五菱宏光 mini EV热销将得到延续。比亚迪(01211)汉受到高线城市消费者欢迎。比亚迪汉7月上市以来累计上险达到5,377辆,其中EV版3,824辆,占比71%。需求构成上,个人需求占比达到89%,单位需求则占剩余11%。分地区看,高线城市为销售主流地区,排名靠前城市分别是深圳、北京、上海、广州、成都、杭州,六座一线/新一线城市销量即占到总销量的52%。

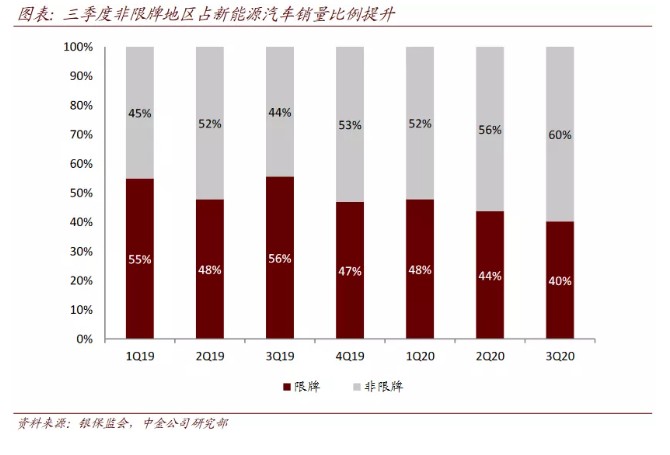

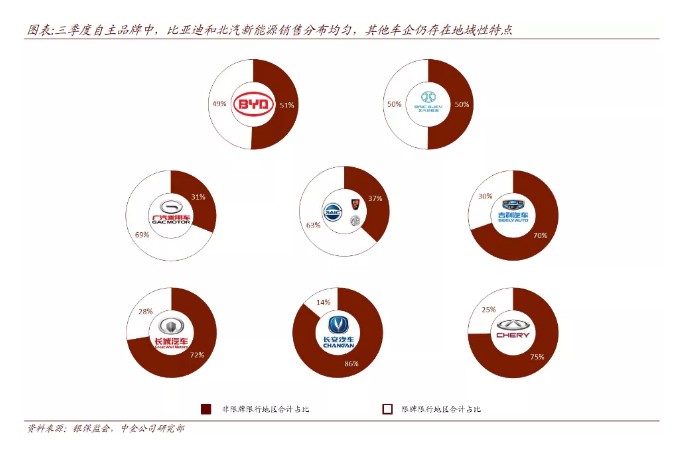

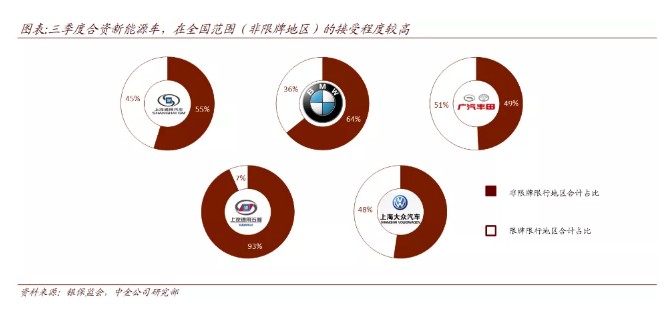

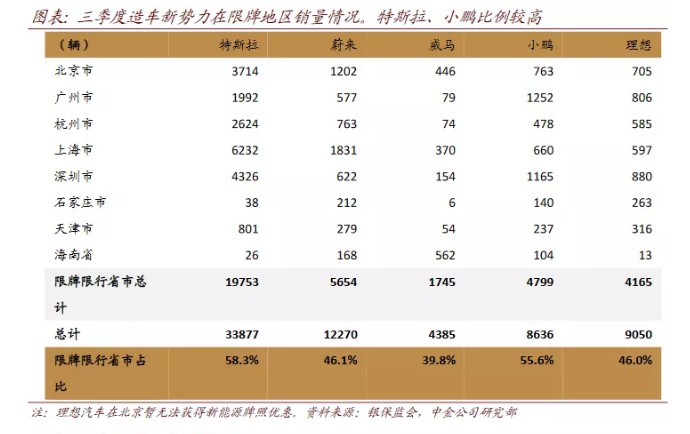

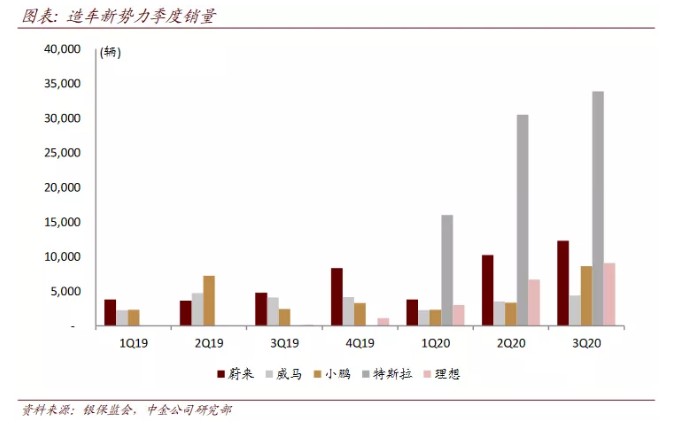

自主企业:比亚迪和北汽新能源销售分布均匀,其他车企仍存在地域性特点。比亚迪和北汽新能源在限牌/非限牌地区的销售占比均匀,展现了比较广泛的产品认可度。上汽、广汽(02238)在限牌地区销售占比高,而长安、奇瑞的新能源产品主要销往非限牌地区,延续2019年和1H20的地域性特点。合资企业:非限牌地区接受程度高。合资企业的插电混动车型获得了全国各地区较高的接受程度。造车新势力:特斯拉月均持续过万,蔚来(NIO.US)、理想(LI.US)、小鹏(XPEV.US)销量环比攀升。分地区看,3Q20限牌地区特斯拉销量比例为58%,蔚来、威马、小鹏、理想销量的比例分别为46%/40% /56%/46%。

估值与建议

我们认为新能源车市的向上势头将继续延伸到2021年。量化来看,对2021年新能源乘用车销量边际贡献较大的有:特斯拉Model Y国产,预计贡献15万辆增量;五菱mini EV继续热销,预计贡献15万辆增量;比亚迪汉、造车新势力等热销车型预计贡献增量10万辆以上;大众MEB量产,预计贡献5万辆以上增量。

因此,我们预计2021年新能源乘用车销量中枢将达到155万辆。建议关注头部新能源车企,包括理想汽车、蔚来汽车、比亚迪、特斯拉,长期同样建议关注新能源零部件企业,包括三花智控、拓普集团、华域汽车、均胜电子等。

风险

后续新能源汽车销量不及预期,新车上市进度不及预期。

正文

全国概览:北、上、广、浙继续居前列,河南份额提升,CR5占比保持在48%

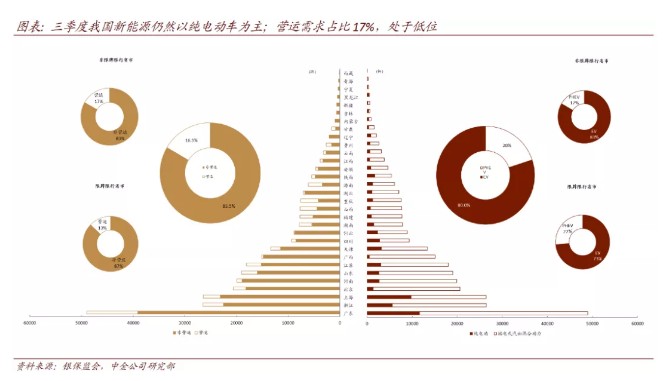

2020年第三季度,我国新能源中纯电动车占比80%,与2020上半年水平相近。其中,非限牌地区纯电动占比83%,高于限牌地区的73%。

各省市中北京、山西、河南、广西、福建等区域纯电动比例较高。3Q20营运性质车辆占比环比回升1ppt至16%。各省市中,北京、河南、江苏、广西、河北等区域非营运性质(个人与单位用户)车辆比例较高。

高端需求和A00车型,两端放量

特斯拉 Model 3的国产带动2020年B级车占新能源车销量比例从5%迅速大幅攀升至15%以上,而三季度五菱宏光miniEV的热销则使得A00级车销量占比回到了25%的水平。我们长期认为,新能源汽车推广的一大驱动力来自供给端,即优质产品(爆款)可拉动相应市场需求增加。2020年初至今Model 3、蔚来、理想等车型的热销佐证了我们的观点,而三季度五菱宏光miniEV则是又一例证。

五菱宏光miniEV抢占低速电动车车市。8月/9月的批发销量分别为1.5万/2.0万辆,上险量0.9万/1.5万辆,对行业销量贡献大(9月新能源乘用车销量12.5万辆)。需求构成是,个人需求占比达到92%。分地区看,非限购地区的占比约九成。具体地区中,9月,低速电动车大省河南和山东的月销都达到2500辆左右,两个省就吸收了超过1/3的销量。销量排名靠前的城市则是菏泽、青岛、驻马店、柳州、洛阳、商丘。我们认为,极其低廉的价格+时髦的外观+可靠的品牌,使得五菱又成功打造爆款。面对每年百万量级的低速电动车市场,我们认为五菱宏光mini EV热销将得到延续。

比亚迪汉受到高线城市消费者欢迎。比亚迪汉7月上市以来累计上险达到5,377辆,其中EV版3,824辆,占比71%。需求构成上,个人需求占比达到89%,单位需求则占剩余11%。分地区看,限牌地区占比52%,高线城市成为主流销售地区,排名靠前城市分别是深圳、北京、上海、广州、成都、杭州,六座一线/新一线城市销量即占到总销量的52%。我们预计比亚迪汉的销量将在四季度继续爬坡,上险数据值得关注。

自主企业:比亚迪和北汽新能源销售分布均匀,其他车企仍存在地域性特点

合资企业:非限牌地区接受程度较高

造车新势力:特斯拉月销持续过万,蔚来、理想、小鹏销量攀升

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP