逼近15年高点的AH溢价指数怎么走?

本文来自微信公众号“股市荀策”。

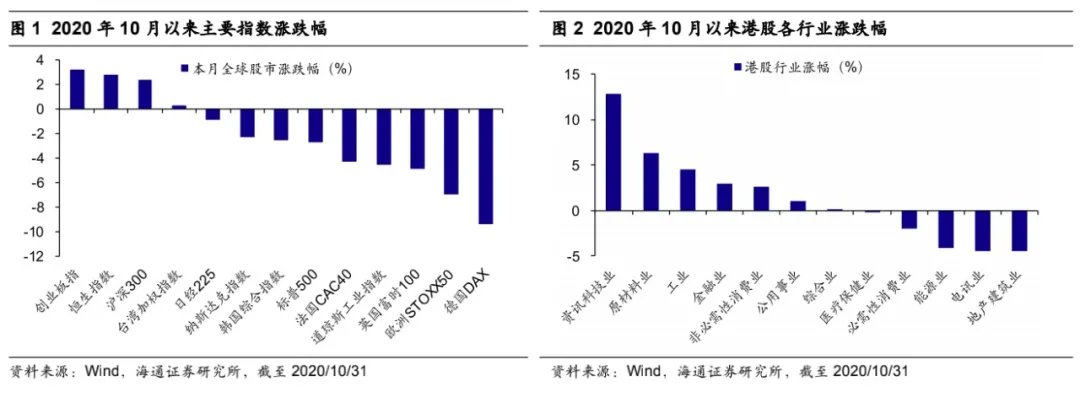

核心结论:①10月恒生指数企稳回升,累计涨幅/最大涨幅为2.8%/6.4%;港股板块涨跌互现,其中资讯科技业(12.8%)、原材料业(6.3%)、工业(4.5%)、金融业(2.9%)涨幅最大,地产业(-4.4%)、电讯业(-4.4%)、能源业(-4.1%)、必需消费业(-2.0%)跌幅最大。②AH溢价指数走高源于港股超跌,未来AH价差将趋于收敛但不会完全消失。港股金融板块存在估值修复空间,港股科技板块相比A股和美股更具性价比。③关注低估行业轮涨机会、科技行业主线机会。

逼近15年高点的AH溢价指数怎么走?

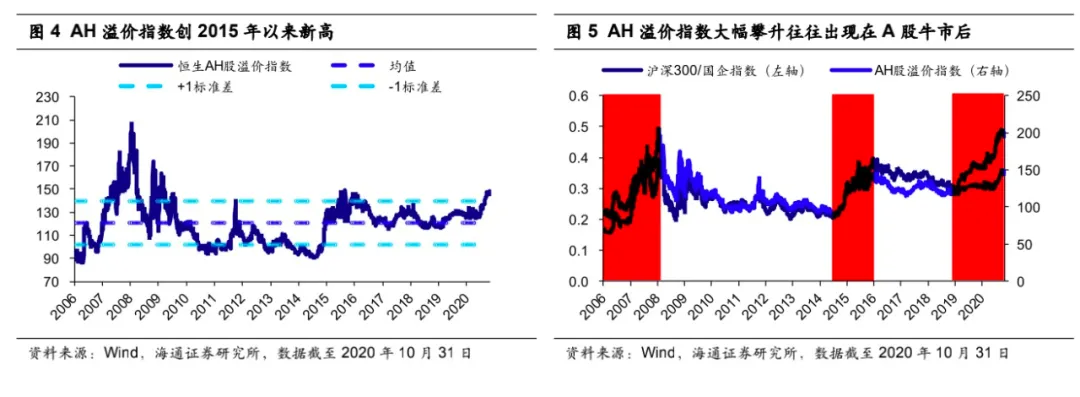

今年6月以来AH溢价指数大幅攀升并创下2015年牛市以来的新高,从最低点124.44点持续上升至最高点149.28点,涨幅达18.9%。近期AH溢价指数走高的原因是什么,未来走势如何?本文将就此问题进行分析。

1. 港股策略:逼近15年高点的AH溢价指数怎么走?

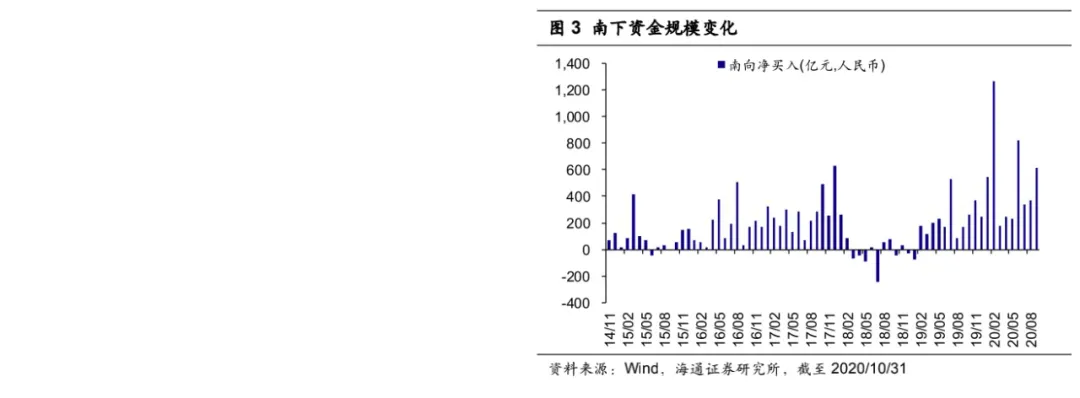

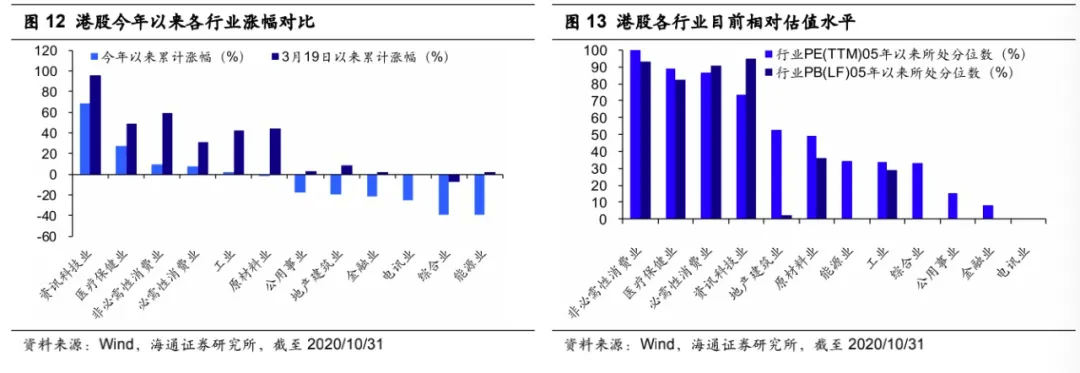

回顾:10月港股企稳回升。10月海外股市大幅下挫,受卫生事件反弹预期影响的欧洲股市跌幅最大,相比较而言A股和港股表现较为坚挺。恒生指数在10月收涨2.8%,10月最大涨幅为6.4%,总体呈现稳步回升趋势。对比其他市场,沪深300的10月涨幅/10月最大涨幅为2.4%/5.7%,创业板指为3.2%/8.5%;纳斯达克指数10月跌幅/10月最大跌幅为-2.3%/-9.6%,德国DAX为-9.4%/-12.9%,标普500为-2.8%/-8.9%,日经225为-0.9%/-3.3%,富时100为-4.9%/-8.5%。从市场走势看,国庆节后恒生指数从10月5日开始持续回升,10月23日触及当月最高点24918.78点后有所回落,截至月底收报24107.42点。从行业表现来看,10月港股板块涨跌互现,其中资讯科技业(12.8%)、原材料业(6.3%)、工业(4.5%)、金融业(2.9%)涨幅最大,地产业(-4.4%)、电讯业(-4.4%)、能源业(-4.1%)、必需消费业(-2.0%)跌幅最大;前期表现弱势的资讯科技业、原材料业等10月强势反弹,前期表现不佳的能源、电讯、地产依然疲弱。10月港股通南下资金规模为615亿元人民币,高于今年以来均值486亿元人民币,今年以来南下资金累计净流入额已经达到4859亿元人民币。10月南下资金在港股成交额中占比达20.5%,高于2019年10月的16.1%。

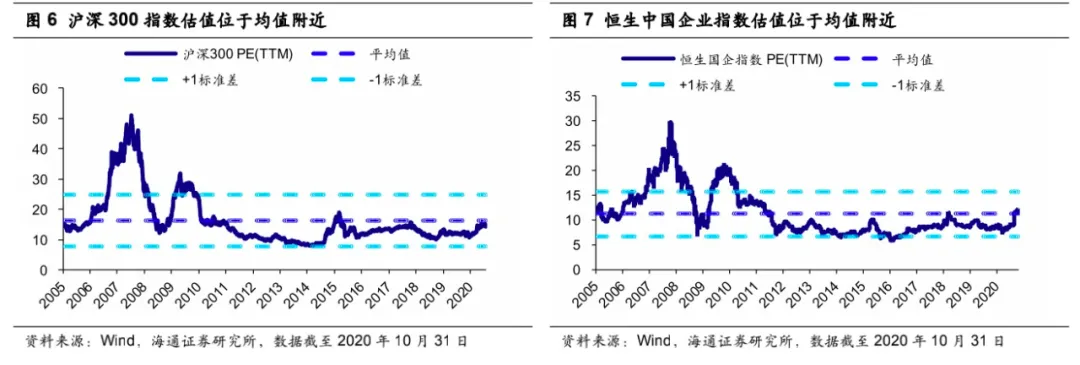

AH溢价指数走高源于港股超跌,未来AH价差将趋于收敛。今年6月以来AH溢价指数快速攀升,最高在10月9日达到149.28点,接近2015年牛市期间的高点。截至2020/11/03,AH溢价指数收报143.88点,高于2006年以来均值向上1倍标准差。近期AH溢价指数走高并非源于A股太贵而是港股超跌。在最新恒生AH溢价指数成分股中,A股公司PE(TTM,整体法,下同)为10倍,而港股公司为8倍,两者绝对估值均不高。对比2015年7月AH溢价指数达到阶段性高点时,当时A股公司PE为12倍,港股公司为10倍,相对而言目前A股估值不算高,而港股估值偏低。展望未来,AH价差将趋于收敛但难以完全消失,这是因为AH市场在投资者结构和增发制度等方面存在差异,例如港股机构投资者占主导、增发配售条件宽松等,因此预计AH价差在一定时期内可能将存在,长期看AH价差将慢慢收敛。中短期看,A股依然处在牛市中,港股处于估值洼地,存在补涨的空间,截至2020/10/31,沪深300指数PE(TTM)为14.4倍,处于05年以来61%分位,恒生国企指数PE(TTM)为11.5倍,处于05年以来67%分位,按照历史经验,AH估值价差将回归历史均值附近;中长期看,A股国际化进程加快,机构占比不断上升,大陆资金在港话语权增强,同时AH两地上市制度趋同,未来AH价差将趋于收敛。

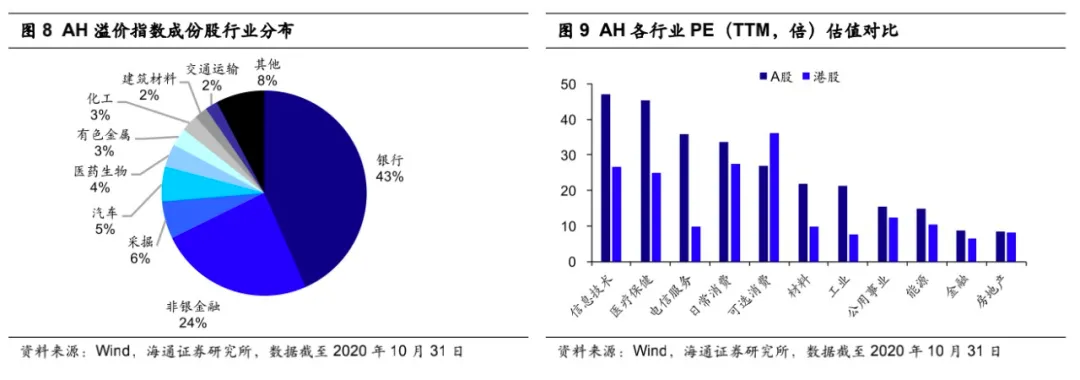

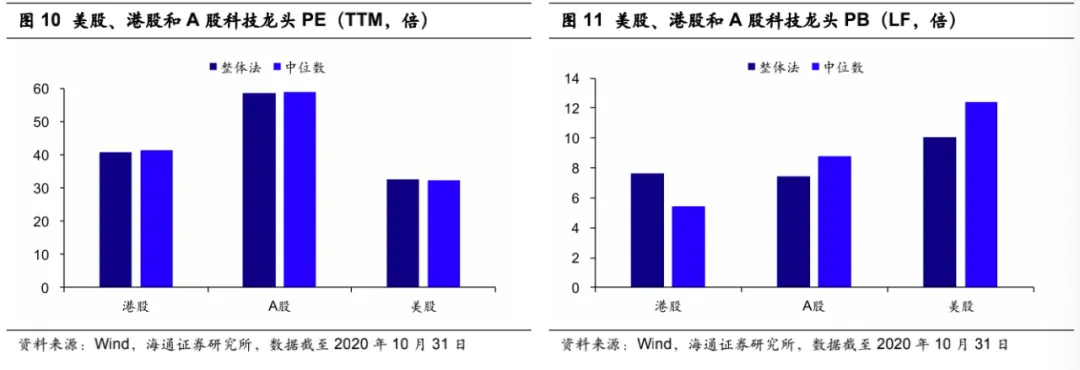

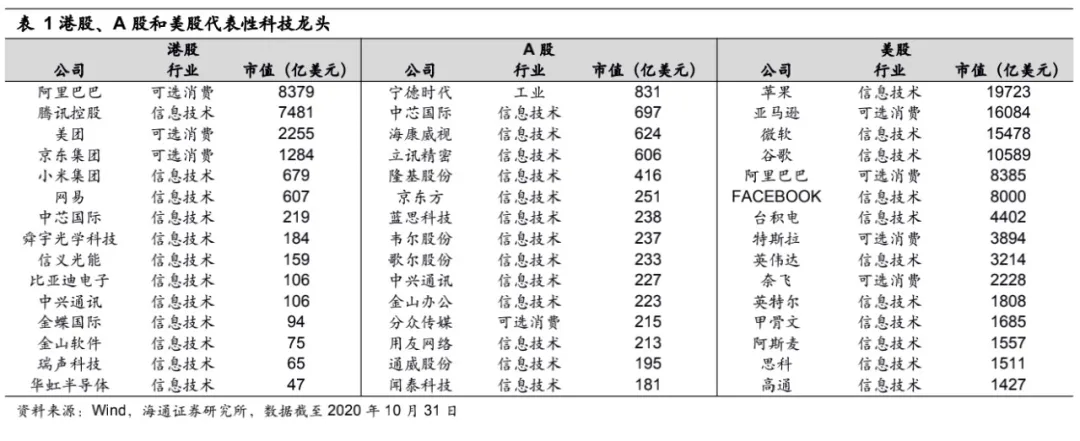

港股金融板块存在估值修复空间,科技板块性价比更高。从行业结构来看,恒生AH溢价指数包含71家公司(A+H共142只证券),金融板块市值占比高达67.7%,周期板块占比16.8%,其中银行板块占比43.4%,非银金融占比24.3%。然而,港股金融板块涨幅和估值均明显落后于A股,从而导致AH溢价指数攀升。涨幅方面,A股金融板块自3月19日低点以来涨幅为19.4%,港股仅为4.5%;估值方面,截至目前(2020/10/31,下同),A股金融板块PE(TTM,下同)为8.8倍,港股为6.4倍。随着国内宏观经济数据回升,以及年末排名压力下出现资金博弈,港股金融板块的估值有望得到提振。本轮A股牛市的主线是科技,为了更全面地研究港股估值折价,我们选取了港股、A股和美股代表性科技公司(如表1所示)进行对比,整体看港股科技股的估值可以对标美股但依然处于较低水平。截至2020/10/31,港股科技龙头PE整体法/中位数为40.7/41.4倍,A股为58.7/58.9倍,美股为32.7/32.2倍;港股科技龙头PB整体法/中位数为7.6/5.4倍,A股为7.4/8.8倍,美股为10.1/12.4倍。相对A股和美股,港股的科技龙头更具性价比。

关注低估行业轮涨机会、科技行业主线机会。10月份港股市场回暖,资讯科技业涨幅最大,此外原材料业、工业、金融业等板块涨幅靠前,这与我们在10月港股月报《港股打新收益如何?-20201011》的判断基本一致,即关注低估板块轮涨机会、科技行业主线机会。从估值看,目前港股处于中低位,截至10月31日港股恒生指数PE(TTM,下同)为13.9倍、PB(LF,下同)为1.18倍,处于2005年以来自下而上75.2%、24.3%分位,而美股标普500PE为31.9倍、PB为3.6倍,处于2005年以来自下而上97.6%、95.6%分位,A股沪深300PE为14.4倍、PB为1.6倍,处于2005年以来自下而上61.2%、36.8%分位。目前AH溢价指数为148.0点,处于2005年以来自下而上的93.7%分位,港股估值仍处于洼地。从投资主线看,我们仍然认为可以关注两类机会:一是低估行业轮涨机会。分行业看,目前港股多数行业较今年年初仍有较大跌幅,只有资讯科技和医疗保健行业享有较高超额收益,而低估板块涨幅滞后,未来或有轮涨机会。二是关注科技相关行业,目前我国经济正处于转型升级中,中期科技+消费是转型方向,当前科技股业绩步入向上周期,这轮行情中科技行业仍是主线。

2. 重点关注

2.1丘钛科技(01478)9月摄像模组出货环比升15.5%,Q4有望贡献更佳表现

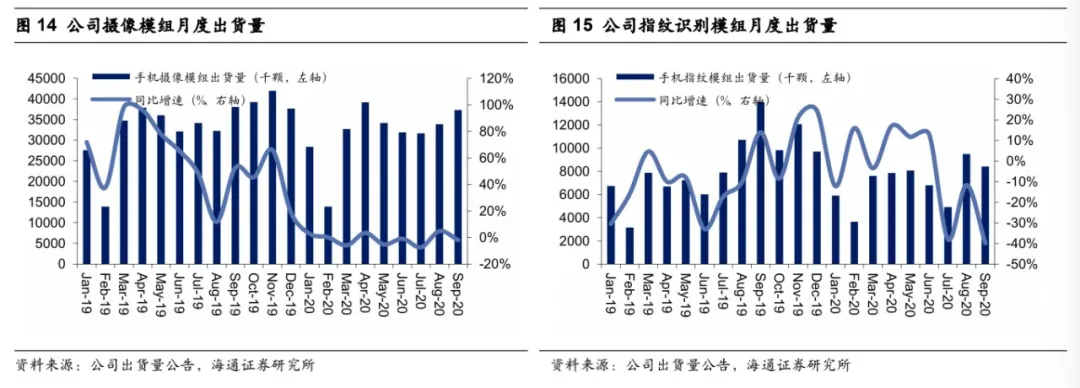

公告2020年9月出货数据。2020年9月,公司摄像模组出货3732万颗,同比下降2.1%,环比增长15.5%。前九个月合计出货2.83亿颗,同比下降1.4%。按产品结构,9月单月1000万像素及以上摄像模组出货2609万颗,同比增长5.9%,环比增长15.5%;3200万像素及以上摄像模组出货728万颗,同比增长78.0%,环比下降2.8%,占比19.5%。

指纹识别模组出货842万颗,同比下降39.7%,环比下降11.2%。2020年前九个月合计出货6274万颗,同比下降10.8%。按产品结构,9月单月屏下指纹识别模组出货357万颗,同比下降47.7%,环比下降14.4%,占比42.4%。

Q4有望贡献更佳表现。我们认为,在公司主流客户的拉动下,Q4的摄像模组出货量有望实现更佳表现,完成甚至优于出货量较去年同比-5%~5%的出货目标。

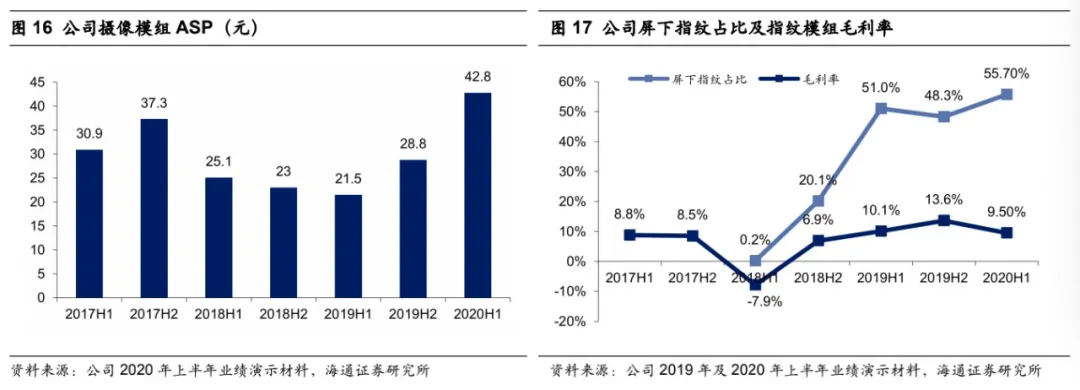

摄像模组:产品结构显著改善,有望持续。2020年上半年摄像模组营收77.2亿元/+97.0%,出货1.8亿颗/-1.3%,Asp同比达到42.8元,同比大幅增长99.6%。我们认为公司产品结构改善的趋势仍将持续,2020年下半年摄像模组Asp和毛利率有望维持在高位。

指纹模组:毛利率维持在高位。2020年上半年指纹识别模组营收10.5亿元,同比下降6.6%,Asp为26.2元,同比下降11.7%;毛利率9.5%,同比下降0.6pct。屏下指纹占比55.7%,占比继续提升。单价下跌主要由于大尺寸和超薄等高规格屏下指纹识别模组渗透率不及预期,同规格或相似的屏下指纹识别模组销售单价出现下跌。

盈利预测与投资建议。我们预计公司2020-2022年分别实现归母净利润7.4、9.2和10.5亿元,同比增速分别为36%、25%和14%;分别实现每股收益0.63、0.79和0.90元;结合同业估值和公司增速,给予2020年 PE 20-22X,对应12.60-13.86元/股,按照1港元=0.90元人民币估算,对应合理价值区间14.00-15.40港元/股,给予优于大市评级。

风险提示:手机出货量下滑,三摄、3D等推进不及预期。

(丘钛科技,周旭辉,S0850518090001,张向伟,S0850517070011)

2.2李宁(02331)Q3线下零售复苏+电商高增长,长期增长动力强

Q3线下零售显著复苏,单季门店数恢复增长。2020年第三季度,李宁线下零售渠道流水同比持平,相较2020Q2的10-20%低段下降显著复苏,同时线下批发渠道流水同比增速由H1的高单位数下降收窄至低单位数下降。由此可见,由于卫生事件造成高层级城市的直营门店流量下降,对零售终端的销售冲击已经基本恢复,Q3线下零售和批发渠道的同店销售均收窄至中单位数下降。我们认为,线下销售将持续复苏,促进批发和零售Q4同店销售同比持平或恢复增长,叠加上Q3单季相较于H1,李宁零售、批发以及李宁Young的门店数已经恢复增长,单季分别新增23、56及42家,为全年流水和收入的增长奠定坚实的基础。

电商持续高增长,Q4旺季值得期待。2020年第三季度,电商流水实现40-50%低段增长,相较2020Q2的20-30%高段增长环比明显提升,其中Q3电商的同店销售增速为30-40%高段,较2020Q2的20-30%中段的增长显著加速。据亿邦动力,2020年双11预售第一波(10月21日0时-22日24时),李宁位居运动服/休闲服饰类第一名,高于耐克(NKE.US)、安踏(02020)等品牌。我们认为,受益于双11等平台促销活动和传统节日,Q4为电商销售旺季,公司电商渠道收入有望进一步增长,帮助公司改善库存结构并增收增利。

行业增长+品牌提升+经营改善,长期收入和盈利增长有保障。我们认为,公司所在运动品行业未来5年增速高,公司作为国产运动品牌龙头,从2018年参加巴黎时装周、设置中国李宁子品牌开始,在产品功能性、设计时尚度、门店展示效果、挖掘中国文化价值等方面显著提升品牌力,促进李宁品牌产品单价和毛利率加速提升。我们认为,2019年引入中国优衣库原副总经理及COO高坂武史的举措,将帮助李宁借鉴优衣库的运营经验,进一步改善公司经营效率和盈利质量,从而长期驱动公司收入和利润的共同增长。

盈利预测与投资建议。我们预计,公司2020-2022年归母净利分别为16.85,19.80,24.45亿元,分别同比增长12.43%,17.50%,23.47%,EPS分别为0.68,0.80,0.98元/股,考虑到1.公司所在中国运动品行业2019-2024年CAGR约11%,相比发达国家人均消费提升空间大;2.公司作为国产运动品牌龙头,受益于国产品牌崛起,有望实现超行业平均水平的增长,市占率提升;3.公司经营效率改善空间大,引入先进运营经验有望增收又增利;结合服装行业同业公司估值,我们给予公司2020年50-55倍PE,对应合理价值区间34.0-37.4元/股,按照1港元=0.87人民币,对应合理价值区间39.08-42.99港元/股,给予“优于大市”评级。

风险提示:公司渠道拓展及供应链整合从而提升运营效率的进度低于预期等。

(李宁,周旭辉,S0850518090001,李姝醒,S0850519040001,曾知,S0850514050001)

2.3波司登(03998)冷冬+2021年春节较晚,或助波司登销售增长

冷冬+春节较晚助力2020财年羽绒服销量提升。据每日经济新闻,今年9月以来,我国长江以南等多个地区气温降至20度左右,与历史同期相比遭遇了“冷9月”,这一情况与拉尼娜事件密切相关。国家气候中心副主任贾小龙表示,今年影响我国的冷空气活动比常年更加频繁,我国中东部地区会出现比往年同期气温偏低的情况。此外,我们认为每年秋冬至次年春节前为该财年羽绒服销售旺季,考虑到2021年春节较晚为2月12日,从前一年9月1日算起,2020财年销售旺季日期为165天,较2019财年的147天多近12%,促进羽绒服销量提升。

品牌重塑第三年,客单价持续提升。经过2018-2019两年的战略转型和品牌重塑,我们认为,波司登建立了羽绒服行业专业、时尚、年轻化的品牌形象,品牌势能持续提升促进客单价提升。以波司登品牌天猫旗舰店的吊牌价为例,2019财年较2018财年1801元以上的羽绒服成交量占比由14%提升至20%。2020财年,公司持续围绕“全球热销的羽绒服专家”定位,更加注重品牌的经营效率,传播、推广内容及品销结合升级(聘请杨幂、陈伟霆等作为设计师系列代言人),把提升门店经营效率作为核心工作(在上海、南京等高线城市新开大店),着重商品结构的开发和产品品质的提升,夯实主品牌波司登的中高端地位,同时布局中端雪中飞和高性价比冰洁的品牌形象。

优质快反+智能物流助力公司卫生事件后维持健康库存。优质快反的供应链是公司的核心竞争优势,通过拉式补货、快速上新、小单快反的形式支持更快的周转时间,同时通过智能中央配送系统更快速地响应市场需求、配置商品资源,降低存货仓储成本及更有效地管理库存。考虑到卫生事件对公司2019财年春节后销售额(约占全年10%)的影响,公司库存周转天数保持健康,与快反供应链管理匹配。

盈利预测与投资建议。我们预计公司2020-2022财年归母净利分别为14.35、16.81、18.82亿元,分别同比增长19.28%、17.13%、11.96%,EPS分别为0.13、0.16、0.17元,考虑到1)公司品牌重塑效果显著,预计未来羽绒服售价进一步调升,助力毛利率继续上涨;2)公司在中高端羽绒服市场的市占率持续提升,营收增长确定性较高。结合国际羽绒服和服装行业龙头公司估值,因此我们给予公司2020财年20-25倍PE,对应合理价值区间2.60-3.25元/股,按照1港币=0.87元人民币,对应合理价值2.99-3.74港元/股,维持“优于大市”评级。

风险提示:2020年秋冬季气温较高或卫生事件复发,可能影响羽绒服需求。

(波司登,周旭辉,S0850518090001,李姝醒,S0850519040001,曾知,S0850514050001)

风险提示:海外卫生事件扩散及香港卫生事件反弹导致股市波动风险;中美经贸关系进一步恶化。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP