要用多少倍的望远镜,才能看到暴涨22倍的“蔚来”(NIO.US)?

本文来自 微信公众号“读懂财经”。

过去一年里,要说投资最关注哪支股票,蔚来(NIO.US)绝对算一个。

去年10月份,蔚来亏损扩大、联合创始人出走、新的融资迟迟没有进展,投资人大多认为蔚来没有“未来”。

悲观情绪笼罩下,蔚来股价下探至1.15美元,较发行价跌去75%,上市不过一年就混到退市边缘。

如今又一年过去,蔚来顽强地从低谷中走出,股价从最低点上涨超22倍,最新总市值达479亿美元,超3000亿人民币。抄底蔚来的投资人,赚得盆满钵满。

蔚来到底做了什么?简单来说,销售规模带动业绩拐点出现。

随着市场出清,ES6挑起大梁,及其推出优惠购车服务、拓展销售渠道,蔚来的销量屡创新高。销量增长摊薄了固定成本,蔚来毛利率时隔6个季度转正。

赌蔚来困境反转的投资人,怕是也没想到,它能这么快“逆天改命”。因为相比蔚来自身的努力,这波强势上涨,更多是因为特斯拉(TSLA.US)点燃了市场情绪。

过去一年,特斯拉在美股上演了一场反转大戏,从年初做空金额最高的股票,到问鼎全球市值第一的汽车股。投资人对新能源汽车行业的情绪也发生了彻底的转变。

特斯拉让市场确信,新能源汽车厂商,必将替代传统车企。在这样的共识情绪推动下,特斯拉近一年股价增长了10倍,市值增加了3600亿美元,而“中国版特斯拉”蔚来呢,暴涨22倍,市值增加了360亿美元,约等于1.5个吉利(00175)。

但这样的情绪波动推动股价“起飞”合理吗?又或者,这种共识情绪推动的上涨,能够持续多久?

01 股价暴涨22倍,蔚来“逆天改命”

去年9月,前央视主持人王屹芝在微博上发布了一条vlog,讲的是自己被俄航弄丢的行李,失而复得的经历,还晒出了自己在巴黎买的香奈儿,以及最喜欢的墨镜。

Vlog发布2天后,蔚来发布了2019年第二季度财报,收入下滑了7.5%,毛利率降至-33.4%,交付汽车数量下滑10.9%,亏损额达32.6亿元。

就在这个节骨眼,有人翻出了王屹芝的vlog,于是联系在一起,网友质疑李斌王屹芝夫妇,说“李斌亏公司,却不亏老婆”。最后王屹芝无奈删掉了这条微博。

且不论网友与王屹芝孰对孰错,这件事倒是折射出蔚来去年的窘境。

2019年,是对整个新能源汽车行业不友好的一年。政府补贴退坡超过50%,这让高速发展的新能源汽车踩了急刹车。根据中汽协数据,2019年新能源汽车销量出现十年来首次下滑,降幅达4%。

在这场新能源汽车寒冬里,蔚来首当其冲,叠加ES8发生三起自燃事件,大量召回汽车,7月仅交付837辆汽车,同比下滑38%。

雪上加霜的是,彼时,蔚来账上的现金不足25亿,即使算上流动资产,也不过34.6亿。而蔚来二季度就亏掉了32.6亿,如果不能尽快获得融资输血,很可能就要撑不住了。

巨亏、现金流紧张、裁员,蔚来的“梦之队”财务、工程、软件等负责人纷纷离去,高瓴清仓……也难怪李斌被称作“2019年最惨”的男人。

就在他到处找救命钱的时候,特斯拉的上海工厂拔地而起。内忧外患之下,在大多数投资人看来,蔚来的死亡几成定局。蔚来的股价也一路下探,2019年10月初跌至1.15美元,较上市跌去75%,伯恩斯坦更是将蔚来目标股价下调至0.9美元。

彼时彼刻,投资人不会想到,嘲讽王屹芝的网友不会想到,甚至李斌都很难想到,截至今年10月30日,仅一年时间,蔚来的股价突破30美元,较去年10月初最低点累计涨幅超过22倍,市值增加390亿美元,约等于1.5个吉利。

蔚来不仅没死,还打了个翻身仗,摆脱汽车召回、裁员的阴影,ES6挑起大梁,资金压力也得到了缓解。

李斌也肉眼可见地忙起来,越来越多地接受采访,谈战略、谈市场。那么,“逆天改命”的蔚来,过去一年究竟做了什么?

02 车越卖越多,亏损不断收窄

如果对比蔚来、理想(LI.US)、小鹏汽车(XPEV.US)这三家造车新势力,蔚来无疑是最突出的。车,卖的最多,钱,也是亏的最多的。

今年二季度,蔚来ES8、ES6分别交付2263辆、8063辆,季度交付首次突破1万辆。截至6月末,蔚来累计交付逾4.6万辆,小鹏累计交付2万辆。理想呢,从2019年12月交付973辆,到今年6月累计交付1.05万辆。

从销量上看,蔚来几乎是步步高。刚刚过去的9月,其销量同比大增133%,三季度合计销量达1.22万辆,超过李斌此前预计的11000辆到11500辆。

蔚来的销量猛增也不难理解。补贴退坡虽使行业增长短暂承压,但起到了市场出清的作用。根据长城证券研报,我国造车新势力从高峰时期的100多家减少到今年的10家左右。

当然,也少不了蔚来自己的努力。ES8潜在买家被收割殆尽,续航提升、价格更友好的ES6及时补位,2019年三季度开始成为主力车型。去年8月,蔚来推出汽车终身免费换电服务,随后推出首付最低30%起,36期0利率等优惠购车服务,此外还积极开拓销售网络,汽车销量大增。

但尴尬的是,蔚来2019年的汽车销售成本90亿,高于销售收入78亿,毛利为负,卖一台、亏一台。作为对比,过去几年,特斯拉毛利率在16.6%-27.6%间,而理想呢,开始卖车就开始有毛利。

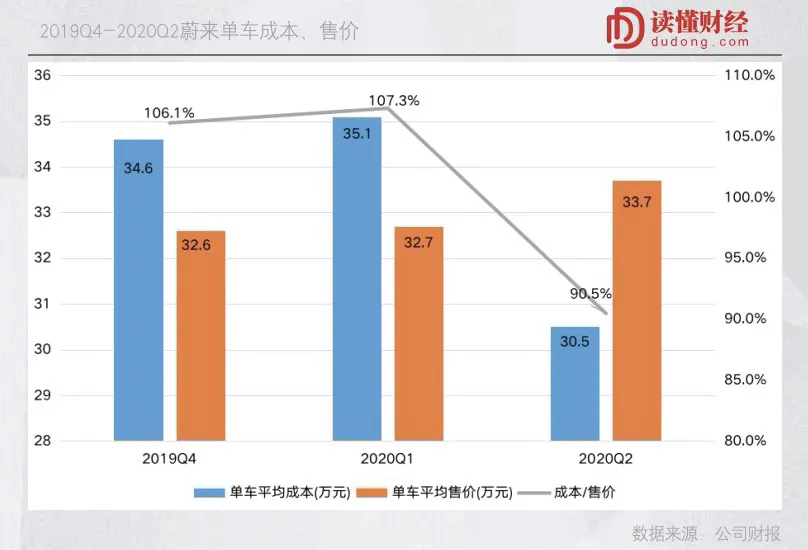

好在随着销量增长,蔚来的毛利也终于转正。今年一季度,蔚来的单车成本、单车售价分别为35.1万、32.7万,每辆亏2.43万。到了二季度,单车成本、单车售价分别为30.5万、33.7万,每辆毛利3.2万。

说白了,最终决定汽车厂商利润的是效率和品牌。效率是说,同样的产品,你的成本比别人低,而这依赖于规模和管理。正如马斯克之前接受采访时所说,“特斯拉长期的竞争优势将会是制造”。特斯拉“外星无畏舰工厂”,像下饺子一样生产电动汽车,在成本和效率上远超对手。

而品牌是说,同样的产品,你能卖得比别人贵。汽车消费者追求品牌差异化,愿意为此支付溢价。

同样是卖车的,豪车法拉利的毛利率超过50%,而一般厂商至多不会超过20%。2019年,车企巨头丰田(TM.US)、大众的毛利率都在18%左右。

随着市场愈发成熟,新能源汽车领域也正像传统汽车领域一样,分化出高端、中端和低端市场。蔚来的总体定价在35-60万元之间,属于造车新势力的中高端品牌。除特斯拉外,其他新能源汽车的定价普遍在35万元以下。这也意味着相比其它新势力,蔚来有着更高利润空间的可能。

这也只是说可能。汽车这个行业,产品研发、生产投入巨大,如果出货量太小,是完全赚不到钱的。换句话说,蔚来短期内很难大规模盈利,能回报投资人信任的,只有亮眼的交付量了。

而从蔚来暴涨的销量,以及极高的车主评价来看,蔚来算是在市场上站住了脚。这就足够了。今年以来,蔚来不仅拿到合肥市70亿支持,6家银行104亿的综合授信,还趁机增发,募到了4.3亿美元。

车越卖越多,亏损不断收窄,账上还有100多个亿,蔚来还能一战。

03 特斯拉点燃市场情绪,蔚来还能飞多久?

相比蔚来自身的努力,这波强势暴涨,更多是因为有特斯拉点燃了市场情绪。

在全球市场上,特斯拉是电动汽车行业的“奠基者”,更是这个市场的风向标。

虽然受到公共卫生事件影响,特斯拉销量仍表现强势,今年一季度全球销量8.8万辆,同比增长40%,并预计下半年销量是上半年的两倍,业绩也保持着高速增长、连续盈利。

在特斯拉身上,有一个独特的地方,之前看空的投资人很多,因为对其商业模式、治理结构有很多争议,一部分人建了空头仓位。今年1月16日,特斯拉成为了美股做空金额最高的股票,达到144.7亿美元,首度超过苹果(AAPL.US)。

事实告诉我们,空头仓位太多,是很可怕的。因为如果一段时间股价朝相反的方向走,空头仓位会被迫平仓,而空头仓位平仓,会不计成本地买入股票,进一步推动股价上涨,进一步迫使更多空头仓位平仓,如此循环。

今年年初,特斯拉就在美股上演了这样一场大戏。股价一路狂飙,近一年累计涨幅超过10倍。

大多数人,因为看见,所以相信。

特斯拉的强势,改变了市场对整个新能源汽车行业的预期,越来越多人相信,新能源汽车厂商终将替代传统燃油汽车厂商。

在特斯拉的带动下,整个新能源汽车板块开始增长,“中国版特斯拉”的蔚来成为最大受益者。股价暴涨22倍后,蔚来一跃成为国内车企市值第二,仅次于比亚迪(01211)。

虽然从投资的角度来说,可以用未来增长前景来解释当前估值的合理性。

最新发布的《新能源汽车产业发展规划(2021—2035年)》定了一个新目标,到2025年新能源汽车新车销售占比要达到车辆总销售的20%左右。根据中汽协数据显示,今年前三季度,新能源汽车整体销量只有73.4万辆,占整体汽车销量(1711.6万辆)的比例仅4.3%,未来前景确实大。

可是要知道,在市场上并没有占到绝对领导地位、形成差异化竞争优势的新能源车企,理论上很难长期维持当前的高估值。

就当下而言,造车新势力也并未展现出对传统汽车厂商的颠覆。新能源汽车全球销量占比中,特斯拉虽占比18%,但排名第二的大众也有13%的市场份额。

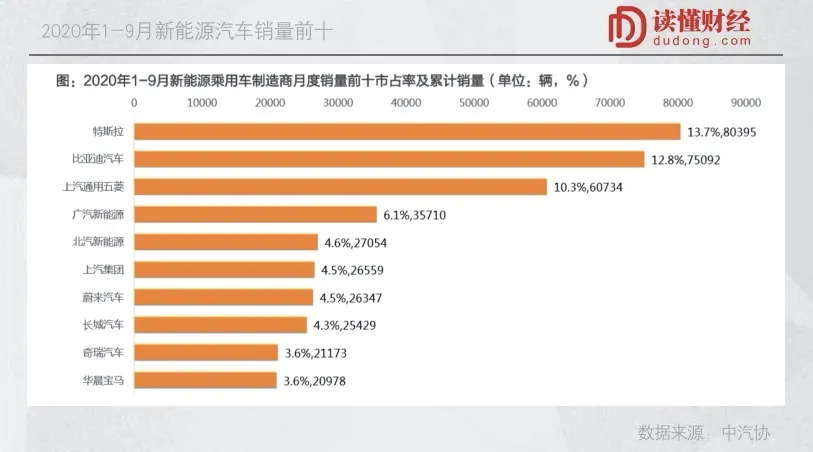

而国内战场,新势力在与传统车厂的竞争中更是处于下风。今年1-9月份,销量前十的厂商中,仅有特斯拉和蔚来合计市占率为18.2%,其余厂商均为传统车企,市占率为49.8%。

新势力或许在技术上有着一定的领先性,但技术并不能构成长久的竞争优势,技术更多是外溢价值。汽车行业跌宕百年,没有哪家公司,是因为技术优势,获得绝对垄断的市场份额。

新能源汽车领域也不例外。究其原因,消费者群体太大,大到任何一家厂商,都不可能满足所有消费者的需求。蔚来靠“变态级”的服务获得车主的高评价,长期看也只是一个加分项,它也无法占据过高的市场份额,因为真正走量的是相对低价的车型。

而大家期待新势力的FSD(全自动驾驶),也很难形成差异化竞争。蔚来、小鹏、理想等都提供FSD,最终就是汽车标配功能,跟各个厂商提供定速巡航功能一样,其他传统车企也会提供。

接下来,在销售渠道、资金、品牌、技术等综合实力的较量中,新势力能否颠覆传统车企,仍是一个巨大的问号。

回过头去看蔚来,从最悲观的情绪,到普遍看好,这样的股价涨幅烫手吗?

远有美股当年的“漂亮50”泡沫破裂,近有中概股的在线教育股暴跌,资本市场很多次“事故”告诉我们,投资人预期打得太满,可不是什么好事。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP