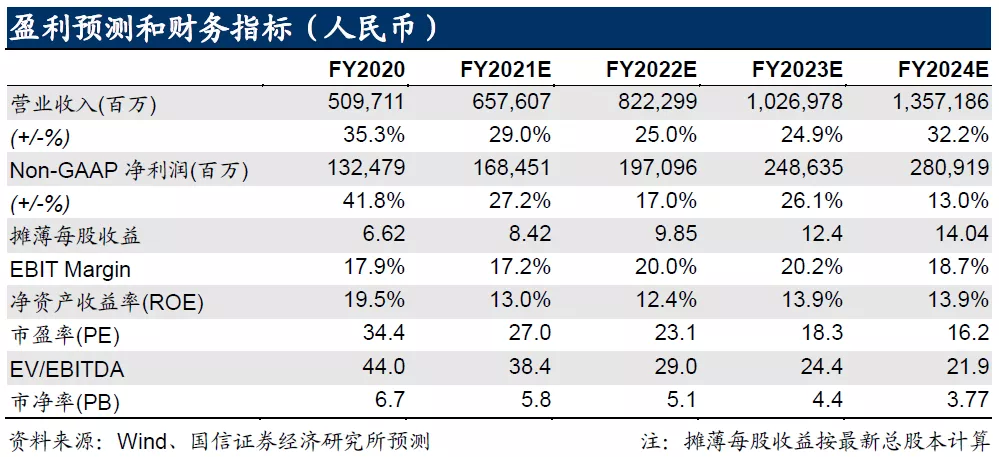

阿里巴巴-SW(09988)二季度报点评:云计算增速亮眼,信息流生态未来可期

本文来自微信公众号“学恒的海外观察”,文中观点不代表智通财经观点。

摘 要

财务表现:核心商业经营稳健,云计算增长亮眼

FY2021Q2,阿里巴巴-SW(09988)实现营业收入1551亿元,同比+30%,符合预期;调整后净利润471亿元,净利润率为30%,同比+44%,略超预期,主要归因于重资产业务加速减亏。其中云计算本季最大的亮点,收入同比+60.4%,未来随着企业上云需求与政策端的持续释放,云计算有望成为公司新的增长引擎。

电商:经营稳健,信息流生态可能会是Q4最大收入亮点

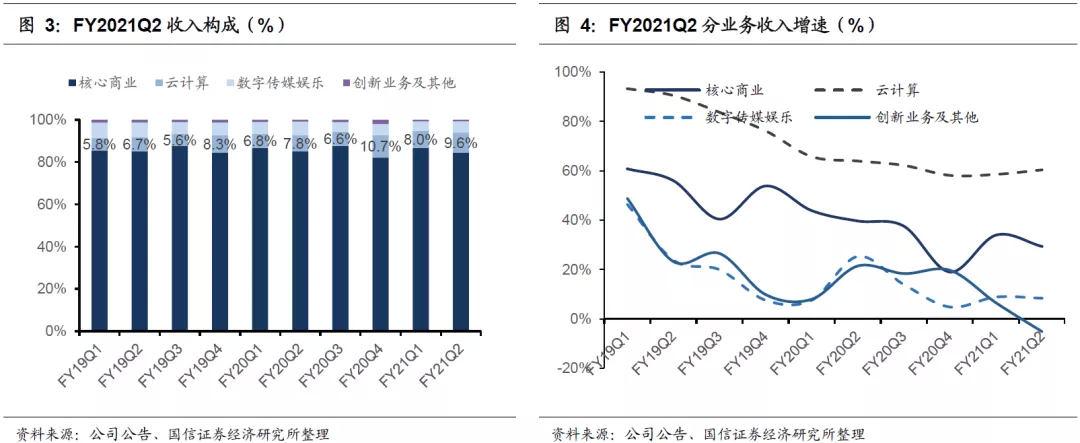

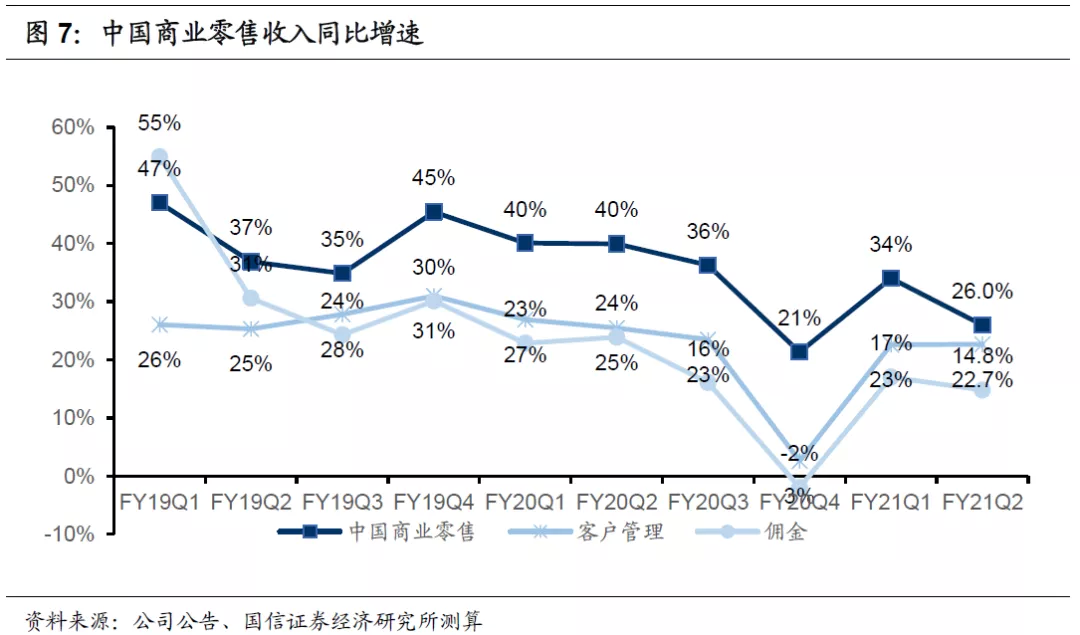

FY2021Q2,中国零售收入954.7亿元,同比+26.0%,销售淡季仍表现出较强的经营韧性。1)GMV增速稳健:根据我们测算,FY2021Q2公司GMV增速达17%,已经达到去年同期的水平。其中淘宝GMV在8月份同比+20%,天猫9月份GMV同比+21%,快消品类增长迅猛,天猫服饰增速已经超过卫生事件前。2)收入增速放缓下,货币化率仍然同比提升0.11pct,主要系信息流生态带来的流量变现效率有效提升所致。自2020年9月,公司广告战略重点转向信息流生态,预计将带来第四季度广告收入的大幅上涨。

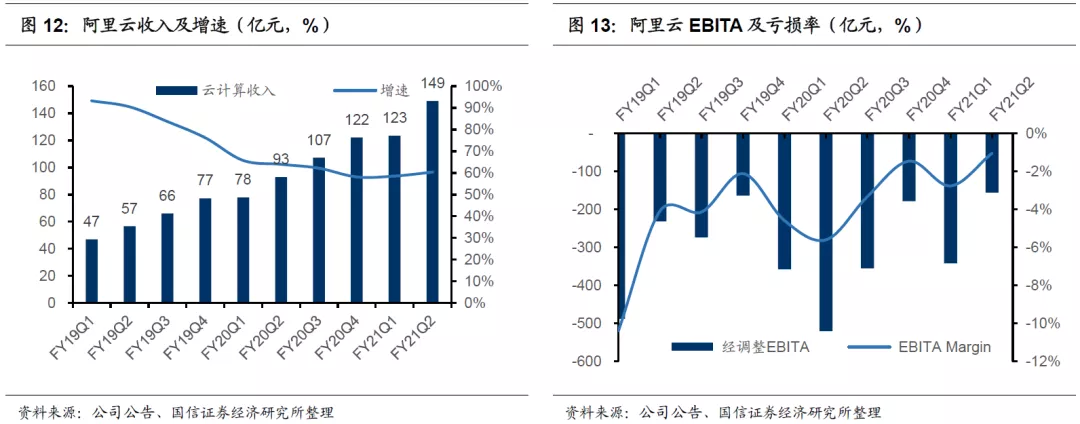

阿里云增长亮眼,同城零售稳步前进

本季度阿里云实现收入149亿,同比+60%,调整后EBITA Margin近乎盈利,有望成为公司新的增长引擎。同时公司通过控股高鑫零售加码低线城市、持续优化盒马运营效率加强高线新零售业务的盈利能力,未来通过加强“天网”(线上)与“地网”(同城零售)协同效应,不断抢占零售市场份额。

投资建议:看好阿里强韧性,继续维持“买入”评级

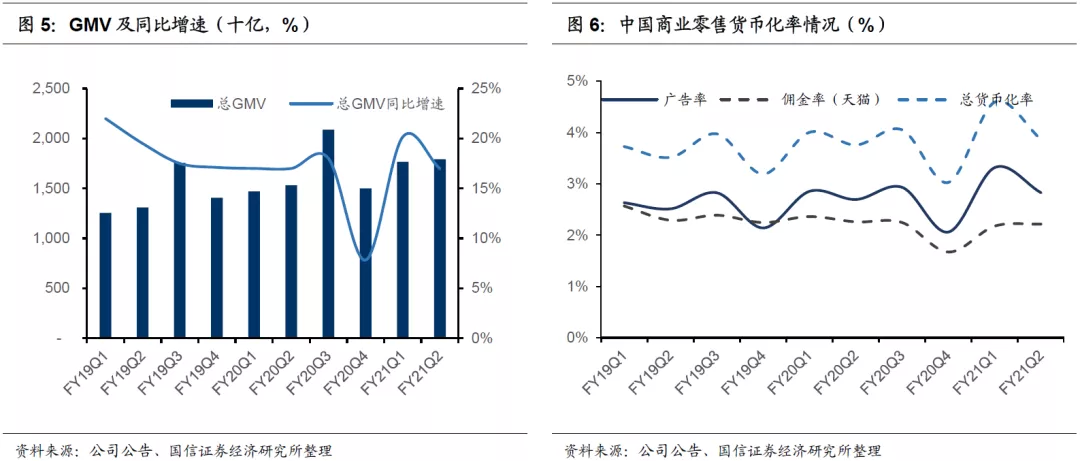

考虑到阿里发力内容电商,All in信息流生态,同时叠加“双十一”活动时间拉长,我们预计第四季度广告变现效率将有效提升,从而带来广告收入和货币化率的提升,预计FY2020-2022年,公司核心电商业务的营收增速分别为35%/31%/23%。我们维持FY2022年目标价至341-357港币,相对当前股价的涨幅区间为21%-27%,继续维持“买入”评级。

风险提示

全球卫生事件不确定性导致的系统性风险;电商行业竞争格局恶化的风险;新业务亏损持续扩大、拖累集团现金流的风险等。

正 文

财务表现:核心商业经营稳健,云计算增长亮眼

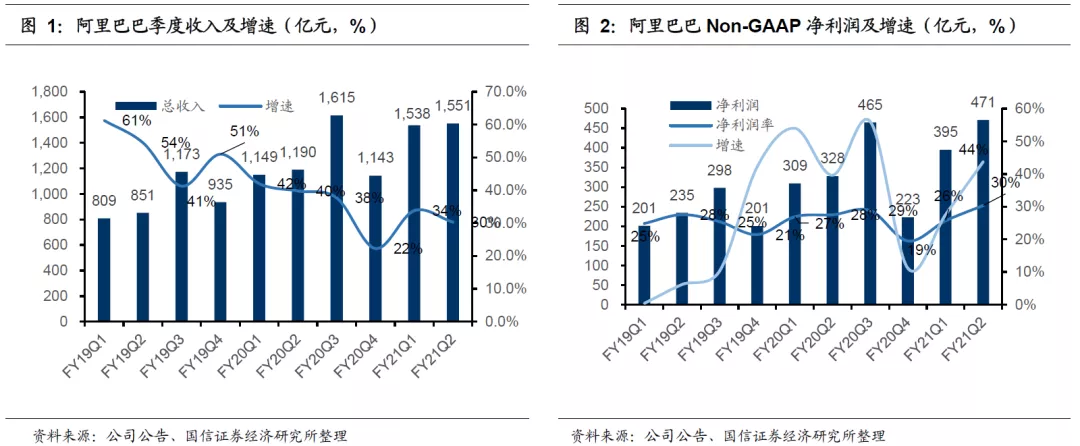

FY2021Q2,公司实现营业收入1551亿元,同比+30%,符合预期;调整后净利润471亿元,净利润率为30%,同比+44%,略超预期,主要归因于阿里云及重资产业务加速减亏。分业务看,核心商业/云计算/数字传媒娱乐/创新业务及其他分别同比+29.3%/+60.4%/+8.4%/-5.2%,收入占比分别为84.4%/9.6%/5.2%/0.8%。其中核心商业在销售淡季仍然维持稳健的增长,表现出较强的韧性;而云计算实现60%以上的高增长是本季最大的亮点,未来随着企业上云需求与政策端的持续释放,云计算有望成为公司新的增长引擎。

电商:经营稳健,信息流生态是全年最大收入亮点

FY2021Q2,中国零售收入954.7亿元,同比+26.0%,销售淡季仍表现出较强的经营韧性。1)GMV增速稳健:根据我们测算,FY2021Q2公司GMV增速达17%,已经达到去年同期的水平。根据阿里投资者大会以及业绩交流会,淘宝GMV在8月份同比+20%,7月份以及9月份GMV同比+15%以上;天猫9月份GMV同比+21%,快消品类增长迅猛,天猫服饰增速已经超过卫生事件前。2)收入增速放缓下,货币化率仍然同比提升0.11pct。根据我们的预测,其中客户管理/佣金收入/线下新零售业务分别同比+22.7%/+14.8%/+43.5%,收入增速虽随着卫生事件消失得到有序恢复,仍然低于去年同期水平。但公司货币化率有序恢复,FY2021Q2核心电商货币化率为3.87%,比去年同期高0.11pct,其中广告货币化率/佣金货币化率分别为2.83%/2.22%,主要系信息流生态带来的流量变现效率有效提升所致。

电商竞争环境持续恶化,All in信息流生态将有效提升变现能力

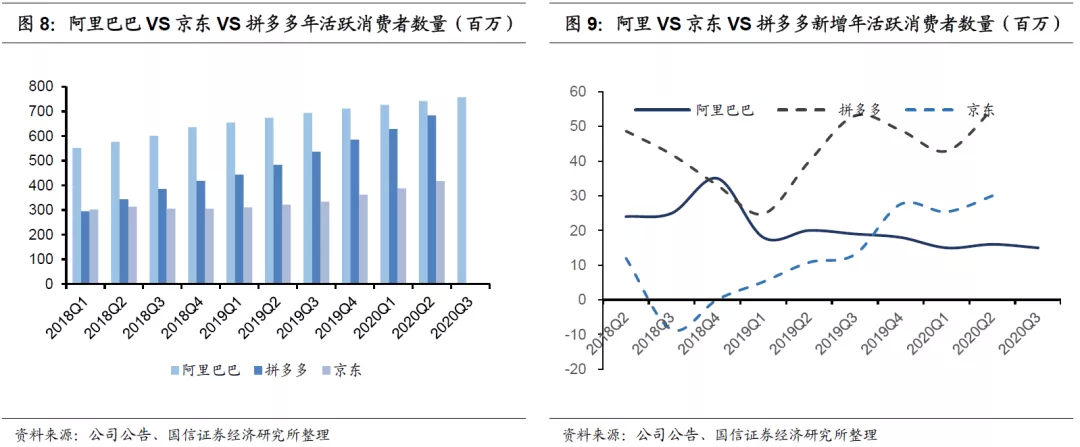

(1)电商竞争环境持续恶化,主要表现为:1)年活跃用户数增长见顶:本季度淘系电商年活跃消费者数量为7.57亿,单季度增量为1500万,主要来自“淘宝特价版”对低线用户的引流,主站流量增长有限;2)电商环境竞争激烈导致的用户分流情况将愈演愈烈。

(2)提高流量变现效率,信息流生态有望成为第四季度最大的亮点。

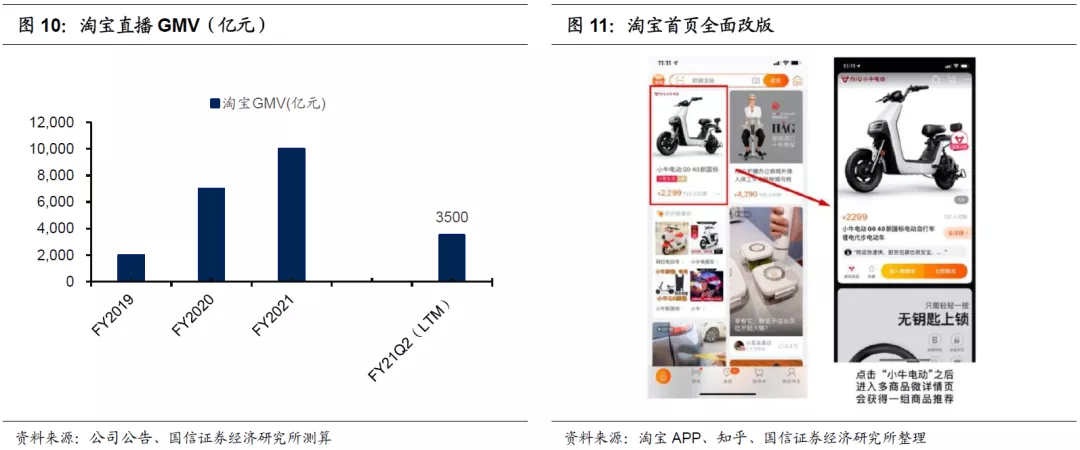

FY2019,公司淘宝直播带来的GMV规模达到2000亿元,同时直播模式一方面推动品牌商的推广需求,另一方面有效提升消费者的停留时长,从而推动信息流广告的有效增长。面对公司用户流量增长见顶的情况,提高流量变现效率是公司的战略重点:2020年9月中旬,公司对于手淘首页进行了全面改版,发力信息流广告,叠加2020年“双十一”活动时间拉长,预计将带来第四季度广告收入的大幅上涨。

其他:阿里云增长亮眼,同城零售稳步向前

阿里云增速亮眼,有望成为新的增长引擎。从收入端来看,本季度阿里云实现收入149亿,同比+60%,增长强劲。主要系:(1)政策推动企业上云加速;(2)卫生事件推广企业数字化转型以及企业上云需求增加;(3)5G技术快速发展推动企业上云进程。从利润端来看,调整后的EBITA为-1.6亿元,EBITA Margin仅为-1.0%,未来随着规模效应不断显现以及技术迭代升级,云计算业务盈利可期,并有望成为公司新的增长引擎和利润来源。

同城零售业务稳步前进。1)控股高鑫,加码低线城市:高鑫零售70%以上的门店主要在三线及以下城市,在低线城市优势显著。2020年10月,公司投资约279.6亿港币(约36亿美元)获得高鑫零售控股权,同时基于高鑫零售在三四线城市的优势,加码地网争夺战。2)优化运营,盒马会员粘性更进一步:截至FY21Q2,公司拥有盒马门店222家,该季新增8家,扩张速度放缓,侧重精细化运营。该季度盒马同店增长依然稳定,年活跃用户数超2600万。

核心业务全线复苏,全年指引未变

从本季度财报中可以看出,阿里核心电商已经全线复苏,重资产业务在加速减亏,正在逐步缩小对净利润的影响,此外,财报中还透露出以下重要信息:

1) 本地生活:2020年7月,饿了么战略升级,扩大了即时配送的范围并同时升级了会员权益;2020年9月,饿了么日均会员数同比+45%。

2) 菜鸟:菜鸟网络收入达82亿元,同比增长73%,主要系跨境电商业务高速增长所致, 2020年9月,每日派送的跨境包裹量近400万件。

FY2021指引放缓,符合市场预期。根据电话会议,阿里全年指引未变,FY2021财年预计GMV增长1万亿,营收达到6576亿,同比+29%。

投资建议:看好阿里强韧性,继续维持

“买入”评级

考虑到阿里发力内容电商,All in信息流生态,同时叠加“双十一”活动时间拉长,我们预计第四季度广告变现效率将有效提升,从而带来广告收入和货币化率的提升,预计FY2020-2022年,公司核心电商业务的营收增速分别为35%/31%/23%。云业务表现亮眼,盈利指日可待;同城零售布局不断完善,随着协同效应逐步释放,对主营收入贡献将持续提升。同时阿里作为电商行业龙头,核心优势仍在。根据本次财报,我们维持盈利预测,预计FY2021-FY2023调整后净利润为分别为1685/1971/2486亿,对应FY2022目标价至341-357港币,相对当前股价的涨幅区间为21%-27%,继续维持“买入”评级。

风险提示

全球卫生事件不确定性导致的系统性风险;电商行业竞争格局恶化的风险;新业务亏损持续扩大、拖累集团现金流的风险等。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP