中金:汽车零售环比继续增长,板块维持高景气度

本文来自微信公众号“金车研究”。

行业近况

乘联会发布10月产销数据,狭义乘用车产量202.9万辆(同比+6.6%,环比+0.4%),零售销量199.2万辆(同比+8.0%,环比+4.1%),批发销量207.2万辆(同比+8.7%,环比+0.1%)。

发展趋势

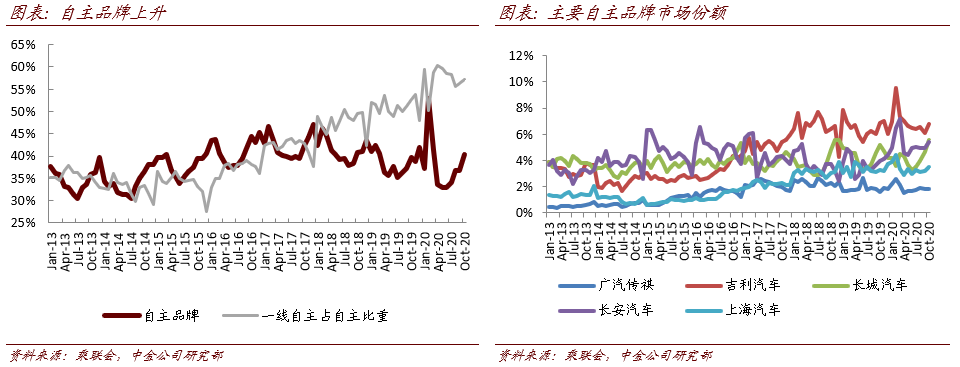

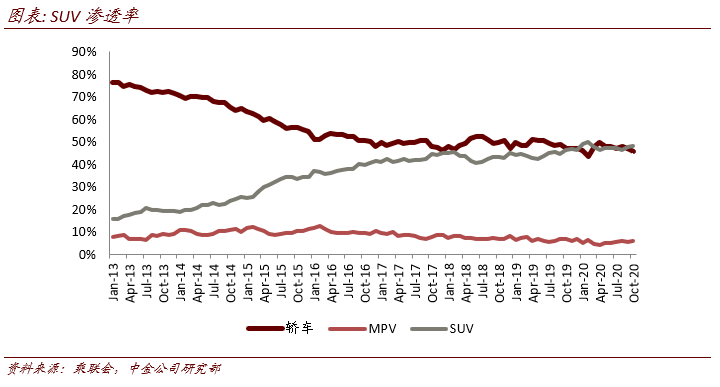

零售保持强劲表现,自主品牌占比提升。10月零售销量环比+4.1%,实现超越历史均值的表现(均值在3%左右),7-10月乘用车市场需求保持较好的同环比走势,连续4个月批零销量同比增速保持在7-8%的水平,绝对销量基本回到2018年水平。SUV表现较强,10月销量占比分别达到48.3%,环比增长0.8ppt。分系别看,豪华品牌同比保持高增长、环比走势继续趋弱,我们认为主要由于年初至今增长大幅跑赢行业带来的环比高基数,叠加近期供给不足抑制销量增长。合资品牌10月销量占比有所降低,自主品牌占比重回40%以上,一线自主占比达23%,环比增长2.4ppt,头部集中趋势延续。我们认为主要由于近期自主品牌新产品上市较多,促进销量提升。吉利、长安、长城及上通五菱4家企业进入零售销量排名前十,总计份额达到22.9%,

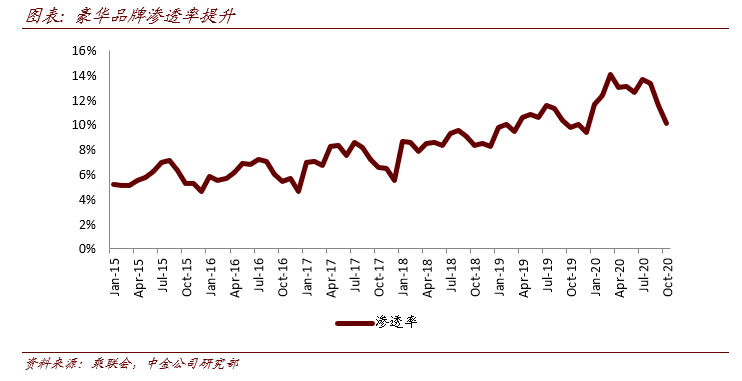

新能源需求年底翘尾,是带动整体增长的重要力量。10月新能源销量同比+110%,同比+7万辆,相当于整体乘用车增量的接近50%。纯电动车型需求仍然是体现为A00级小车和豪华车型的两级分化,月销过万辆的自主品牌有上通五菱、比亚迪、上汽乘用车。往前看,除了制造成本优势,我国在新能源领域具有先发优势,具有比较完善的产业链储备,伴随全球新能源渗透率提升,我们认为中国未来可能会成为新能源汽车的全球制造中心。宝马iX3、MINI新能源车计划国内生产、全球销售,Tesla也宣布明年开始上海工厂向欧洲出口。

生产步调较慢,整体市场价格稳定。10月产量增长慢于批发零售,我们认为主要由于十一假期对生产节奏有部分影响,日系和豪华品牌生产放缓。10月末厂商库存减少4.3万辆,渠道库存增加1万辆。经销商库存预警指数为54.1%,较上月上升了0.1个百分点,较去年同期下降了8.3个百分点,生产步调较慢。根据Thinkercar数据,平均折扣基本与上月持平,整体市场价格比较稳定。

4季度有望平稳收官,3-6个月数据利空有限。结合7-10月的销量表现,我们预计11-12月乘用车批零销量有望保持历史均值的环比走势,进入年底旺季逐月提升,而同比有望实现5%左右的正增长,带动全年批零销量同比降幅收窄到7%左右,好于年中中汽协预测。往明年看,1季度车市环比走势会受到春节扰动,同比在今年超低基数下则会实现大幅增长,因此在年报密集发布和进入2季度之前,行业数据利空比较有限。站在乘用车三年下滑的拐点,月度销量环比走强,明年增长预期趋向于乐观的背景下,我们预计市场有望维持较高的景气度。

估值与建议

我们维持各目标价与盈利预测不变,3季报之后,前期滞涨龙头如上汽、广汽股价已有较好的表现,但绝对估值仍然较低,我们预计近期股价弹性更足;前期涨幅较大的新能源板块、自主强产品周期车企,我们预计4季度仍会有更强的销量表现,包括比亚迪(01211)、长城(02333)、长安,尤其长城估值提升空间更大。

风险

车市复苏不及预期。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP