临近年底,美股投资者需要注意哪些风险?

本文来自微信公众号“英为财情Investing”,作者:李英维。

白驹过隙,转眼又到年底。美股投资者经历了不凡的一年,年初全球公共卫生爆发导致市场大幅受挫,不过从那时候起,市场已经从底部大幅回升,二三季度里,华尔街投资者的情绪一直维持较为高昂的状态,助推美股三大股指节节高升。

不过,临近岁末,叠加卫生事件危机、刺激法案难产、美国总统大选甚至全球央行举措等一系列风险事件,市场的不安定因素和焦虑情绪也随之升高。近期美国三大股指一改单边上行趋势,出现了较为纠结的震荡行情。

本文,我们将探讨美股投资者在2020年的最后这一段时间里,可能需要面对哪些风险因素:

1、卫生事件愈演愈烈,成为美国经济复苏最大“拦路虎”

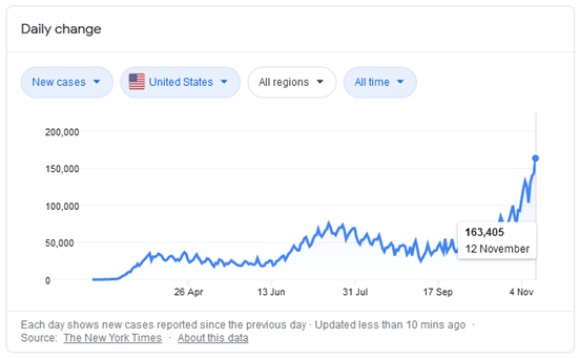

从年初卫生事件危机爆发以来,全球各国政府对于抗疫这件事可谓是“焦头烂额”,不仅没有从根本上控制住卫生事件,事态的发展反而愈演愈烈。近期以来,美国已经连续9日新增病例超过10万大关,失望人数也飙升至了24万人。单单是在本周三,该国的确诊病例就超过了14万例。

美国确诊病例数据走势

美国中南部最大的城市芝加哥周四已经发布了维持一个月的“居家令”,而纽约也再次对餐馆、酒吧、健身房等公共场所实施新的宵禁。

这一切都太熟悉了,仿佛又回到了卫生事件在美国肆虐之初。纵然经过两个季度的努力,美国经济的复苏已经开启,失业人数逐步减少,企业运营逐步恢复,但是卫生事件的恶化,俨然是美国经济复苏的最大“拦路虎”,美股投资者不得不考虑这一重要因素。

高盛集团的经济学家Jan Hatzius周四就在一份报告中表示:“卫生事件卷土重来,对经济增长前景构成了关键风险。到目前为止,各州政府和地方政府为遏制卫生事件而实施的限制措施是有限的,相比之下在今年夏天,许多受影响最严重的州实施了一些限制措施,如关闭酒吧、限制室内用餐和限制集会等,全美绝大多数地区的经济重启都已暂停或逆转。随着越来越多的州和地区最近实施或考虑实施新的限制,情况可能很快就会发生改变。

”他补充说:“虽然数据也表明,在最近的复苏中,消费者行为对病毒相关风险上升的反应不那么强烈,但如果风险随着病例数量、住院和死亡人数的增加而上升,那么这种情况就可能会有所改变。”

本周初,当辉瑞宣布疫苗有效率高达90%以上的好消息时,市场曾经短暂“狂欢”,人们甚至已经开始讨论板块轮换(从科技股上涨转为价值股回归),不过,投资者终归是意识到,疫苗是“远水”,根本救不了“近火”。

我们在此前的文章《美股科技股向价值股轮动,只是又一次“狼来了”?》中提到过,由于辉瑞疫苗给予市场较大的信心,本周的前两天,包括能源、金融、旅游在内的卫生事件重创板块强势回归,市场大有从科技股轮动至价值股的趋势。然而,市场板块轮动需要诸多因素,当人们意识到疫苗不会很快对经济产生积极影响后,大家随即又“冷静”了下来。

华尔街的投行也认为现在就说科技股和价值股已经出现轮换,为时过早。蒙特利尔银行资本市场公司(BMO Capital Markets)的首席投资策略师布莱恩·贝尔斯基(Brian Belski)表示:“我想说的是,现在就说科技不行了还为时过早。在未来几个季度中,经济将如何走出衰退并实现增长的前景还令人感到怀疑,再加上各州甚至全美范围内进一步停摆的可能性更高,这真的增强了人们对科技股的信心和买盘。”

2、“大选炸弹”已经解除?“华盛顿因素”仍然不容忽视

在美国大选终于落下帷幕之际,民主党拜登似乎已经稳操胜券了,美国各大媒体和各国领导人都已经纷纷送上祝福,然而,现任美国总统特朗普则仍未认输,在美国境内各州大大小小发起了十几宗针对大选舞弊的诉讼。

欧亚集团旗下政治风险顾问公司GZERO Media的Gabrielle Debinski本周稍早前表示:“即将离任的特朗普总统愤愤不平,可能不会摆出合作的姿态,这或导致停摆僵局,令本已因大流行而陷入困境的美国经济继续受创。即将到来的跛脚鸭时期可能比以往更加动荡。”

大选余波显然并未平复,数据也显示,期货市场的定价也表明交易者已为可能出现的更大动荡做好准备,VIX恐慌指数的1月合约交易价格要高于12月和2月的水平。

根据英为财情Investing.com的行情数据显示,VIX恐慌指数周四美股盘中上涨8.1%,报25.35。今年以来,VIX几次大涨大跌,一度高至85.47的高位,目前的累计涨幅仍然达到78.66%。

30分钟走势图,来自英为财情Investing.com

需要注意的是,我们所谓的“华盛顿因素”还不止于此。市场日盼夜盼的第二轮刺激法案也迟迟未落地。从目前来看,民主党虽然拿下了白宫,却没有拿下参议院,这就意味着,民主党想要的一份较大的刺激方案已经难度重重。近日,更是有消息显示,特朗普政府已经推出了新一轮刺激方案的谈判,种种迹象表明,美国人可能很难等到这一份刺激计划了。而一直到周四,美联储主席及官员还一直在强调一份新的刺激方案的重要性。

此外,另一个更大压力来自美国目前的财政赤字。美国财务部周四公布的数据显现,2021财年第一个月的预算赤字为2841亿美元,较上年同期增加一倍多,2019年10月为1345亿美元。财务收入同比下降3.2%,开销却大增37.3%。今年以来,美国政府的财务状况持续恶化,债款情况也十分糟糕,零对冲分析师猜测,在接下来的12个月左右时间里,债款规划可能从超过27.1万亿美元,飙升至30万亿美元乃至更多。卫生事件无疑对美国经济产生了很大的冲击。

与此同时,美国国会在9月通过的一项临时拨款法案,将会在12月11日到期,这就意味着,美国政府在12月11日以后要想让政府继续正常运行,就需要再次从国会通过另一项拨款法案。但是,在国会分裂的情况下,可以预见这又将是一场马拉松式的“扯皮”。

而这也可能成为年末美股的重要利空因素之一。投资者可能还记得,当标普2011年一度将美国长期主权信用评级从“AAA”下调至“AA+”,评级展望负面时,曾经评论说,“在面对财政和经济的持续挑战之际,美国决策机关处理经济问题的效率和稳定性令人担忧。”在经过将近十年,两任政府过后,这个情况并未改变,也就是说,投资者仍然有理由担心,在一个“跛脚鸭”时期,美国股市乃至整体经济都仍然要面临较大的“华盛顿风险”。

3、美联储短期内不会收紧政策,但是能做的也很有限

对于美股来说,除了宏观经济因素以外,今年3月以来的美股反弹基本是靠政策在支撑风险情绪。美联储作为今年行情最大的推动者之一,一举一动也值得投资者反复揣摩。

今年,由于卫生事件的威胁,美联储采取了极为宽松的货币政策,而在流动性的极度宽松以后,市场往往考虑的就是,后市在经济从衰退中复苏,通胀恢复以后,美联储会如何正常化货币政策,即收紧流动性。

美联储利率走势,来自英为财情Investing.com

盛宝银行的分析师此前表示,美国民主党候选人拜登获胜,后市通胀将被推高。澳洲国民银行商品研究主管Lachlan Shaw则指出,如果通胀预期因疫苗带来的经济活动增加而升温,应会抑制美国实际收益率的长期表现。

不过,投资者也需要注意,美联储目前的关注点仍然是防疫进展,只有解决了卫生事件危机,通胀才是美联储的大新闻。

但是,事实上,美联储后市能做的也较为有限了。就像美国纽约联邦储备银行前行长Bill Dudley发表文章指出的那样,美联储已经“弹尽粮绝”,即使美联储做得更多,也不会为经济提供太大的额外支持。现在利率已经达到尽可能的最低水平,而且整个美国金融环境极为宽松。现在美国的利率已经达到了一个较低水平。30年期抵押贷款的利率已经降到约为3%,如果再降低0.5百分点,甚至是降到负利率。那么也不会带来什么不同的效果。较低利率带来的刺激效应不可避免地会随着时间消逝。而且降低利率将严重透支未来的经济活动。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP