华虹半导体(01347):旺季很旺,受惠功率半导体及CIS高景气

本文来自微信公众号“半导体风向标”,作者:骆奕扬、陈杭。

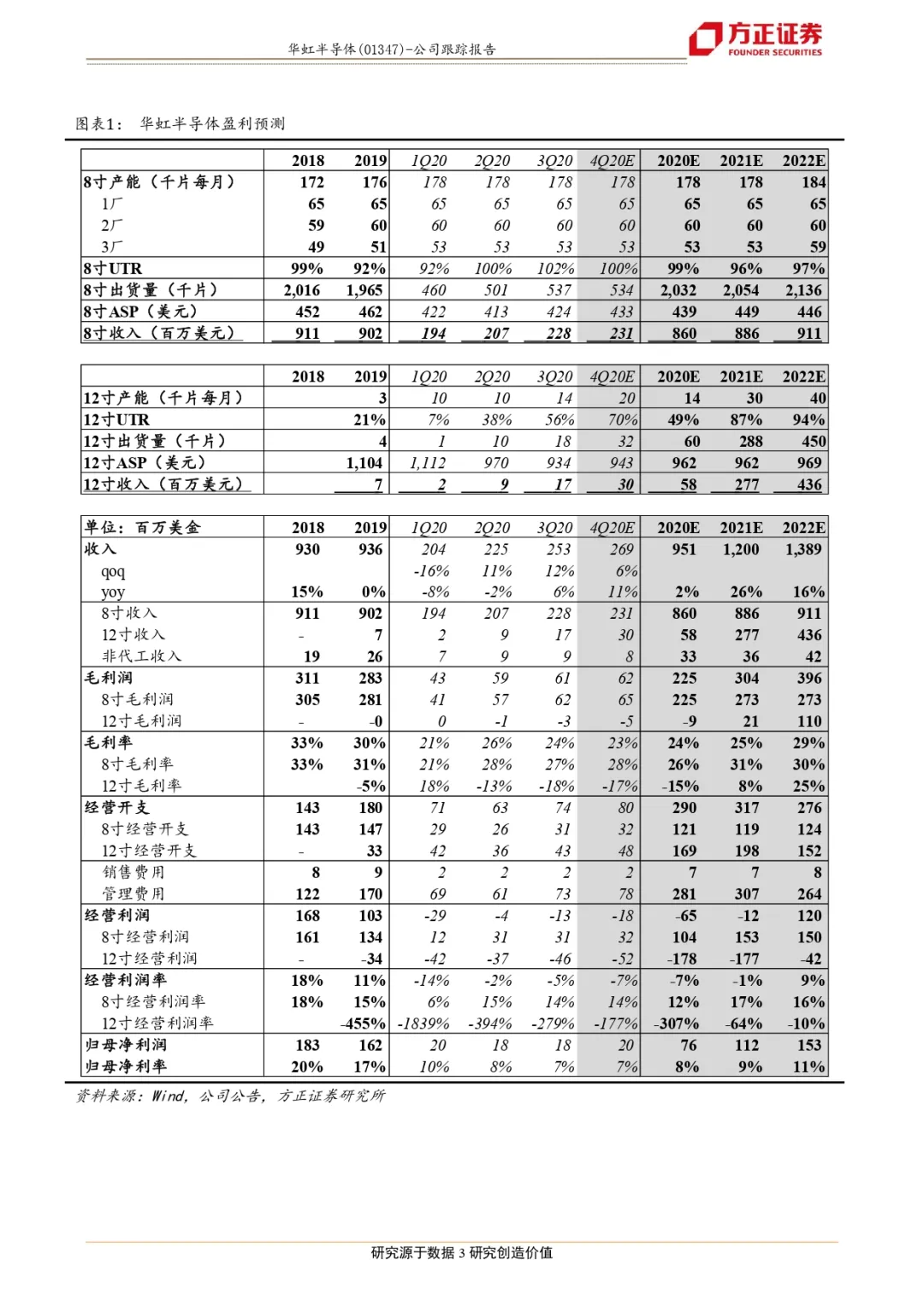

旺季很旺,3Q收入、毛利率均超预期。华虹半导体(01347)3Q20收入2.53亿,高于一致预期2.39亿,环比增加2,763万,其中嵌入式非易失性存储器、分立器件、逻辑及射频分别贡献38%/34%/22%的环比增长,主要受益于MCU、功率及CIS需求的增加。按地域分布来看,中国区贡献100%环比增长,而欧洲区本期环比下滑14%,主要由于该地区智能卡芯片需求减少。毛利率本期略好于指引,我们认为主要为8寸厂产能利用率较高导致。

8寸厂:受惠功率半导体高景气,产能利用率102%,ASP有望提高。公司3个8寸厂本期产能达178千片每月,环比持平,UTR环比提升至102%(二季度为100.4%),ASP约424美元,环比增2.8%。考虑到功率半导体(占收入比重约38%)需求较好,在产能持续满载的状况下,四季度新订单有望提价,同时公司有机会持续优化8寸线产品结构,带来8寸ASP增长。

12寸厂:CIS需求强劲,扩产进度符合预期,2021年底有望盈亏平衡。无锡12寸厂本期产能14千片每月,环比扩产4k,公司计划2Q21末达到25k,4Q21末达到40k,目前扩产进度符合预期。ASP本期为934美元,环比下滑4%。UTR本期环比提升至56.4%,二季度为38.3%,我们判断主要为CIS需求较好导致,未来随着55nmCIS出货,及更多功率产品导入,无锡厂爬坡进度有望超预期。随着产能扩建,固定资产的增加为公司带来了折旧压力,长期来看为公司打开了增长空间,短期对毛利的拖累应在预期之内,我们测算2021年底12寸厂有望盈亏平衡。

受惠于新能源车发展,增长可期。IGBT占纯电动车电控系统成本约44%,在充电桩中也有应用。2020年国内市场车规级IGBT 8英寸晶圆产能需求量预计为100k wpm。华虹2011年量产1200V非穿通型IGBT;2013年量产600V-1200V FS IGBT,并专注于持续开发更先进的FS IGBT。受益于新能源车需求提振,IGBT业务未来三年有望持续增长。

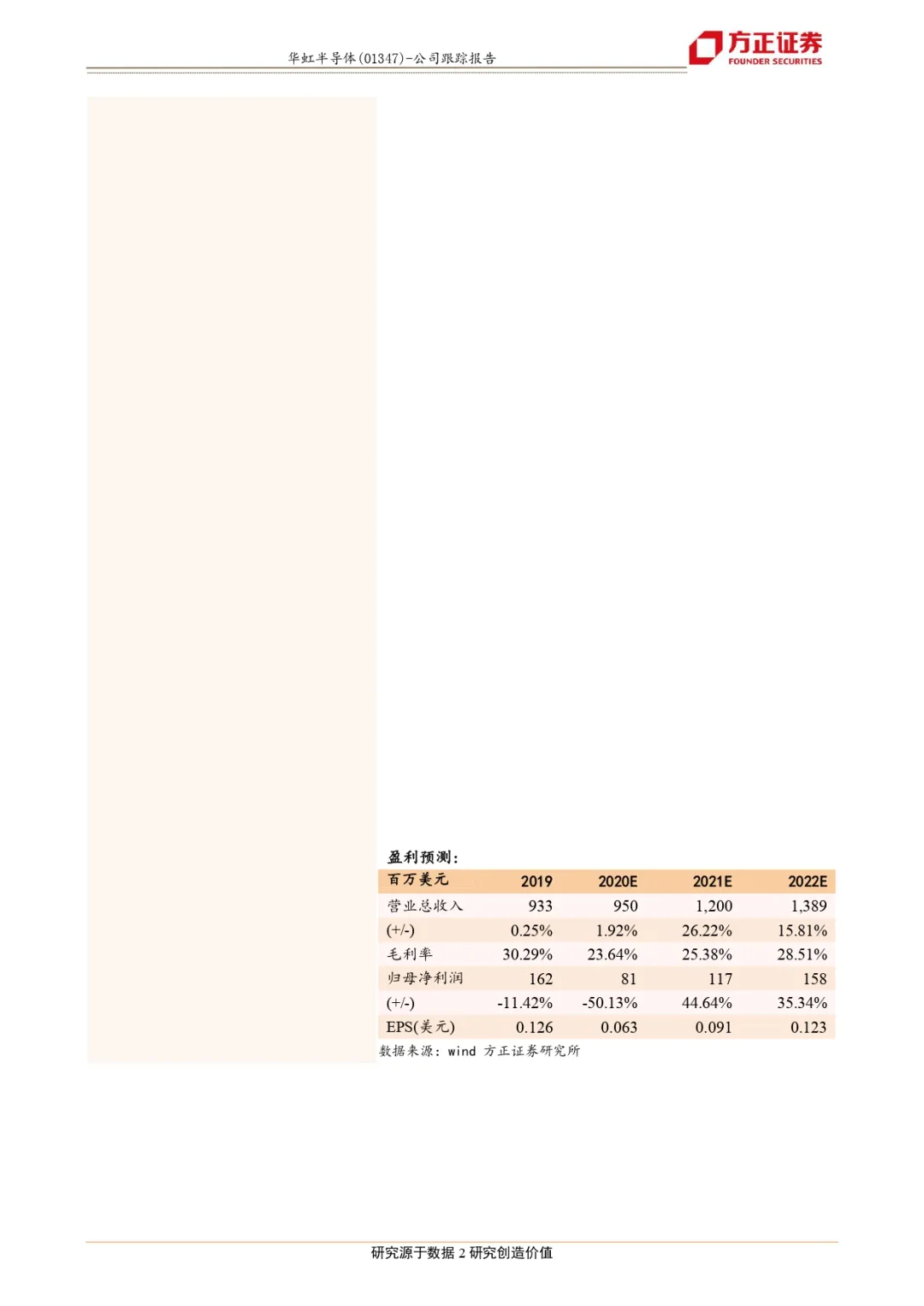

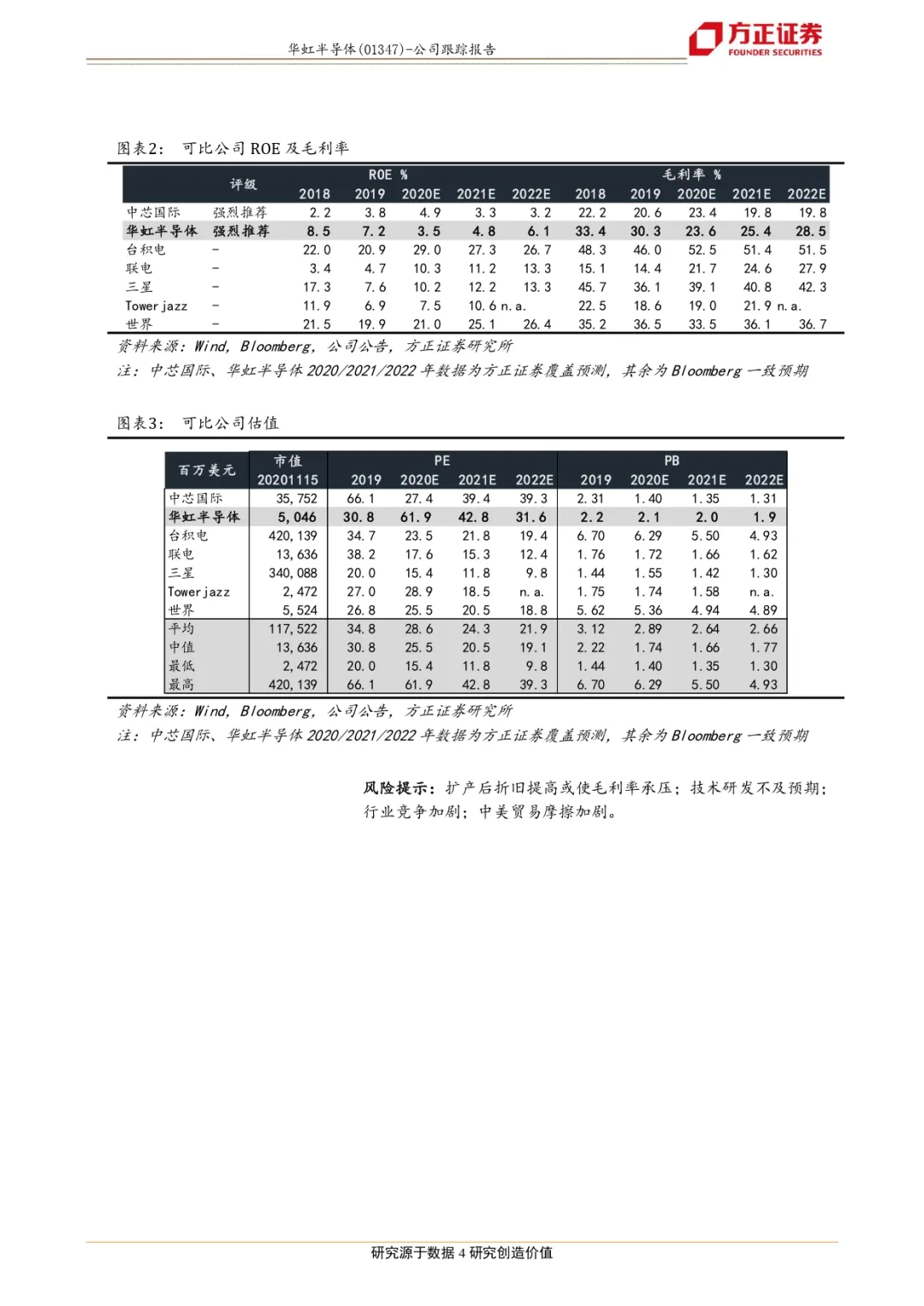

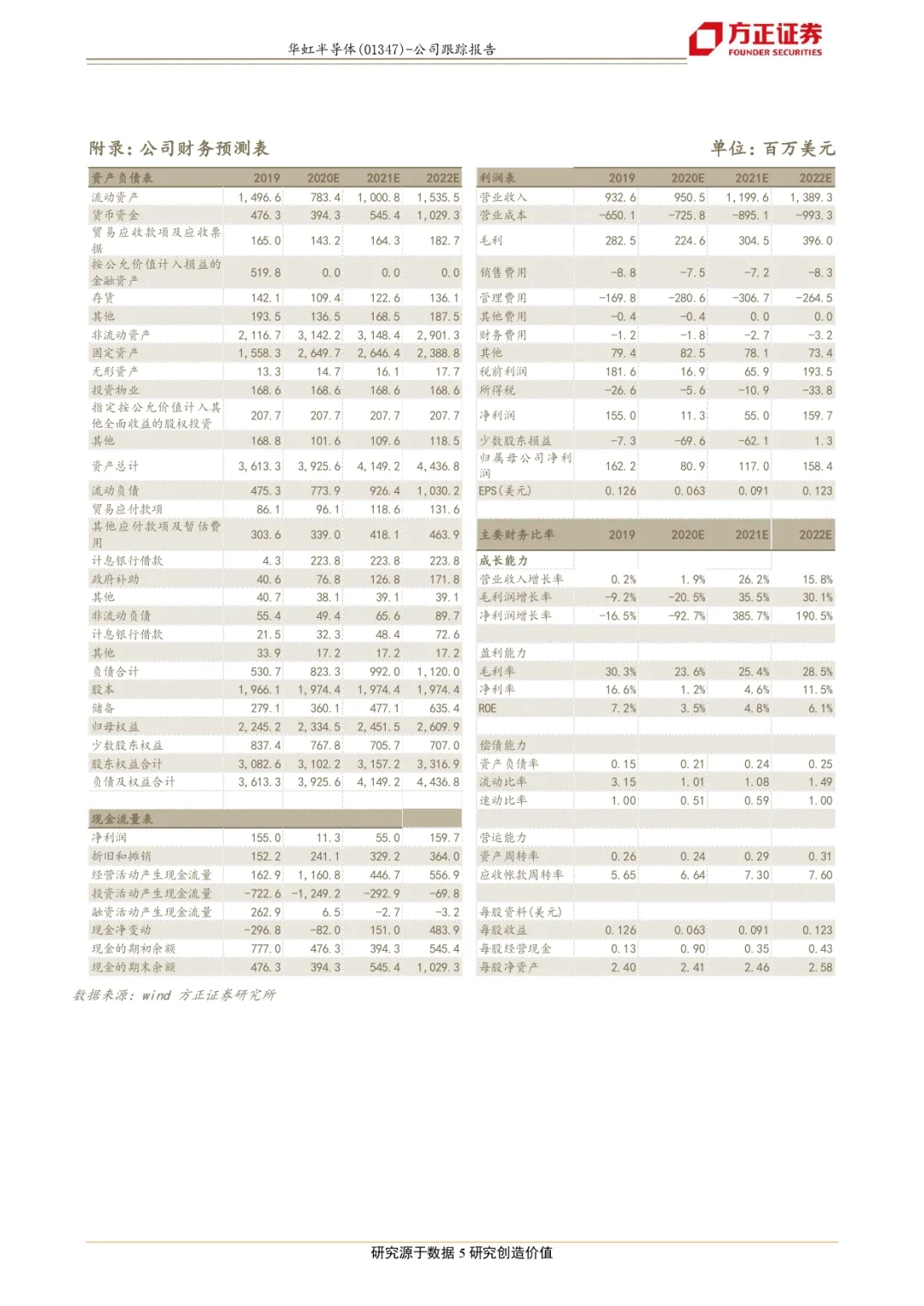

投资评级与估值:公司是大陆特色工艺代工龙头,受惠于功率半导体及CIS高景气,8寸持续满载,12寸扩产顺利。我们预计公司2020-2022年实现收入9.50/12.00/13.89亿美元,每股净资产为2.41/2.46/2.58美元,对应当前市值的PB为2.14、2.04、1.91倍,重申“强烈推荐”评级。

风险提示:扩产后折旧提高或使毛利率承压;技术研发不及预期;行业竞争加剧。

正文如下

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP