跟着桥水炒美国消费股靠谱吗?

本文来自“36氪”

近期,桥水基金公布了三季度持仓,“资本大鳄”瑞·达利欧对消费股偏爱有加。

数据显示,三季度,桥水不仅新进了沃尔玛(WMT.US)、宝洁(PG.US)、强生(JNJ.US)、百胜中国(YUMC.US)等一众消费股,同时还增持了可口可乐(KO.US)、百事(PEP.US)、星巴克(SBUX.US)、阿里巴巴(BABA.US)、拼多多(PDD.US)等消费龙头。

达利欧对消费股的偏爱,使得11月后美国主要消费股迎来了一轮快速拉升,而其背后的原因则与美国经济的复苏进展密切相关。

图1:可口可乐、星巴克、强生等消费股11月以来强势拉升

不一样的复苏推升消费品投资价值

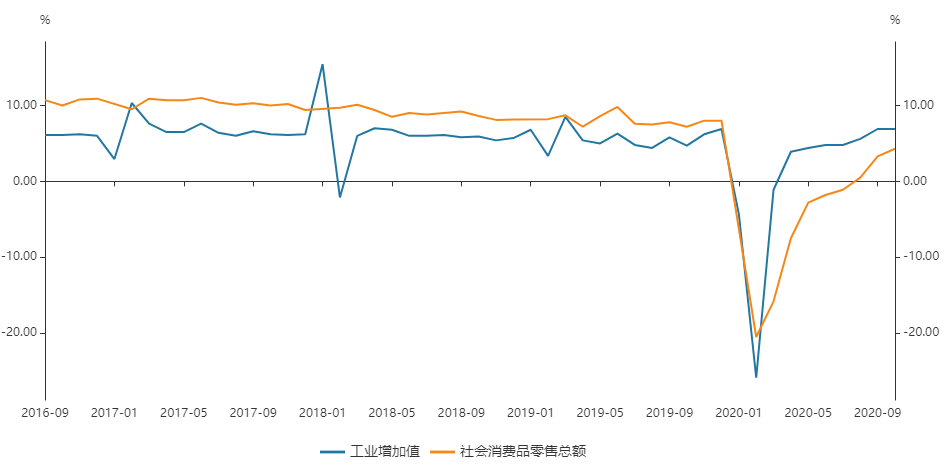

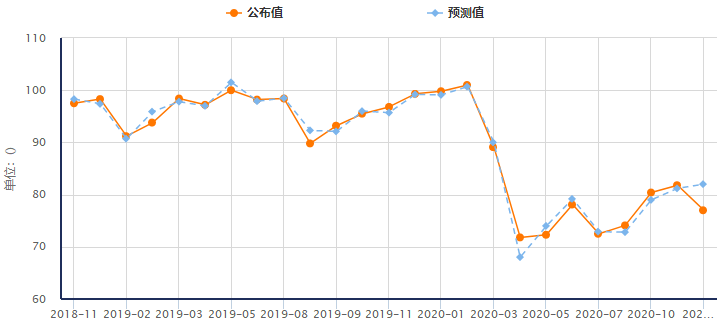

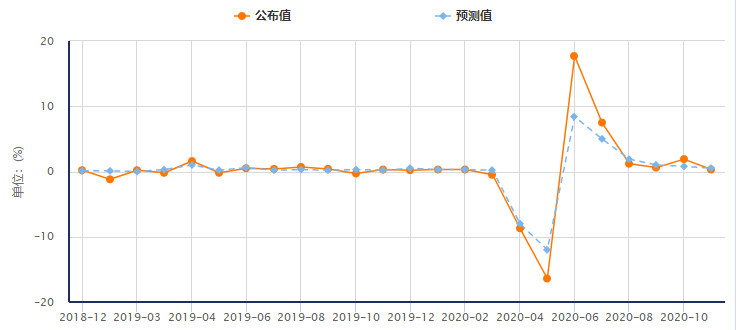

复盘中国经济复苏进程,公共卫生事件下社交隔离和资产负债表受损,叠加财政刺激整体向企业端倾斜,使得我国生产端的修复明显快于需求;直到三季度后,公共卫生事件管控进入常态化,居民收入反弹,可选消费需求才开始新一轮修复。

图2:中国消费和生产修复图示

总结来看,公共卫生事件以来中国的复苏逻辑可以归纳为始于生产端修复,带动企业盈利回暖,进一步向居民端传导,最终刺激消费需求回升。

生产端和需求端复苏的错位,使得我国工业品的库存去化速度显著快于需求,生产修复推升库存周期变动。

图3:中国库存周期图示

近期,美国消费股表现较好,原因在于美国本轮复苏独具特色。相比于中国常规的风险事件冲击后的复苏模式,本轮美国经济复苏略有不同。

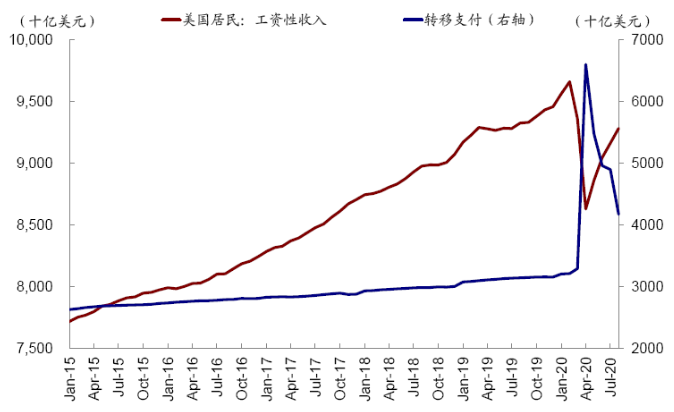

公共卫生事件爆发后,美国应对公共卫生事件冲击的方式,主要是采取财政政策直接大量转移支付给居民(“发钱”),这在一定程度上抵消了居民因失业造成的工资性收入锐减,有利于资产负债表的稳定,给美国消费需求的释放提供了有力保障。

图4:美国居民工资收入和政府转移支付的此消彼长

但反观企业部门,在公共卫生事件反复冲击下,复工进展缓慢,企业现金流修复不理想,资产负债表压力加大。杠杆率的提升叠加资金来源有限,致使企业有效投资不足,阻碍生产端的修复。

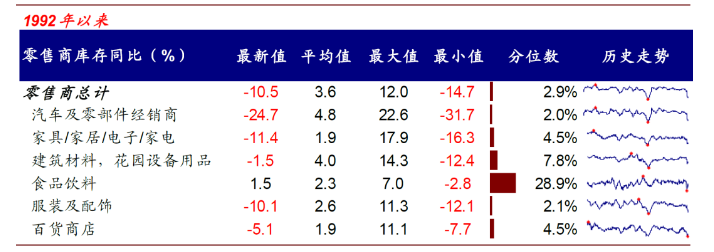

生产爬坡缓慢叠加天量财政刺激下需求保持强劲,使得美国消费品库存的去化速度显著快于其他工业品。特别是汽车、家具、家居、服装、建材等消费品的库存,甚至降至了历史5%的分位数以下。

图5:美国主要消费品库存降至历史低位

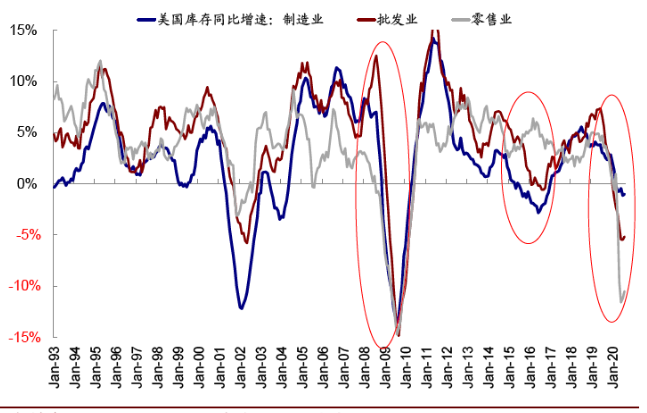

相比于消费品供需缺口的扩大,美国制造业库存却仅小幅回落,库销比目前仍高于公共卫生事件前水平。

图6:美国零售业的库存去化明显快于制造业

生产与消费修复的不平衡,使得美国前期复苏主要由消费端所引领,零售业的库存去化显著快于制造业。鉴于此,后续如果美国生产端修复来临,那么库存更低的消费品企业将有望提前进入补库存阶段。

不同的推动因素,使得美国此轮经济复苏更具特点,也衍生出了不同板块的投资逻辑。鉴于消费品库存处于历史低位,未来如果美国本土生产能力得到恢复,消费品板块有望成为最直接的受益者。

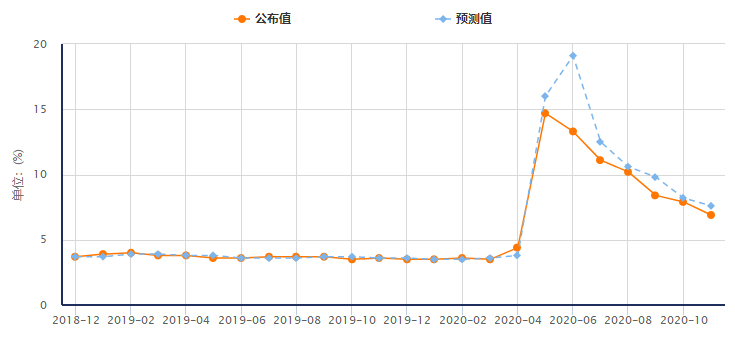

疫苗进展积极,美国生产端修复有望加快

综上所述,美国消费股能否延续强势,主要取决于生产端的修复何时到来,而背后最直接的影响在于美国复工复产的进程。近期公共卫生事件疫苗不断传出利好,有望使得这一进程加速。

11月9日,美国辉瑞制药宣布其公共卫生事件 mRNA 疫苗在 7月下旬至今的三期临床试验中有效性超过90%,并表示可能在明年1月上市,并于2021年实现量产。

同时,包括美国莫德纳、强生、诺瓦克斯,以及中国国药集团、军事医学科学院等在内的多家机构,其疫苗均已进入Ⅲ期临床试验阶段。

图7:各国公共卫生事件疫苗当前进展

随着疫苗接近落地,公共卫生事件对全球经济的冲击有望进一步降温。尤其是前期公共卫生事件管控较差的美国,疫苗的积极进展,大幅降低了市场对于未来美国封锁强化的担忧,给市场情绪回暖打了强心针。

如果未来疫苗量产可以更早兑现,从根本上消除公共卫生事件对经济的负面影响,那么美国生产端的修复有望提前到来,而鉴于消费品库存处于历史低位,消费品领域或提前进入被动去库存向主动补库存的跨越。

未来仍存隐忧

尽管目前美国消费品库存处于历史低位,居民的资产负债表也较为健康。但近几个月来,美国零售销售月率的持续下滑,以及消费者信心指数的屡创新低,在一定程度上反映出,美国居民的消费意愿可能并没有预期中强烈。而居民消费意愿能否回暖,直接关系到美国消费需求能否延续强势。

图8:美国密歇根大学消费者信心指数变动

图9:美国零售销售月率变动

未来美国居民消费意愿如何演绎,有几个方面的因素需要持续关注:

首先,近期消费意愿的下滑是由于公共卫生事件再度爆发的短期影响,还是出于居民对于未来经济前景的担忧,目前仍需要后续几个月的数据来佐证。

其次,若拜登上任,财政刺激计划能否顺利出台,政策的规模会有多大的缩减,以及这些财政政策的方向是否还能大部分向居民一端倾斜。

最后,目前美国失业率仍然远高于公共卫生事件前水平,如果疫苗能够提前落地,经济恢复正常,美国就业人口能否出现实质性提升,居民工资收入的增速能否弥补转移支付下降后的财富缺口。

图10:美国失业率变动

若生产端修复来临,资本市场如何演绎

如前所述,当前美国较低的消费品库存,叠加相对稳定的需求,使得美国消费品面临新一轮补库周期的开启。

而未来疫苗进展的加快,使得美国复工复产预期增强,有望推动美国复制中国今年二三季度的情形,提前迎来新一轮供需共振的复苏周期。

考虑到目前美国通胀水平严重滞后于私人消费的变化,未来随着复苏进程的加快,美国通胀压力或将逐步显现。通胀预期的升温将会制约美联储货币宽松的空间,从而推升长端美债名义收益率上行。

作为资产定价的“锚”,长端美债收益率的上行,或将加剧美股及其他大类资产的波动幅度。

从资产类别上看,在经济修复进程加快、通胀温和扩张、利率上行的大环境下,对利率变化更为敏感的利率债大概率会迎来一轮熊市周期,而避险资产(黄金、美元等)整体也表现一般。

对经济景气弹性较高的大宗商品(尤其是原油和工业品)则直接受益于经济复苏和通胀上行的推动,投资吸引力逐步显现。

股票资产在经济快速修复阶段也有着不错的表现,但上行驱动力将从流动性切换到经济复苏下的企业盈利修复。

从行业和板块轮动上看,随着市场驱动力的转换,对经济变化更为敏感的顺周期板块将取代对流动性变化敏感的成长板块,成为市场追逐的热点。

而在顺周期投资逻辑下,行业轮动大概率会按照,从公共卫生事件受损较少的行业(科技等)到受损较多行业(线下消费、航空、旅游等),再到周期、金融这样的方向逐步扩散。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP