洪灝展望2021:价值王者归来

本文来自“洪灝的中国市场策略”。

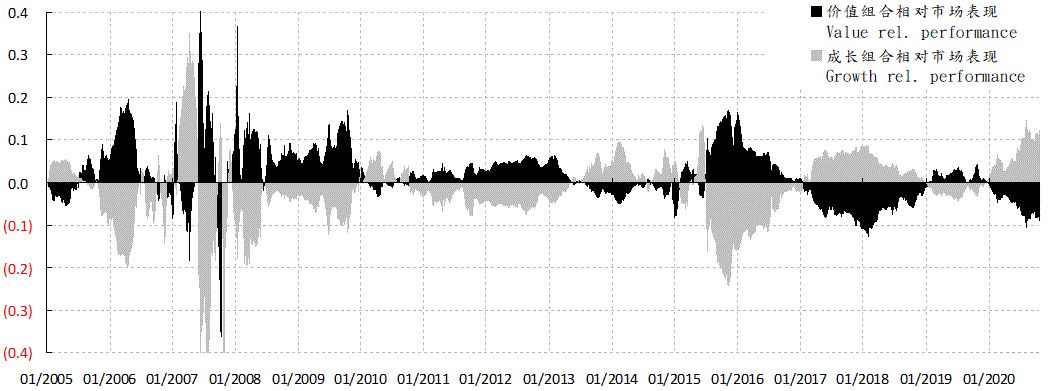

2021年继续倡导价值投资。自我们六月份发布下半年展望报告以来,价值股开始跑赢。但“价值”到底是什么?这是一个令人捉摸不定的概念,因为价值来自与增长和价格相比较,是一个相对概念;而不像全球行业分类标准(GICS)以盈利对于经济周期的敏感性来划分行业,那是一个绝对定义。在当前的经济周期阶段,价值板块是被遗忘已久的、估值较低的传统和周期行业。

短周期性复苏仍在继续;通胀风险。自六月以来,我们的专有经济周期指标一直预示着复苏。随着信贷与M2继续一起稳步增长,房地产投资在消化了“三条红线”政策后开始恢复,经济复苏应会继续。其他指标,如铜周期和黄金,以及中国央行的三年的货币政策周期,都预示着复苏的持续。随着消费者信心从历史低点反弹,终端需求改善,通胀压力也将逐渐上升。在这种再通胀的环境下,我们的模型配置了大部分金融、工业、材料、能源和可选消费等传统行业,并保留了部分科技行业的配置。

“估值投资”vs“价值投资”;“十四五”期间工业、产业现代化。能够创造长期价值的公司在短期内估值不菲。“价值”一词有着一种无形的涵义,指由公司管理层的远见和人格、行业竞争部署和掌控的资源而形成的、不可复制的战略优势。它不同于市场共识对于“价值投资”的理解,那更多地是关于一个量化的估值数字。估值和价值之间的区别,就像圣诞树和圣诞节。

尽管如此,中国“十四五”强调工业和相关产业链的现代化和壮大实体经济,强调如何使经济发展成果最好地惠及大大小小的企业和各阶层的民众。收紧网络借贷和平台经济反垄断指导方针都是重要的风向标。“十四五”将提供有利于低估值的传统行业创造价值的环境。因此,当前估值和价值投资有很大的交集。

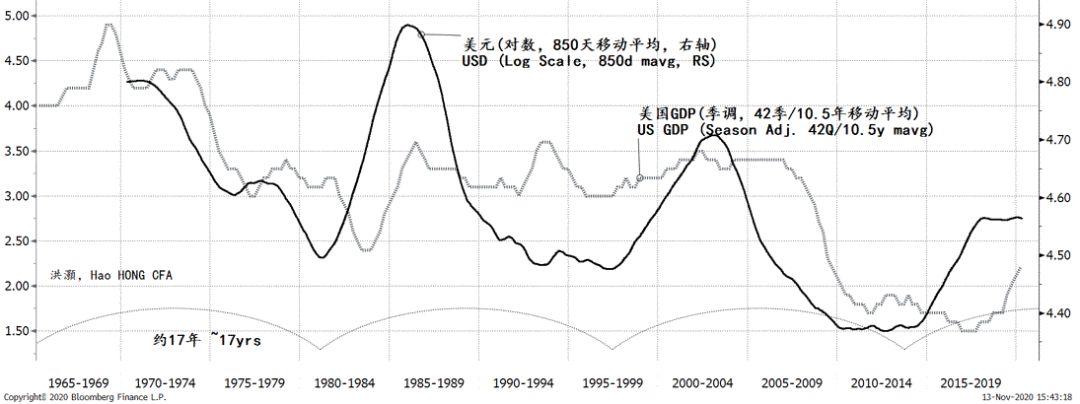

上证交易区间约2,900-3,600;美元进入贬值周期有利于中国市场和人民币计价资产;香港、新兴市场、黄金、大宗商品和比特币也将受益。我们预测的交易区间的上沿意味着上证约有10%的上行空间,2900点左右则是底部。但更重要的是整体市场内部结构的变化。除了传统周期性板块,在人民币走强的环境中,上证50、沪深300和恒生国企指数都不贵。周期性复苏伴随着的国债实际收益率上升,这对这些资产来说都是个好兆头——直到2021年一季度末左右。我们到时将重新审视我们的交易头寸。

图表1: 历史和当前基于价值定义的行业配置

图表2: 价值在中国市场也大幅跑输成长

图表3: 美元的强势在当前周期中已见顶,这预示着美国长期增长将放缓。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP