中金:小牛电动(NIU.US)销售结构带动单价下降,看好高端锂电增长空间

本文来自微信公众号“金车研究”,作者:常菁、厍静兰。

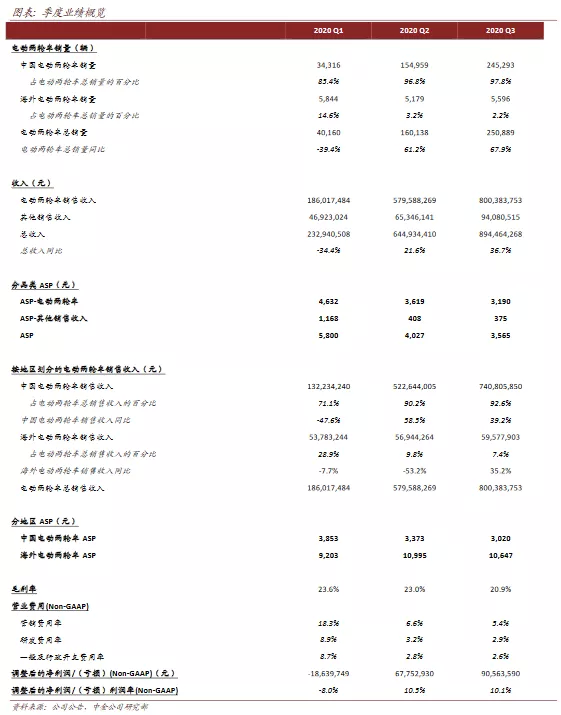

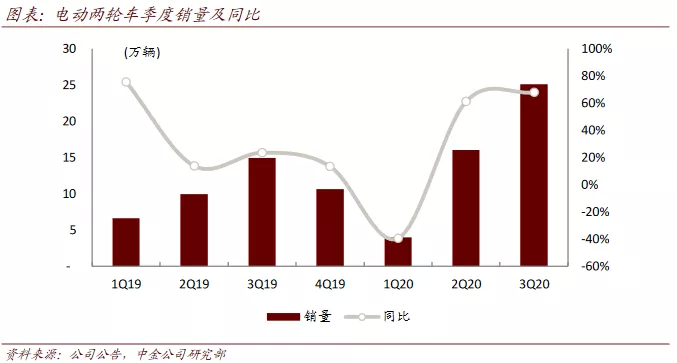

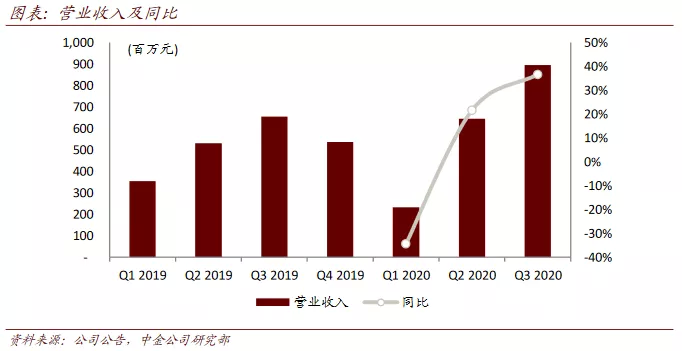

业绩回顾

发展趋势

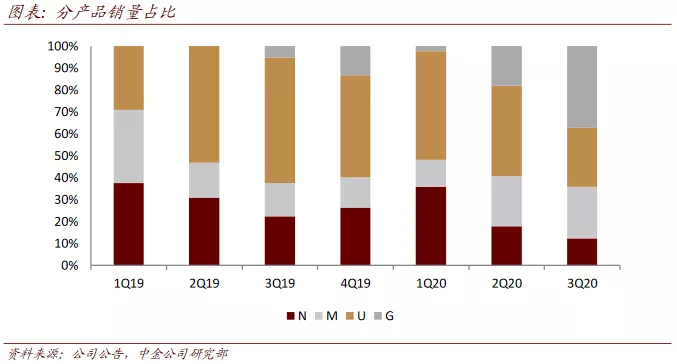

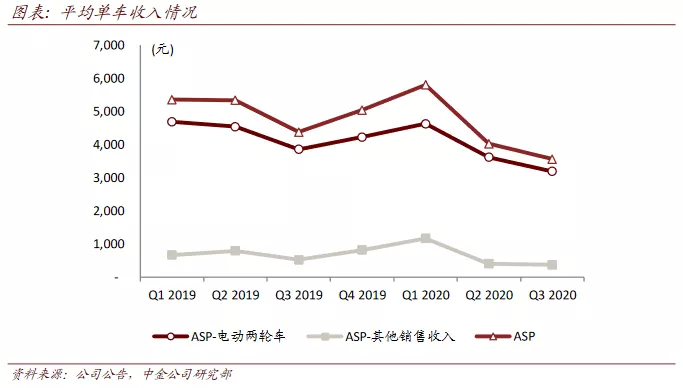

产品结构下移,带动ASP同环比下降。3季度单车均价为3565元,同比-18.6%、环比-11.5%。分产品看,新车销售均价为3190元,同比-17.3%、环比-11.9%,其他配件及服务单价为375元,环比略有下降。分市场看,国内市场新车均价为3020元,同比-18.2%、环比-10.5%,海外市场新车均价为10647元,相对稳定。单车均价下降的原因主要为:1)国内市场产品结构下移:3季度N系列电摩销量下降,G系列占比提升至37.3%;2)海外收入占比下降:3季度海外销量和收入占比环比下降至2.2%、7.4%,同时也带动配件业务单车收入有所下降。

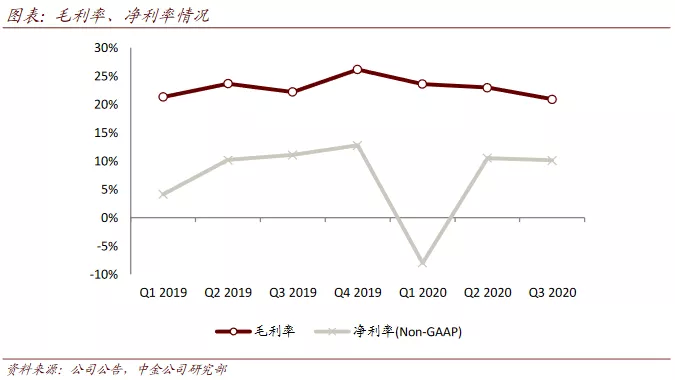

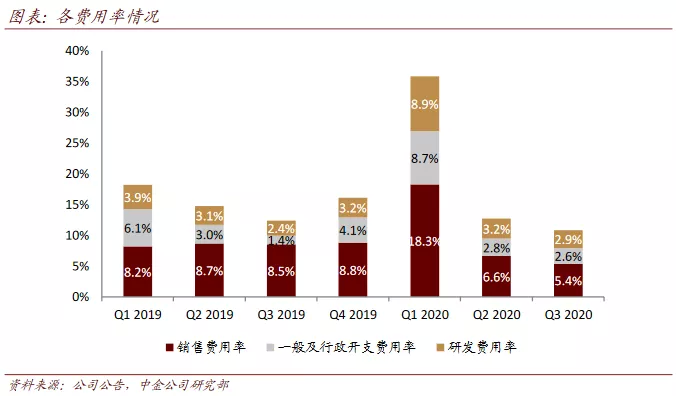

利润率相对稳定,在手现金继续增长。产品结构下移和折扣增加带动3季度毛利率略有下降至20.9%,但单车营业成本同步下降至2819元,降本对冲部分单车收入下降的影响。3季度non-GAAP净利率为10.1%,剔除政府补贴影响后同比提升。折扣增加但营销费用减少,带动销售费用率同比-3.2ppt至5.4%。截至3Q20,公司在手现金、定期存款和短期投资达到13.0亿元,环比+2.8亿元,其中短期投资增至9.0亿元,伴随业务增长在手现金更加充沛。

4季度收入指引较保守,供给驱动,仍看好高端锂电市场需求的快速增长。公司指引4季度收入同比+5-15%至5.65-6.15亿元,我们预计4季度公司销量有望达到15万辆,同比增长40-50%,按照指引中位数计算4季度单车收入约为3900元,同比-20%、环比+10%。往前看,海外市场恢复有助于单车均价提升,我们认为公司仍将保持中高端定位和相对稳定的价格。我们认为国内中高端锂电市场仍处于快速增长阶段,供给端新品牌和产品的推出有利于加速做大市场规模。而想要稳固高端市场地位,我们认为公司需要:加速渠道拓展以触达更多消费市场,加速新产品迭代以满足多样化需求,丰富智能化配置以突出产品差异性。

盈利预测与估值

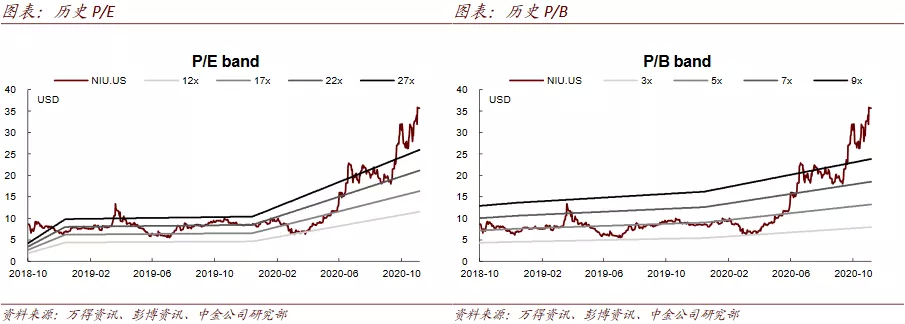

当前股价对应2021年34.7倍P/E,我们维持跑赢行业评级,基于更保守的单车均价预期,我们下调2020年盈利预测22%至2.05亿元,维持2021年盈利预测不变。3季度净利表现、较保守的4季度指引可能带动股价回调,我们看好公司中长期成长空间,提示低吸机会。我们上调目标价16%至36.00美元,对应35倍2021年P/E,较当前股价有1%的上行空间。

风险

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP