东北证券:智能化和BaaS商业模式为蔚来(NIO.US)提供确定性,予以“增持”评级

本文来自微信公众号“东北汽车”。

业绩摘要:根据蔚来(NIO.US)Q3财报,前三季度实现营收96.17亿元,同比增长83.24%,亏损41.19亿元;其中Q3单季实现营收45.26亿,同比增长146.4%,亏损11.88亿元,同比减亏13.66亿元,环比减亏0.2亿元。

Q3营收快速增长,毛利率提升幅度较大。Q3营收增速较高,主要系新车销售1.22万辆车,同比增长154.3%,其中包括8,660 台 ES6、3,530 台 ES8和16 台 EC6。公司毛利率近三个季度环比持续提升,Q2毛利率转正,Q3单季毛利率为12.94%,同比提升25.0个百分点,环比提升4.5个百分点,一方面是由于汽车销量增长带来规模效益,另一方面是由于采购成本及制造费用改善,此外全新ES8的上市也提升了均价水平。随着销量整体规模增长及后续新车上市,公司毛利率仍有较大提升空间,且公司运营的侧重点从高成本NIO House,转向成本更低的NIO Space,费用率也将持续改善。

智能化和BaaS商业模式为销量持续放量提供确定性。蔚来自动辅助驾驶系统NIO Pilot不断完善升级,目前包括3.9万元的全配包和1.5万元的精选包,我们预计选购精选包和全配包在订单中的占比已经超过50%,智能化的标签也不断提升公司的产品力和品牌力。2020年8月,公司发布BaaS方案(电池租用服务),即消费者购买汽车可以不买电池包,而是根据自身需求租用不同容量的电池包,且按月支付服务费,有效降低消费者的购车成本,且11月公司推出了100Kwh的电池包后,续航里程可达615km。BaaS的商业模式迎合消费者的需求,降低首次购车门槛的同时,也消除普通对电池的耐久性和保值率的顾虑,据公司介绍,BaaS方案的订单占比已经达到35%。

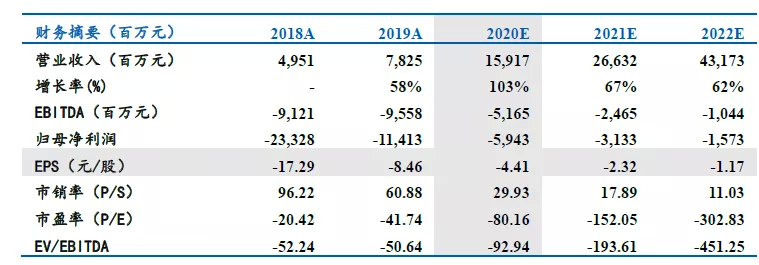

盈利预测及评级:预计公司2020-2022年归母净利润分别为-51.65亿元、-24.65亿元、-10.44亿元,EPS分别为-4.41元、-2.32元、-1.17元,市盈率分别为-80.16倍、-152.05倍、-302.83倍,虽然目前仍处于亏损,但已经经营拐点向上,首次覆盖,予以“增持”评级。

风险提示:公司新车型销量不及预期;新能源行业发展不及预期

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP