花钱做冤大头的泰凌医药(01011)真的被低估了?

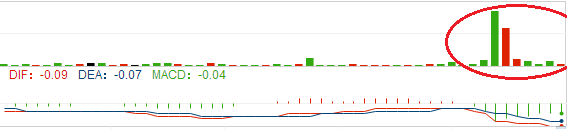

受钢铁和煤炭价格下挫,以及内地在港上市股票跌势拖累,港股股市再迎失利。周四(12月22日)恒生指数下跌0.8%,一度失守21600点关口,创五个月新低至21594.08点。大盘失利之下,医药板块表现也不给力。其中,泰凌医药(01011)自2016年三季度以来,日K线便持续向下,而近日更是遭遇跳水,期内最低跌幅超过16.88%,最低报1.27港元。

抛弃疫苗主卖抗癌药

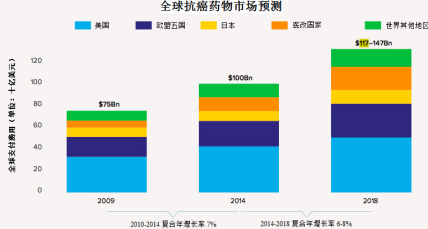

全球癌症负担正在以惊人的速度加重,平均每8个死亡病例中就有1人死于恶性肿瘤,预计未来20年全球每年新增肿瘤病例将达到2200万,同期恶性肿瘤死亡人数也将飙升至1300万,其中中国将占全球总量的21.9%。恶性肿瘤的高发也拉动了抗肿瘤药物市场的走高。目前,全球抗肿瘤药物市场复合增长率为6.5%,预计到2018年,全球抗肿瘤药物销售金额或突破1470亿美元。

抗肿瘤药物市场的放量并不意味所有药企都会获得机会。以中国药企为例,因限于资金、政策、市场、环境、人才等多种因素,想独立研发出一个抗肿瘤新药难度可谓“登天”。在自主研发不现实的背景下,也导致目前国内的抗肿瘤药市场仍为西药所主导,其中知名的品牌多为外资公司垄断和生产,如赛诺菲研制的多西他赛Docetaxel,美国百时美-施贵宝开发的Paclitaxel,罗氏开发的Capecitabine和Rituximab等。

也正是这一特殊矛盾,国内企业掀起了代理风潮。如港股上市公司康哲药业(02607)、泰凌医药等。但与康哲医药的业务不同,泰凌医药似乎酷爱代理抗肿瘤、中枢神经系统等重磅处方药。据智通财经了解,其实早初泰凌医药的业务主要以疫苗为主,是当时全国第一大疫苗分销商(市占率超过20%)和全国第二大第三方药品代理商(市占率仅次于康哲药业)。

但随着国家颁布的一系列严控进口疫苗政策的出台,作为GSK疫苗产品的内地的经销商——泰凌医药遭遇“黑天鹅”:2012-2013两个财年出现业绩大幅度下滑,分别亏损人民币11.9亿(单位下同)和6.73亿,直到2014年才扭亏为盈实现净利润208.7万。同年,泰凌医药正式终止了疫苗销售及推广,转而代理销售热门处方药。

而为剥离疫苗板块,泰凌医药也损失巨大,期间费用超过10亿,其股价也直线下滑,由上市时的4.54港元下跌至1港元左右,市值蒸发近25亿港币。出于对该公司前景的不看好,该公司大股东TPG在2014年12月底发布公告,以0.96港元悉数减持在泰凌医药持有的近2.2亿股,套现约2.1亿港元,完全退出上市公司。

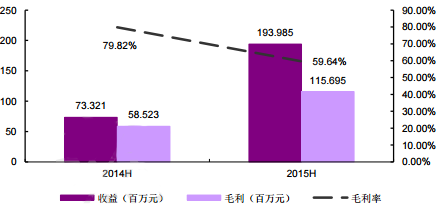

经过诸多不利后,泰凌医药全身心地投入到用于由卡波氏肉瘤、乳腺癌、卵巢癌及多发些骨髓瘤的代理产品里葆多的运作中。2015年2月,该公司表示,在中国独家代理上上海复旦张江的里葆多成功中标成为浙江省大病医保产品中唯一的盐酸多柔比星脂质体注射液,为期两年。受此次招标利好,2015年上半年里葆多的销量顿时提升至1.94亿,同比增长164.7%,毛利1.16亿,同比增长97.7%。高于同类产品石药集团(01093)的多美素。

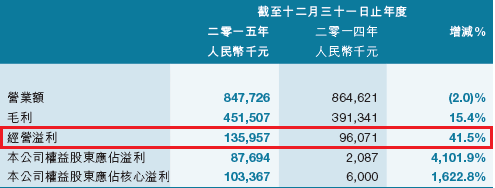

新业务的增长虽然促进的泰凌医药经营溢利的大幅改善,但并没有给其他财务指数增加亮点。2015财年,该公司经营溢利约1.36亿,而2014年仅为9610万;整体收入较2014年的8.65亿同比减少2%至8.48亿,毛利率提升8个百分点至53.3%。

不过随着里葆多的继续发力,2016年上半年,泰凌医药收入实现正向增长。截至2016年6月30日止期间,公司整体收入轻微增加490万元或1.3%至3858万,同期则为3809万元;经营溢利改善至6200万,同期则为5720万。

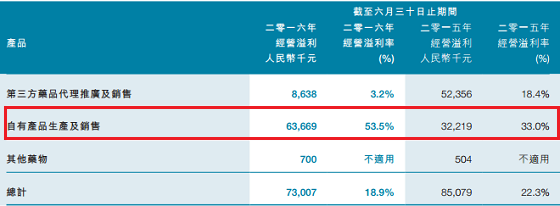

事实上,除抗肿瘤药物里葆多的良好表现外,泰凌医药的自有产品如中枢神经系统药物舒思、呼吸道药物、肝病药物等也开始稳步增长。截止2016年上半年,该公司自有产品生产及销售的收入为1.19亿,同比增22%,占期间总收入30.9%,而同期则为9750万,只占公司总收入25.6%。

不过,就算代理产品和自由产品都有迎来较好的表现,但泰凌医药的股价并没有多大的起色,甚至在2016年中报发布后的第一个交易日,该股股价下挫1.01%,成交量仅41.7万。

1.45亿美元或难换未来

或许股价走势的不尽人意,触动了泰凌医药的“求变”。2016年4月27日,该公司表示,与A股上市企业交大昂立(600530)全资子公司昂立国际订立战略合作框架协议,内容有关在大健康产业的战略。

根据公告内容,交大昂立将在2016年10月2日前以不超过2.50港元/股的价格陆续购买泰凌医药不超过29.99%股权,其中拟通过协议转让购买9.40%股权,转让价格为2.50港元/股。交易达成后,交大昂立将协助公司开拓交大昂立旗下的医院渠道,协助公司扩大里葆多、 松栀丸、喜滴克等产品的销售及市场份额。

看似双赢的合作,但业界却给其泼冷水,认为这只是为了快速获得融资,以缓解现金流压力。因为2015年8月,泰凌医药在2014刚刚扭亏为盈的的基础上便用9500万的代价收购了湖南科兴继蒙制药有限公司,这次收购的费用几乎都是依靠年内的两次股份配售而获得的现金储备。

交大昂立入股后不到一个月,泰凌医药又发布公告称,与诺华达成协议,投资1.45亿美元收购其骨科品牌药“密盖息”(鲑鱼降钙素)。

智通财经从公开资料中看到,“密盖息”主要用于治疗骨质疏松症、Paget氏骨病及高钙血症。已于市场销售逾30年,为知名的国际骨科品牌,商业销售长期稳定,拥有全球销售网络。其中,密盖息喷剂主要用于治疗女性患者停经后骨质疏松症。按协议规划,1.45亿美元的代价换回来的是中国(包括港台地区)、韩国、东南亚、印度等亚太地区,以及瑞士、澳大利亚、俄罗斯、巴西、南非等世界其他地区的销售权。

1.45亿美元买未来究竟值不值?智通财经观察到,2015年国内抗骨质疏松及补钙市场规模已达到220亿元市场规模,其中国内医院抗骨质疏松及钙制剂市场为98.95亿元,同比上一年增长了11.43%。但2015年,国内重点城市样本医院鲑降钙素的销售额仅为1.03亿元,同比2014年下滑了6.17%。而作为鲑鱼降钙素的“密盖息”虽然在国内重点城市样本医院占据65.87%的市场份额,但其也面临较强的市场竞争,如河北联合制药于1997年开发成功的鲑降钙素注射剂、北京银谷、上海第一生化、北京双鹭、桂林南药、青岛国大等公司生产的原料药、鼻用粉雾剂等。

换句话说,“密盖息”2015年在中国的市场中销售额不到7000万,较1.45亿美元差距的确较大。同时,由于鲑鱼降钙素有被唑来膦酸、骨化三醇、碳酸钙VD3、阿法骨化醇等产品替代的可能,以及收购后的政策调整等不确定因素,其销售额未来或将进一步紧缩,最终导致泰凌医药成为“冤大头”。

或许出于上述担忧,泰凌医药股价频频陷入弱势,而在成功支付5000万美元第三批“密盖息”收购款项的前2个交易日(12月13-14日),该股更是大幅度跳水,期间累跌幅超过25.2%,最低报1.27港元,损失惨重。虽然此后通过拟回购1.56亿股,让股价在12月15日出现反弹,但大局并未像该公司董事会理想的状态拉升。

新品上市或带来利好

尽管泰凌医药高价获得的代理产品不被看好,但其储存的新品或将让其得到重生。智通财经了解,泰凌医药目前已经成功将拥有20年专利保护期且是CFDA批准的唯一一个用于治疗丙型肝炎的中药松栀丸推出了市场。

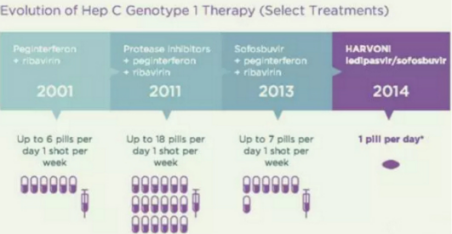

市场数据显示,目前国内有丙肝患者约1000万人,给药主要是以干扰素与利巴韦林联合用药为主。虽然Peg-INF/利巴韦林疗法已经成为中国丙肝治疗的“金标准”,可其治愈率仅为44%-70%,而且在治疗方面,目前只有不到2%被诊断为丙肝的患者采用基于干扰素的抗病毒治疗。2015年,利巴韦林的样本医院销售额约2100万,干扰素约5亿。但按人均治疗费8千美元(欧美的1/10,印度的10倍,我国当前的1/2)算,治愈1000万的患者的理论市场容量达800亿美元。松栀丸或能凭借相关临床疗效、价格优势获得较好的市场,全年有望实现5万盒收入。

另外,泰凌医药的抗癌1.1类新药喜滴克也将有着较大的潜力。喜滴克联合化疗主要应用于晚期乳腺癌和非小细胞肺癌患者的治疗,2015年喜滴克治疗骨髓增生异常综合症(MDS)及产业化转化研究项目被纳入国家科技部《重大新药创制》专项项目备选库。而入选该库就意味着有望成为国家治疗MDS的指定用药,如此一来,该产品必将会给公司业绩带来增量。

从药品布局看,纵然泰凌医药高价代理的“密盖息”或难有大作为,但里葆多、松栀丸、喜滴克的增长预期却十分明朗,这无疑给该公司未来业绩带来新的活力。依据当前1.47港元的股价,对应2016年业绩约28倍的市盈率,预计四季度以及2017年的业绩会继续向好,投资者们不妨紧跟大势,积极关注。(田宇轩/文)

扫码下载智通APP

扫码下载智通APP